Юнисервис Капитал

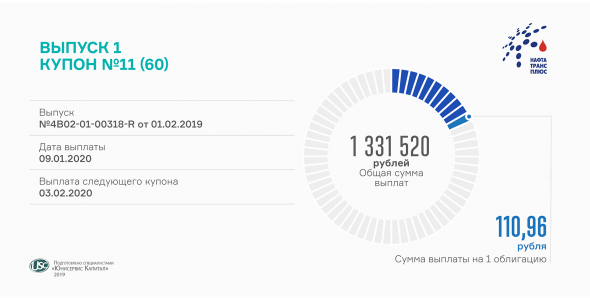

«Нафтатранс плюс» выплатил 11-й купон

- 09 января 2020, 14:07

- |

Сегодня состоялась выплата купонного дохода по первому выпуску облигаций топливной компании (RU000A100303).

Выплата была перенесена со 2 на 9 января. Размер купона — 13,5% годовых, будет действителен еще 1 год. В начале 2021 года компания установит ставку на 25-36 купонные периоды.

Напомним, первый выпуск биржевых облигаций «Нафтатранс плюс» был размещен в феврале. Объем — 120 млн рублей. Номинал облигации — 10 тыс. рублей. Купонный доход в размере более 1,3 млн рублей выплачивается ежемесячно. Срок обращения выпуска — 5 лет, до января 2024 года.

Средневзвешенная цена облигаций по итогам прошлого года составила 100,59% от номинала. Ежедневный оборот формируется на уровне 1,9 млн рублей. Облигации второго выпуска «Нафтатранс плюс», размещенные в октябре, торгуются по меньшей цене, но в большем объеме.

- комментировать

- Комментарии ( 1 )

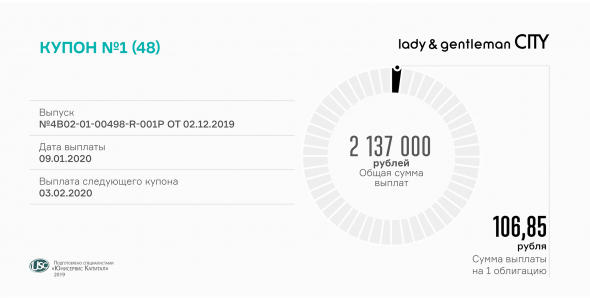

Первый купон по облигациям «Леди&Джентльмен Сити» выплачен

- 09 января 2020, 13:41

- |

Купонный период завершился 3 января, а выплата за него была произведена 9 января, в первый рабочий день нового года. Расчет по 1-5 купонам, до мая 2020 года, производится по ставке 13% годовых.

Размер дохода за 6-48 периоды будет определен по формуле: 6,5% + ставка ЦБ РФ на 7-й рабочий день до даты начала очередного купона. При этом, согласно условиям выпуска, ставка по облигациям «Трейд Менеджмент» не может превышать 14% годовых.

Выпуск объемом 200 млн рублей разместила компания, управляющая сетью магазинов брендовой одежды lady & gentleman CITY в городах-миллионерах. Номинал облигации — 10 тыс. рублей. Купон выплачивается ежемесячно. Срок обращения выпуска — 4 года, до ноября 2023 года. Каждые 3 месяца, начиная с августа следующего года, компания будет досрочно погашать по 10% от номинала. ISIN код: RU000A1014V7.

Средневзвешенная цена облигаций «Леди&Джентльмен Сити-БО-П01» составила в декабре 100,14% от номинала, ежедневный объем торгов — 3,65 млн рублей.

Большие планы «Дядя Дёнер» на 2020 год

- 09 января 2020, 12:06

- |

В новом году компания продолжит открывать павильоны в Новосибирской и Кемеровской областях. В других регионах «Дядя Дёнер» работает по франчайзинговой модели: на 10 января назначено открытие третьего павильона в Магнитогорске.

В числе стратегических задач также развитие производства. Ежедневно с него отгружается тонна мяса во все торговые точки «Дядя Дёнер». Также оно обеспечивает свежими продуктами сети PEOPLE`S, «Шашлыкофф», рестораны «Хочу Пури», «Чучвара» и кафе при заправках «Газпром» и «Лукойл» в Новосибирске. В декабре осуществлены первые поставки блюд высокой степени готовности в сети фирменных магазинов разливного пива «Бочковое», «Хорватская пивница» и «Кега».

( Читать дальше )

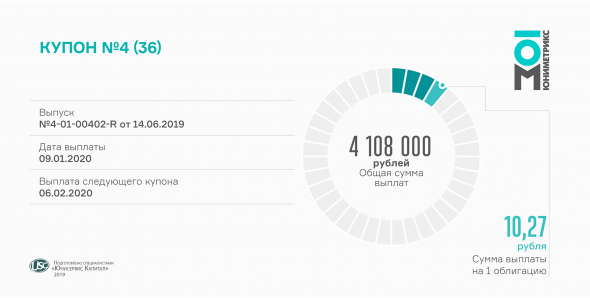

Выплата 4-го купона по облигациям «Юниметрикс» состоялась сегодня

- 09 января 2020, 11:28

- |

Дата выплаты, выпавшая на 7 января, была перенесена на ближайший рабочий день.

Всего компания выплачивает более чем 4 млн рублей ежемесячно. Инвесторы нефтетрейдера получают доход по ставке 12,5% годовых, которая установлена на весь срок обращения выпуска.

«Юниметрикс» разместил облигации в сентябре. Объем торгов в 2019 году составлял 607,7 тыс. рублей в день. Средневзвешенная цена за 4 месяца обращения выпуска — 100,27%, максимальная достигла 101,99% от номинала.

С 25 декабря по 8 января Санкт-Петербургская международная товарно-сырьевая биржа приостановила торги в некоторых секциях, в том числе «Нефтепродукты». Благодаря инвестициям «Юниметрикс» обеспечил себя запасами на период новогодних праздников, сформировав капитал на увеличение поставок топлива.

Напомним, объем трехлетнего выпуска облигаций новосибирского нефтетрейдера (RU000A100T81) составляет 400 млн рублей. Номинал ценной бумаги — 1 тыс. рублей. Компания выплачивает инвесторам купонный доход каждые 30 дней. В 9-35 купонные периоды эмитент может досрочно погасить облигации.

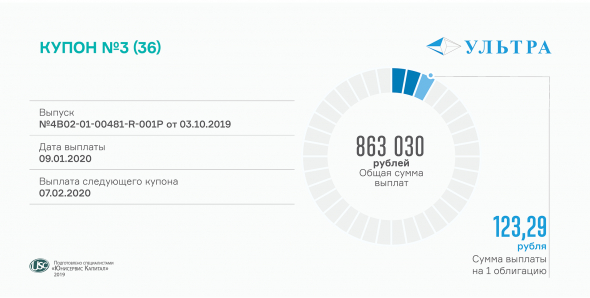

Инвесторам выплачен 3-й купон по облигациям «Ультра»

- 09 января 2020, 09:18

- |

Выплата в размере 863 030 рублей состоялась сегодня.

Облигации магнитогорской компании «Ультра» были размещены в октябре. По выпуску предусмотрена ежемесячная выплата купона по ставке 15% годовых. Размер купона установлен на все 3 года обращения выпуска.

Средний объем торгов облигациями «Ультра» составляет 1,3 млн рублей в день. Средневзвешенная цена за 3 месяца обращения выпуска достигла 101,26% от номинала.

Всего компания привлекла в прошлом году с помощью облигаций 70 млн рублей (RU000A100WR2). Номинальная стоимость ценной бумаги — 10 тыс. рублей. Амортизация будет осуществляться ежеквартально с конца 2020 г. по 7,14% от номинала. В дату погашения выпуска в сентябре 2022 года компания выплатит инвесторам вместе с доходом за 36-й купон оставшуюся долю номинала в размере 42,88% (4288 за одну облигацию).

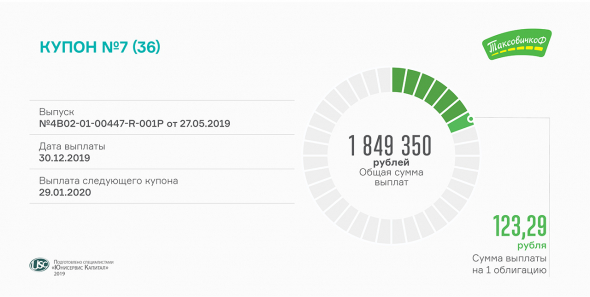

Седьмой купон выплатит «ТаксовичкоФ»

- 30 декабря 2019, 12:13

- |

Агрегатор такси перечислит сегодня в Национальный расчетный депозитарий порядка 1,85 млн рублей для владельцев облигаций.

«ТаксовичкоФ» выплачивает купонный доход каждые 30 дней по ставке 15% годовых. Сумма выплат по одной облигации — 123,29 рубля. Всего в обращении находится 15 тыс. ценных бумаг.

Напомним, размещение первого выпуска (RU000A100E70) состоялось в июне 2019 г. Номинальная стоимость облигации — 10 тыс. рублей. Срок обращения — 3 года. Компания будет погашать по 12,5% выпуска раз в 3 месяца, начиная с августа 2020 г.

Оборот облигаций за ноябрь составил 20,3 млн рублей. Средневзвешенная цена — 103,7%, что является самым высоким за 7 месяцев обращения выпуска значением.

В декабре Северо-Западный филиал Московской биржи присвоил компаниям «ТаксовичкоФ» и KISTOCHKI номинацию «Открытие года 2019. Эмитент на рынке облигаций».

KISTOCHKI и «ТаксовичкоФ» получили награду Московской биржи

- 27 декабря 2019, 13:13

- |

Северо-Западный филиал Мосбиржи объявил лучших участников торгов на фондовом, срочном и валютно-денежном рынках по итогам 2019 года.

Награда в номинации «Открытие года 2019. Эмитент на рынке облигаций» оказалась в руках Вячеслава Алексейцева, руководителя отдела по работе с инвесторами «ТаксовичкоФ» и KISTOCHKI. Обе компании привлекли трехлетние облигационные займы в середине года. Объем выпуска агрегатора такси «Транс-Миссия» (RU000A100E70) составляет 150 млн рублей, «Кисточки Финанс» (RU000A100FZ0) — 40 млн. Номинал облигаций — 10 тыс. рублей. Купоны выплачиваются ежемесячно по ставке 15% годовых.

Сервис «ТаксовичкоФ» направил инвестиции на субсидирование партнеров в виде досрочного погашения автолизинга и на маркетинг, в частности на лидогенерацию заказов. Вторая компания на привлеченное финансирование открыла студию маникюра и педикюра KISTOCHKI в Химках и пополнила оборотный капитал — средства направлены на обновление сайта, разработку мобильного приложения, выход которого запланирован в первом квартале 2020 г., и на рекламу франшизы. В уходящем году по договору франчайзинга открылись 6 студий. На конец года 24 салона KISTOCHKI работают в Санкт-Петербурге, 2 — в Москве и области.

( Читать дальше )

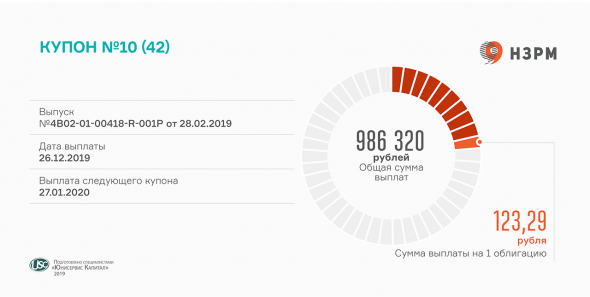

Выплату 10-го купона произвел Новосибирский завод резки металла

- 26 декабря 2019, 13:31

- |

В адрес владельцев облигаций «НЗРМ» (ISIN код: RU000A1004Z9) перечислено около 1 млн рублей за 30-дневный купонный период.

Выплата состоялась сегодня по ставке 15% годовых. Размер купона действителен еще 2 месяца, в феврале состоится оферта, приуроченная к определению ставки на 13-й и последующие купонные периоды.

Почти за четверть срока обращения выпуска завод выплатил инвесторам 10 купонов в общем размере 9,9 млн рублей. Около 1 млн рублей компенсировало государство в рамках программы субсидирования эмиссии облигаций МСП за 1-3 купонные периоды. Заявка на частичную компенсацию 4-6 купонов уже одобрена.

Облигации «НЗРМ», поступившие в оборот в марте 2019 г., все это время успешно торговались на площадке Московской биржи. Цена варьировалась от 100,5% до 103% от номинала, средневзвешенное значение по итогам года составило 101,1%. Объем торгов составлял в среднем 1,16 млн рублей в день.

«Кузина» открыла 3 кондитерские на инвестиции

- 26 декабря 2019, 10:29

- |

Московская сеть увеличилась до 11 кафе: за последние два месяца начали работу заведения Kuzina в Марьино, возле МГУ и в СТЦ «МЕГА Белая Дача».

Всего в рамках облигационного займа запланирован запуск 16 заведений в Москве. Одно из них работает с ноября в 14-этажном жилом доме в районе Марьино, второе — с декабря на фуд-корте в семейном торговом центре «МЕГА» в Котельниках. Третье кафе открылось на средства частных инвесторов 24 декабря на юго-западе столицы по адресу: Ленинский проспект, 62/1, ближайшая станция метро — «Университет».

С целью продолжения экспансии в Москве «Кузина» выпустила в сентябре 5,5 тыс. облигаций номиналом 10 тыс. руб. каждая (RU000A100TL1). Купоны выплачиваются ежемесячно по ставке 15% годовых, общая сумма платежей за 3 месяца превысила 2 млн руб.

( Читать дальше )

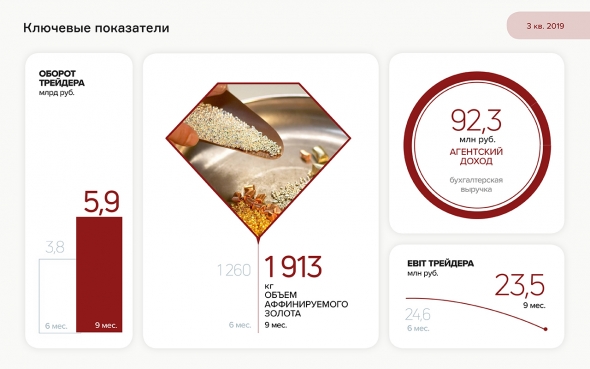

Агентский доход «ПЮДМ» вырос на 16% за счет увеличения объема сделок

- 24 декабря 2019, 07:14

- |

Суммарный объем металла в денежном выражении, который компания закупала по поручению клиентов, за 9 месяцев 2019 г. составил 5,9 млрд рублей. В августе «ПЮДМ» показал рекордный за все время работы месячный объем — 795 млн рублей. Благодаря этому выручка составила 92 млн рублей, что на 16% больше, чем за январь-сентябрь 2018 г. О других финансовых показателях компании читайте в нашем аналитическом обзоре.

Ключевые тезисы:

- По итогам 9 месяцев 2019 г. чистая прибыль «Первого ювелирного — драгоценные металлы» сократилась до 8 млн рублей из-за разового повышения коммерческих расходов по внутренним проектам компании, которые были единовременно отражены в учете.

- Рентабельность по чистой прибыли составила 8,3%, рентабельность по EBIT — 25%, валовая рентабельность — 77%.

- Общая величина активов «ПЮДМ» составила 293 млн рублей, выручка — 92 млн рублей, EBIT — 23,5 млн рублей. Также у компании сохраняется существенный остаток денежных средств — 135 млн рублей.

- Основными источниками финансирования являются заемные средства, представленные в основном облигационным займом, и кредиторская задолженность, которая формируется клиентами, передающими эмитенту металл на дальнейшую переработку. Дебиторская задолженность в 2 раза превышает кредиторскую.

- В третьем квартале компании потребовался оборотный капитал на закуп металла перед предновогодним спросом ювелирных заводов. 50 млн были получены за счет овердрафта от «Альфа-Банка», еще 39 млн — это займы акционеров.

( Читать дальше )

теги блога Юнисервис Капитал

- EY

- Forbes

- Kuzina

- lady & gentleman CITY

- RU000A0ZZ7R8

- RU000A1004Z9

- RU000A100FY3

- RU000A100WR2

- RU000A101HQ3

- RU000A102036

- агрегатор

- аналитическое покрытие

- Антон Лыков

- аффинаж

- биржевые облигации

- БК

- БК облигации

- бренды

- ВДО

- выплата купона

- грузовичкоф

- Грузовичкоф облигации

- долговая нагрузка

- Доставка

- дядя денер

- Дядя Дёнер облигации

- инвесторам

- иностранные инвестиции

- интервью

- интернет-магазин

- клиенты и рынки

- коммерческие облигации

- коронавирус

- Кузина облигации

- Логистика

- Московская Биржа

- нафтатранс плюс

- нзрм

- НЗРМ облигации

- новосибирскхлебопродукт

- Новосибирскхлебопродукт облигации

- Облигации

- Общепит

- объём торгов

- оффтоп

- программа лояльности

- пюдм

- развитие бизнеса

- рентабельность

- Ритейл

- самоизоляция

- себестоимость

- сибстекло

- Сибстекло облигации

- СМАК

- средневзвешенная цена

- субсидии

- таксовичкоф

- транспортировка ГСМ

- Трейд Менеджмент (lady & gentleman CITY) облигации

- ультра

- Ультра облигации

- фастфуд

- финансовые показатели

- шаурма

- экспансия

- Юнисервис Капитал