Не тинькофф

Пенсия за счет акций российских компаний ЧАСТЬ2 или сколько акции принесли инвесторам за 16 лет.

- 21 октября 2016, 12:24

- |

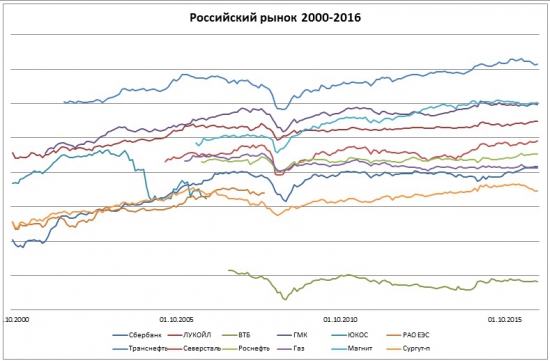

Благодаря сайту финам, мне удалось загрузить исторические котировки ТОП-12 российских компаний, которые торгуются на московской бирже, начиная с октября 2000 года. В этот список вошли 10 действующий компаний (Сбербанк, ЛУКОЙЛ, ВТБ, ГМКНорНикель, Транснефть-п, Северсталь, Роснефть, Газпром, Магнит, Сургутнефтегаз-п), 1 обанкротившаяся (ЮКОС) и 1 расформированная (РАО ЕЭС)

Для начала, взглянем на динамику основных акций за период с 2000 года по октябрь 2016

Только 5 бумаг, торгуются с 2000 года, остальные вышли на открытый рынок позже.

Предлагаю рассчитать доходность инвестиций в каждую из бумаг, на протяжении 16 лет. Для этого мы промоделируем ситуацию с поморью MS

( Читать дальше )

- комментировать

- 403 | ★18

- Комментарии ( 24 )

Пенсия за счет акций российских компаний

- 18 октября 2016, 08:36

- |

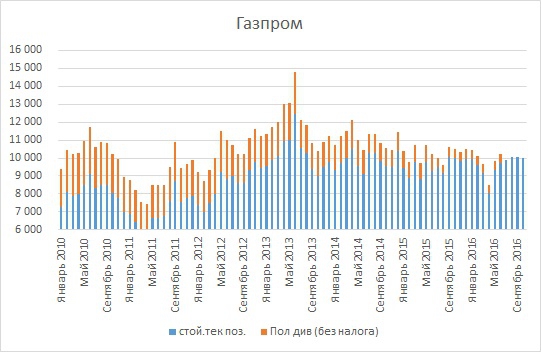

За расчет возьмем период с января 2010 по текущую дату (октябрь 2016). Будем инвестировать раз в месяц по 10 тысяч рублей в одну из бумаг, а потом сравним эффективность данных вложений, с депозитом в рублях под 10% и долларовым депозитом под 2% годовых.

Для начала предлагаю сделать расчет для акций Газпрома. Средняя цена за 5.5 лет 154, текущая цена 135. разница -19 руб или -12%.

Дивиденды за этот период были следующие:

2010 — 2.39

2011 — 3.85

2012 — 8.97

2013 — 5.99

2014 — 7.2

2015 — 7.2

2016 — 7.89

Теперь, давайте посмотрим, сколько же на сегодняшний день будут стоить этот портфель с учетом всех дивидендов. Напомню, на покупку мы потратили за 5.5 лет 820 тысяч рублей.

( Читать дальше )

RI, SI, BR, GD результаты за 9 месяцев 2016

- 17 октября 2016, 08:32

- |

Давайте рассмотрим эти инструменты

- RI (фьючерс на индекс РТС )

- SI (фьючерс на пару USDRUB)

- BR (фьючерс на нафть)

- GD (фьючерс на золото)

RI за 9 месяцев принесла своим инвесторам 11.6%

SI за 9 месяцев принесла своим инвесторам 14.1%

( Читать дальше )

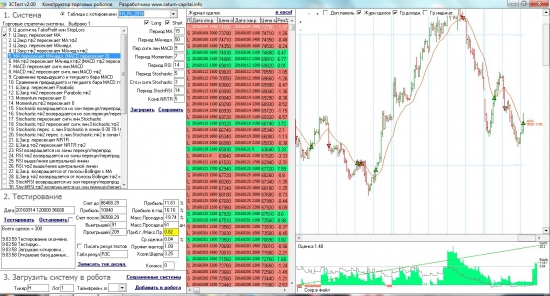

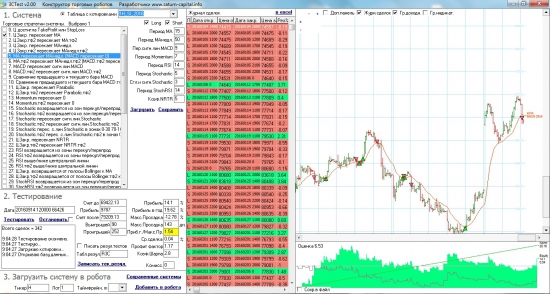

Система на Brent или куда уйти после ограничений ЦБ

- 28 сентября 2016, 13:18

- |

После вчерашнего поста Александра Акулова поступило несколько обращений с просьбой выложить систему, торгующую нефть. А ведь действительно, после ограничений, которые введет ЦБ для доступа к ФОРТС может стать вопрос на какую площадку перейти и чем торговать. Хорошо, если к тому времени будет система, торгующая инструменты новой торговой площадки, например Brent или валюты.

Опять же… депозит в валюте)

Поэтому выкладываем три готовые системы, которые можно использовать для торговли или просто погонять тестером.

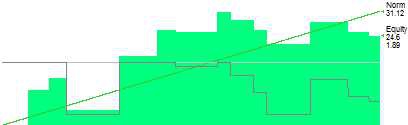

ПЕРВАЯ

Ловит тренды в направлении глобального тренда. Если идет тренд — зарабатывает, если тренда нет — болтается около нуля.

Система построена на Скользящих средних и Параболике, работает на дневках с 2010 г. (более ранние периоды не тестировались)

Годовая прибыль 33% без плеча

Макс.просадка -8%

Средняя сделка 1.9%

Профит фактор 2.15

Коэф.Шарпа 2.86

( Читать дальше )

Парный трейдинг для Чайников (Статья№1-Торговля разностью)

- 20 июля 2016, 11:04

- |

Сегодня предлагаю описание одной из простейших стратегий парного трейдинга построенной на разности одного инструмента по отношению к другому.

Для начало предлагаю разобраться, что такое парный трейдинг? Если с направленной торговлей, или как многие называют позиционной, все понятно, то вот определение парного трейдинга требует расшифровки.

Парный трейдинг- это когда мы торгуем 2-мя инструментами одновременно, причем один финансовый инструмент мы обязательно покупаем, а второй продаем. Одновременно у нас открыто 2 сделки по 2-м разным финансовым инструментам и причем в «разные стороны».

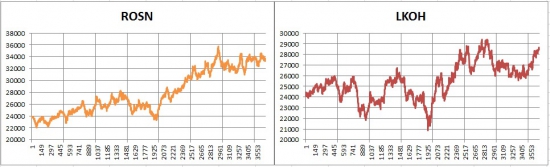

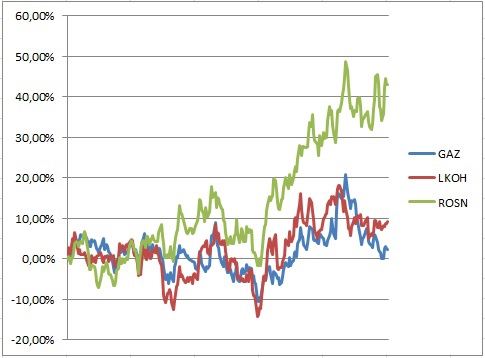

Предлагаю для начало взглянуть на динамику фьючерсов Роснефти и ЛУКОЙЛа (обе данные бумаги представляют нефтегазовый сектор на российском рынке)

( Читать дальше )

Какой спред в российском нефтегазовом секторе торговать?

- 23 июня 2016, 13:34

- |

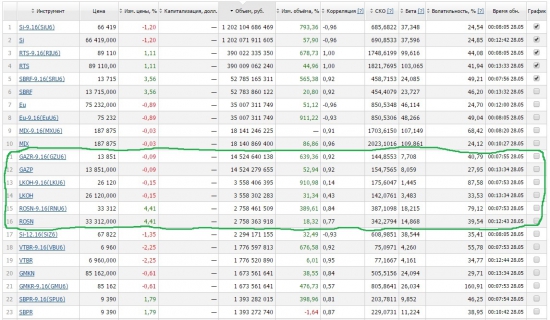

В ТОП 20 Торгуются только 3 фьючерса: Газпром, Роснефть, ЛУКОЙЛ

Предлагаю взглянуть на динамику этих акций за предыдущий год

А теперь, давайте построим спред методом отношения по этим 3 бумагам

( Читать дальше )

Разбор пары для парного трейдинга и как часто надо менять весовые коэффициенты в парном трейдинге (SBRF/SBPR)

- 10 июня 2016, 10:31

- |

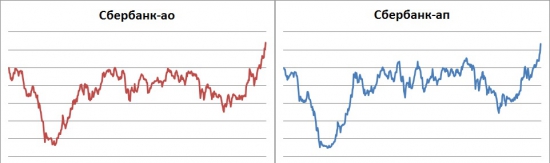

Для разбора первой стратегии возьмем популярную связку для торговцев парных стратегий: Сбербанк ао VS Сбербанк ап. Это акции одного и того же эмитента, одни обыкновенные, вторые привилегированные

Для начала предлагаю рассмотреть динамику акций с 2007 года

( Читать дальше )

Что такое регрессия и как ее строить (для стратегий парного трейдинга)

- 04 марта 2016, 08:32

- |

Сегодня мы рассмотрим вариант входа в сделку основываясь на регрессии акций.

Если откинуть все умные фразы и дать определение регрессии на простом языке, то получается следующее:

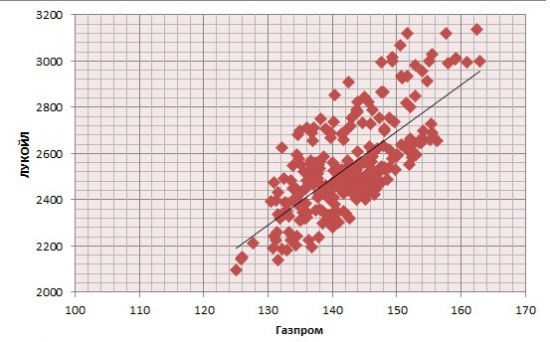

Регрессия — это зависимость переменной 1 (в нашем случае акции Газпрома) от независимой переменной 2 (акции ЛУКОЙЛа). Данное выражение будет иметь статическую значимость.

Формула регрессии:

Yt=A+BX(t)+E(t)

Давайте с вами рассчитаем регрессию для акций Газпрома и Лукойла.

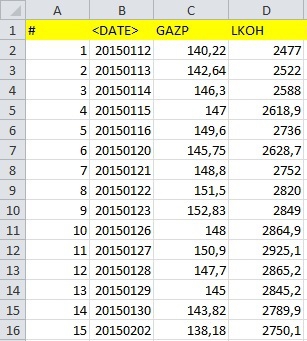

Алгоритм построения:

1. Скачиваем исторические дневные данные с финама. www.finam.ru/profile/moex-akcii/gazprom/export/

2. Вставляем все скаченные данные в эксель

( Читать дальше )

как построить корреляционную матрицу (для парной торговли)

- 02 марта 2016, 11:07

- |

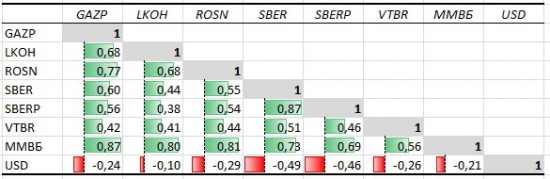

Сегодня мы по пунктам разберем, как построить корреляционную матрицу в экселе за 5 минут.

Пример корреляционной матрицы:

Алгоритм построения:

1. Скачиваем исторические дневные данные (минимум за 1 год). я пользуюсь сайтом финама (раздел экспорт данных) http://www.finam.ru/profile/moex-akcii/gazprom/export/

2. Вставляем все скаченные данные в эксель

( Читать дальше )

- комментировать

- 10.4К |

- Комментарии ( 56 )

являются ли стратегии парного трейдинга безубыточными?

- 19 февраля 2016, 17:13

- |

Предлагаю вам на примере пары Сбербанк ао и Сбербанк ап провести расчет потенциальных убытков.

В среднем динамика спреда Сбербанк ао и Сбербанк ап колеблется вблизи скользящей средней (eMA 100 day) от уровня +700 до -700, если учесть что первый вход будет не отметке +-100 а последний на отсечки +-600, то при равномерной загрузки пары, результат на отклонении +-700 будет около 13%, при продолжении движения, и остановке его на уровне отклонения 1000 пунктов, мементная просадка будет 26%

Мы призываем всех кто только начинает торговать стратегии парного трейдинга, более бдительно следить за точками входа в позицию и контролировать свои риски.

теги блога Не тинькофф

- 2024

- 3CBot

- basket trading

- eurusd

- jBot

- LQDT

- saturn-capital

- saturn-capital.com

- saturn-capital.info

- USDRUB

- X5 Retail Group

- акции

- алгоритмический трейдер

- алготрейдинг

- Арбитаж

- Арбитаж эксперимент наблюдения

- арбитраж

- арбитраж парный трейдинг

- арбитраж парный трейдинг стратегия

- арбитраж парный трейдинг

- арбитраж парный трейдинг стратегия

- арбитраж эксперимент наблюдения

- Баскет трейдинг

- Вебенар

- ВИМ Ликвидность

- Газпром

- Галицкий

- ГМК НорНикель

- Демура

- денежный рынок

- депозит

- доход

- Единая Россия

- Единая Россия Рулит и Разруливает

- Екатеринбург

- инвестирование

- Киселев

- Ключевая ставка ЦБ РФ

- конструктор роботов

- корреляции

- корреляция рубль и индексы

- корреляция с рынком

- лента

- Лукойл

- магнит

- Магнитогорск

- Магнитогорский МК

- ММК

- мобильный пост

- накопления

- накопления в рублях и долларах

- Облигации

- обучение

- опрос

- Опцион волатильность спред

- парная торговля

- Парный

- Парный трейдинг

- Парный трейдинг арбитраж

- парный трейдинг

- Парный трейдинг арбитраж

- парный трейдинг для начинающих

- парный трейлинг

- пары акций

- пенсионная система

- Пенсия

- первые шаги новичка на рынке акций

- прикол

- пятерочка

- ретейл

- робот

- роботы

- Роснефть

- рост цен

- рост цен на продукты

- рубль

- рыночно нейтральные стратегии

- рыночно-нейтральные стратегии

- санкции

- сбербанк

- Северсталь

- Сергей Галицкий

- сигналы

- смартлаб

- Совкомбанк

- статистический арбитраж

- стратеги

- стратегии

- стратегия

- тестер

- тесты робота

- торговля

- торговля волатильностью

- торговые роботы

- торговые сигналы

- торговые стратегии

- ЦБ РФ

- цифровые финансовые активы

- ЦФА

- шорт