Sigizmynd

Инвестиционная стратегия. Апрель 2017

- 20 апреля 2017, 14:23

- |

- Российская экономика выходит из экономического кризиса и по итогам 2017 года должна показать рост впервые за несколько лет

- Мы ожидаем, что после избыточного укрепления рубль покажет небольшое падение во второй половине 2017 года

- Процентные ставки продолжат снижаться, позволяя инвесторам покупать бумаги со сроком погашения длиннее, чем инвестиционный горизонт

- Восстановление внутреннего спроса в России должно улучшить финансовые результаты компаний, ориентированных на внутренний спрос

Рубль

В первом квартале российский рубль показал рост на 8% относительно доллара, что оказалась в рамках нашего базового прогноза на год, предполагавшего небольшое укрепление российской валюты. Тем не менее тренд оказался более сильным, чем мы ожидали, что было вызвано изменениями в торговом балансе.

( Читать дальше )

- комментировать

- 56 | ★3

- Комментарии ( 1 )

Почему официальная инфляция упадёт до 4%, а ЦБ может понизить ставку. Обзор инфляции в марте 2017

- 23 марта 2017, 12:46

- |

- Укрепление рубля и текущая инфляция дают возможность ЦБ снизить ставку в марте на 0,25%

- В втором квартале инфляция в какой-то момент может опуститься до 4%, но по итогам всего 2017 года мы ожидаем её ускорения до 5%

- В течение 2017 года ключевая ставка может быть снижена 2-3 раза

- Снижение доходностей по долгосрочным облигациям может быть использовано инвесторами с небольшим инвестиционным горизонтом

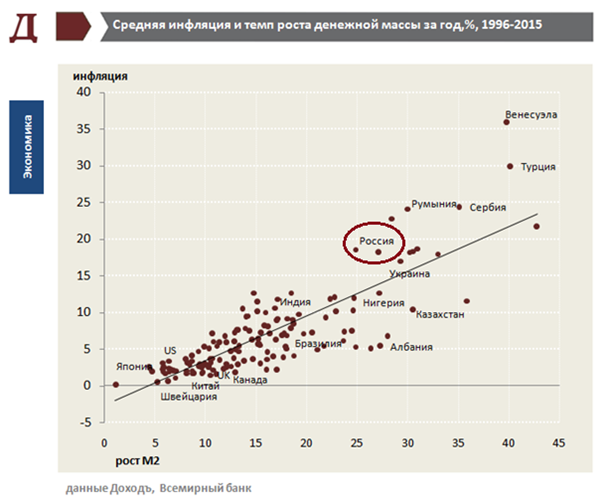

Прогноз инфляции формируется на основе изменения количества денег в экономике и спросе на них. Для этого мы анализируем тенденции в кредитовании физических лиц, корпоративного сектора и государства. Кроме того, рассматривается вклад в инфляцию курса рубля, цен на мировых товарных рынках и инфляционных ожиданий населения. В обзоре будет рассмотрен каждый из факторов и сделан вывод об ожидаемом темпе роста цен в России по итогам 2017 года. Дополнительно мы представим взгляд на действия Центрального банка и изменение процентных ставок.

( Читать дальше )

Инфляция и процентные ставки в России. Февраль 2017

- 03 февраля 2017, 12:11

- |

- Укрепление рубля, денежная и бюджетная политика продолжат способствовать замедлению инфляции в России

- Возвращение «бюджетного правила» Минфином не окажет значительного влияния курс рубля и инфляцию

- По итогам 2017 года инфляция, скорее всего, не достигнет цели ЦБ в 4%, но окажется на минимальном в современной истории России уровне в 5.2%

- Риском для ускорения инфляции может стать рост цен на мировых товарных рынках

На чем мы строим анализ

Мы анализируем инфляцию на основе изменения количества денег в экономике и спроса на них. Для прогноза рассматривается денежная и бюджетная политика, курс рубля, инфляционные ожидания населения, уровень цен на международных товарных рынках. Мы представим свой взгляд на изменение потребительской инфляции в 2017 году, а также её влияние на действия Центрального банка и уровень процентных ставок.

( Читать дальше )

Инвестиционная стратегия.2017

- 16 января 2017, 16:57

- |

Как формируется инвестиционная стратегия

Мы прогнозируем экономические факторы, на основе которых формируем ожидания изменений производства в российских отраслях, представленных на рынке акций. Используя прогнозы изменения цен и предположив уровни рентабельности, мы получаем ожидаемые выручку и прибыль секторов, исходя из которых определяем перспективы каждого из них.В рамках каждой из отраслей оценивается потенциал отдельных компаний. Характеристику лучше рынка в основном получают такие компании, которые по нашей оценке могут нарастить выручку и прибыль быстрее рынка в ближайшие годы, при этом сейчас стоят относительно дёшево.PDF-версия

Мировая экономика

Оборот торговли с внешним миром составляет более 50% ВВП России, поэтому состояние мировой экономики является одним из главных факторов изменения деловой активности в стране. Согласно оценке МВФ, ВВП стран мира завершит 2016 год ростом на 3.1%, что окажется самым низким темпом с 2009 года.

( Читать дальше )

Инфляция и процентные ставки в России. Прогноз 2017

- 16 декабря 2016, 11:32

- |

- Укрепление рубля, денежная и бюджетная политика продолжат способствовать замедлению инфляции в России

- По итогам 2017 года инфляция, скорее всего, не достигнет цели ЦБ в 4%, но окажется на минимальном в современной истории России уровне в 5.5%

- Риском для ускорения инфляции может стать рост цен на мировых товарных рынках

Мы анализируем инфляцию на основе изменения количества денег в экономике и спроса на них. Для прогноза рассматривается денежная и бюджетная политика, курс рубля, инфляционные ожидания населения, уровень цен на международных товарных рынках. Мы представим свой взгляд на изменение потребительской инфляции в 2017 году, а также её влияние на действия Центрального банка и уровень процентных ставок.

Денежная политика

( Читать дальше )

Продолжит ли рубль укрепление. Обзор валютного рынка

- 07 декабря 2016, 17:10

- |

- Рубль укрепится относительно ведущих валют в 2017 году

- Нефть сохраняет потенциал для восстановления

- Отток капитала из России останется минимальным за несколько лет

- Из-за разницы действий ФРС и ЕЦБ евро будет стоить дешевле доллара

Итоги 2016 года

В прошлом году мы ожидали рост цен на нефть до $60 и двукратного снижения оттока капитала из России в течение 2016 года. Это должно было привести к укреплению рубля до 58 рублей за доллар и 61 за евро. Сценарий роста российской валюты реализовался, хотя тренд оказался не столь сильным.

Торговля

( Читать дальше )

Стабильность российского производства

- 24 ноября 2016, 14:15

- |

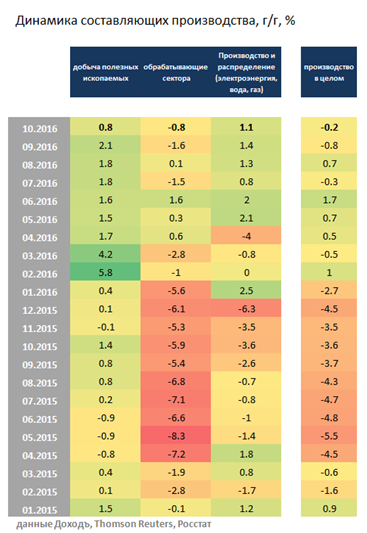

После нескольких кварталов рецессии промышленное производство России показывает минимальное изменение в течение 2016 года. В октябре показатель сократился на символические 0,2% в годовом выражении, что оказалось чуть лучше результатов предыдущего месяца.

( Читать дальше )

5 самых сложных дивидендных политик в российских акциях

- 23 ноября 2016, 10:54

- |

5 место. Газпром

Согласно дивидендной политике Газпром выплачивает от 10% прибыли по РСБУ при достижении целевого уровня резервов — от 17,5% до 35% прибыли. Это, однако, ничего не говорит о фактических выплатах. Обычно компания выплачивала в качестве дивидендов 25% чистой прибыли по РСБУ. Размер этой прибыли всегда значительно меньше аналогичного показателя по МСФО, так что акционеры, включая государство, всегда присматривались к последнему показателю.В 2016 году, когда федеральный бюджет стал особенно нуждаться в дополнительных ресурсах, Газпром заплатил дивидендами 50% прибыли по РСБУ, что, однако, не сильно увеличило дивиденд в абсолютных величинах.

Государство намерено начиная с 2017 года (то есть начиная с дивидендов за 2016 год) получать от Газпрома дивиденды в размере 50% чистой прибыли по МСФО для финансирования растущего дефицита федерального бюджета. Прогнозы прибыли Газпрома, заложенные в текущем трехлетнем бюджете следующие (в скобках возможная величина дивидендов на акцию): 2016: 893 млрд. руб. (~18,8); 2017: 828 млрд. руб. (~17,5); 2018: 837 млрд. руб. (~17,7). Обращаем внимание на то, что данные планы правительства могут быть нарушены по аналогии с 2015 годом. Следует учитывать политический риск.

( Читать дальше )

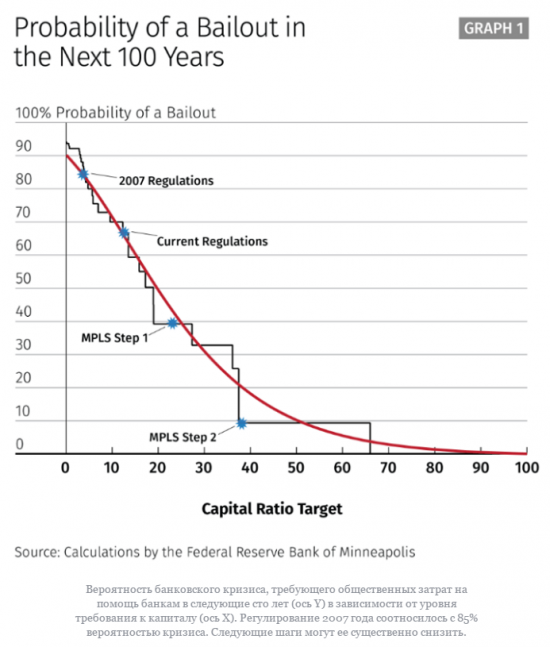

План Миннеаполис - решение проблемы слишком больших банков

- 17 ноября 2016, 16:34

- |

Федеральный резервный банк Миннеаполиса подготовил план по устранению проблемы «Too Big To Fail» (слишком больших банков, чтобы позволить им рухнуть). «План Миннеаполис» (MPLS) представляет из себя четыре шага, реализация которых приведет к радикальному снижению вероятности предоставления государственной финансовой помощи на санацию кредитных организаций («спасения банков»). Возможно, этот план будет полезен и для российских финансовых властей.

( Читать дальше )

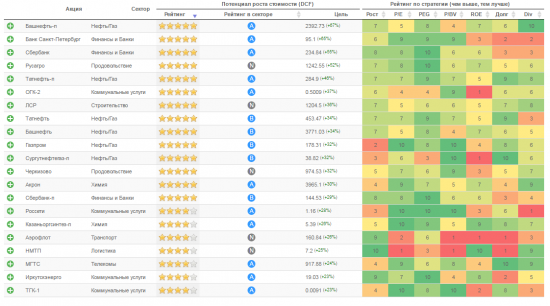

Анализ акций для активного управления портфелем

- 26 октября 2016, 17:04

- |

Формирование инвестиционного портфеля — творческий процесс, который, как правило, начинается с определения цели, понимания рисков и разработки инвестиционной стратегии. Стратегия основывается на распределении капитала между классами активов и выборе различных инструментов в рамках этих классов.

Управление портфелем в рамках стратегии может быть пассивным, то есть его структура должна повторять какой-то индекс, либо активным, когда управляющий увеличивает доли отдельных инструментов, ожидая получить доходность лучше бенчмарка. Мы предлагаем инструмент анализа российского рынка акций, который должен помочь в выборе бумаг при активном управлении.

Сравнительные показатели (рейтинг по показателям)

Среди множества стратегий выбора перспективных акций, наиболее популярными из-за простоты (на первый взгляд) являются те, что основываются на индикаторах и их сравнении для разных компаний. На наш взгляд на такие индикаторы удобней и правильней смотреть не в абсолютном, а в относительном выражении, поэтому в нашей таблице они будут иметь оценки от 1 до 10, где 10 будет означать, что компания по показателю попадает в 10% лучших, 1 — в 10% худших. Описание и методологию расчета вы можете посмотреть на нашем сайте в внизу.

( Читать дальше )

теги блога Sigizmynd

- bailout

- growth stocks

- M2

- too big to fail

- value investing

- акции

- анализ акций

- аналиика

- аналитика

- валюта

- ВВП

- денежная политика

- дефолт

- дивидендная политика

- дивиденды

- доллар

- Доллар рубль

- ЕЦБ

- золото

- игра

- инвестиции

- инфляция

- китай

- Кризиc

- Кудрин

- макро

- макроэкономика

- мировые рынки

- монетарная политика

- нефть

- облигации

- платежный баланс

- портфели

- портфель акций

- портфельные инвестиции

- прогноз

- производство

- промпроизводство

- процентная ставка

- рейтинг

- Российская экономика

- российские акции

- Россия

- рубль

- симулятор

- ставки

- статьи

- стратегия

- теория игр

- топ

- Уоррен Баффет

- управление активами

- философия

- ФРС

- фундаментальный анализ

- ЦБ

- ЦБ России

- экономика

- Эксперт