SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

PotavinAlex

Будет ли гэп вверх "имени Дж. Йеллен"?

- 24 сентября 2013, 17:35

- |

По данным Goldman Sachs уже на следующей неделе ФРС может назначить Джанет Йеллен в качестве нового председателя банковского регулятора. В записке Яна Хэциуса, главного экономиста Goldman Sachs, говорится, что «не может быть сомнений», что нынешний вице председатель ФРС получит одобрение.

«На прошлой неделе Белый дом посылал сигналы, что кандидатура Йеллен находится под пристальным вниманием, и Белый дом уже заложил основы для возможной номинации, во избежание любых неприятных сюрпризов после объявления своего решения», — сказал Хэциус. – «Быстрое объявление кандидатуры без не какой-либо задержки позволит Белому дому полностью утвердить её кандидатуру».

Медведям на заметку: В сентябре на рынках уже был «имени Л. Саммерса», когда тот снял свою кандидатуру из списка приемников г-на Бернанке. Теперь, если Б. Омама действительно одобрит кандидату первой в истории ФРС женщины на пост главы этого ведомства, на рынках может быть еще один гэп вверх. Ведь Дж. Йеллен известная сторонница монетарного стимулирования экономики.

«На прошлой неделе Белый дом посылал сигналы, что кандидатура Йеллен находится под пристальным вниманием, и Белый дом уже заложил основы для возможной номинации, во избежание любых неприятных сюрпризов после объявления своего решения», — сказал Хэциус. – «Быстрое объявление кандидатуры без не какой-либо задержки позволит Белому дому полностью утвердить её кандидатуру».

Медведям на заметку: В сентябре на рынках уже был «имени Л. Саммерса», когда тот снял свою кандидатуру из списка приемников г-на Бернанке. Теперь, если Б. Омама действительно одобрит кандидату первой в истории ФРС женщины на пост главы этого ведомства, на рынках может быть еще один гэп вверх. Ведь Дж. Йеллен известная сторонница монетарного стимулирования экономики.

- комментировать

- 6

- Комментарии ( 29 )

На рынках всеобщий «бычий» банкет, который оплачивает ФРС

- 19 сентября 2013, 09:48

- |

В среду вечером ФРС преподнесла сюрприз всем участникам рынка, отказавшись сокращать объемы покупки активов на свой баланс. В предыдущих своих заявлениях ФРС выставляла в качестве ориентира завершения программы QE восстановление занятости или усиление инфляционного давления. Из-за того, что инфляционные риски сейчас сбалансированные, а рынок труда показал очевидное улучшение, подавляющее большинство инвесторов заложило ожидание снижения объемов количественного смягчения на $10-15 млрд. Но в данном случае Комитет по открытым рынкам ФРС повел себя непоследовательно, указав вчера, что возросшие доходности по облигациям негативно сказываются на ипотечном рынке и на других секторах экономики.

Это действительно так. Вчерашняя статистика по закладкам новых домов и разрешениям на строительство показала ухудшение в августе как раз по причине выросших ставок. Но ведь рост ставок случился после того, как глава ФРС в начале лета пообещал до конца этого года начать сворачивание мягкой монетарной политики. Теперь получается, что обеспечивая низкие кредитные ставки, американский банковский регулятор подписался под сохранением сверхмягкой монетарной политики на очень длительный срок. К настоящему моменту на балансе ФРС уже находится $3,662 трлн. биржевых активов, купленных на нечем не обеспеченные доллары. Это уже составляет 22% от ВВП США! Ситуация достаточно патовая и не ясно, как ФедРезерв будет из нее выходить. Дополнительным фактором беспокойства стала фраза Б. Бернанке: ФРС ожидает, что трудности в экономике будут превалировать по 2016 года включительно. ФРС понизила прогноз по темпам роста ВВП США на 2013 год с 2.3% до 2%.

Однако в период количественного смягчения рынки живут своей собственной жизнью. По итогам заседания ФРС американские фондовые индексы S&P и Dow Jones вчера закрылись на новых исторических максимумах. Ставки доходности по 10-летним US Treasuries упали до 2,6%. Цена на нефть марки Brent выросла на 2,5%, вернувшись к уровню $111/барр. Котировки золота взлетели с $1305 до $1365 за унцию. Все азиатские фондовые индексы сегодня окрашены в зеленый цвет.

( Читать дальше )

Это действительно так. Вчерашняя статистика по закладкам новых домов и разрешениям на строительство показала ухудшение в августе как раз по причине выросших ставок. Но ведь рост ставок случился после того, как глава ФРС в начале лета пообещал до конца этого года начать сворачивание мягкой монетарной политики. Теперь получается, что обеспечивая низкие кредитные ставки, американский банковский регулятор подписался под сохранением сверхмягкой монетарной политики на очень длительный срок. К настоящему моменту на балансе ФРС уже находится $3,662 трлн. биржевых активов, купленных на нечем не обеспеченные доллары. Это уже составляет 22% от ВВП США! Ситуация достаточно патовая и не ясно, как ФедРезерв будет из нее выходить. Дополнительным фактором беспокойства стала фраза Б. Бернанке: ФРС ожидает, что трудности в экономике будут превалировать по 2016 года включительно. ФРС понизила прогноз по темпам роста ВВП США на 2013 год с 2.3% до 2%.

Однако в период количественного смягчения рынки живут своей собственной жизнью. По итогам заседания ФРС американские фондовые индексы S&P и Dow Jones вчера закрылись на новых исторических максимумах. Ставки доходности по 10-летним US Treasuries упали до 2,6%. Цена на нефть марки Brent выросла на 2,5%, вернувшись к уровню $111/барр. Котировки золота взлетели с $1305 до $1365 за унцию. Все азиатские фондовые индексы сегодня окрашены в зеленый цвет.

( Читать дальше )

Citi: К концу 2014 года индекс S&P-500 повысится на 12% - до 1900 п.

- 17 сентября 2013, 11:53

- |

К концу 2014 года фондовый индекс Standard & Poor's 500 повысится на 12% — до 1900 пунктов, прогнозируют аналитики Citigroup.

Как сообщает агентство Bloomberg, главный аналитик фондового рынка США в Citi Тобиас Левкович заявил, что отдает предпочтение акциям крупных компаний в связи с ожидающимся притоком капитала от иностранных инвесторов, которые больше доверяют бумагам известных им компаний. «Выше рынка», по мнению Т.Левковича, будут акции производителей компьютерной техники, компаний здравоохранения и потребительского сектора.

Эксперты, опрошенные агентством Bloomberg, в среднем прогнозируют, что к концу 2013 года значение S&P 500 будет на уровне 1694 пункта, к концу 2014 года — на уровне 1836 пунктов.

По оценкам Citi, значение Dow Jones Industrial Average поднимется на 11% — до 17100 пунктов к завершению 2014 года.

Как сообщает агентство Bloomberg, главный аналитик фондового рынка США в Citi Тобиас Левкович заявил, что отдает предпочтение акциям крупных компаний в связи с ожидающимся притоком капитала от иностранных инвесторов, которые больше доверяют бумагам известных им компаний. «Выше рынка», по мнению Т.Левковича, будут акции производителей компьютерной техники, компаний здравоохранения и потребительского сектора.

Эксперты, опрошенные агентством Bloomberg, в среднем прогнозируют, что к концу 2013 года значение S&P 500 будет на уровне 1694 пункта, к концу 2014 года — на уровне 1836 пунктов.

По оценкам Citi, значение Dow Jones Industrial Average поднимется на 11% — до 17100 пунктов к завершению 2014 года.

Торопиться с покупками уже поздно

- 17 сентября 2013, 09:42

- |

С волны роста началась эта неделя на мировых фондовых биржах. Самоотвод Л. Саммерса из числа претендентов в гонке на должность главы ФРС поднял вчера фондовые индикаторы Европы и США на новые максимумы. Бывший глава Минфина считался противником программы количественного смягчения, проводимой ФРС. Теперь фаворитом на пост председателя ФРС является Дж. Йеллен, которая поддерживает монетарное стимулирование экономики. Это полностью устраивает биржевых игроков. Надо признать, что полноценного ралли на Уолл-стрит вчера мы так и не увидели. Индекс компаний высоких технологий Nasdaq закрылся в минусе из-за падения «тяжеловесных» акций Apple (-3,12%). В отличие от США, панъевропейский индекс Stoxx Europe 600 вырос до максимальных отметок с июня 2008 года. Германский DAX накануне предстоящих в стране выборов, зафиксировал новый исторический максимум (8626 п.).

Во вторник мы ожидаем открытия торгов на наших биржах в зоне незначительного снижения. С учетом того, что вчера индекс ММВБ закрывал сессию на новом полугодовом максимуме (1471 п.), сегодня в первой половине дня стоит ждать инерционного продолжения движения вверх. Как мы указывали ранее, вероятная цель подъема индекса ММВБ находится на отметке 1480 п. Возможно нам удастся добраться и до 1495 п., чтобы закрыть памятный гэп вниз от 18 марта этого года. Локомотивом роста сейчас очевидно будут акции Сбербанка в купе с отдельными ликвидными бумагами из числа нефтяников и металлургов. Подключаться инвесторам ли к росту на этих уровнях? С учетом недостаточно уверенного закрытия торгов в Америке, краснеющих азиатских фондовых индексов и снижения цен на нефть (Brent $109,6/барр), заход нашего рынка наверх может быть не слишком долгим. Напротив, заложив позитивные ожидания на предстоящее заседание ФРС, по его итогам на западных биржах может произойти коррекция. Поэтому до четверга неискушенным игрокам лучше побыть вне рынка, зафиксировав сегодня днем прибыль от роста. В случае пробоя вниз уровня 142 тыс. п. по фьючерсу РТС – можно пробовать открыть короткие позиции с ближайшей целью 138 тыс. п.

Во вторник мы ожидаем открытия торгов на наших биржах в зоне незначительного снижения. С учетом того, что вчера индекс ММВБ закрывал сессию на новом полугодовом максимуме (1471 п.), сегодня в первой половине дня стоит ждать инерционного продолжения движения вверх. Как мы указывали ранее, вероятная цель подъема индекса ММВБ находится на отметке 1480 п. Возможно нам удастся добраться и до 1495 п., чтобы закрыть памятный гэп вниз от 18 марта этого года. Локомотивом роста сейчас очевидно будут акции Сбербанка в купе с отдельными ликвидными бумагами из числа нефтяников и металлургов. Подключаться инвесторам ли к росту на этих уровнях? С учетом недостаточно уверенного закрытия торгов в Америке, краснеющих азиатских фондовых индексов и снижения цен на нефть (Brent $109,6/барр), заход нашего рынка наверх может быть не слишком долгим. Напротив, заложив позитивные ожидания на предстоящее заседание ФРС, по его итогам на западных биржах может произойти коррекция. Поэтому до четверга неискушенным игрокам лучше побыть вне рынка, зафиксировав сегодня днем прибыль от роста. В случае пробоя вниз уровня 142 тыс. п. по фьючерсу РТС – можно пробовать открыть короткие позиции с ближайшей целью 138 тыс. п.

В пятницу не исключены попытки «быков» толкнуть рынки выше

- 13 сентября 2013, 09:48

- |

Американские фондовые индексы в четверг обновили свои трехнедельные максимумы, однако закрылись незначительным снижением. Сильные данные по рынку труда, которые выходили в последнее время, делают вопрос об уменьшении объема программы QE-3 уже почти решенным. Инвесторы закладываются на то, что ФРС в ходе своего заседания 17-18 сентября объявит о сокращении выкупа активов на $10 млрд. в месяц. На двух последующих заседаниях в октябре и декабре объем QE может быть урезан в общей сложности еще на $20-40 млрд. Дабы не испугать инвесторов и не обвалить рынки, американский ЦБ будет придерживаться стратегии обнародования дальнейшей политики (forward guidance). По мнению ФРС определенность будущей монетарной политикой позволит компаниям более широко инвестировать, а потребителям активнее тратить. Таким образом, до середины следующей недели мы, скорее всего, не увидим сильных движений в заокеанских биржевых индексах – инвесторы должны получить подтверждение своих ожиданий.

( Читать дальше )

( Читать дальше )

QE vs Margin Debt

- 11 сентября 2013, 16:04

- |

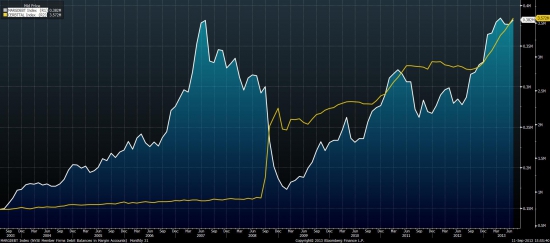

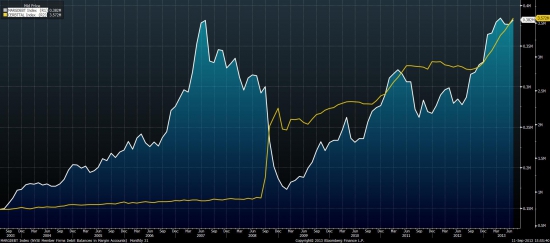

Решил сегодня обновить график, на котором четко видна зависимость активов на балансе ФРС (желтая линия) и уровня маржинальных позиций, открытых на NYSE (белая линия).

Очень показательная динамика, которая многое объясняет...

Очень показательная динамика, которая многое объясняет...

Целью роста индекса ММВБ может стать отметка 1480 п.

- 10 сентября 2013, 09:40

- |

На старте новой торговой недели американские фондовые индексы показали уверенный подъем. Индекс S&P-500 закрылся на максимальных отметках с середины августа (1671 п.). Риски начала военной операции США против Сирии перестали давить на биржевые котировки акций. Голосование в Конгрессе по военной операции было отложено после того, как Россия выступила с предложением о передаче химического оружия в Сирии под международный контроль. Б. Асад согласился отдать химоружие, вплоть до его уничтожения. Эти шаги по урегулированию конфликта столкнули вниз цены на нефть – котировки Brent к утру вторника упали ниже отметки $113/барр. (ближайшая цель снижения – $111,5/барр). Единственный фактор неопределенности, который сейчас остается на рынках – какими темпами будет свернута монетарная программа поддержки экономики от ФРС. Но похоже, что и здесь участники рынка уже заложились на мягкий сценарий, который не обрушит биржевые индексы.

Во вторник мы ждем начала торгов на нашем рынке акций в плюсовой зоне. Накануне индекс ММВБ восстановил пятничную локальную просадку, и весь день провел в консолидации возле отметки 1450 п. Акции Газпрома вчера вышли на максимальные ценовые отметки с января этого года и теперь имеют в качестве цели уровень 150-155 руб. (выход из торгового диапазона 110-130 руб. подразумевает перестановку котировок в аналогичный по ширине диапазон 135-155 руб.). Акции Сбербанка сейчас стучатся в сопротивление на 95 руб. и при его пробое могут легко уйти на 98 руб. Цель роста акции ГМК просматривается на отметке 4900 руб. Таким образом, индекс ММВБ стоит ждать в ближайшее время на 1460-65 п. В случае сохранения позитива на мировых фондовых биржах мы ждем восстановления индекса к уровню закрытия прошлого года, то есть на отметке 1480 п. Судя по графикам, ближайшая поддержка по фьючерсу РТС расположена на 137500 п., а по ММВБ – на 1430 п.

( Читать дальше )

Во вторник мы ждем начала торгов на нашем рынке акций в плюсовой зоне. Накануне индекс ММВБ восстановил пятничную локальную просадку, и весь день провел в консолидации возле отметки 1450 п. Акции Газпрома вчера вышли на максимальные ценовые отметки с января этого года и теперь имеют в качестве цели уровень 150-155 руб. (выход из торгового диапазона 110-130 руб. подразумевает перестановку котировок в аналогичный по ширине диапазон 135-155 руб.). Акции Сбербанка сейчас стучатся в сопротивление на 95 руб. и при его пробое могут легко уйти на 98 руб. Цель роста акции ГМК просматривается на отметке 4900 руб. Таким образом, индекс ММВБ стоит ждать в ближайшее время на 1460-65 п. В случае сохранения позитива на мировых фондовых биржах мы ждем восстановления индекса к уровню закрытия прошлого года, то есть на отметке 1480 п. Судя по графикам, ближайшая поддержка по фьючерсу РТС расположена на 137500 п., а по ММВБ – на 1430 п.

( Читать дальше )

Банковская система РФ готова к сворачиванию QE3

- 06 сентября 2013, 14:46

- |

Банковский сектор России готов к сворачиванию программ количественного смягчения в США, заявил замдиректора департамента финансовой стабильности ЦБ Сергей Моисеев.

«Что касается России, нашей готовности к сворачиванию программ количественного смягчения в США, которое, по всей видимости, может начать реализовываться с IV квартала этого года и, возможно, в полной мере будет осуществлено в 2014 г. Я оцениваю нашу готовность как достаточно высокую», — отметил Моисеев в Сочи на банковском форуме, который проводит Ассоциация региональных банков «Россия».

По словам Моисеева, завершение в США программы QE3 станет одним из основных внешних шоков для банковского сектора. (!!!)

«Если ФРС будет слишком поспешно это делать или даже если не поспешно, а в нормальном русле будет происходить снижение объема покупок, то это сворачивание означает, если мы посмотрим на Индонезию, Бразилию, обратное движение капитала с этих рынков. Это означает обесценение национальных валют. И мы эти признаки по странам, сопоставимым с Россией, сейчас наблюдаем», — подчеркнул Моисеев.

( Читать дальше )

«Что касается России, нашей готовности к сворачиванию программ количественного смягчения в США, которое, по всей видимости, может начать реализовываться с IV квартала этого года и, возможно, в полной мере будет осуществлено в 2014 г. Я оцениваю нашу готовность как достаточно высокую», — отметил Моисеев в Сочи на банковском форуме, который проводит Ассоциация региональных банков «Россия».

По словам Моисеева, завершение в США программы QE3 станет одним из основных внешних шоков для банковского сектора. (!!!)

«Если ФРС будет слишком поспешно это делать или даже если не поспешно, а в нормальном русле будет происходить снижение объема покупок, то это сворачивание означает, если мы посмотрим на Индонезию, Бразилию, обратное движение капитала с этих рынков. Это означает обесценение национальных валют. И мы эти признаки по странам, сопоставимым с Россией, сейчас наблюдаем», — подчеркнул Моисеев.

( Читать дальше )

Пойдет ли наш рынок выше после вчерашнего импульса вверх?

- 06 сентября 2013, 09:56

- |

Американский и европейский рынки акций вчера закрылись сдержанным ростом. По итогам заседания Банка Англии и ЕЦБ монетарная политика в Европе осталась неизменной. Вышедшая статистика из США показала, что в августе сфера услуг росла самыми высокими темпами за последние восемь лет: индекс деловой активности в сфере услуг (ISM Non-Manufacturing) поднялся до 58,6 п., против 56 в июле. Подтверждает силу тенденции рост компоненты занятости до 57 п. с отметки 53,2 п. месяцем ранее. Столь сильные показатели в экономике отразились на долговом рынке, где доходности по 5- и 10-летним US Treasuries взлетели до двухлетних максимумов: 1,839% и 2,98% соответственно. Однако фактор угрозы начала военной операции Америки против Сирии пока продолжает вызывать настороженность у участников рынка.

Проходящий в Санкт-Петербурге саммит лидеров стран G-20 не принес каких-либо сенсаций. В рабочем режиме лидеры ведущих мировых держав единодушно одобрили план содействия росту мировой экономики и высказались за унификацию налоговых режимов. Президент США Барак Обама успокоил всех, заявив, что политика количественного смягчения будет сворачиваться постепенно. В этой ситуации американским фондовым индексам ни что не мешает этой осенью вернуться к своим годовым максимумам.

( Читать дальше )

Проходящий в Санкт-Петербурге саммит лидеров стран G-20 не принес каких-либо сенсаций. В рабочем режиме лидеры ведущих мировых держав единодушно одобрили план содействия росту мировой экономики и высказались за унификацию налоговых режимов. Президент США Барак Обама успокоил всех, заявив, что политика количественного смягчения будет сворачиваться постепенно. В этой ситуации американским фондовым индексам ни что не мешает этой осенью вернуться к своим годовым максимумам.

( Читать дальше )

теги блога PotavinAlex

- Apple

- Brent

- Citi

- DAX

- Dow Jones

- EPFR

- Fitch

- Goldman Sachs

- ISM Non-Manufacturing

- Moody's

- Morgan Stanley

- Nasdaq

- NFP

- Nomura

- PMI

- QE

- QE-3

- S&P-500

- S&P500

- USTres

- Ай Ти Инвест

- акции

- американский рынок

- Бен Бернанке

- Бернанке

- Бостон

- БРИК

- бык

- быки

- Вася

- ВВП России

- Веселье

- волатильность

- выборы

- Газпром

- Германия

- ГМК НорНикель

- госдолг США

- Греция

- девальвация

- евро

- золото

- инвесторы

- индекс ММВБ

- Кипр

- Китай

- консолидация

- коррекция

- КУЕ

- Курс рубля

- Магнит

- медведи

- медведь

- медь

- металлурги

- Мечел

- ММВБ

- МФЦ

- начало дня

- нефть

- Новатэк

- Обама

- Обвал

- Облигации

- открытие

- открытие торгов

- оффтоп

- плечи

- Потавин

- Потавин Александр

- Путин

- Роснефть

- российские акции

- Россия

- рост

- рост рынка

- рубль

- рынок

- Сбербанк

- серебро

- Сирия

- Снижение

- статистика

- Сургут пр

- сухой остаток

- США

- Сырье

- Трейдинг

- треугольник

- Украина

- Уолл-Стрит

- уровни

- уровни поддержки

- ФРС

- фьючерс РТС

- ЦБ РФ

- Шагардин

- шорт

- Экономика

- экономика России