Pavel KAREPIN

EUR/USD Long

- 10 июня 2019, 09:30

- |

После прошлой недели я широко в Лонг по EUR / USD. И все же на рынках пара не взлетает. У меня все еще есть хорошая прибыль, но если мы посмотрим на фундаментал, трудно представить сценарий, когда EUR / USD будет идти «на юг».

Доллар США переживает новый раунд снижения ставок. Вероятно, чтобы достичь уровня времени Бена Бернанке (от 0% до 0,25%).

Европа все больше и больше похожа на Японию, и у ЕЦБ больше нет интервенционистского инструмента, потому что Супер Марио отлично поработал, используя все, что у него было (как он обещал в марте 2009), но он забыл нормализовать свою политику. Кроме того, новое QE, если оно и будет запущено, станет делом его преемника.

Все кажется слишком очевидным, чтобы быть правдой. Рынок очень ликвидный, поэтому я ищу ошибку в своих рассуждениях. Я вижу сценарий краха фондового рынка, тогда инвесторы побегут в доллар. Но кроме этого курс евро/доллар кажется недооцененным. Это звучит странно на таком эффективном рынке, как Forex EUR/USD. Есть идеи?

- комментировать

- 216

- Комментарии ( 2 )

Облигации Испании

- 07 июня 2019, 23:23

- |

Эта страна меняет категорию на «сердце Европы»?

Можно сказать, что Италия более «рискованная», но разброс составляет 180 базисных пунктов по сегодняшнему курсу.....

Инверсия всей экономики

- 31 марта 2019, 14:57

- |

исходная статья: https://www.linkedin.com/pulse/bourse-et-economie-invers%C3%A9es-pavel-karepin/

YouTube Channel: https://www.youtube.com/channel/UCs1k87FXPWd9i8OKJY_g3rQ?view_as=subscriber

Facebook Page: https://www.facebook.com/mindyourcash)

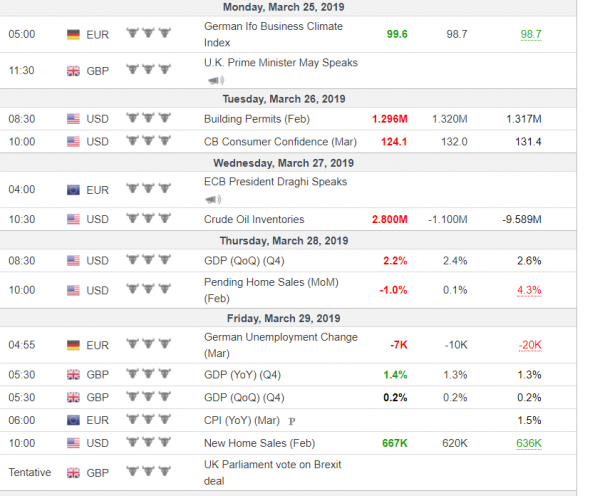

Техническая поддержка, протестированная в пятницу, 22 апреля, не была нарушена в начале этой недели благодаря индексу делового климата IFO в Германии, который вышел немного лучше, чем ожидалось — настоящий сюрприз на этой неделе. Другие макроэкономические статистические данные были разочарованием, в том числе ВВП США (таблица ниже).

Финансовые рынки были вынуждены вынести решение между этими плохими экономическими показателями и крайне уступчивыми обещаниями центральных банков. Внешние факторы, такие как США-Китай, Brexit и т. Д. перешли на задний план. Большое внимание было обращено на инверсию кривой доходности, о которой я говорил в течение нескольких месяцев на моем канале YouTube. Как и ожидалось (см.

( Читать дальше )

FED "Market Dependent" пугает рынки

- 24 марта 2019, 20:10

- |

(перевод.

исходная статья: https://www.linkedin.com/pulse/fed-market-dependent-fait-peur-aux-march%C3%A9s-pavel-karepin/

YouTube Channel: https://www.youtube.com/channel/UCs1k87FXPWd9i8OKJY_g3rQ?view_as=subscriber

Facebook Page: https://www.facebook.com/mindyourcash)

Следующая неделя будет решающей. Либо, подумав о выходных, рынки примут новую количественную таблетку, либо продолжите коррекцию, начатую в прошлую пятницу, чтобы дисконтировать текущие оценки, близкие к историческим максимумам, по сравнению с более мрачными экономическими перспективами, упомянутыми Федеральным резервом.

( Читать дальше )

Дефолт 98-ого: тогда vs сегодня

- 23 августа 2018, 18:57

- |

Pavel Karepin: Mind Your Cash

Здравствуйте,

К 20-летнему юбилею дефолта России я собрал информацию и решил сравнить ситуацию 1997-1998 года с текушей и оценить вероятность её повторения. Я стараюсь быть максимально объективным, но говоря о вещах текуших и будущих некоторая субъективность неизбежна.

ТОГДА:

Политическая борьба между правительством Ельцина и Думой (котроллируемой коммунистами) привела к систематичеки дефицитному бюджету, который отказались финансировать за счёт эмиссии, и финансировали за счёт внешних заимствований и кредитов международных организаций (в частности МВФ). Для создания благоприятных условий для внешнего заимствования и привлечения максимального числа инсотранных инвесторов (а на самом деле спекулянтов) был необходим стабильный курс рубля.

Для этого велась политика «валютного коридора» — удержания курса рубля к доллару в узких рамках путём валютных интервенций. Т.е. курс был нерыночным и его поддержание стоило больших средств для ЦБ. Тем не менее внешние заимствования делались по вполне рыночным высоким ставкам, соответствующим рискам долга страны на тот момент. Наблюдалось противоречие между рыночным финансированием извне и жёсткой монетарной политикой внутри. Естественно это привлеко и горячий капитал желавший нажиться на такой уникальной для спекулянтов ситуации. В 1997-1998 годах даже самые короткие облигации с погашением через несколько дней давали высокую доходность.

( Читать дальше )

Define Company's Category: First Investment Step

- 17 августа 2018, 12:46

- |

Добрый день,

Опубликовал статью на тему важного этапа в фундаметальном инвестировании.

seekingalpha.com/instablog/48916550-pavel-karepin/5199588-define-companys-category-first-investment-step

По согласию основателя/администратора Smart-lab, Тимофея Мартынова, посты на английском языке здесь разрешены.

Если к этой информации будет большой интерес, я смогу перевести.

Интересно будет узнать ваши отзывы (желательно по теме статьи).

Pavel KAREPIN

Mind Your Cash

www.facebook.com/mindyourcash/

Санкции: Правительство играет в страуса

- 12 августа 2018, 22:45

- |

www.rbc.ru/politics/12/08/2018/5b70253e9a79471c972b7577?from=main

Видимо и в этой ситуации правительство решило спрятать голову в песок. Правильно, пусть потом ЦБ разбирается, задерет ставку до 30% например......

Мне вообще нравится логика у министра (да ещё и финансов) дескать «не смертельно» значит приемлемо.

Да и площадка выбрана серьёзная: "… в эфире программы «Воскресный вечер с Владимиром Соловьевым»". Среди таких гуру........

Наверно дальше разговор зашел о том что ждать теперь нужно «дальнейшего» взрыва импортозамещения......

Опасная ситуация по валюте и России в целом

- 11 августа 2018, 19:07

- |

Добрый день,

Слежу за рынком России с 2013 и обычно не люблю ни армагедонить ни обсуждать свои макро-позиции. Но сегодняшняя ситуация крайне тревожна, поэтому решил поделиться.

У меня с 2013 года стратегия Agressive Short по RUB к валютам развитых рынков. Позиции долгосрочные по разным причинам сводящимся просто к тому, что долгосрочно слабый рубль выгоден ключевым игрокам. Всем кроме рядовых граждан и импортеров.

2013: я открыл долгосрочный Short потому что считал, что курс 30-34 рубля за доллар нереален для экономики, которая уже не может расчитывать на вечный рост нефти + математически если с начала 2000-х проследить курс рубля к доллару с учётом инфляции в обеих странах и роста ВВП (что уже очень оптимистично, т.к. рост ВВП в России в значительной степени объяснялся ростом цен на нефть) курс должен был быть в районе 43-47 рублей за доллар. т.е. upside огромный для валюты. При этом рост рубля ниже 30 был за гранью экономической реальности. Соотношение риск/рентабельность было отличное. Я не знал, что будет поводом, возможно просто плавная девальвация «по чуть-чуть».

Позиция взорвалась во время Крыма, это конечно я не мог предсказать, но у меня были мысли не является ли желание девальвировать рубль с увеличением рейтинга власти ОДНОЙ из возможных причин этой бессмысленной с экономической точки зрения операции. Кто знает.......

Позицию я закрыл в районе 65 и искренне считал, что «ужас» ситуации несколько преувеличен, т.к. в принципе ситуация была поправимой.

Эта инвестиция потрепала мне нервы т.к. сумма большая а рубль ходил >30 за доллар.

Конец 2016-2017: я открыл ещё больший Short в районе 64-65, т.к. я в корне был не согласен с политикой ЦБ в условиях и так уже умирающей экономики. Загон спекулятивного капитала высокими ставками ни разу в истории (на сколько мне известно) не был эффективен. При этом полное отсутствие реформ и как будто порой мне казалось умышленного обострения геополитики. Для меня было очевидно, что рано или поздно спекулянты побегут и побегут все разом. ЗВР не хватит и на пару месяцев Market Making-a на рынке Forex, где объёмы гигантские. Я опять же не знал, что будет поводом, но знал, что он будет и скорее всего это будет нефть.

( Читать дальше )

Дополнительная информация о Daimler.

- 10 августа 2018, 18:06

- |

Бизнес разделен на 5 подразделений:

Mercedes-Benz

ПРОДАЖИ: Рост 6%/год за последние 3 года, или около 5-6 миллиардов в год.

Операционная прибыль также ростёт.

Параметром, который я также учитываю, является рост рабочей силы, который увеличивается на 3000 человек в год за последние 3 года.

Trucks Daimler

ПРОДАЖИ: В 2016 году произошло снижение на 11%, но снова возросло в 2017 году.

То же самое для EBIT и рабочей силы. 2016 год был хуже 2015 и 2017.

Mercedes Vans

Операционная производительность сравнима с основной веткой — Mercedes-Benz. Прибыльный бизнес, рост и создание рабочих мест.

Автобусы Daimler

Глобально стабильный бизнес с историческоими показателями сравнимыми с Trucks.

Финансовые услуги Daimler

Банк внутри компании, чтобы предлагать финансовые услуги для увеличения и ускорения продаж.

Сильный рост по всем критериям: оборот, объем контрактов и сотрудников.

( Читать дальше )

Август 2018: покупка акций Daimler

- 03 августа 2018, 11:23

- |

В августе 2018 покупаю Daimler (Mercedes-Benz). Причины:

(+)

EV / EBITDA < 10 (в моей стратегии менее 12% для Big Cap — очень хорошо).

Продажи и доходы в среднем за последние 5 лет растут на 8% -9%.

ROE составляет от 15% до 17% (очень высокий!), но ROIC (включающий долг) составляет всего 5-6%. это неплохо, но говорит о неэффективном использовании долга.

Коэффициент текущей ликвидности 1.24 не предполагает краткосрочных финансовых проблем (кто бы сомневался в случае с Daimler), но что более важно — не требуется дополнительных заимствовавний для финанцирования краткосрочного операционного цикла.

ГЛАВНОЕ: дивиденд> 6% в евро по текущей рыночной цене + Payout Ratio менее 40%. Это делает Daimler крутой дивидендной историей без риска провала и вечной недооценённости, как в случае «старых» индустрий: телеком,utilities, energy etc. для которых дивидент — единственный мотиватор покупки акций.

(-)

Высокий долг — почти 200% при условии, что используется неэффективно. Это простительно для автопрома у которых долги всегда значительные.

( Читать дальше )