BCS

Deutsche Bank разрушает легенды о программах buyback в США

- 18 января 2016, 08:31

- |

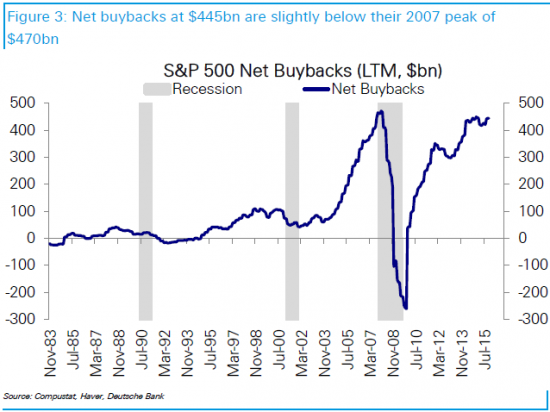

Одним из факторов роста американского фондового рынка в предыдущие годы были программы по обратному выкупу акций (buyback), которые являются одним из способов вознаграждения корпорациями инвесторов.

Однако, ходят слухи, что в перспективе ситуация может измениться в связи с грядущим повышением ставок ФРС. Стоит ли паниковать по этому поводу? Deutsche Bank поспешил отвергнуть стереотипы, рассказав о «мифах» и «реальности», связанных с программами buyback.

Миф 1. Программы buyback достигли своего потолка.

В реальности, если посмотреть на объем buyback за последние 12 месяцев относительно прибыли американских корпораций (42%), то на предыдущем пике соотношение было намного выше (60%). Таким образом, определенный потенциал еще есть.

Миф 2. Все buyback финансируются за счет долга.

Хотя многие компании и размещают бонды с целью получения средств для обратного выкупа акций, это вторичный фактор. Deutsche Bank указал на тот факт, что операционный денежный поток S&P 500 полностью покрывает дивиденды, buyback и капитальные расходы. Таким образом, долговая нагрузка, обусловленная обратным выкупом акций, в целом не является чрезмерной.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Три технических фактора, усиливших волатильность фондового рынка США в январе

- 14 января 2016, 05:08

- |

2016 год стартовал в крайне негативном ключе для американского рынка акций. За первую торговую неделю S&P 500 потерял около 6%.

Внимание инвесторов сфокусировано на ослаблении экономики Китая, падении нефтяных котировок, возможном сокращении прибыли корпораций США за 4-й кв. на фоне грядущего роста ставок ФРС.

Однако речь может идти не только о фундаментальных, но и технических факторах, приведших к росту волатильности американского фондового рынка в начале года.

Аналитики JP Morgan выделили следующие особенности:

• Сезонное снижение обратного выкупа акций (buyback) в январе из-за ограничений в преддверии публикации корпоративной отчетности.

• Низкая ликвидность рынка, которая, по данным JP Morgan, за два года сократилась примерно на 60%.

• Фундаментально нечувствительные управляющие, продавали акции в связи с ослаблением моментум-трендового эффекта на рынке. Речь идет о своего рода инерционном факторе, который стал отрицательным в январе.

( Читать дальше )

Около трети американских нефтяных компаний могут стать банкротами

- 13 января 2016, 06:36

- |

В понедельник цены на нефть упали более чем на 5%, приблизившись к отметке в $30 за барр. По мнению ряда инвестбанков, в частности, Morgan Stanley, Goldman Sachs и Citigroup, – это еще не предел.

«Жертв» подобной ситуации немало, и среди них – нефтяная индустрия США. Как сообщила исследовательская организация Wolfe Research, около трети нефтегазовых предприятий могут объявить о банкротстве и реструктуризации к середине 2017 года. Некоторые из них выживут, если нефть отскочит, как минимум, к $50 за барр.

По данным юридической фирмы Haynes & Boone, более 30 небольших компаний индустрии с совокупной задолженностью порядка $13 млрд уже инициировали процедуру банкротства. В свою очередь, аналитики Morgan Stanley указывают на тот факт, что нынешний обвал нефти длиннее и глубже предыдущих пяти медвежьих трендов, образовавшихся за период с 1970 года.

Согласно оценке консалтинговой фирмы AlixPartners, нефтегазовые компании США каждую неделю теряют около $2 млрд. А их бюджеты могут быть урезаны на 51% по сравнению с 2014 годом (данные инвестдома Cowen). Учитывая высокую долговую нагрузку, обусловленную осуществлявшимися ранее значительными капрасходами и низкими процентными ставками, ситуация становится особенно плачевной. Более 40% выручки за 3-й кв. было направлено многими компаниями лишь на обслуживание долга. Часть задолженности была признана проблемной, оказывая нагрузку на американский финансовый сектор.

( Читать дальше )

Стартует сезон корпоративной отчетности в США. На что обратить внимание инвестору?

- 11 января 2016, 13:44

- |

Четыре раза в год на рынках США наступает период, насыщенный корпоративными событиями. В это время американские компании публикуют квартальную (и периодически годовую) финансовую отчетность. Чем же важен сезон отчетности, и на что стоит обратить внимание инвестору?

Сезон отчетности неофициально стартует сегодня. После закрытия торгов в США алюминиевый гигант Alcoa опубликует свои финансовые результаты. Далее на протяжении нескольких недель будет представлена отчетность крупнейших корпораций за 4-й квартал 2015 календарного года. При этом наиболее активными для компаний из S&P 500 будут предстоящие четыре недели. К текущему моменту некоторые корпорации уже отчитались, например, Nike, Adobe, Oracle.

Период отчетности важен тем, что помогает оценить перспективы важнейших эмитентов и рынка в целом. Возможны значительные движения в бумагах. Так, после октябрьского релиза акции eBay за один день выросли примерно на 14%.

( Читать дальше )

Инфляция может стать наиважнейшей темой в экономике США в 2016 году

- 30 декабря 2015, 07:36

- |

Следующий год в экономике с США может пройти под знаком инфляции. Под этим подразумевается вся важность данной проблемы для Америки.

Дело в том, что в декабре нынешнего года ФРС впервые за много лет увеличила процентные ставки. При этом многие инфляционные показатели находятся ниже порогового значения в 2%.

Так базовый Индекс личных потребительских расходов (PCE без учета еды и энергии — волатильных компонент), в ноябре вырос лишь на 1,3% относительно аналогичного периода прошлого года.

Однако более известный показатель, базовый Индекс расходов потребителей (core CPI), в том же месяце прибавил уже 2%. Это наибольший прирост с июля 2012 года, который дает понять, что без учета негативного влияния низких цен на сырье и сильного доллара, инфляция в США потихоньку восстанавливается.

Если посмотреть на разницу между обычным и базовым CPI, то видна борьба между инфляционными и дефляционными тенденциями в американской экономике.

( Читать дальше )

Как вложиться в технологии «виртуальной реальности»? Лучшие идеи на 2016 год

- 28 декабря 2015, 05:11

- |

Когда рынок технологичных акций в США обвалился в 2000 году после периода взрывного роста, многие на Уолл-стрит считали, что с бычьим трендом в этом сегменте покончено. Однако на самом деле, это было только начало: сейчас технологии главенствуют во многих сферах жизни, и это не предел. В последнее время начала развиваться новая тема, которая способна изменить мир – «виртуальная реальность» (VR).

Речь идет не только о развитии 3D-игр. Пользователи смогут насладиться эффектом «лучших мест» при просмотре спортивных матчей или спектаклей. Школьники будут осуществлять туры по Колизею и египетским пирамидам в удобное им время. Студенты колледжей смогут посещать лекции в любых университетах. Возможности станут безграничными!

В новом аналитическом отчете инвестдом Jefferies выделил лучшие идеи, имеющие отношение к сфере «виртуальной реальности», на 2016 года. Все эти акции рекомендованы экспертами к покупке.

• Intel Corp. (NASDAQ: INTC) – видится аналитикам в качестве долгосрочного бенефициара обозначенных технологий. В Jefferies считают, что для платформ виртуальной реальности потребуются высокопроизводительные микропроцессоры. Пока Intel проиграл первый этап схватки за контракты для игровых консолей Sony конкуренту, AMD. Возможно, это связано с темой издержек и носит временный характер.

( Читать дальше )

Основная проблема экономики Китая на одном графике

- 25 декабря 2015, 04:57

- |

Сейчас, когда 2015 год близится к своему завершению, самое время вспомнить наиболее важные темы уходящего года.

Одним из ключевых моментов последнего времени стала ситуация в Китае, в частности, замедление темпов роста экономики Поднебесной.

Для иллюстрации реального положения дел в КНР известный аналитик, специализирующаяся на этой теме, Чарлин Чу из Autonomous Research, представила ключевой график. Эксперт указывает на «сломанную» модель экономического роста в стране.

Дело в том, что ВВП Поднебесной официально формируется за счет трех индустрий: первичной (сельское хозяйство), вторичной (производство и строительство) и третичной (услуги). График демонстрирует, что сейчас вторичная индустрия переживает самую настоящую «жесткую посадку».

Одним из факторов, обусловивших подобную ситуацию, стал сдвиг экономики Китая в сторону сегментов потребления и услуг. Однако замедление темпов роста вторичной индустрии идет уж чересчур интенсивно.

В ответ регуляторы КНР запустили монетарные и фискальные «стимулы». Тем не менее, без серьезных структурных реформ ситуация не улучшается.

БКС Экспресс

Bank of America: Повышение ставок ФРС настораживает

- 23 декабря 2015, 05:29

- |

На прошлой неделе стартовала «новая эра» в экономике США: Федрезерв поднял процентные ставки – впервые с 2006 года.

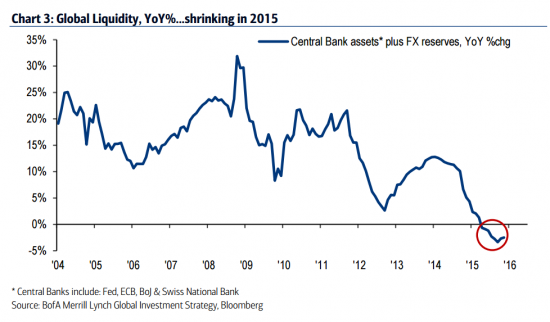

Шаг этот достаточно неоднозначен. В принципе, его можно воспринимать в качестве доказательства силы американской экономики. Однако есть доводы и против. В недавнем аналитическом обзоре Bank of America привел несколько графиков, демонстрирующих настораживающие моменты ситуации с монетарным ужесточением в США.

• Сокращение глобальной ликвидности, в частности, активов и резервов мировых ЦБ, что отчасти сдерживается QE от ЕЦБ.

• Ранее многие американские компании использовали дешевый долг для финансирования обратного выкупа акций. Теперь эта тенденция может сойти на нет.

( Читать дальше )

Фондовый рынок США предпочитает президентов-демократов республиканцам

- 22 декабря 2015, 05:18

- |

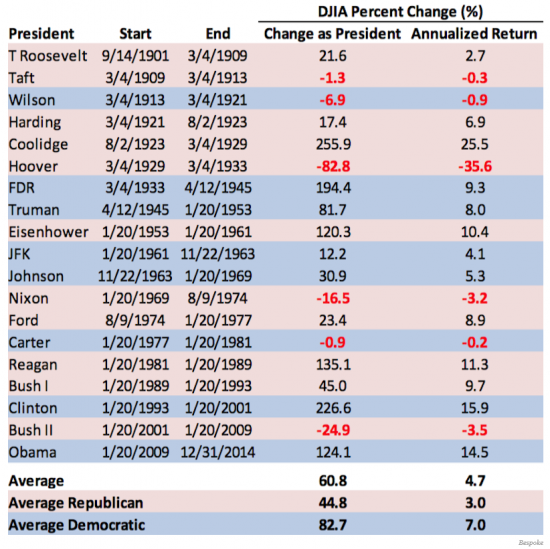

Краткий экскурс в историю демонстрирует интересную закономерность: правление президентов-демократов лучше сказывалось на американском рынке акций, нежели нахождение у власти республиканцев.

Если посмотреть на статистику, то выясниться, что средний прирост индекса Dow Jones за период правления демократов составил 82,7% (7% годовых) против 44,8% (3% годовых) во времена республиканцев.

Однако не все так просто. Иногда имел место эффект низкой базы. Так, с момента избрания на пост Президента Барака Обамы DJIA прибавил около 125%, при этом в начале первого срока (весной 2009 года) был достигнут возможный «минимум на уровне поколения.

( Читать дальше )

Рынок США: История показывает, что глобальный бычий тренд только начался

- 21 декабря 2015, 05:03

- |

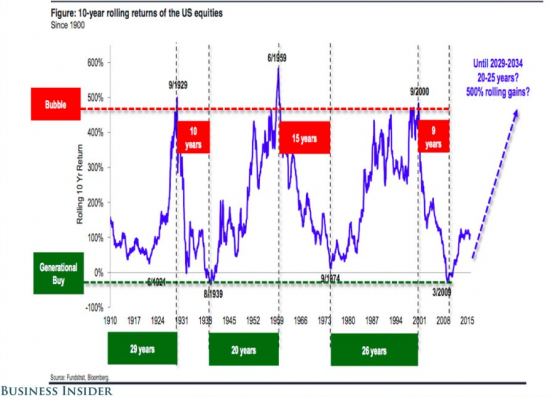

Бычий тренд на американском рынке акций длится уже более шести лет. Однако исторические аналогии сигнализируют о том, что это еще не предел.

Согласно графику от Fundstrat Global Advisors, на котором отражена динамика десятилетней доходности фондового рынка США за последние 100 лет, нынешний тренд может быть в самом начале. Аналитики указывают на то, что в посткризисном 2009 году рынок достиг дна на уровне поколения. Таким образом, ростовая тенденция может продлиться до конца следующей декады.

Прогноз Fundstrat Global Advisors по S&P 500 на конец следующего года крайне позитивен – 2325 пунктов, что представляет собой 14% потенциал роста от уровня закрытия четверга. Основной тезис экспертов – несмотря на такие проблемы как растущие процентные ставки в США, укрепление доллара, давящее на развивающиеся экономики и пр., мы все равно находимся в длительном бычьем рынке.

Подобного мнения придерживается и Bank of America, который считает, что S&P 500 может достичь 3500 пунктов к 2025 году.

БКС Экспресс

теги блога BCS

- Amazon

- Apple

- Bank of America

- Berkshire Hathaway

- Bitcoin

- Brent

- Brexit

- buyback

- Cisco

- Citigroup

- Deutsche Bank

- DJIA

- Dow Jones

- EIA

- Emerging Markets

- ethereum

- FOMC

- Goldman Sachs

- IBM

- Intel

- JPMorgan

- Microsoft

- Morgan Stanley

- Nonfarm Payrolls

- QE

- S&P500

- Societe Generale

- Tesla

- Treasuries

- TSLA

- vix

- Warren Buffett

- Wells Fargo

- WTI

- акции

- банки

- Баффет

- биткоин

- В мире

- в России

- ввп

- Великобритания

- волатильность

- Выборы США

- гиперинфляция

- дивиденды

- Дональд Трамп

- евро

- Еврозона

- Европа

- ЕС

- ЕЦБ

- Илон Маск

- инвестидеи

- инвестиции

- инфляция

- Италия

- Китай

- КНР

- кризис

- криптовалюта

- криптовалюты

- медь

- ММВБ

- Мнения

- МЭА

- недвижимость

- нефть

- нефтяной рынок

- Новости

- облигации

- опек+

- отчетности

- пузырь

- пузырь недвижимости

- развивающиеся рынки

- Ралли

- рецессия

- Риски

- Роснефть

- Россия

- рынок нефти

- Рынок США

- рынок труда

- сланцевая нефть

- среднесрочные тренды

- ставка

- США

- Трамп

- фед

- Федрезерв

- фондовый рынок

- ФРС

- Хиллари Клинтон

- черные лебеди

- черный лебедь

- Япония