BCS

Корпорации США запаслись $2,5 трлн кэша за рубежом

- 22 сентября 2016, 06:54

- |

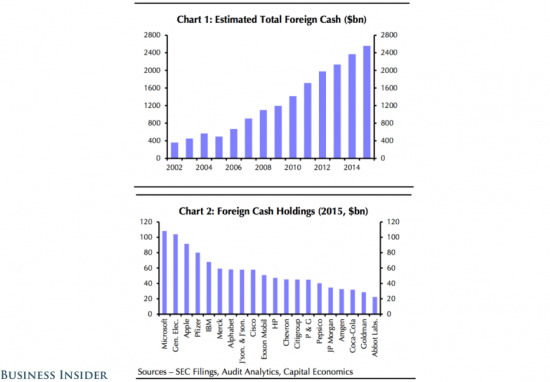

В 2015 году объем денежных средств, которые держали американские компании на зарубежных счетах, составил $2,5 трлн, что эквивалентно 14% ВВП США.

По мнению экономистов Capital Economics, тем самым корпорации стремятся избежать установленной в США налоговой ставки на прибыль в размере 35%.

Однако не все американские компании присоединились к этому тренду. Денежные средства за рубежом активно запасает небольшая группа коропраций. В лидерах – Microsoft и General Electric со свыше $100 млрд за рубежом у каждого. За ними следует Apple ($91,5 млрд). Фармкомпании владеют 27% общего объема. Тем временем, доля IT-компаний достигла 40% с 12% в 2002 году.

Capital Economics считают, что если весь этот кэш вернется в США, и будет инвестирован в развитие предприятий, страну ждет экономический подъем. Возможно, налоговые изменения последуют за выборами в стране.

Тем не менее, пока налицо нежелание предприятий в США вкладываться в долгосрочные проекты. Как показывает практика «налоговых каникул» 2004 года, скорее всего, репатриированные средства вернуться к акционерам посредством дивидендов и программ buyback. Впрочем, это может стать определенным позитивом и для экономики в целом за счет роста потребления и последующего мультипликативного эффекта.

БКС Экспресс

- комментировать

- 2

- Комментарии ( 1 )

Заседание ФРС: Ключевые аспекты, на которые следует обратить внимание инвесторам

- 21 сентября 2016, 10:31

- |

Заседание ФРС США, итоги которого будут опубликованы в среду вечером в 21:00 мск, является достаточно важным мероприятием. Это не удивительно, ведь перспективы монетарной политики в США все еще не столь однозначны.

Мероприятие будет содержать в себе ряд моментов, на которые стоит обратить внимание инвесторам. Следует отметить, что в 21:00 будут также представлены цифровые прогнозы Федрезерва относительно экономики и процентных ставок, а в 21:30 состоится пресс-конференция Джанет Йеллен.

• Процентные ставки. В декабре ключевая ставка была увеличена на 0,25% и составила 0,375% (диапазон 0,25-0,5%), что стало первым пересмотром с декабря 2008 года. На этот раз, по всей видимости, изменений не предвидится. Риски Brexit пока что развеялись, однако макростатистика США несколько ослабла.

• Покупки активов. Покупки Treasuries и ипотечных облигаций Федрезервом (программа QE3) завершились в октябре 2014 года. Объявлять о новой программе в текущих условиях смысла не имеет.

( Читать дальше )

Бизнес напуган грядущими выборами в США

- 20 сентября 2016, 10:40

- |

Дональд Трамп или Хиллари Клинтон? Об этом мы узнаем в ноябре.

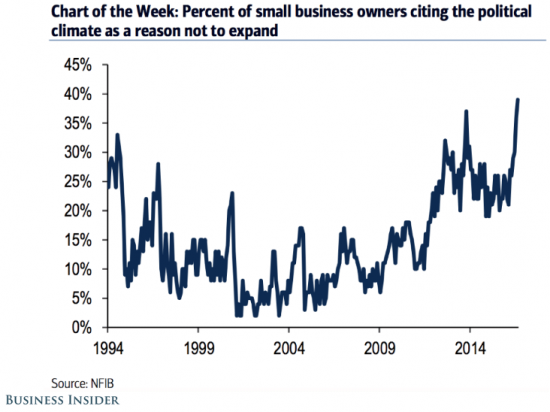

Оба кандидата в президенты США не лишены недостатков. Американский бизнес прекрасно понимает это, проявляя крайнюю настороженность. Согласно последнему опросу малого бизнеса от NFIB, 39% респондентов обозначили политический климат в качестве причины для отказа от расширения бизнеса. По данным Bank of America, это самый высокий уровень недоверия с момента запуска опроса в 1994 году.

Аналитики отмечают, что неблагоприятная картина не ограничивается результатами опроса малого бизнеса. Признаки настороженности предпринимателей можно найти в региональном обзоре «Бежевая книга» и не только. Эксперты обеспокоены влиянием нестабильного политического ландшафта на реальную экономику, нашедшем также отражение в августовском падении индексов ISM, индикаторе потребительского доверия Университета Мичигана.

БКС Экспресс

Октябрьская статистика по нефти может повергнуть инвесторов в шок

- 19 сентября 2016, 06:43

- |

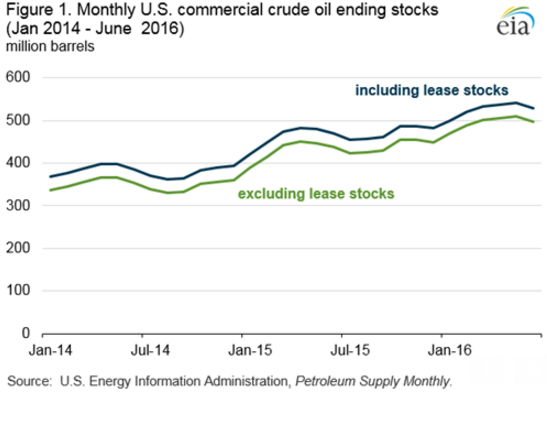

Управление энергетической информации США (EIA) в следующем месяце планирует внести корректировки в данные по коммерческим запасам нефти. В результате, мы не досчитаемся 31 млн барр. Как же так?

Ответ прост: будут внесены изменения в методологию отражения статистики. С 13 октября в коммерческие запасы нефти по версии EIA не будет включаться черное золото, добытое на земле, взятой в аренду, и хранящееся в резервуарах там же. Агентство объяснило, что эта нефть не сразу доступна для коммерческого использования. Она не считается произведенной до транспортировки из места аренды.

Недавние данные от EIA включали в себя 31 млн барр. подобной нефти. С сентября 2014 по июнь 2016 года цифра эта не слишком менялась, составляя от 30,6 до 33,1 млн барр. Таким образом, по «мановению карандаша» около 31 млн барр. сырой нефти будут единовременно упразднены из коммерческих запасов, оставаясь при этом в общих. Произойдет подобная корректировка с однократным резким падением данных по итогам недели, которая завершиться 7 октября. То есть шокирующая цифра от EIA появится в четверг, 13 октября, на день позже из-за празднования Дня Колумба.

БКС Экспресс

Клинтономика vs. трампономика

- 16 сентября 2016, 06:50

- |

До президентских выборов в США осталось менее двух месяцев. Ситуация выглядит хрупкой, ведь оба кандидата не внушают избирателям особого доверия.

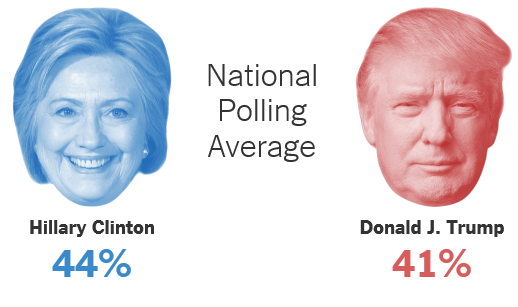

Согласно последним опросам, сейчас болезненная Клинтон на 3 процентных пункта опережает скандального Трампа. Развязка не за горами, однако, ничего еще не предрешено.

Пока же давайте сравним экономические программы обоих кандидатов. Новый президент может означать изменения в экономике США, что, безусловно, скажется на финансовых рынках.

Источник: nytimes.com

• Государственные расходы. Клинтон предпочитает масштабные затраты на социальную сферу. Также она обещала удвоить расходы на развитие альтернативной энергетики. В свою очередь, Трамп считает важным сделать госрасходы более эффективными.

• Налоги. Клинтон обещала сделать налогообложение более прогрессивным, то есть ставки налогов будут увеличиваться по мере роста доходов граждан. Намерения снизить корпоративные налоги с ее стороны не наблюдается. Трамп же продвигает идею сокращения налогов, как с физических лиц, так и с юридических. Сейчас ставка федерального налога на прибыль корпораций составляет 35%, являясь самой высокой среди стран ОЭСР. Трамп намерен снизить ее до 15%.

( Читать дальше )

Победа Дональда Трампа может расшевелить рынки

- 15 сентября 2016, 06:45

- |

Дональд Трамп — провокатор и популист, стремящийся сломать стереотипы. Его победа на президентских выборах США может заставить содрогнуться финансовые активы.

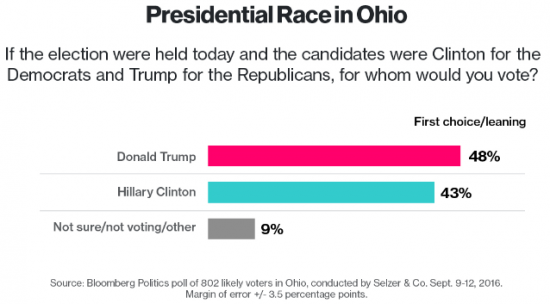

Согласно последним opinion polls такая перспектива уже не кажется невозможной. Болезнь Хиллари Клинтон, у которой недавно обнаружили пневмонию, улучшила положение Дональда Трампа. Согласно последнему опросу Bloomberg Politics в Огайо, Трамп опережает Клинтон на 5%. С 1964 года в Огайо поддерживали того кандидата, который в последствии выигрывал.

По мнению ряда аналитиков, в случае победы Трампа Brexit покажется детским лепетом, возможны гораздо более опасные движения. Давайте рассмотрим 4 ключевые последствия для финансовых рынков, предложенных Marketwatch.

1. Защитные активы получат стимул к росту. Речь идет о золоте, швейцарском франке и некоторых альтернативах, например, биткоине. Это самый вероятный сценарий. Со стороны Трампа можно ожидать неожиданные поступки и инициативы. Возможно усиление протекционизма.

( Читать дальше )

Пародия на Стива Джобса или падение карточного домика

- 14 сентября 2016, 06:54

- |

Самая молодая женщина-миллиардер в мире по версии журнала Forbes, заработавшая $4,5 млрд самостоятельно, а затем также легко их потерявшая.

Позвольте представить Элизабет Холмс — основателя компании Theranos, заявлявшей о возможности диагностики сотни заболеваний по капле крови из пальца. Кто она: неукротимый инноватор или банальная мошенница?

Ниже представлена история взлета и падения Theranos, недавней любимцы Cиликоновой долины, ведущей историю с 2003 года.

Расцвет

Вначале Theranos была названа по-другому – Real-Time Cures («Лечение в режиме реального времени»). Студентка химического факультета Стэнфорда Элизабет Холмс пришла к идее ее создания в 19 лет. С тех пор компании предстоял длительный путь с привлечением сотен миллионов долларов и заключением контрактов с гигантами сферы здравоохранения.

Согласно легенде, Холмс решила создать компанию, потому что с детства боялась иголок. Конечно, это просто гипербола. В ходе учебы в Стэнфорде девушка прошла стажировку в сингапурской лаборатории, после чего начала работу над патентом в области технологий доставки лекарств в клетки организма. Далее она представила патент своему научному руководителю, пригласила его в Совет директоров новой компании, предупредив, что покидает университет.

( Читать дальше )

Goldman Sachs: Распродажи пятницы могут продолжиться

- 13 сентября 2016, 06:54

- |

После более чем 40 дней спокойствия, в прошлую пятницу настав воистину «брутальный» день для Wall Street, когда фондовые индексы потеряли более 2%.

Возникает естественный вопрос: а что же дальше? Аналитики Goldman Sachs попытались дать ответ на этот вопрос. Стратегически эксперты ожидают умеренного роста фондового рынка США в ближайшие несколько лет на фоне относительно скромного развития экономики (+1,5% в 2016 году, +2% в 2017 году).

Тем не менее, тактически Goldman выделяет 5 причин, почему нынешняя коррекция вполне может продолжиться.

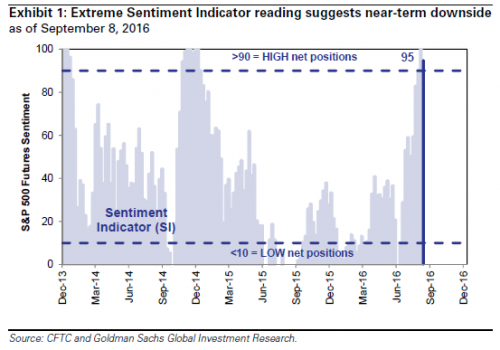

1. Сентимент. Индикатор настроений инвесторов, рассчитываемый инвестдомом, находится на крайне бычьем уровне — 95. Значение выше 90 сигнализирует о чрезмерном самодовольстве участников рынка, что может иметь печальные последствия.

( Читать дальше )

4 сценария для нефтяных держав по итогам встречи в Алжире

- 12 сентября 2016, 06:47

- |

Что касается худшего месяца для нефти, так это определенно сентябрь. Котировки Brent снижались в 71% случаев в среднем на 3,2%.

Однако в этот раз ситуация не столь однозначна. Речь идет о новостном фоне. 26-28 сентября в Алжире пройдет Международный энергетический форум. Рынок желает получить свежую информацию относительно политики мировых нефтяных держав. Напомним, что совсем недавно Россия и ОПЕК пообещали скоординировать свои действия.

Так что же нас может ждать в конце сентября? О чем договорятся ведущие державы? Давайте рассмотрим четыре основных сценария, предложенных Bloomberg.

1. Заморозка добычи. Пожалуй, наиболее эффективный способ стабилизировать рынок нефти. Как сообщил министр энергетики РФ Александр Новак в ходе саммита G-20, Россия готова ограничить производство на уровне любого месяца 2-го полугодия, пока же добыча рекордная. Заморозка добычи ОПЕК на уровне июля (последние доступные данные) будут означать сохранения объема выпуска в размере 33,4 млн барр. в день. Основной проблемой является ситуация в таких странах, как Нигерия, Ливия и Иран, нефтедобыча в которых в последние годы заметно пострадала. Страны эти надеются еще нарастить производство.

( Читать дальше )

И невозможное возможно: Дал взаймы – заплати

- 08 сентября 2016, 07:58

- |

Вторник стал очередным историческим днем в «сумеречной зоне» под названием Европа. В этот день две крупнейшие нефинансовые компании региона стали первыми в истории, которые получат от инвесторов вознаграждение за то, что займут у них денег.

Первыми ласточками стали немецкий химпроизводитель Henkel и французская фармкомпания Sanofi. Корпорации эти получат 0,05% годовых по вновь размещенным выпускам краткосрочных облигаций. В первом случае речь идет о двухлетних бондах с отрицательной доходностью в объеме 500 млн евро, во втором – о трехлетних.

Виной тому программа QE от ЕЦБ. По данным портала Zerohedge, около 717 млрд евро облигаций еврозоны с инвестиционным рейтингом в конце августа торговались с негативной доходностью. Это составляет 30% общего объема рынка региона. Программа по скупке корпоративных облигаций была запущена регулятором в начале июня, большая часть покупок проводится на вторичном рынке.

( Читать дальше )

теги блога BCS

- Amazon

- Apple

- Bank of America

- Berkshire Hathaway

- Bitcoin

- Brent

- Brexit

- buyback

- Cisco

- Citigroup

- Deutsche Bank

- DJIA

- Dow Jones

- EIA

- Emerging Markets

- ethereum

- FOMC

- Goldman Sachs

- IBM

- Intel

- JPMorgan

- Microsoft

- Morgan Stanley

- Nonfarm Payrolls

- QE

- S&P500

- Societe Generale

- Tesla

- Treasuries

- TSLA

- vix

- Warren Buffett

- Wells Fargo

- WTI

- акции

- банки

- Баффет

- биткоин

- В мире

- в России

- ввп

- Великобритания

- волатильность

- Выборы США

- гиперинфляция

- дивиденды

- Дональд Трамп

- евро

- Еврозона

- Европа

- ЕС

- ЕЦБ

- Илон Маск

- инвестидеи

- инвестиции

- инфляция

- Италия

- Китай

- КНР

- кризис

- криптовалюта

- криптовалюты

- медь

- ММВБ

- Мнения

- МЭА

- недвижимость

- нефть

- нефтяной рынок

- Новости

- облигации

- опек+

- отчетности

- пузырь

- пузырь недвижимости

- развивающиеся рынки

- Ралли

- рецессия

- Риски

- Роснефть

- Россия

- рынок нефти

- Рынок США

- рынок труда

- сланцевая нефть

- среднесрочные тренды

- ставка

- США

- Трамп

- фед

- Федрезерв

- фондовый рынок

- ФРС

- Хиллари Клинтон

- черные лебеди

- черный лебедь

- Япония