комментарии Козлов Юрий на форуме

-

Я думаю интерес очень вырастет, если заселение в гостинице организовывать по принципу мальчик+девочка. Разумеется, рандомно, чтобы сюрприз был (приятный или нет — это уже другой вопрос). И тогда уже будет совершенно не важен состав спикеров, темы конференции и другие вопросы, а билеты раскупят уже сегодня к вечеру :))

Я думаю интерес очень вырастет, если заселение в гостинице организовывать по принципу мальчик+девочка. Разумеется, рандомно, чтобы сюрприз был (приятный или нет — это уже другой вопрос). И тогда уже будет совершенно не важен состав спикеров, темы конференции и другие вопросы, а билеты раскупят уже сегодня к вечеру :))

Считаем дивидендную доходность по акциям дочек ГЭХа

Считаем дивидендную доходность по акциям дочек ГЭХа

По мотивам поста

В среду стало известно о планах «Газпромэнергохолдинга» (ГЭХ), который планирует направить на дивиденды по акциям своих дочерних компаний (Мосэнерго, ОГК-2, ТГК-1) за 2017 год 25% от чистой прибыли по российским стандартам бухгалтерской отчетности (РСБУ). Это подтвердил и глава ГЭХ Денис Фёдоров:

«Учитывая достаточно серьезную непредсказуемость ситуации с реализацией программы ДПМ-штрих и необходимость сохранять финансовую устойчивость компании на длительную перспективу, мы не можем исходить из результатов одного-двух лет, мы смотрим на 5-10 лет вперед, чтобы сохранять финансовую устойчивость».

«В этой ситуации мы считаем целесообразным гасить долги опережающими темпами и выплачивать дивиденды. За 2017 год мы собираемся выплачивать 25% прибыли по РСБУ. На следующий год будем все считать отдельно».

В принципе я такой сценарий и закладывал в свои прогнозы, а потому не сильно удивился такому раскладу. Итак, после нехитрых математических вычислений картина по дивидендам дочек ГЭХа на сегодняшний день следующая:

Мосэнерго: 0,159 руб. (ДД=6,23%)

ТГК-1: 0,0004710 (ДД=4,28%)

ОГК-2: 0,015 (ДД=3,37%)

Считаем дивидендную доходность по акциям дочек ГЭХа

Считаем дивидендную доходность по акциям дочек ГЭХа

По мотивам поста

В среду стало известно о планах «Газпромэнергохолдинга» (ГЭХ), который планирует направить на дивиденды по акциям своих дочерних компаний (Мосэнерго, ОГК-2, ТГК-1) за 2017 год 25% от чистой прибыли по российским стандартам бухгалтерской отчетности (РСБУ). Это подтвердил и глава ГЭХ Денис Фёдоров:

«Учитывая достаточно серьезную непредсказуемость ситуации с реализацией программы ДПМ-штрих и необходимость сохранять финансовую устойчивость компании на длительную перспективу, мы не можем исходить из результатов одного-двух лет, мы смотрим на 5-10 лет вперед, чтобы сохранять финансовую устойчивость».

«В этой ситуации мы считаем целесообразным гасить долги опережающими темпами и выплачивать дивиденды. За 2017 год мы собираемся выплачивать 25% прибыли по РСБУ. На следующий год будем все считать отдельно».

В принципе я такой сценарий и закладывал в свои прогнозы, а потому не сильно удивился такому раскладу. Итак, после нехитрых математических вычислений картина по дивидендам дочек ГЭХа на сегодняшний день следующая:

Мосэнерго: 0,159 руб. (ДД=6,23%)

ТГК-1: 0,0004710 (ДД=4,28%)

ОГК-2: 0,015 (ДД=3,37%)

Считаем дивидендную доходность по акциям дочек ГЭХа

Считаем дивидендную доходность по акциям дочек ГЭХа

По мотивам поста

В среду стало известно о планах «Газпромэнергохолдинга» (ГЭХ), который планирует направить на дивиденды по акциям своих дочерних компаний (Мосэнерго, ОГК-2, ТГК-1) за 2017 год 25% от чистой прибыли по российским стандартам бухгалтерской отчетности (РСБУ). Это подтвердил и глава ГЭХ Денис Фёдоров:

«Учитывая достаточно серьезную непредсказуемость ситуации с реализацией программы ДПМ-штрих и необходимость сохранять финансовую устойчивость компании на длительную перспективу, мы не можем исходить из результатов одного-двух лет, мы смотрим на 5-10 лет вперед, чтобы сохранять финансовую устойчивость».

«В этой ситуации мы считаем целесообразным гасить долги опережающими темпами и выплачивать дивиденды. За 2017 год мы собираемся выплачивать 25% прибыли по РСБУ. На следующий год будем все считать отдельно».

В принципе я такой сценарий и закладывал в свои прогнозы, а потому не сильно удивился такому раскладу. Итак, после нехитрых математических вычислений картина по дивидендам дочек ГЭХа на сегодняшний день следующая:

Мосэнерго: 0,159 руб. (ДД=6,23%)

ТГК-1: 0,0004710 (ДД=4,28%)

ОГК-2: 0,015 (ДД=3,37%)

Распадская в 2017 году увеличила добычу угля на 9%

Распадская в 2017 году увеличила добычу угля на 9%

По мотивам поста.

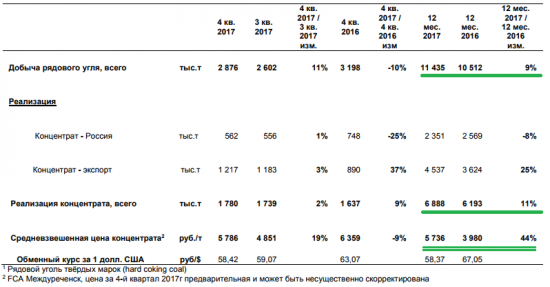

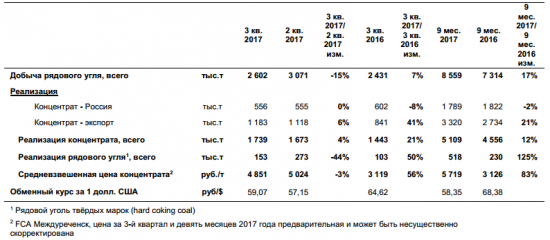

Распадская представила свои производственные результаты за 2017 год:

Добыча на всех предприятиях Компании составила 11,4 млн тонн рядового угля (+9% г/г). Рост добычи произошел за счет стабильной работы шахты «Распадская» (+887 тыс. тонн г/г), а также развития открытой добычи коксующегося угля премиальной марки ОС и добычи методом КСО на шахте «Распадская-Коксовая», при этом разрез «Распадский» показал снижение добычи за счет того, что часть его добычных мощностей была перенаправлена на участок открытой добычи шахты «Распадская-Коксовая».

Объем реализации угольного концентрата увеличился на 11% г/г и составил 6,9 млн тонн. Основной причиной роста реализации стали общий рост добычи рядового угля, а также усилия логистических подразделений Компании по максимизации отгрузок на экспорт.

Реализация рядового угля выросла на 252% г/г за счет увеличения отгрузок на предприятия ЕВРАЗа.

Доля экспорта угольного концентрата в структуре продаж по итогам 2017 года составила 66%, или 4,5 млн тонн, из которых 82% пришлось на отгрузки в страны Азиатско-Тихоокеанского региона и 18% — в страны Европы, включая Украину. Рост объемов экспорта угольного концентрата произошел за счет увеличения продаж на премиальных рынках

стран Азиатско-Тихоокеанского региона, а также спотовых отгрузок в Китай.

Средневзвешенные цены реализации угольного концентрата в 2017 году на внутреннем рынке были выше прошлогодних на 62%, а экспортные на 38%, что было обусловлено движением мировых котировок под влиянием ограничений вывоза угля из Австралии: из-за погодных условий во втором квартале 2017 года и ремонтов портовых мощностей в

четвертом квартале 2017 года, а также ужесточением Китаем политики в части охраны труда и экологии по отношению к своим угледобывающим предприятиям.

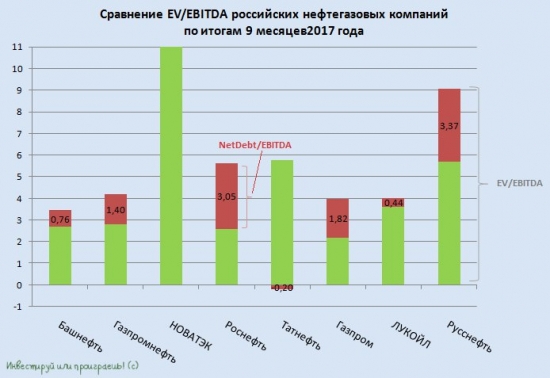

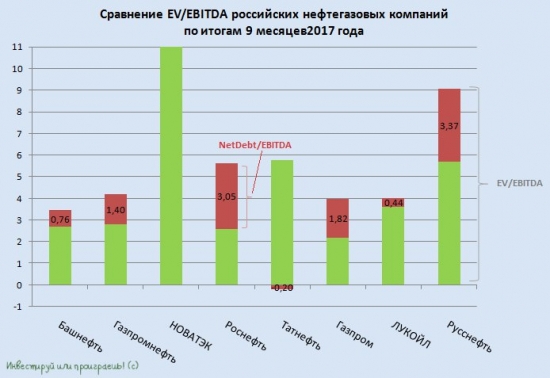

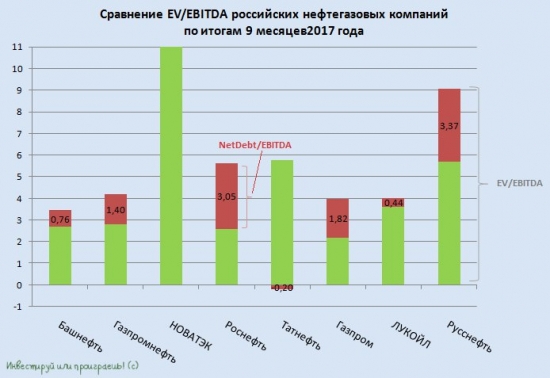

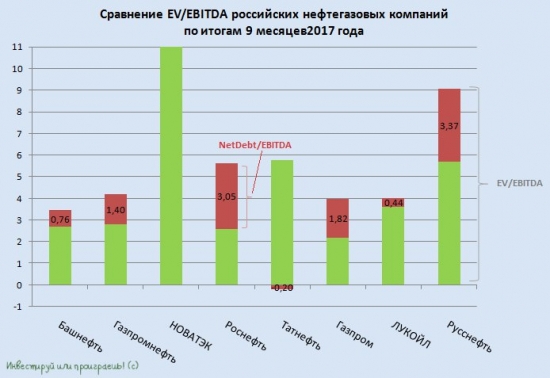

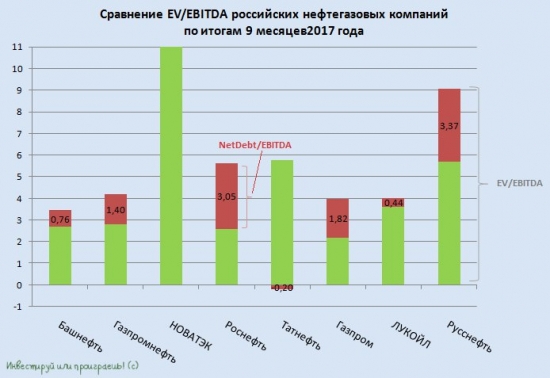

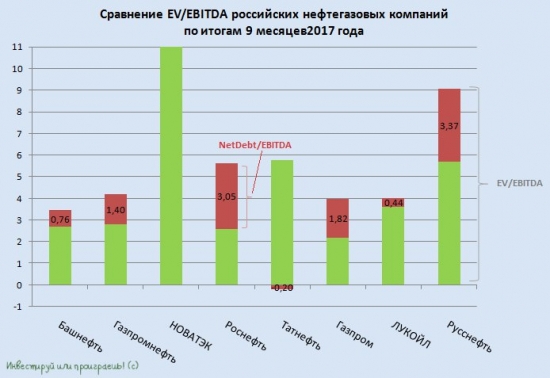

Сравнение EV/EBITDA и NetDebt/EBITDA российских нефтегазовых компаний

Сравнение EV/EBITDA и NetDebt/EBITDA российских нефтегазовых компаний

По мотивам поста.

Предлагаю вашему вниманию сравнительную картинку с мультипликаторами по итогам финансовой отчетности по МСФО за 9 месяцев 2017 года:

Смотреть также: Сравнение EV/EBITDA и NetDebt/EBITDA российских распределительных компаний Сравнение EV/EBITDA и NetDebt/EBITDA российских нефтегазовых компаний

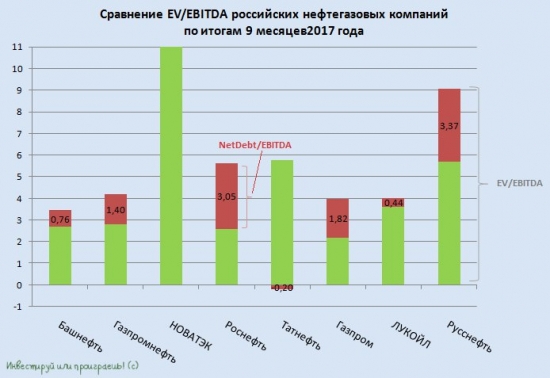

Сравнение EV/EBITDA и NetDebt/EBITDA российских нефтегазовых компаний

По мотивам поста.

Предлагаю вашему вниманию сравнительную картинку с мультипликаторами по итогам финансовой отчетности по МСФО за 9 месяцев 2017 года:

Смотреть также: Сравнение EV/EBITDA и NetDebt/EBITDA российских распределительных компаний Сравнение EV/EBITDA и NetDebt/EBITDA российских нефтегазовых компаний

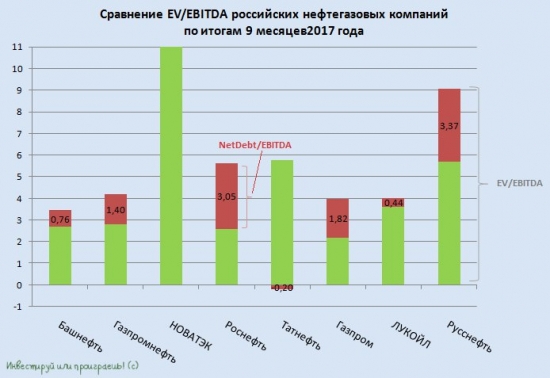

Сравнение EV/EBITDA и NetDebt/EBITDA российских нефтегазовых компаний

По мотивам поста.

Предлагаю вашему вниманию сравнительную картинку с мультипликаторами по итогам финансовой отчетности по МСФО за 9 месяцев 2017 года:

Смотреть также: Сравнение EV/EBITDA и NetDebt/EBITDA российских распределительных компаний Сравнение EV/EBITDA и NetDebt/EBITDA российских нефтегазовых компаний

Сравнение EV/EBITDA и NetDebt/EBITDA российских нефтегазовых компаний

По мотивам поста.

Предлагаю вашему вниманию сравнительную картинку с мультипликаторами по итогам финансовой отчетности по МСФО за 9 месяцев 2017 года:

Смотреть также: Сравнение EV/EBITDA и NetDebt/EBITDA российских распределительных компаний Сравнение EV/EBITDA и NetDebt/EBITDA российских нефтегазовых компаний

Сравнение EV/EBITDA и NetDebt/EBITDA российских нефтегазовых компаний

По мотивам поста.

Предлагаю вашему вниманию сравнительную картинку с мультипликаторами по итогам финансовой отчетности по МСФО за 9 месяцев 2017 года:

Смотреть также: Сравнение EV/EBITDA и NetDebt/EBITDA российских распределительных компаний Сравнение EV/EBITDA и NetDebt/EBITDA российских нефтегазовых компаний

Сравнение EV/EBITDA и NetDebt/EBITDA российских нефтегазовых компаний

По мотивам поста.

Предлагаю вашему вниманию сравнительную картинку с мультипликаторами по итогам финансовой отчетности по МСФО за 9 месяцев 2017 года:

Смотреть также: Сравнение EV/EBITDA и NetDebt/EBITDA российских распределительных компаний Сравнение EV/EBITDA и NetDebt/EBITDA российских нефтегазовых компаний

Сравнение EV/EBITDA и NetDebt/EBITDA российских нефтегазовых компаний

По мотивам поста.

Предлагаю вашему вниманию сравнительную картинку с мультипликаторами по итогам финансовой отчетности по МСФО за 9 месяцев 2017 года:

Смотреть также: Сравнение EV/EBITDA и NetDebt/EBITDA российских распределительных компаний Сравнение EV/EBITDA и NetDebt/EBITDA российских нефтегазовых компаний

Сравнение EV/EBITDA и NetDebt/EBITDA российских нефтегазовых компаний

По мотивам поста.

Предлагаю вашему вниманию сравнительную картинку с мультипликаторами по итогам финансовой отчетности по МСФО за 9 месяцев 2017 года:

Смотреть также: Сравнение EV/EBITDA и NetDebt/EBITDA российских распределительных компаний МРСК Волги - одна из самых крепких дочек Россетей

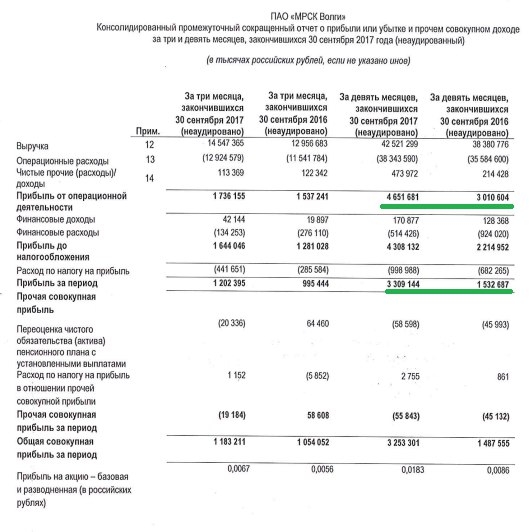

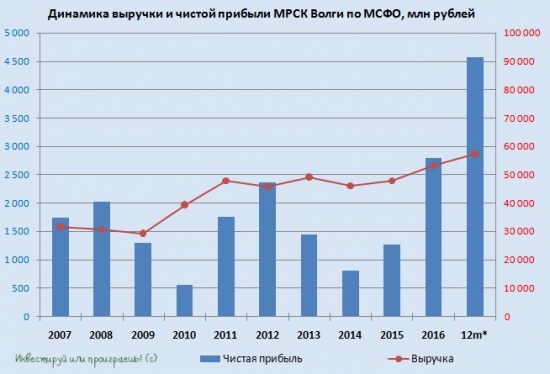

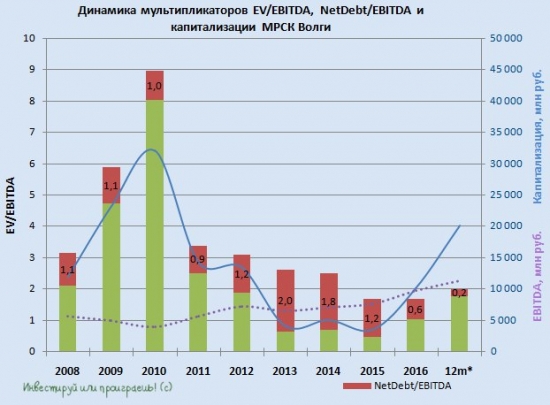

МРСК Волги - одна из самых крепких дочек Россетей

По мотивам поста.

Шестикратный рост котировок акций МРСК Волги за последние пару лет начинает представляться все более закономерным событием, особенно когда заглядываешь в финансовую отчетность компании по МСФО за 9 месяцев 2017 года:

На фоне положительной динамики полезного отпуска (+1% г/г) и среднего расчетного тарифа (+9,6%) выручка компании с января по сентябрь выросла почти на 11% до 42,5 млрд рублей, а операционная прибыль в 1,5 раза превысила прошлогодний показатель, достигнув 4,65 млрд рублей.

Совокупный долг компании с начала года заметно сократился — с 8,4 до 5,4 млрд рублей, благодаря чему удалось значительно уменьшить финансовые расходы — с 924 до 514 млн рублей. Это оказало дополнительную поддержку чистой прибыли, которая по итогам 9 месяцев 2017 года выросла более чем двукратно — до 3,3 млрд рублей. В выражении последних 12 месяцев она в очередной раз обновила рекорд.

Попытаемся посчитать дивиденды: если исходить из расчета 95% от ЧП по РСБУ (как было два последние года), то получаем 1,58 коп. на акцию или ДД=15,0%. Если же брать за основу 50% от ЧП по МСФО, то на одну бумагу получается 1,20 коп. или ДД=11,4%. Несмотря на то, что цифры выглядят очень радужными и оптимистичными, прошу не забывать в какой стране мы живем и какие неприятные сюрпризы могут поджидать миноритариев в любой момент.

Судя по росту отчёт хороший был

Тимофей Мартынов, почему-то не получается картинки прикрепить по кнопочке ниже, поэтому придется голую ссылку вставить в сообщение. Тимофей, если удастся — вытяни оттуда картинки, наглядней будет читать их в этом форуме.

vk.com/public92218128?w=wall-92218128_14218 НЛМК не перестает радовать инвесторов

НЛМК не перестает радовать инвесторов

По мотивам поста.

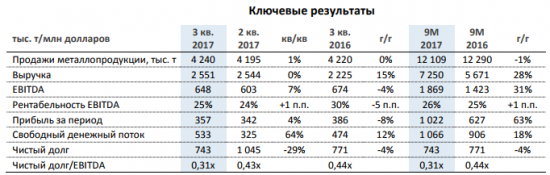

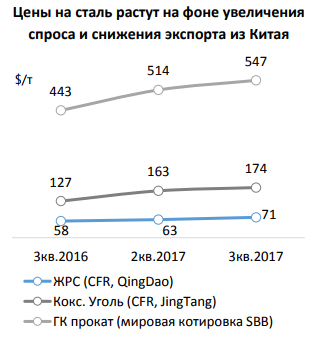

Группа НЛМК Владимира Лисина, крупнейший производитель стали в России, представила финансовую отчетность по МСФО за 9 месяцев 2017 года, сообщив об уверенном росте выручки и чистой прибыли:

С января по сентябрь производство стали выросло на 3% (г/г) до 12,8 млн т, при практически полной загрузке производственных мощностей (98%). Это стало следствием высокого спроса со стороны строительной и трубной отраслей, а также машиностроения, которое подает все более четкие сигналы на восстановление после затяжного кризиса. Не случайно, с начала текущего года потребление стали в нашей стране выросло сразу на 6%, по сравнению с аналогичным периодом прошлого года.

При этом продажи НЛМК по итогам 9 месяцев 2017 года даже немного снизились – с 12,3 до 12,1 млн тонн, на фоне роста поставок слябов компаниям Группы и ассоциированным компаниям (NBH). Однако выручка все же порадовала своей уверенной динамикой, прибавив в отчетном периоде сразу на 28% до $7,25 млрд, благодаря благоприятной ценовой конъюнктуре на рынке стали, также как валовая и операционная прибыли, подросшие на 21,6% и 29,8% до $2,3 и $1,4 млрд соответственно, на фоне заметного расширения спрэдов между ценами на металлопродукцию и сырье.

Отдельных лестных слов достойная программа операционной эффективности, а также реализация инвестиционных проектов в рамках Стратегии-2017, подразумевающих повышение производительности обогатительной фабрики на Стойленском ГОКе, строительство фабрики брикетирования на Липецкой площадке и ряд других аспектов, продолжающих оказывать положительное влияние на финансовые показатели. Так или иначе, рентабельность операционной прибыли за минувший год... Читать далее Распадскадская: полёт нормальный!

Распадскадская: полёт нормальный!

По мотивам поста.

Распадская представила операционные результаты за 9 месяцев 2017 года. Отличные сильные цифры! Ждём теперь финансовой отчетности по МСФО!

Котировки акций Распадской реагируют вяло на производственный отчет, но так было, есть и будет — людям несвойственно взять листик с карандашом и на коленках посчитать, что финансовые результаты компании за 2017 год будут блестящие. А значит покупать они будут уже по трехзначным ценникам, когда разумные инвесторы начнут потихоньку фиксировать прибыль по бумагам. Акции НКХП достойны попадания в инвестиционные портфели

Акции НКХП достойны попадания в инвестиционные портфели

По мотивам поста

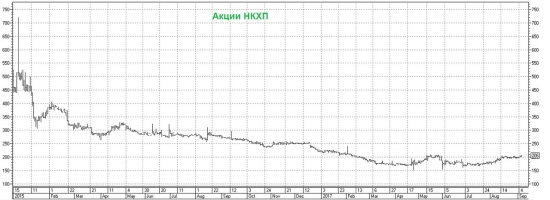

Весь день сегодня посвятил изучению финансового положения Новороссийского комбината хлебопродуктов (НКХП) и решился-таки на покупку акций, их доля в моём портфеле теперь составляет около 1,2%.

Факторы «ЗА»:

1) Растущий бизнес: объём перевалки (бОльшая часть выручки) с каждым годом растет. При этом благодаря начатой модернизации к 2018 году прогнозный объем перевалки увеличится до 6,1 млн т, НКХП будет способен хранить до 250 тыс.т зерновых, производительность галереи отгрузки на морской транспорт вырастет с 1,6 тыс.т до 3,5 тыс. т в час.

2) Чистая прибыль в выражении за последние 12 месяцев сейчас является рекордной, а значит есть надежда на рост дивидендов. Кстати, именно сегодня, 6 сентября, в бумагах состоится отсечка (Т+2), и дивидендная доходность оценивается в 3,5% — и это за полгода!

3) Привлекательное значение основных финансовых мультипликаторов:

P/E=7.2x

EV/EBITDA=5.6x

4) Цена акций после IPO 2015 года упала более чем вдвое, предоставляя хороший шанс для покупок с точки зрения тех.анализа.

Фактор «ПРОТИВ»: возможная приватизация ОЗК (которой принадлежит более 50% акций НКХП), после которой не исключено, что бумаги НКХП сконцентрируются в руках Группы Сумма (которая уже сейчас владеет ОЗК в объеме 50% минус одна акция), что может поставить под вопрос щедрые дивиденды, а возможно и делистинг акций НКХП.

Но пока об этом говорить очень рано, а потому на мой взгляд факторы «ЗА» перекрывают факторы «ПРОТИВ».

Посмотреть динамику мультипликаторов EV/EBITDA, NetDebt/EBITDA и капитализации НКХП Русгидро дрейфует

Русгидро дрейфует

По мотивам поста

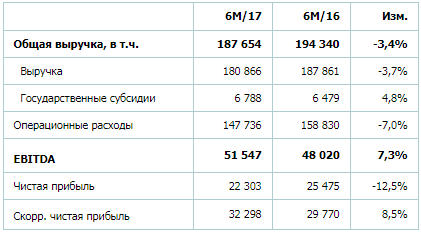

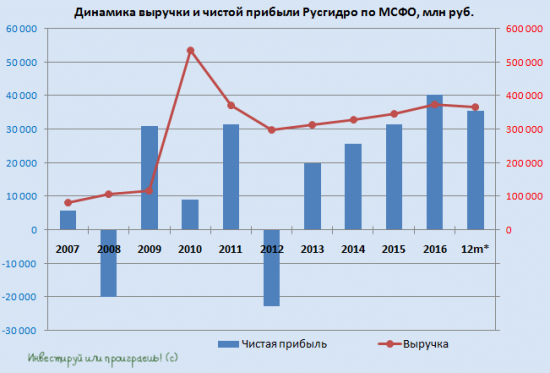

Русгидро, одна из крупнейших энергетических компаний России, на минувшей неделе представила финансовую отчетность по МСФО, которая отметилась снижением основных финансовых показателей:

Выручка компании с января по июнь не досчиталась около 3,7% (г/г) и довольствовалась значением в 180,9 млрд рублей. Ключевым моментом стало падение доходов сбытового сегмента (ЭСК Русгидро) более чем на треть до 30,4 млрд рублей, в связи с выбытием ООО «ЭСКБ» (Энергетическая сбытовая компания Башкортостана) в конце 2016 года, а также снижением полезного отпуска Красноярскэнергосбытом.

К счастью, операционные расходы Русгидро в отчетном периоде снижались активнее, нежели выручка, отметившись отрицательной динамикой порядка 7% до 147,7 млрд рублей, благодаря чему операционная прибыль Русгидро закономерно выросла почти на 11%, достигнув 36,0 млрд рублей, а рентабельность по этому показателю за минувший год выросла с 17,3% до 19,9%.

Чистые финансовые доходы Русгидро в размере 1,2 млрд рублей на сей раз сменились чистыми финансовыми расходами порядка 5,3 млрд. Всему виной — статья расходов «Изменение справедливой стоимости беспоставочного форварда на акции», которая будет теперь регулярно появляться в финансовой отчетности, после того как в начале марта Русгидро и #ВТБ подписали соглашение о приобретении банком акций компании на 55 млрд руб. (допэмиссии на 40 млрд и пакета квазиказначейских акций за 15 млрд) и заключили пятилетний расчетный форвардный контракт. Согласно этому контракту, через пять лет Русгидро будет должна компенсировать разницу между форвардной ценой (которая определяется как цена приобретения плюс начисленные проценты) и ценой продажи или рыночными котировками (в случае, если Банк решит не продавать акции). Снижение в отчетном периоде котировок акций компании в итоге и привело к тому, что Русгидро отразила убыток от изменения справедливой стоимости форвардного контракта в размере 6,5 млрд рублей.

В итоге чистая прибыль Русгидро по МСФО за 6 месяцев 2017 года сократилась на 17,5% до 22,1 млрд рублей, а вот показатель EBITDA, не подверженный финансовым статьям отчетности, прибавил на 7,3% до 51,5 млрд рублей.

Чистый долг компании с начала года существенно сократился – с 132,4 до 77,9 млрд рублей, а соотношение NetDebt/EBITDA по-прежнему остается весьма комфортным, чуть выше 1х. Этого удалось добиться после состоявшейся допэмиссии обыкновенных акций Русгидро (40 млрд акций), которая завершилась 11 мая 2017 года и денежные средства от которой в полном объеме были направлены на погашение долговых обязательств.

Акции Русгидро на протяжении уже более трех месяцев продолжают дрейфовать в достаточно узком ценовом диапазоне между 0,75 и 0,85 руб. за бумагу, и нужно понимать, что котировки вряд ли смогут превысить рубеж в 1 рубль, учитывая условия форвардного контракта с ВТБ, предполагающего возврат со стороны банка разницы между реальной стоимостью пакета акций и стоимостью его покупки. Однако и сильное снижение вряд ли произойдет, учитывая высокую вероятность рекордной чистой прибыли компании по итогам 2017 года и связанный с этим возможный рост дивидендов. Поэтому самой разумной рекомендацией в этой ситуации по акциям Русгидро будет — держать.

Собственно, я так и делаю, продолжая удерживать их в своем портфеле со скромной долей чуть менее 1%.

Читать также:

Ожидаемо сильная отчетность ОГК-2 по МСФО за 1 полугодие 2017 года