SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Kiplinger

IPO Кристалл и его дивиденды

- 21 ноября 2023, 21:43

- |

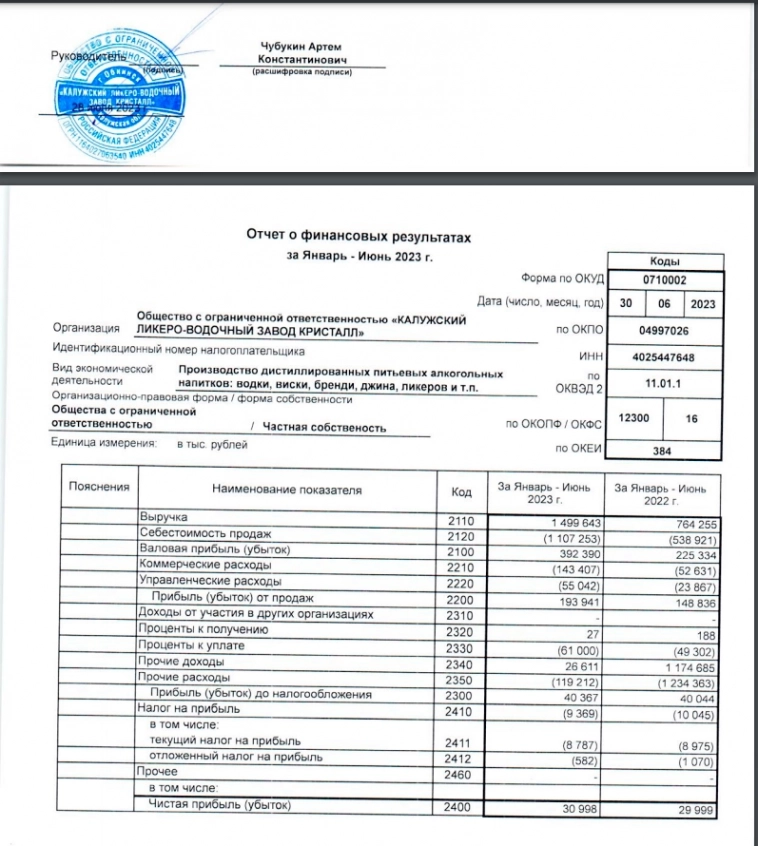

Посмотрел на отчет компании «Кристалл». Основные заметки. В целом рост выручки не сопровождается ростом прибыли, как, например, у Белуги. Отсюда, дивиденды, которые планируют платить в 2025 году в размере 80% от чистой прибыли, похоже, будут гораздо меньше рынка. Прибыль от размещения планируют потратить на строительство складских мощностей и на увеличение количества производственных линий. Что высвободит около 100 млн. чистой прибыли в год. Это лишь незначительно продвигает компанию, как дивидендную фишку.

Рентабельность по чистой прибыли полугодовая 2%, но основная прибыль приходит во втором полугодии, тогда значение доходит до 4,85%. У Белуги 8,67%, у Абрау-Дюрсо 7,02%.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Аренда жилья

- 20 ноября 2023, 21:21

- |

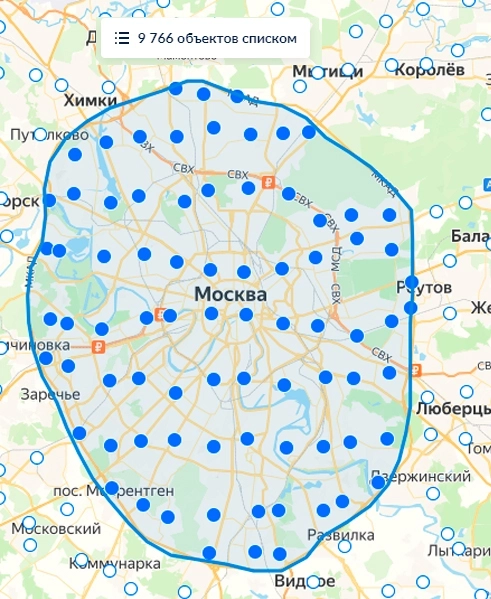

В районе старой Москвы проживает примерно 12700000 человек. На всех этих людей приходится 9766 объектов для аренды. В выборку включены квартиры от студий до 7-комнатных. Самых доступных (студий и однушек) около 2300.

Т.е. на всю Москву доступно для аренды 0,077 % жилья.

Этот показатель находится на минимальном уровне за последние 2 года (может и больше, данных далее нет).

В Петербурге на 5600000 человек доступен 3501 объект.

( Читать дальше )

Т.е. на всю Москву доступно для аренды 0,077 % жилья.

Этот показатель находится на минимальном уровне за последние 2 года (может и больше, данных далее нет).

В Петербурге на 5600000 человек доступен 3501 объект.

( Читать дальше )

Зарубежная недвижимость

- 19 ноября 2023, 17:32

- |

За последний год недвижимость выросла не во всех странах, в части стран произошло снижение:

Данные приведены уже с поправкой на инфляцию, что очень удобно. Как можно увидеть, значительную часть списка забрали на себя страны Европы.

Наибольшей рост показали следующие страны:

( Читать дальше )

Данные приведены уже с поправкой на инфляцию, что очень удобно. Как можно увидеть, значительную часть списка забрали на себя страны Европы.

Наибольшей рост показали следующие страны:

( Читать дальше )

15% Vs Инфляция

- 17 ноября 2023, 22:16

- |

Обращаюсь к кругам, которые имеют знания относительно экономических моделей и теорий из книг или практик.

(Василий Григорьевич Перов – Дворник, отдающий квартиру барыне, 1865)

ЦБ борется с инфляцией подъемом ставки. Фондовый рынок хорошо впитывает инфляцию, но как быть с ликвидностью на банковских вкладах?

Даже без учета банковских мультипликаторов, на рынок, по окончанию действия вкладов разной продолжительности, выльется огромное количество ликвидности (около +15% к настоящей ликвидности и более, в случае повышения ставки). Какие действия или механизмы ограничивают влияние возникшей ликвидности на инфляцию, кто знает или кто как думает?

( Читать дальше )

(Василий Григорьевич Перов – Дворник, отдающий квартиру барыне, 1865)

ЦБ борется с инфляцией подъемом ставки. Фондовый рынок хорошо впитывает инфляцию, но как быть с ликвидностью на банковских вкладах?

Даже без учета банковских мультипликаторов, на рынок, по окончанию действия вкладов разной продолжительности, выльется огромное количество ликвидности (около +15% к настоящей ликвидности и более, в случае повышения ставки). Какие действия или механизмы ограничивают влияние возникшей ликвидности на инфляцию, кто знает или кто как думает?

( Читать дальше )

Лидеры роста и падения в портфеле.

- 25 октября 2023, 18:31

- |

Подбивал промежуточные итоги.

На данный момент лучшую доходность в портфеле показывает Мечел, покупка от октября 2022 года (+204.87%).

На втором месте ТМК, покупка в феврале 2023 года (+168,73%).

На третьем месте Русолово, покупка от февраля 2023 года (+106,88%).

Аутсайдеры портфеля:

Tianqi Lithium Corporate покупка в феврале 2023 года (-42,1%).

Angui Conch Cement Corporate покупка в феврале 2023 года (-31,1%).

Tencent Holdings покупка в феврале 2023 года (-24,78%).

Пишу, чтобы наглядно и ретроспективно обратить внимание, какие идеи могли сработать/не сработать в момент покупки.

Поделитесь своими идеями, которые вышли за рамки того, что от них ждешь.

P.s. HKD для покупки покупались в декабре 2022 года.

P.s.s. Доходности указаны без дивидендов.

В телеграме фиксирую заманчивые неэффективности фондового рынка и макроэкономические новости, к ним приводящие.

На данный момент лучшую доходность в портфеле показывает Мечел, покупка от октября 2022 года (+204.87%).

На втором месте ТМК, покупка в феврале 2023 года (+168,73%).

На третьем месте Русолово, покупка от февраля 2023 года (+106,88%).

Аутсайдеры портфеля:

Tianqi Lithium Corporate покупка в феврале 2023 года (-42,1%).

Angui Conch Cement Corporate покупка в феврале 2023 года (-31,1%).

Tencent Holdings покупка в феврале 2023 года (-24,78%).

Пишу, чтобы наглядно и ретроспективно обратить внимание, какие идеи могли сработать/не сработать в момент покупки.

Поделитесь своими идеями, которые вышли за рамки того, что от них ждешь.

P.s. HKD для покупки покупались в декабре 2022 года.

P.s.s. Доходности указаны без дивидендов.

В телеграме фиксирую заманчивые неэффективности фондового рынка и макроэкономические новости, к ним приводящие.

Американский госдолг vs Китай

- 07 октября 2023, 12:41

- |

Ознакомился с интересным наблюдением о Китае от Apollo Global Management:

«Возможно, Китай стоит за повышением долгосрочных ставок в США. Рост в Китае замедляется по циклическим и структурным причинам, а китайский экспорт в США снижается. В результате у Китая остается меньше долларов, которые можно конвертировать в казначейские облигации».

Расшифровывая, выглядит это так, что Китай получает меньше денег, т.к. продает меньше товаров, из-за этого не может в прежних объемах откупать госдолг США, учитывая окрепший к юаню доллар и несмотря на доходность казначейских облигаций.

Из-за этого денег в американскую экономику с внешнего контура отправляется все меньше. Япония, нужно сказать, тоже не подняла ключевую ставку, после того, как доллар показал рекордное укрепление к йене за последние 20 лет. Таким образом, помимо планового сокращения американского госдолга, давление на госдолг оказывает и невозможность крупных держателей откупить прежние объемы госдолга.

Напомню, что Япония и Китай являются крупнейшими держателями госдолга США на начало 2023 года.

( Читать дальше )

«Возможно, Китай стоит за повышением долгосрочных ставок в США. Рост в Китае замедляется по циклическим и структурным причинам, а китайский экспорт в США снижается. В результате у Китая остается меньше долларов, которые можно конвертировать в казначейские облигации».

Расшифровывая, выглядит это так, что Китай получает меньше денег, т.к. продает меньше товаров, из-за этого не может в прежних объемах откупать госдолг США, учитывая окрепший к юаню доллар и несмотря на доходность казначейских облигаций.

Из-за этого денег в американскую экономику с внешнего контура отправляется все меньше. Япония, нужно сказать, тоже не подняла ключевую ставку, после того, как доллар показал рекордное укрепление к йене за последние 20 лет. Таким образом, помимо планового сокращения американского госдолга, давление на госдолг оказывает и невозможность крупных держателей откупить прежние объемы госдолга.

Напомню, что Япония и Китай являются крупнейшими держателями госдолга США на начало 2023 года.

( Читать дальше )

Фондовый рынок vs 13%

- 04 октября 2023, 22:23

- |

Форвардные дивидендные доходности российского рынка показывают значения около 12% при позитивных сценариях. Ключевая ставка 13%, которая, судя по заявлениям ЦБ будет еще повышаться, учитывая последние данные по инфляции. Одним из столпов, который держит рынок остается высокий курс доллара (что с другой стороны, является причиной, по которой ставку могут поднять) и стоимость за баррель нефти. На момент написания стоимость припала до 85$. Параллельно с этим вышла новость, про прогрессивную шкалу налогообложения (до от 0% 35%). Интересно, приведет ли это к тому, что топ-менеджмент начнет выводить себе зарплату через покупку акций и дивиденды, или будут созданы более сложные схемы? Как считаете, устоит ли фондовый рынок при более высокой ключевой ставке или денежная масса и закрытый рынок капитала его удержит?

Телеграмчик.

Недвижимость, началось?

- 27 сентября 2023, 09:37

- |

Наблюдаю за новостями по недвижимости на мировой арене.

Публиковал здесь: t.me/KiplingVerse

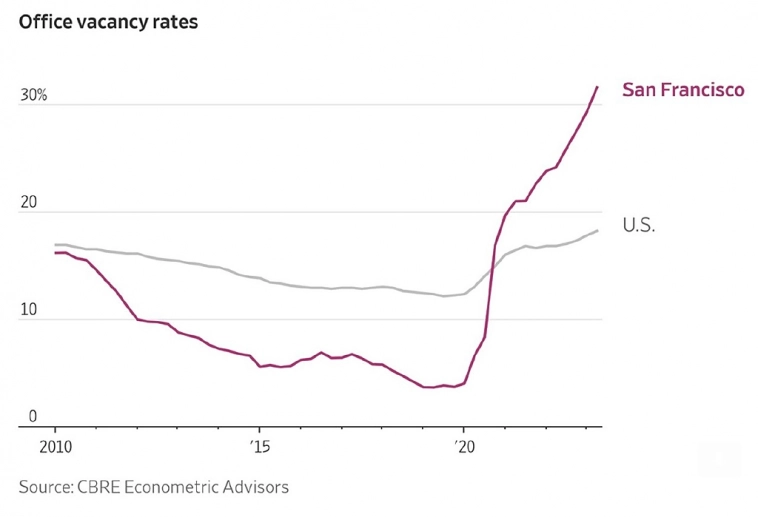

Складывается тенденция к увеличению вакантных площадей офисного формата в США, Китае и остановка стройки в Германии.

Поднятие ставки в западных странах доходит до потребителей с лагом. В жилой недвижимости этот лаг может достигать до 2-х лет. (Если есть другая информация или есть чем дополнить, напишите, пожалуйста, в комментариях). Т.е. берешь ипотеку под фиксированную ставку только на два года, а дальше ключевая. Ранее недвижимость тянула за собой большую часть экономики. Пока тенденция к вакантным площадям идёт в офисных вариантах. Как думаете, это первые ласточки повторения 2008-го года или успеют завершить цикл поднятия к нужному времени?

Наблюдения публикую здесь, подпишись:

t.me/KiplingVerse

( Читать дальше )

Пампили ли 159% доходности телеграм каналы?

- 23 сентября 2023, 00:17

- |

Никогда не понимал, может и не пойму почему люди так верят гуру из телеграм каналов. Я подписан на разных ребят. Кого-то я смотрю и изучаю инструменты, которыми они увлекают в ту или иную акцию, кого-то (Тимофея, Черемушкина, TrueValue, например) читаю и уважаю его позицию ( фундаментал превыше спекуляций) и осознанность. Не понимаю разгоны акций и почему люди ведутся на них, чтобы успеть в последний вагон. Ведь ещё Татарин на конференции 2019 года в Казани говорил: просто купите акцию любую из третьего или второго эшелона, ей падать уже некуда, кто хотел продать, уже продал. В худшем случае Вы потеряете сумму вложений, в лучшем она вырастет кратно. Нужно сказать, что математика была на его стороне. Действительно, соотношение риск/доходность была многократно на стороне доходности.

К примеру, в моём портфеле есть акция ТМК. Кто-то разгонял её? (Напишите, если так и было). В тот момент была ставка на сценарий, что ликвидности было много, а акций мало. Из этой позиции совершалась покупка, плюс отчёты, как никак.

( Читать дальше )

Ещё одна облигация в валюте

- 22 сентября 2023, 09:57

- |

Есть валютный способ сберечь накопленное, облигация в дирхамах. Пока вклады в российских банках в дирхамах дают до 2% годовой доходности. Облигация RU000A106V57 от Русала может выглядеть интереснее. Дата погашения поменьше, чем у части замещающих облигаций похожей доходности.

Телеграм t.me/KiplingVerse

Телеграм t.me/KiplingVerse

Телеграм t.me/KiplingVerse

Телеграм t.me/KiplingVerseтеги блога Kiplinger

- bitcoin

- btc

- cisco

- Diasoft

- DXY

- Mocкoвcкий кpeдитный ccудный бaнк

- nvidia

- S&P500

- SPO

- акции

- акции США

- алроса

- аренда

- аренда жилья в Москве

- Аренда квартир

- банки

- банки США

- Бенджамин Грэм

- биткоин

- бкс

- брокеры

- валюта

- ВВП Германии

- газпром

- германия

- гонконгская биржа

- гонконгский доллар

- госдолг США

- Группа ЛСР

- денежная масса

- Джером Пауэлл

- дивиденды

- доллар

- доллар рубль

- дубай

- заблокированные активы

- замещающие облигации

- золото

- инвестиции

- инвестиции в недвижимость

- инфляция

- инфляция в ЕС

- инфляция в России

- инфляция в США

- ипотека

- история

- Китай

- КЛВЗ Кристалл

- Ключевая ставка ЦБ РФ

- кредиты населению

- кредиты США

- криптовалюта

- кэшбэк

- ликвидность

- льготная ипотека

- М2

- макро

- медь

- Метро

- мобильный пост

- Москва

- наличные

- налог

- налогообложение на рынке ценных бумаг

- недвижимость

- недвижимость в Москве

- недвижимость за рубежом

- недвижимость Китая

- недвижимость Москвы

- Нефть

- Новостройки Москвы

- ОАЭ

- облигации

- обмен заблокированными активами

- отчеты МСФО

- оффтоп

- пассажирские перевозки

- ПИК СЗ

- прогноз по акциям

- промышленность

- Разумный инвестор

- РЕПО с ЦК

- русал братский завод

- Самолет

- сбербанк

- ставка ФРС США

- США

- телеграм каналы

- тмк

- трейдинг

- финансовая литература

- фондовый рынок

- форекс

- ФРС США

- ЦБ РФ

- экономика

- экономика германии

- экономика России

- экономика США

- юань