Кiller_FX

Биткоин - сформировалась 3-я волна Эллиотта возможна коррекция к 50к

- 04 апреля 2021, 14:20

- |

- комментировать

- Комментарии ( 0 )

В стране скоро начнётся третья волна пандемии.

- 04 апреля 2021, 03:00

- |

Новость об увеличении добычи со стороны ОПЕК не изменила кардинальным образом настроения инвесторов, но рынки сохраняют позитивный импульс.

- 02 апреля 2021, 19:44

- |

Американские основные площадки в пятницу закрыты в связи с празднованием Страстной пятницы, однако фьючерсы на индексы, торгуемые на Чикагской бирже, показывают прирост ключевых индикаторов в пределах 0,5%. Аналогичный прирост показывают европейские индексы. В четверг S&P 500 первый раз закрепился выше 4000 пунктов, что стало драйвером для всего рынка в целом. В Азии торги сегодня завершились в плюсе до 2%.

Эта ситуация уже создает ощущение опасной перегретости рынка. Как начнёт всё валится вниз, так многие инвесторы останутся без денег.

Российский РТС отступил от пиков недели, но в пятницу растет в пределах 1%. Накануне так и не была достигнута планка 1500 пунктов, однако большую часть недели индикатор держался в верхней части диапазона 1450-1500, что дает основания рассчитывать на продолжение подъема. В понедельник можем стартовать относительно низко, но просадка вряд ли уйдет дальше 1440 и будет быстро выкуплена.

( Читать дальше )

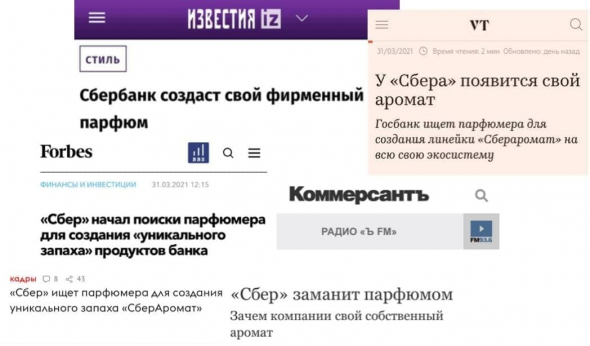

Новости от Сбербанк . У "Сбера" появился свой аромат - СберПрайм от парфюмера Владимира Путина.

- 02 апреля 2021, 14:21

- |

Банкстеры из Сбера провернули (https://sberprimefume.ru/), пожалуй, самую заметную шутку на 1 апреля, сумев разыграть почти все деловые СМИ. Пару дней назад разошлась необычная вакансия Сбера о поиске для компании парфюмера (https://hh.ru/vacancy/43457944). Многие привыкли, что в экосистеме Грефа может быть почти всё, что угодно, но арома-направление – это даже для Сбера выглядит неожиданно.

В итоге сегодня банк представил (https://t.me/sberbank/476) плод творений человеческой мысли и умной нейросети – аромат СберПрайм+ (назван в честь подписки на сервисы экосистемы). Вот только дата «запуска» нового продукта неслучайно совпала с 1 апреля.

Die Welt вышел с неожиданной публикацией (https://www.welt.de/wirtschaft/plus229306501/Wladimir-Putin-baut-Sberbank-zu-russischem-Tech-Giganten-um.html) про роль Кремля в трансформации Сбербанка в многопрофильную экосистему. Издание фиксирует в этом процессе ключевую роль Путина, благодаря последовательной поддержке которого происходит развитие Сбера.

( Читать дальше )

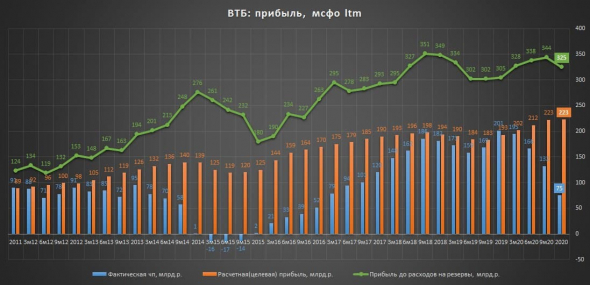

ВТБ - рынок верит только фактам. Со вчерашнего дня котировки банка прибавили более 7%.

- 02 апреля 2021, 02:18

- |

Пока ВТБ вчера не сообщил (https://www.vtb.ru/o-banke/press-centr/novosti-i-press-relizy/2021/03/2021-03-31-gruppa-vtb-obyavlyaet-finansovye-rezultaty-po-msfo-za-2-mesyatsa-2021-goda/) о 50% росте прибыли за первые два месяца года котировки практически ни как не реагировали на многочисленные прогнозы менеджмента (таргет на 21г.: 250-270 млрд.р.)

Со вчерашнего дня котировки банка прибавили более 7%.

Пессимизм относительно слабых фин.показателей и мизерных дивидендов зашкаливал, с ноября того года акции прибавили уже более 24%, почти полностью сократив отставание от любимого многими Сбера.

Хороший темп по прибыли за первые два месяца хоть и не является гарантией высоких результатов по итогам всего года, но факт восстановления очевиден.

Выйти на 200-250 млрд.р. прибыли ВТБ вполне реально, провальные годы после которых банк восстанавливался уже были в истории👇

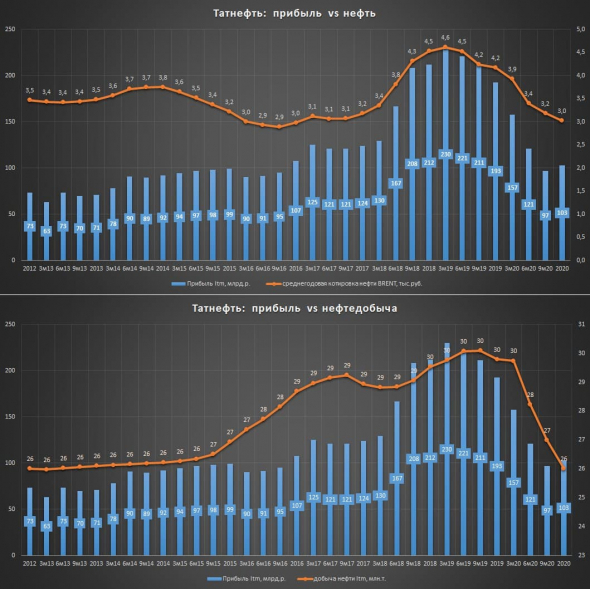

Татнефть мсфо 2020г. - итоги шокового года

- 02 апреля 2021, 02:07

- |

Компания в 2020г. (как и весь сектор) оказалась сразу под двумя ударами — снижение цен на нефть(-27% г/г) и добычи из-за ограничений ОПЕК+, результаты говорят сами за себя:

▫️Добыча нефти: 26 млн.т.(-13%)

▫️Выручка: 721 млрд.р.(-23%)

▫️Ebitda: 191 млрд.р.(-42%)

▫️Прибыль: 106 млрд.р.(-47%)

Если с ценами на нефть ситуация с начала года благоприятная(нефть в руб. +59%), то по добыче пока все по-прежнему — в 2021г. компания планирует добыть 26.5 млн.т. нефти(на уровне 2020г.)

Даже с учетом сохранения высоких цен на нефть при текущем уровне добычи Татнефть вряд ли сможет выйти на докризисные уровни по прибыли, но хороший ее отскок в район 125-150 млрд.р. по итогам этого года вполне возможен. Форвардный P/E Татенфти на 2021г. составляет 9-11, что с учетом щедрой див.политики выглядит адекватно.

ОПЕК+ договорился увеличить добычу нефти в июле на 441 тыс баррелей в сутки, уточнил Новак

- 01 апреля 2021, 23:25

- |

Технический комитет экспертов ОПЕК+ понизил прогноз по росту спроса на нефть в мире в текущем году. Ранее высказывались мнения о повышении спроса на углеводороды после сильного сокращения в результате пандемии в 2020 году. Между тем, вчера агентство Блумберг со ссылкой на источник сообщило, что техкомитет по предложению Саудовской Аравии понизит прогноз по росту мирового спроса на нефть в 2021 году. Давление оказывает сохраняющиеся локдауны в Европе.

В настоящее время внимание рынка обращено на предстоящее сегодня заседание министерского мониторингового комитета ОПЕК+, в ходе которого будет обсуждаться ситуация на мировом рынке нефти и параметры соглашения о сокращении добычи в мае на фоне третьей волны коронавирусной инфекции. Окончательные решения по данному вопросу будут приняты 1 апреля на онлайн-встрече всех участников альянса ОПЕК+.

«Сегодня на заседании ОПЕК+ было принято решение о начале восстановления с мая месяца добычи, и напомню, что с февраля по апрель добыча была заморожена, и сегодня мы приняли решение о начале восстановления с мая в течение трех месяцев. Таким образом, мы выйдем на те параметры, которые установлены были соглашением», — сказал он.

( Читать дальше )

Как оценивать акции роста?

- 30 марта 2021, 22:27

- |

При анализе компаний для добавления в портфель инвестор первым делом смотрит на оценку их акций. Если бумаги сильно переоценены, то большинство инвесторов обходит их стороной. Однако не всегда высокие мультипликаторы свидетельствуют о спекулятивных настроениях в акциях. Возможно, компания имеет действительно отличные перспективы, а ее бизнес набирает обороты огромными темпами. Такие бумаги называют акциями роста. Чтобы их оценить, часто недостаточно методов, к которым все привыкли. В этом посте рассмотрим, как оценивать акции роста.

Статья получилась большая, поэтому пост разделим на 2 части, вторая из которых выйдет вечером.

👉P/E

Отношение P/E (цена к прибыли) является фундаментальным показателем оценки любой ценной бумаги. Он показывает, сколько лет потребуется, чтобы окупить инвестиции в акции, если компания сохранит текущие уровни прибыли.

Текущее 10-летнее соотношение P/E S&P 500 составляет около 35. Это на 77% выше среднего показателя по рынку, который равен ~20. С этой точки зрения, рынок можно считать переоцененным по отношению к своим историческим средним. Важным аспектом, который следует учитывать, является то, что рынок был выше своего среднего исторического P/E в течение почти 30 лет.

( Читать дальше )

теги блога Кiller_FX

- Bitcoin

- EUR USD

- EURUSD

- forex

- GBPUSD forex прогноз валютная пара

- S&P500 фьючерс

- Tesla

- акции

- акции рф

- анали

- аналитика

- аналитка

- АФК Система

- баффет

- безработица в сша

- бесплатные сигналы

- Билл Вильямс

- биржа

- биткоин

- валюта

- валюты

- ВТБ

- газпром

- госдолг сша

- доллар

- доллар курс

- Доллар рубль

- доллар сегодня

- евра

- Евра EURUSD

- евро

- евродоллар

- евродоллар eurusd торговый сигнал

- заработок

- заработок в сети

- золото

- индекс

- Китай Америка

- ковид 2019

- коронавирус

- коронавирус в США

- короновирус

- короновирус в сша

- короновирус США вирусология

- котировки золота

- Крах США

- кризис 2020

- кризис в сша

- криптавалюта

- криптовалюта

- криптовалюта как заработать

- курс валют

- Московская биржа

- Нефть

- Новости

- новости рынков

- обзор рынка

- обзор рынка форекс

- он-лайн торговля

- опрос

- оффтоп

- порно

- прогноз

- прогноз валют

- прогноз евро

- прогноз нефти

- прогноз по биткоину

- прогноз по доллару

- прогноз по евро

- прогноз по золоту

- прогноз по нефти

- прогноз по нефти 2020

- прогноз рубля

- прогноз рынков

- работа

- риск

- рост акций

- Сбербанк

- Северсталь

- секс

- сигналы

- сигналы форекс

- скачать бесплатно

- ставка

- торговые сигналы

- торговые системы

- трамп

- флаг

- фондовый рынок

- форекc

- форекс

- форекс грааль

- форекс курсы

- форекс онлайн

- форекс сигналы

- ФРС

- цена на нефть

- Центробанк России

- экономика США

- Яндекс