Jim Rogers

С моим баблом случился облом или HR-стартап Deel прекращает выплаты фирмам, занимающимся проп-трейдингом

- 15 сентября 2023, 16:02

- |

Компания Deel осуществила более 72 млн. долл. выплат для My Forex Funds.

В настоящее время HR-стартап пересматривает свои сделки с проп-трейдинговыми компаниями.

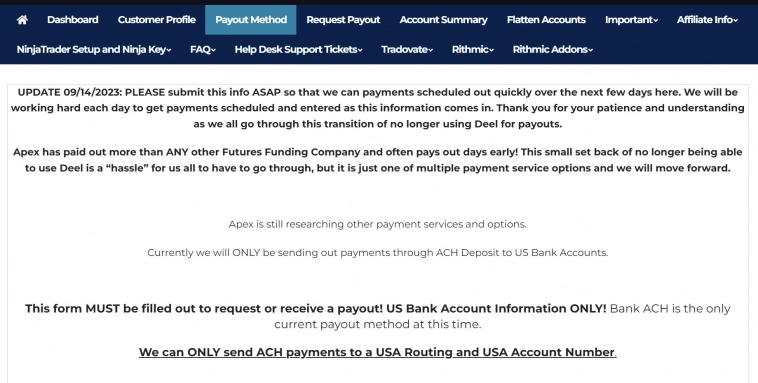

Компания Deel приостановила предоставление услуг по выплатам нескольким проп-трейдинговым компаниям после того, как попала в поле зрения американского сырьевого регулятора из-за связей с компанией My Forex Funds, которой предъявлены обвинения в мошенничестве.

Согласно твиту генерального директора Bespoke Funding Льюиса Калера, компания Deel находится под следствием CFTC и приостановила выплаты фирмам, занимающимся проп-трейдингом. Руководитель MyFundedFX, другой компании, занимающейся проп-трейдингом, подтвердил в Discord, что платформа «не сможет осуществлять выплаты через Deel» в течение 24-48 часов, поскольку HR-стартап начал «общеотраслевую проверку на соответствие требованиям».

Связь компании Deel и криптовалютной биржи Coinbase с предположительно мошеннической компанией My Forex Funds стала достоянием общественности на прошлой неделе после публикации сообщения The Information. Компания Deel, используемая торговыми компаниями в качестве канала для финансовых платежей, менее чем за год обеспечила выплату более 72 млн долларов США для My Forex Funds.

( Читать дальше )

- комментировать

- 558

- Комментарии ( 0 )

Трейд-стримы на TradingView

- 06 июня 2023, 12:31

- |

Хочу дать возможность широкой общественности возможность с восторгом наблюдать онлайн, как я крошу фьючи на DAX.

С Твичом и Ютабом вроде все понятно, но хочется попробовать постримить на трейдинвью, чтобы далеко уж совсем к прямо дотерам не ходить.

Но незадача такая, что чтобы начать стримить надо 10 фолловеров на профиле.

https://www.tradingview.com/u/Ahoy-hoy/

Налетай! Чтобы смотреть, надо тыкнуть в кнопочку «follow» или «подписаться» если у вас русский интерфейс. Бесплатно.

Трансляции планируются в каждый день недели, за исключением четверга, с 10 до 12 по MSK.

Торговля по ленте и секретным индикаторам.

Rithmic упал и не отжался

- 21 апреля 2023, 08:39

- |

И в лучших традициях никакой ни обратной связи, ни объяснения ситуации, ни извинений.

Очередное откровение рынка

- 17 апреля 2023, 17:21

- |

Если вы читаете эти еженедельные заметки, то вы опережаете 95% других трейдеров. Во время боковых рынков, подобных текущему, большинство игроков полностью отключается и перестаёт обращать внимание на критические индикаторы. Конечно, несколько дней отдыха от рынка ещё никого не убивали. Но достаточно одного крупного события, чтобы всколыхнуть фон и кардинально изменить настроение. Хотя в последнее время на рынке не было сильного сжатия, медленное движение вверх сделало быков самоуверенными; это лучше всего отражено в индикаторе страха/жадности CNN. На прошлой неделе индикатор закрылся на отметке 67, попав в категорию «Жадность» чуть ниже «Крайней жадности». Кроме того, наблюдалась агрессивная распродажа VIX, что говорит о том, что инвесторы успокаиваются и пренебрегают риском экзогенного события.

Позиционирование CTA по-прежнему поддерживает «бычий» настрой: за последние несколько недель CTA перешли от флэтовой позиции к чистой длинной. Когда CTA начинают покупать акции, они активируют петлю положительной обратной связи.

( Читать дальше )

Снижение производства нефти в России

- 12 февраля 2023, 22:28

- |

Дефект модели был вызван тем, что она основывалась на ограниченном количестве танкеров, пригодным для перевозки сырой нефти. Однако в мире произошла существенная разгрузка танкеров, используемых как плавающие хранилища для нефти, в основном иранской — и количество русской «нефти на воде» в результате растёт сейчас с фантастической скоростью.Тем не менее в долгосрочной перспективе снижение производства все-таки произойдёт, особенно учитывая недавние действия правительства РФ, поменявших Argus Urals на Brent-$25 при расчете налога. Кирдык, в общем, нерентабельным производствам.

Что происходит на рынке? Откровение на эту неделю.

- 06 февраля 2023, 12:29

- |

Откровение 23.06

После того, как за последние несколько месяцев их забили до полусмерти, на прошлой неделе сторонникам «разворота ФРС» наконец-то было что праздновать. Короче говоря, Пауэлл заявил, что смягчение финансовых условий не исключено. Я давно не видел такого уровня «голубизны», поэтому трейдеры поспешили с выводами и уже седлали седла для следующего ралли. Краткосрочные настроения резко усилились, а модель страха/жадности CNN на прошлой неделе достигла отметки 76. В то время как ФРС говорит о том, что количественное ужесточение происходит на «автопилоте», ликвидность на фоне этого улучшилась. Агрессивные стимулы Китая вызвали волнения на мировых рынках и улучшили ликвидность. Это, в сочетании с сокращением сделок обратного РЕПО в США, привело к созданию более благоприятного фона для акций. Таким образом, хотя ФРС и утверждает, что условия были сдерживающими, на самом деле обстановка более благоприятная, чем я думал. Это радует трейдеров, и они пытаются опередить ожидаемую паузу/поворот.

( Читать дальше )

Откровение 23.02. Уверование неверующих, Китай, стратегия на 2023 год

- 09 января 2023, 12:51

- |

Откровение 23.02

«Неверующие» наконец-то начинают думать, что это может быть и не «ралли на медвежьем рынке». Мы видим, как игроки выходят из своих бункеров, когда индикаторы настроения отрываются от исторических минимумов. Хедж-фонды, которые сохраняли здоровый скептицизм в отношении силы рынка, наконец-то, уступили и добавили длинные позиции за последние несколько недель. Обратите внимание, что в последний раз хедж-фонды были нетто-длинными еще в мае 2022 года. Это демонстрирует то, как быстро изменились настроения за последние несколько месяцев. Как следствие — краткосрочные индикаторы настроений разогреваются. Модель страха/жадности CNN держится около нейтральной отметки 46. Трейдеры ищут возможности и расхватывают краткосрочные опционы, чтобы воспользоваться этим движением. Последние несколько недель были ярким примером того, что «мнение следует за трендом»; настроения на рынке изменились уже только после того, как движение состоялось. Затем игроки будут искать оправдание этому движению с помощью новой версии (инфляция успокоилась, больше нет причин для страха).

( Читать дальше )

Неизвестные неизвестные

- 03 января 2023, 12:26

- |

— если в 2023 году мы не столкнемся с еще одним «черным лебедем», и

— США удастся мягкая экономическая посадка, и

— ФРС перестанет повышать ставки, а инфляция отступит, и

— нестабильное восстановление Китая перейдет к стабильному росту, и

— Европа успешно избавит свою экономику от зависимости от российского газа, и

— американские потребители останутся более жизнестойкими, чем многие ожидают, то:

… тогда «S&P 500, возможно, удастся добиться ровной динамики на фоне все еще высокой волатильности»

Понимайте как хотите, с наступившим Новым Годом!

Гринч украл Рождество или где ралли Санта Клауса?

- 19 декабря 2022, 12:06

- |

Откровение 22.51

Этим эльфам нужно поскорее приступать к работе, потому что большая часть Уолл Стрита волнуется из-за того, что они так и не получили обещанное “ралли Санта-Клауса”. К несчастью для хедж-фондов, они получили известие о том, что Гринч украл Рождество уже ПОСЛЕ того, как они прикрыли свои шорты и добавили длинной экспозиции. Как я уже упоминал ранее, за прошедший год хедж-фонды приобрели репутацию “тупых денег”. За последние несколько лет они, как правило — следовали тренду. Хедж-фонды неохотно увеличивали риск на недавних минимумах рынка, но у них не было проблем с закрытием своих коротких позиций по мере его роста. Исторически сложилось так, что хедж-фонды были хорошим противоположным сигналом на основных днах рынка. Когда хедж-фонды достигают крайних значений позиционирования (чрезвычайно бычий или чрезвычайно короткий), ситуация обычно разворачивается против них. Имея это в виду, медведям следует быть осторожными каждый раз, когда хедж-фонды начинают обнулять экспозицию сразу после продолжительной медвежьей активности (звучит знакомо?).

( Читать дальше )

теги блога Jim Rogers

- 0DTE

- AAPL

- ABB

- ABC

- AI

- Brent

- cnbc

- Crude

- DAX

- eur

- FAANG

- FAANGM

- FANG

- FDAX

- FED

- GOOGL

- Iran

- META

- MH17

- MSFT

- nasdaq

- Oil

- Rate

- Rithmic

- Russia

- S&P 500

- S&P500

- SEC

- SPY

- treasures

- treasuries

- urals

- usd

- VIX

- VIX индекс

- WTI CL

- акции

- акции США

- выборы президента США 2024

- Греки

- Дно

- Дональд Трамп

- Запасы нефти

- ЗВР РФ

- индекс волатильности

- инфляция в США

- Камала Харрис

- климат

- климатическое Оружие

- мобильный пост

- мошенничество

- нефть

- Нефь

- ОАЭ

- облигации

- опционы

- Палладий

- проп

- Риски

- рубль

- скам

- Спекуль наш бог

- Спекуль ваш бог

- Спекуль наш бог

- США

- технический анализ

- торговые сигналы

- Трамп

- Трежери

- трейдинг

- ФРС