Irina Andersen

Участники рынка рассчитывают на нескорое повышение ставок мировых ЦБ

- 02 марта 2016, 13:54

- |

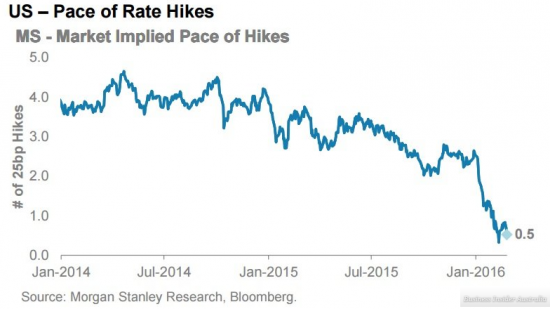

В новой реальности, когда отрицательные процентные ставки в ряде регионов стали скорее нормой, нежели исключением, ожидания относительно перспектив монетарного ужесточения в мировом масштабе стали крайне отдаленными.

Данный феномен с успехом демонстрируют графики от Morgan Stanley, на которых отображаются ожидания участников рынка относительно времени следующего (или первого) повышения ключевых ставок ФРС, ЕЦБ и Банка Англии.Так, новый шаг монетарного ужесточения Федрезерва прогнозируется в среднем не раньше ноября этого года и то с вероятностью чуть выше 50%.

Тем не менее, подобная ситуация является крайне «ястребиной» в сравнении с ожиданиями относительно монетарной политики в еврозоне и Великобритании. Получается, что пока от ЦБ этих регионов ждут снижения процентных ставок, а на начало цикла повышения рассчитывают лишь через 4-5 лет.

( Читать дальше )

- комментировать

- 11

- Комментарии ( 0 )

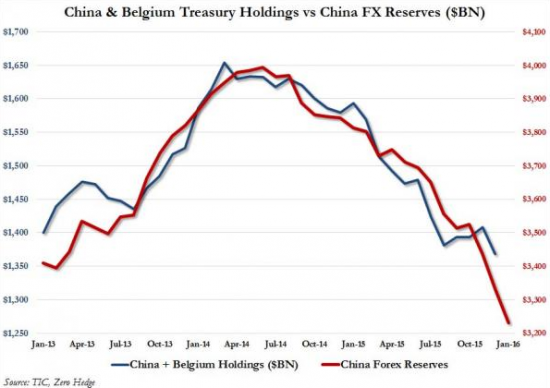

Китай избавляется от трежарей

- 17 февраля 2016, 19:07

- |

В декабре Китай сократил портфель Treasuries на $18,4 млрд – до $1,25 трлн. Сокращение портфеля проходит на фоне падения валютных резервов КНР.

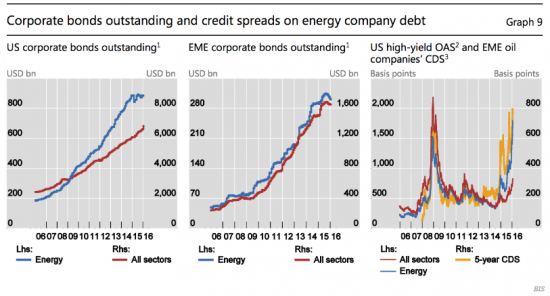

Долговая нагрузка нефтегазовых компаний давит на котировки «черного золота»

- 11 февраля 2016, 14:05

- |

Рынок нефти коллапсирует. Избыток предложения «черного золота», общая идея замедления мировой экономики, а также сильный доллар крайне негативно влияют на нефтяные котировки.

Казалось бы, картина очевидна. Однако существует еще один фактор, который давит на нефть. Речь идет о высокой задолженности компаний нефтегазового сектора. По данным Bank for International Settlements, в 2014 году объем бондов нефтегазовых предприятий, находящихся в обращении, вырос до $1,4 трлн с $455 млрд, зафиксированных в 2006 году; за аналогичный период объем синдицированных кредитов сектору увеличился с $600 млрд до $1,6 трлн.

В связи с этим наблюдаются две проблемы.

• Первая – существует постоянная необходимость в обслуживании долга. Как результат, нефтяные компании не могут заморозить производство для создания дефицита предложения. Подобное возможно лишь при существенном акционерном финансировании.

• Вторая – высоколевериджированные представители сектора особенно остро вынуждены хеджировать свою зависимость от нефтяных котировок посредством деривативов, зачастую играя против «черного золота».

Найдена новая угроза для мировой экономики

- 09 февраля 2016, 16:06

- |

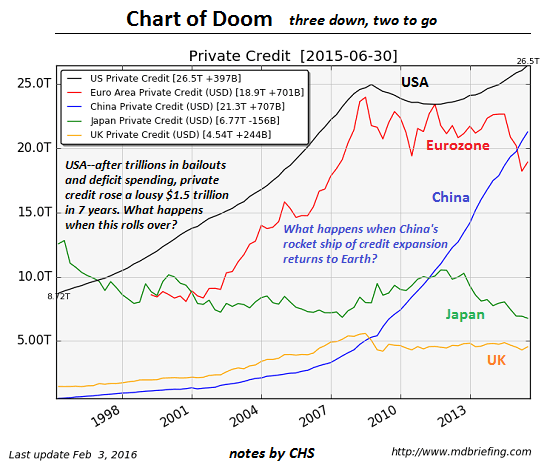

Наткнулась на интересный график. На нем видно, что уровень задолженности частного сектора в США и Китае неуклонно нарастает, а в еврозоне, Великобритании и Японии уже начал сокращаться.

Авторы диаграммы делают вывод о том, что в случае схлопывания кредитного бума в первых двух странах, мы можем видеть глобальную рецессию. Впрочем, это лишь один из факторов, возможны и другие варианты...

Рынок труда США может «сбавить обороты» в этом году

- 04 февраля 2016, 17:38

- |

Последние годы американский рынок труда неплохо восстанавливался.

В декабре экономика США прибавила 292 тыс. рабочих мест, а уровень безработицы составил 5%. В целом за последние три месяца 2015 года рост non-farm payrolls в среднем был равен 284 тыс. Все это не могло не радовать ФРС, которая аргументировала первое с 2006 года повышение ставок в декабре неплохим состоянием в сегменте занятости и безработицы.

Однако в этом году ситуация может измениться. Один из индикаторов прямо сигнализирует об этом. Дело в том, недавний опрос специалистов по выдаче кредитов в США (Senior Loan Officer Opinion Survey) продемонстрировал ужесточение условий кредитования. Таким образом, бизнес начинает испытывать большие сложности с фондированием, что может негативно сказаться на найме персонала.

На нижеприведенном графике представлена картина, на которой видно, что результаты опроса во многих случаях являются опережающим индикатором ситуации на рынке труда США.

( Читать дальше )

Три причины, почему можем увидеть ралли на фондовом рынке США

- 28 января 2016, 14:43

- |

Начало года на американском рынке акций называют чуть ли не худшим за всю историю его существования. Естественно возникает вопрос, а что же дальше?

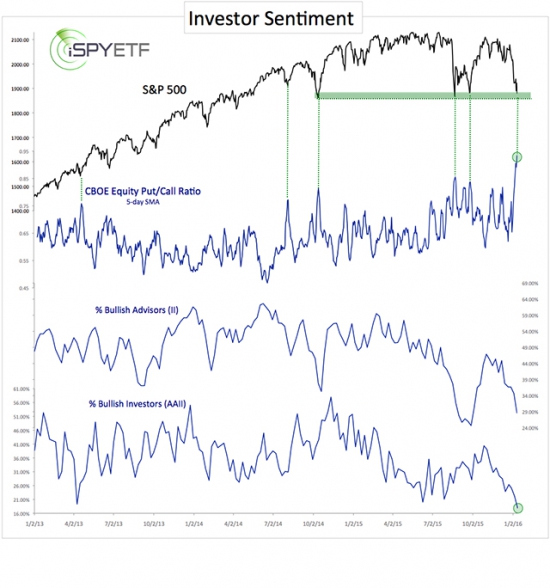

Мнения разняться. Фундаментальные факторы не столь однозначны, впрочем, перспективы монетарной политики ФРС на данный момент играют на руку инвесторам. Но ведь есть еще и более технические моменты. Некоторые из них, сулят фондовому рынку США неплохие перспективы.• Настроения инвесторов (в рамках принципа «от противного»). Так соотношение put/call-опционов и взгляды розничных инвесторов на прошлой неделе оказались крайне пессимистичным, на уровне многолетних экстремумом.

• Техническая картина. Если посмотреть на недельный график S&P 500, то видна разворотная свеча прошлой недели. На протяжении последних 2,5 лет, за подобными моделями в большинстве случаев следовало ралли. В 5 из 9 случаев речь шла об установлении новых исторических максимумов.

( Читать дальше )

Саудовский риял под угрозой

- 21 января 2016, 13:58

- |

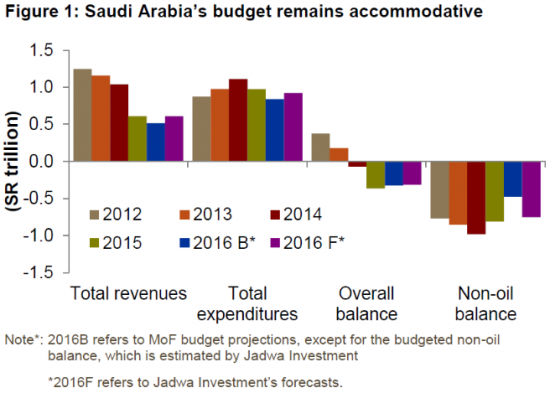

Саудовская Аравия тратит денежные средства, как будто завтра никогда не настанет, однако, вечеринка не может продолжаться вечно. Дело в том, что страна слишком зависима от нефти.

Как сообщил Bloomberg со ссылкой на информированные источники, в Саудовской Аравии были введены механизмы контроля над движением капитала: от банков страны потребовали прекратить играть на понижение рияла через операции на рынке деривативов.

Крупнейший в мире производитель нефти на протяжении многих лет сохранял привязку рияла к доллару. Однако как только бюджетные доходы страны заметно сократились на фоне обвала нефтяных котировок, относительная стабильность рияла оказалась под вопросом. На 2016 год дефицит бюджета Саудовской Аравии прогнозируется на уровне 13% от ВВП. Сокращение социальных расходов может стать источником нестабильности в стране; не следует забывать и о войне в Йемене.

( Читать дальше )

Сезон отчетности в США может порадовать инвесторов

- 14 января 2016, 12:11

- |

Новый год стартовал в крайне негативном ключе для американского рынка акций. Однако не все потеряно.

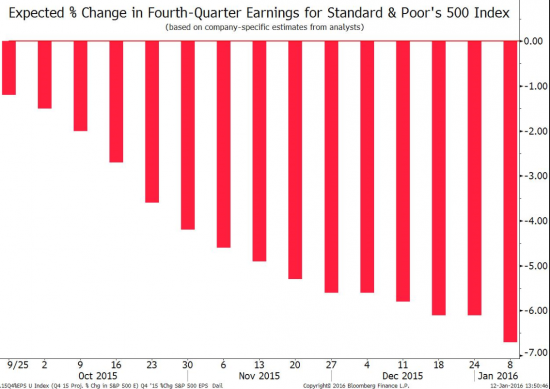

На днях стартовал сезон публикации корпоративной отчетности в США. По мнению стратега Morgan Stanley Адама Паркера, оценки прибыли американских компаний на 4-й кв. меняются в соответствии со стандартной для последних периодов модели. В итоге, результаты корпораций США могут превзойти консенсусы аналитиков, создав благоприятную базу для фондового рынка.

На приведенном ниже графике представлена эволюция оценок динамики консолидированной прибыли компаний S&P 500 на 4-й кв. Из диаграммы видно, что прогноз последовательно снижался.

Согласно последней оценке от Bloomberg, аналитики в среднем ожидают сокращения сводной eps на 6,7%. Главным является то, что на 3-й кв. эксперты прогнозировали сокращение показателя на 6,9%, а на 2-й кв. – на 6,5%. В итоге, материализовалось лишь 3,1% и 1,7% соответственно.

( Читать дальше )

Назван январский фактор риска для фондового рынка США

- 28 декабря 2015, 14:02

- |

Традиционно в большинстве случаев на фондовом рынке США наблюдается «январский эффект», характеризующийся неплохой позитивной доходностью, особенно в сегменте малой капитализации.

Однако в последние годы появился дополнительный фактор риска для реализации этой закономерности. Давайте узнаем о нем поподробнее.

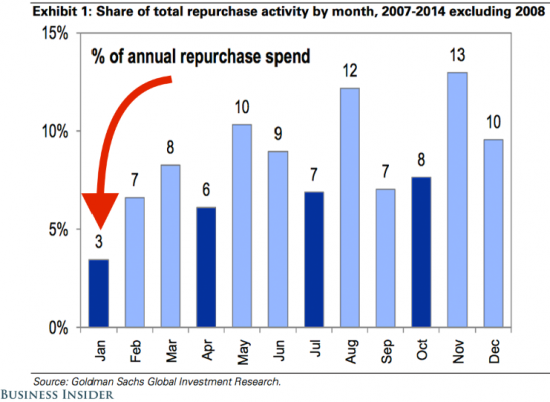

С момента окончания финансового кризиса в 2009 году корпорации из S&P 500 потратили триллионы долларов на программы по обратному выкупу акций. Только в 3-м кв. 2015 года объем buyback составил $156 млрд. Программы эти являлись одним из факторов роста для фондового рынка США в последние годы за счет снижения числа акций в обращении, а также финансового инжиниринга.

Согласно оценкам Goldman Sachs, в следующем году компании S&P 500 потратят на выкуп акций $608 млрд по сравнению с $568 в текущем году. Выглядит впечатляюще, и это позитив. Тем не менее, объем выкупа, как правило, распределяется неравномерно по месяцам. Ноябрь и декабрь являются крайне активными периодами: в последние годы на них приходилось около 23% отчислений на buyback. Однако, как видно из приведенного ниже графика, на январь в среднем приходится лишь 3% объема бюджетов на выкуп.

Как результат, в начале года фондовый рынок США может временно лишиться одного из факторов поддержки. Справедливости ради, следует отметить, что позже в течение года объем выкупа увеличится, то есть будет иметь место отложенный эффект.

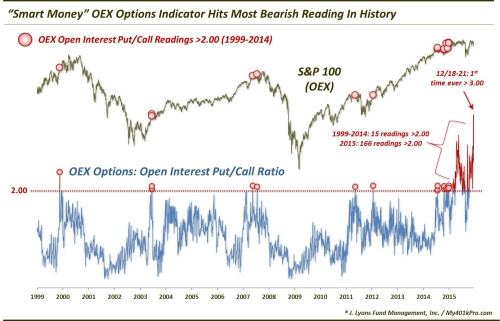

Индикатор «умных денег» подает угрожающие сигналы

- 23 декабря 2015, 13:08

- |

Существует поверие о том, что когда речь заходит о фондовых инвестициях, «толпа» зачастую оказывается неправой.

Однако есть и исключения. Речь идет об опционах на индекс S&P 100. Статистически тут большинство, как правило, занимало правильные позиции.

В конце прошлой недели произошло феноменальное событие: соотношение put- и call-опционов на индекс достигло 3,3, то есть примерно на каждые три опциона на продажу приходится лишь один опцион на покупку.

Уровень этот стал историческим максимумом. Экстремальные значения индикатора – крайне редкие явления. В 1999 и 2007 годах подобные ситуации предваряли вершины фондового рынка США; в июне 2003 и 2014 году серьезного падения не последовала, однако, следующие несколько месяцев наблюдалась стагнация.

Справедливости ради следует отметить, что объемы в сегменте опционов на S&P 100 сейчас невысоки, что несколько снижает ценность индикатора.

теги блога Irina Andersen

- Apple

- bank of america

- buyback

- Citigroup

- JPMorgan

- Morgan Stanley

- Nikkei 225

- S&P 100

- S&P500

- tesla motors

- treasures

- американские акции

- Банк Англии

- банк Японии

- банки США

- БКС Экспресс

- гособлигации

- доллар

- ЕЦБ

- Китай

- мировые ЦБ

- Нефть

- нефть в рублях

- Обама

- Облигации

- опционы

- отчетность

- промышленное производство

- процентные ставки

- пузырь

- рецессия

- рубль

- рынок США

- Саудовская Аравия

- сша

- США БЕЗРАБОТИЦА

- фондовый рынок сша

- ФРС

- юань

- Япония