VIV INVEST

НОВАТЭК. Отчет за 1 полугодие 2024 года.

- 24 июля 2024, 18:31

- |

Сегодня НОВАТЭК опубликовал отчет за 1 полугодие 2024 года.

Давайте взглянем на него:

-Выручка от реализации: 752,4 млрд руб. (+17% год к году (г/г));

-EBITDA нормализованная: 480,7 млрд руб. (+15,6% г/г);

-Чистая прибыль акционеров: 341,7 млрд руб. (рост в 2,2 раза г/г);

-Чистый долг: 139,8 млрд руб. (-25,9 млрд руб. годом ранее);

По сути, отчет хороший — прибыль, EBITDA выше ожиданий.

Но, несмотря на такой хороший отчет, реакция акций минимальна — под конец сессии мы вообще торгуемся около 0.

Влияют на котировки общее настроение на рынке (ожидание пятничного заседания ЦБ) и всё ещё сохраняющиеся риски по компании.

Поэтому, как по мне, это больше долгосрочная-дивидендная история — тем более, что со своих пиков бумага скорректировалась чуть-ли не на 50%

не является инвестиционной рекомендацией

ТГ канал — t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

- комментировать

- 300

- Комментарии ( 0 )

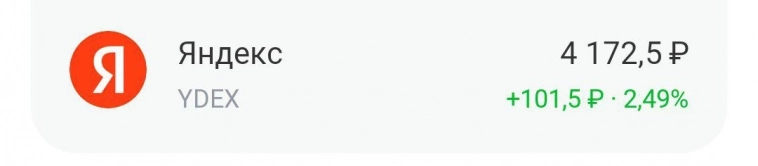

Яндекс. Возобновление торгов.

- 24 июля 2024, 13:20

- |

Как чувствуют себя бумаги Яндекса после возобновления торгов?

На удивление, вполне неплохо. В самом начале торгов, конечно, рост был поувереннее — около 11%, но и сейчас бумага в плюсе на более, чем на 2%.

Почему на удивление неплохо?

Бумаги перестали торговаться 15 июня, а индекс с 15 июня по сегодняшний день скорректировался более, чем на 5%.

Поэтому, такое начало торгов можно считать достаточно неплохим.

Надеемся, что компания и в дальнейшем будет нас радовать хорошей доходностью)

ТГ канал — t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

( Читать дальше )

Киви - мощный отскок.

- 23 июля 2024, 15:40

- |

Киви за последние 2 дня показывает чересчур бурный рост — более 45%

Рост этот идёт на новостях:

«ТКС Холдинг выкупил контрольные доли в размере 51% в Рови факторинг плюс и Рови Технологии у АО «Киви»»

Оправдывает-ли эта новость такую реакцию бумаги? — спорный вопрос.

Вроде бы и % не малый, а вроде бы акции до отзыва лицензии у банка стоили более 600р (а на пике так вообще, более 2000р).

Но залетать в такую историю сейчас бы я не стал — слишком рискованная идея.

ТГ канал — t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

Позитив Технолоджис. Отчет за 1 полугодие 2024 года.

- 23 июля 2024, 13:05

- |

Вчера компания выпустила отчет за 1 полугодие 2024 года.

Давайте взглянем на него:

-Выручка выросла на 12,5% г/г;

-Отгрузки выросли на 8% г/г ;

-Объём инвестиций в продукты вырос на 80% г/г;

-Чистый убыток вырос в 11 раз г/г;

-Общие расходы выросли на 80% г/г;

«Общий объем отгрузок в первом полугодии составил 4,9 млрд рублей. В апреле мы объявили планы отгрузок на 2024 год в диапазоне 40–50 млрд рублей при сохранении маржинальности бизнеса по управленческой чистой прибыли (NIC) на уровне 30%. По результатам работы за шесть месяцев топ-менеджмент компании подтверждает ранее сформулированные прогнозы.» — руководство компании.

Акции вчера на такой новости скорректировались на 2,7% (именно на этой новости, так как в целом рынок чувствовал себя нормально).

Но, не стоит забывать, что основная часть продаж приходится на конец года (4 квартал) и по первому полугодию, по сути, четких выводов не сделать.

Но, соглашусь, такой убыток, так или иначе смущает.

Поэтому, будем ждать дальнейшие отчеты от компании.

( Читать дальше )

Застройщики и льготные программы.

- 21 июля 2024, 16:00

- |

Все прекрасно наслышаны об отмене льготной ипотеки, но неужели застройщики просто смирятся с такой потерей и будут готовы отпустить клиентов? — как бы не так.

Давайте вкратце посмотрим, что сейчас предлагают нам застройщики — Самолет, Пик, Эталон.

1. Самолет.

Тут у нас 2 интересных предложения:

1) Ипотека под 8% на первые 5 лет, после чего ставка будет 18,6%.

2) Ипотека под 5,9% на первые 2 года, после чего ставка будет всё те же 18,6%.

( Читать дальше )

Стоп-лосс и Тейк-профит. (пост для новичков)

- 20 июля 2024, 15:33

- |

В данном посте предлагаю рассмотреть такие важные для торговли вещи, как — стоп-лосс и тейк-профит. Постараюсь, чтобы новичкам, на кого впринципе и ориентирован этот пост, было всё понятно, а более опытные игроки просто освежат память и вспомнят о важности этих двух аспектов торговли.

1. Тейк-профит — это цена, по которой вы готовы зафиксировать прибыль по бумаге.

К примеру, вы покупаете бумагу в лонг, при её стоимости в 100 у.е. и хотите зафиксировать позицию, когда цена дойдёт до 120 у.е. (то есть, ваш тейк -профит в этом случае — это 120 у.е.)

Зафиксировать прибыль на этом уровне можно в ручную (просто, мониторив позицию), либо же сделать заявку в терминале на брокерском счёте.

2. Стоп-лосс — цена, при которой вы готовы зафиксировать убыток по бумаге. Возьмём ситуацию, которая была описана выше — вы покупаете бумагу за 100 у.е. в надежде, что она пойдёт наверх и дойдёт до 120 у.е. Но, вы понимаете, что может что-то пойти не по плану и поэтому ставите стоп на уровне 85.

В данном случае зафиксировать убыток можно так же — либо в ручную, либо же выставив заявку в терминале на брокерском счёте.

( Читать дальше )

Рынок. Пятница. Индекс выше 3000.

- 19 июля 2024, 13:38

- |

Какой хороший день всё таки, эта пятница — индекс Мос. биржи пробил сегодня уровень в 3000, после неплохой такой коррекции.

Значит-ли это, что мы пошли на разворот? — вряд-ли. Да, приходят дивиденды на брокерские, часть из них идёт обратно в акции, но способен-ли этот объем толкнуть бумаги обратно наверх? — очень в этом сомневаюсь.

Есть ли смысл инвесторам в большом количестве купать сейчас бумаги, когда есть привлекательные проценты по облигациям и вкладам? — ответ очевиден (тем более, что ставку на следующем заседании ЦБ наверняка ещё поднимут).

Поэтому, как минимум до этого самого заседания сильного роста ждать не стоит — да, сейчас просто рынок успокаивается и новости про ставку он уже переварил, но для нас важна не только сама ставка, но и риторика ЦБ во время пресс-конференции.

Поэтому, верить тем, кто говорит, что коррекция уже закончилась — точно не стоит. Точно так-же не стоит скупать бумаги на всю котлету.

Дождемся хотя-бы ближайшего заседания ЦБ и дальше уже будем думать.

ТГ канал — t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

( Читать дальше )

Аналитики про ключевую ставку (опрос ЦБ).

- 18 июля 2024, 14:14

- |

Давайте взглянем на опрос ЦБ по поводу ключевой ставки и посмотрим на результаты:

Средняя ставка за 2024 год — 16,8% (была 15,9%);

Средняя ставка за 2025 год — 15,0% (была 12,4%);

Прогнозы удручающие, хотя, как сейчас помню, обещали, что уже во второй половине 2024 начнут снижать ставку. Но, как говорится — ваши ожидания, ваши проблемы.

И дабы этих проблем не было у руководства ЦБ им разрешили носить с собой оружие (шутка конечно, но такая новость и правда была).

Получается, что высокая ставка с нами на достаточно долгий период — это безусловно будет давить на фондовый рынок и, соответственно, на котировки акций. Сейчас нам остается надеяться, что всё таки пик по ставке будет поставлен на следующем заседании — хотя, вполне вероятно и дальнейшее повышение после июльского заседания.

В общем, будем внимательно наблюдать и следить за всеми новостями.

Информация взята с официального сайта ЦБ РФ — cbr.ru/statistics/ddkp/mo_br/

ТГ канал — t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

( Читать дальше )

Мосбиржа запустила дискретный аукцион по привилегированным акциям «Сургутнефтегаза».

- 18 июля 2024, 10:42

- |

Не выдержала душа поэта — сегодня прив. акции Сургутнефтегаза упали более чем на 20% на див. гэпе.

Поэтому, Мос. биржа и ограничила торги по ним (размер дивидендов был более 20%)

Вот такое бодрое начало дня.

ТГ канал — t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

Х5. Операционные результаты по итогам 2 квартала 2024 года (вкратце).

- 17 июля 2024, 17:22

- |

Х5 недавно поделилась операционными результатами по итогам 2 квартала 2024 года:

-Чиста выручка увеличилась на 25,1%, до 963,9 млрд руб;

-Продажи цифровых бизнесов: 46,9 млрд руб. (+73,6% г/г);

-Офлайн продажи выросли на 23,3% до 917 млрд руб;

В общем, тут растёт абсолютно всё: от среднего чека до количества магазинов и цифрового бизнеса — в общем, у компания дела идут хорошо.

Осталось дождаться начала торгов по бумаге и, скорее всего, нас начнут радовать дивидендами.

Более подробная информация про отчет на сайте компании — www.x5.ru/ru/investors/financial-and-operational-results/

ТГ канал — t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

теги блога VIV INVEST

- обратный сплит акций

- buyback

- Diasoft

- eurrub

- fix price

- globaltrans

- IMOEX

- IPO

- IPO 2024

- IT-ипотека

- MIPO

- QIWI

- softline

- SPO

- tradingview

- VK

- Whoosh

- X5

- акции

- алроса

- Астра

- астротрейдинг

- ашинский мз

- аэрофлот

- банки

- белуга групп

- брокеры

- Волновая разметка

- волновая теория Эллиотта

- втб

- Газпром

- Группа ЛСР

- Группа Позитив

- Делимобиль

- делистинг акций

- денежно-кредитная политика

- дивиденды

- доллар рубль

- Евротранс

- золото

- инвестиции в недвижимость

- Индекс МБ

- инфляция в России

- Итоги дня

- Итоги недели

- ключевая ставка ЦБ РФ

- кредиты

- круглосуточные торги

- лукойл

- льготная ипотека

- м.видео

- Магнит

- Мать и Дитя

- Московская Биржа

- МТС

- МТС Банк

- МТС-Банк

- народный портфель

- Новатэк

- обзор рынка

- облигации

- овк

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- оффтоп

- ПИК СЗ

- прогноз по акциям

- Промомед

- расписание торгов

- редомициляция

- росбанк

- русагро

- Русснефть

- Самолет

- санкции

- санкции ЕС

- санкции США

- сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- соллерс

- СПб Биржа

- сплит акций

- Стоп-лосс

- сургутнефтегаз

- технический анализ

- тинькофф банк

- тинькофф инвестиции

- тмк

- торговые сигналы

- торговый софт

- трейдинг

- форекс

- фьючерс MIX

- ЦБ РФ

- экономика России

- эталон

- Яндекс