Pin-T-Set

Вопрос дилетанта: Можно ли что-то поиметь с рынка, если депо разбить на два актива: доллар и рубль (ОФЗ) и периодически перекладывать из того, что растет в то, что падает?

- 04 ноября 2018, 14:05

- |

- ответить

- 255 | ★2

- Ответы ( 7 )

Почему на едином счете нельзя работать с опционами (Финам, Открытие)? Что-нибудь делается, чтобы эту проблему решить или так будет навсегда?

- 03 ноября 2018, 11:53

- |

- ответить

- 1.3К

- Ответы ( 7 )

Почему мы раз за разом возвращаемся (психология).

- 31 октября 2018, 11:15

- |

Мне кажется, если бы рынок представал перед нами в образе амбала с пудовыми кулаками — не нашлось бы желающих сразиться. Но он прикидывается, если и не убийцей с лицом ребенка, то, по крайней мере, равным противником. К тому же он готов дать любую фору: можешь входить в любой удобный для тебя момент, можешь менять величину ставки, инструменты, хеджироваться и т.д. И начинается битва: ты его — он тебя, ты у него откусил кусок — он у тебя (чуть-чуть побольше)… Наконец приходит момент, когда ты еле стоишь на трясущихся ногах, весь окровавленный, с вырванными кусками мяса и думаешь: «Хорошую я тебе трепку задал. Сейчас немного отдохну и тогда уж точно тебе триндец».

Необходимое количество разных стратегий (на примере 40% и 2:1)

- 18 октября 2018, 18:52

- |

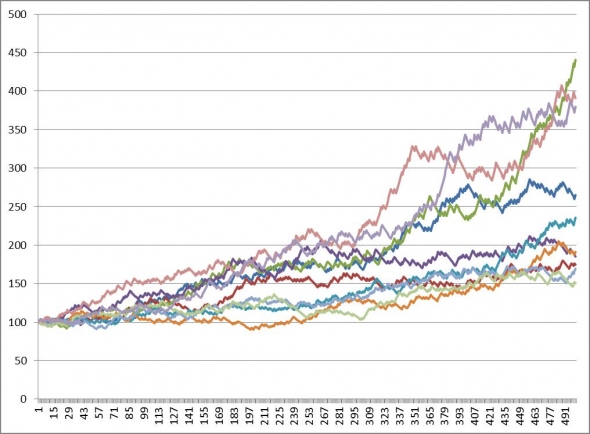

В книге Лебо Ч. Лукас Д.В. — «Компьютерный анализ фьючерсных рынков» авторы пишут, что стратегия с вероятностью выигрыша 0.4 и отношением среднего выигрыша к среднему проигрышу 2:1 дает статистическую вероятность слить депо близкую к нулю. Так ли это? На графике ниже результаты симуляции по этим данным.

Если вы торгуете фьючерсами и у вас сделок в год несколько тысяч, то – возможно. Если в год 50 сделок, то, судя по графику, флэт может длиться 4 года. В случае акций вход-выход может составить 0.2% (или около того). Результат транзакций: 50х0.2=10% (в год), умножаем на 4 года – результат: -40%. «Ничего не делал – только зашел».

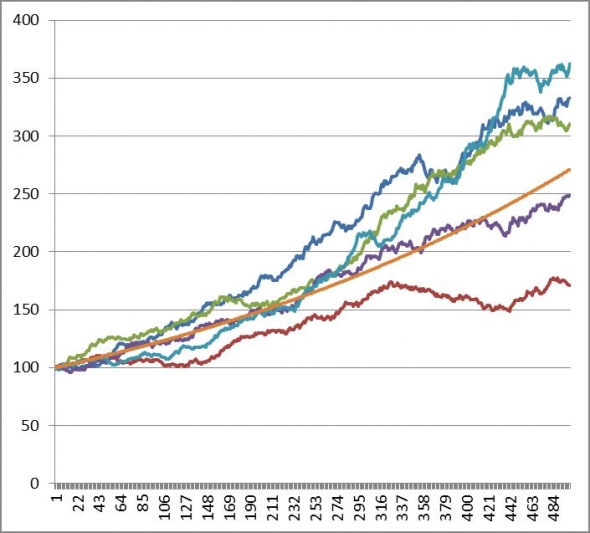

Что можно сделать? Только увеличивать количество разных стратегий. До какого минимального количества? Ниже дан график средних по трем разным стратегиям (оранжевая – теоретическая кривая). Число реализаций ограничил пятью, чтобы не загромождать.

( Читать дальше )

Для чего нужен симулятор торговли?

- 14 октября 2018, 22:22

- |

Когда для бэктеста вы используете программы Метасток или WL, то в результате получаете полный набор данных для статистического анализа. Чтобы лучше это делать, я копирую данные в Эксел. При достаточно большом наборе данных (скажем 10 лет) вы с приемлемой точностью можете определить важный (важнейший!) параметр системы – максимальную просадку, а также максимальный период просадки.

Очень часто стратегии трудно запрограммировать (например, игра от уровней, всякие черепаховые супы, вилы и т.д.). В этом случае на исторических данных в ручную вы получаете, скажем, 30 данных торговли (минимальный необходимый объем) и на основании этого определяете вероятность выигрыша, например, 0.6. Достоверную макс просадку и период просадки по этим данным не получить (а значит не провести риск-менеджмент).

В этом случае может помочь использование симулятора торговли, который достаточно просто организуется в Экселе без подключения VBA (надо только освоить генерацию случайного числа и условный оператор «если»). После этого вы генерируете столько сделок, сколько душе угодно.

( Читать дальше )

Главное преимущество инвестора перед трейдером

- 13 октября 2018, 10:12

- |

Трейдер. Что бы не произошло с эквити трейдера — это виноват только трейдер, ведь это он своими руками открывает сделку и закрывает ее (как бы роет себе могилу своими руками). Во время больших просадок это для трейдера невыносимо. (Даже не сама просадка, а то что трейдер как бы сам создал ее). Вот почему трейдер почти никогда не доходит до плановой максимальной просадки: на пол пути — выходит. Потому что есть всегда возможность выйти. (Инвестор же об этом даже и не думает).

Результат: инвестор даже при хреновой теоретической «эквити» чаще всего в выигрыше (пусть и не большом, да еще и дивиденды), а трейдер при значительно лучшей теоретической эквити — чаще всего сливает или просто бросает эту пытку.

Три цитаты (идеи) изменившие (мой) подход в трейдинге

- 24 сентября 2018, 15:38

- |

Три цитаты выделить – очень трудно (особенно работающих, а не просто остроумных, вроде такой: «На рынке играть легко, — выигрывать трудно»).

1) Ван К.Тарп: Трейдинг – ваш путь к финансовой свободе», ПИТЕР, 2005.

с.30. «Довольно любопытно, как Карл Поппер рассматривает прогресс: прогресс в познании происходит в большей степени за счет попыток найти ошибки в теориях, а не в результате стремления их подтвердить. Если его концепция верна, то чем больше мы стараемся осмыслить и опровергнуть наши ожидания и предположения (особенно это касается рынка), тем больше у нас шансов на успех в зарабатывании денег.»

Впервые о К.Поппере прочитал у Т.Нассима, но данную идею Ван К.Тарп выразил яснее. Теперь я не жалею усилий, чтобы разрушить стратегию, которая на бэк-тесте в WL выглядит впечатляюще. Один раз понадобилась неделя, а так обычно полдня хватает. Процентов 5-10 – не разрушаются: их я и использую. Но периодически все-таки не оставляю попыток разрушить.

( Читать дальше )

Скука - главный враг системного трейдера

- 16 сентября 2018, 11:06

- |

У системного трейдера вся интрига и интерес в подготовительном периоде: тестирование стратегий, анализ просадок и многое другое. Но после начала реализации на рынке — полная скука: одна сделка не решает ни-че-го! Более того, один год не решает ничего: можно быть в прибыле, можно в просадке, а можно просидеть во флэте. (Недавно одна дама на СЛ выложила скрин стратегии с WL внешне вполне приличной, кажется по Си с 2008 г., так там два отрезка по году (один традиционно 2012) — флэт с просадкой посередине).

Как бороться со скукой? Каждый решает сам. Самое плохое, что может сделать трейдер, от скуки начать поиск другой прибыльной стратегии (вроде как просто так, для интереса): если начал искать, то обязательно найдет (и к тому же еще более лучшую!). И что после этого делать? Если прошло немного времени, то, как правило, — к черту старую стратегию, берем новую. И история повторяется. Если много времени прошло (пол года), то начинаются психологические мучения: ни старую не выбросить, ни новую не применить. Но если пошла серьезная просадка, то можно не выдержать и поменять стратегии. И вся статистическая наработка — коту под хвост.

(В связи с этим вспоминается указ Сталина (в 1942 г?): никакие новшества на танк Т-34 не вносить: лучшее — враг хорошего. Лучше построить много хороших проверенных машин, чем получить неизвестно что. Правда, после появления Тигров пришлось ставить 85 мм пушку, но это уже другая история).

Можно раскодировать чужую стратегию?

- 15 сентября 2018, 20:42

- |

Если расшифровывают сложные коды в криптографии, то, наверное, можно. В ЛЧИ, вроде, выкладывают сделки, также Брокер имеет сделки любого трейдера. Интересно, кто-нибудь пробовал это сделать?

Как от этого защититься?

1. Можно добавить (разбавить) другие стратегии (пусть не такие прибыльные), чтобы запутать.

2. Можно выводить прибыль на другие счета, чтобы эквити искусственно снизить (правда, при желании Брокер может это зафиксировать).

3. Можно три года на ИИС торговать, а потом вывести деньги на другой счет.

4. При дискреционном подходе, наверное, «они» не смогут расшифровать, так как и сам трейдер не сможет толком рассказать свой код. Иногда сами трейдеры не скрывают свои сделки, но мало желающих идти следом (У.Баффет).

«Они» могут и не расшифровывать, а тихо повиснуть на хвосте: на Си или Ри и не заметишь. На низколиквиде будет видно.

Самое главное, не стоит делать по 100% три года подряд, — засветишься: достаточно и 30-40% (с просадочками 20-30%): это позволит остаться в тени.

Мне, конечно, далеко до этих проблем, но надо готовиться заранее… Хм.

Распределение активов: рубль/доллар

- 23 августа 2018, 09:39

- |

Проблема касается всех, даже если вы об этом не думаете. Мы можем находиться в рублевых или долларовых активах (если только вы не глобальный игрок). По евро на нашем рынке мало возможностей.

Исходные данные: очень вероятно, что в течение года доллар может вырасти до 75 и выше, есть возможность проболтаться во флэте (±5%) и очень маленькая вероятность упасть до 62 (практически не реально, но возможно).

Вопрос: как распределить активы по рублевым и долларовым депозитам на год? Депозит выбран в качестве примера как простой линейный инструмент. Доходность по рублям примем 6.5% годовых, а по долларам 2%

Начало расчета: доллар 67,95 (сейчас уже убежал вверх, но переделывать расчеты не охота — важна идея). Возможны три варианта развития событий: рост, флэт и падение.

Путем перебора долей рублей и долларов составляем таблицу прибыли (убытка) в % через год. Окончательный результат по доллару переводим в рубли, чтобы можно было адекватно сложить %. При переводе все в доллары и при росте его до 75 руб., общий рост увеличивается до 12,58278% (а не до 10.4%) из-за возникающей разницы курса.

( Читать дальше )

теги блога Pin-T-Set

- алготрейдинг

- биржевая мудрость

- брокер

- брокер ФИНАМ

- вопрос

- газ

- Газпром

- дивиденды

- доллар

- Доллар рубль

- единый брокерский счет

- ЗОЖ

- Инвестиции

- инвестор

- книга

- книга про трейдинг

- Книги

- комон

- механическая торговая система

- механические торговые системы

- опцион колл

- опционы

- пассивное инвестирование

- психилогия

- психология

- психология трейдинга

- психология в трейдинге

- психология трейдинга

- распределение активов

- рецензия на книгу

- риск

- риск менеджмент

- риск на сделку

- рынок

- слив депозита

- случайное блуждание

- смартлаб

- стратегии

- теханализ

- технический анализ

- торговые роботы

- трединг

- Трейдинг

- удача в трейдинге

- управление рисками в трейдинге

- философия

- философия бытия

- философия трейдинга

- Финам

- экономика

- экономика России