Заяц с Госбиржи

💰Облигации Артген Биотех (бывший ИСКЧ) БО-02 с доходностью +20% на 5 лет

- 15 декабря 2025, 00:41

- |

О компании

💊Артген биотех – биотехнологический холдинг, в который входит несколько компаний, предоставляющих инновационные медицинские услуги и разрабатывающих новаторские препараты. Несмотря на то что компания сейчас делает ставку на вывод на рынок множества разнопрофильных лекарств, в том числе весьма экзотических, у Артген Биотех также есть устоявшийся понятный бизнес, приносящий растущую выручку.

В 2024 г. около четверти доходов компании пришлось соответственно на: генетические исследования (28%), продажи препарата Неоваскулген (27%), услуги Гемабанка по хранению пуповинной крови (23%). Также компания получает выручку от банка репродуктивных материалов (14%) и от СПРС-терапии (коррекция кожи путем использования собственных клеток организма) и иных проектов (8%).

Структура выручки в 2024 г.; источник: презентация

Причины размещения облигаций

Согласно комментарию генерального директора, размещение выпуска направлено на среднесрочное улучшение ликвидности группы, а также на поддержание текущей операционной и финансовой деятельности.

( Читать дальше )

- комментировать

- 502 | ★2

- Комментарии ( 0 )

⚠️ Стоит ли доверять расчетам брокеров?

- 12 декабря 2025, 00:01

- |

⚠️ Стоит ли доверять расчетам брокеров?

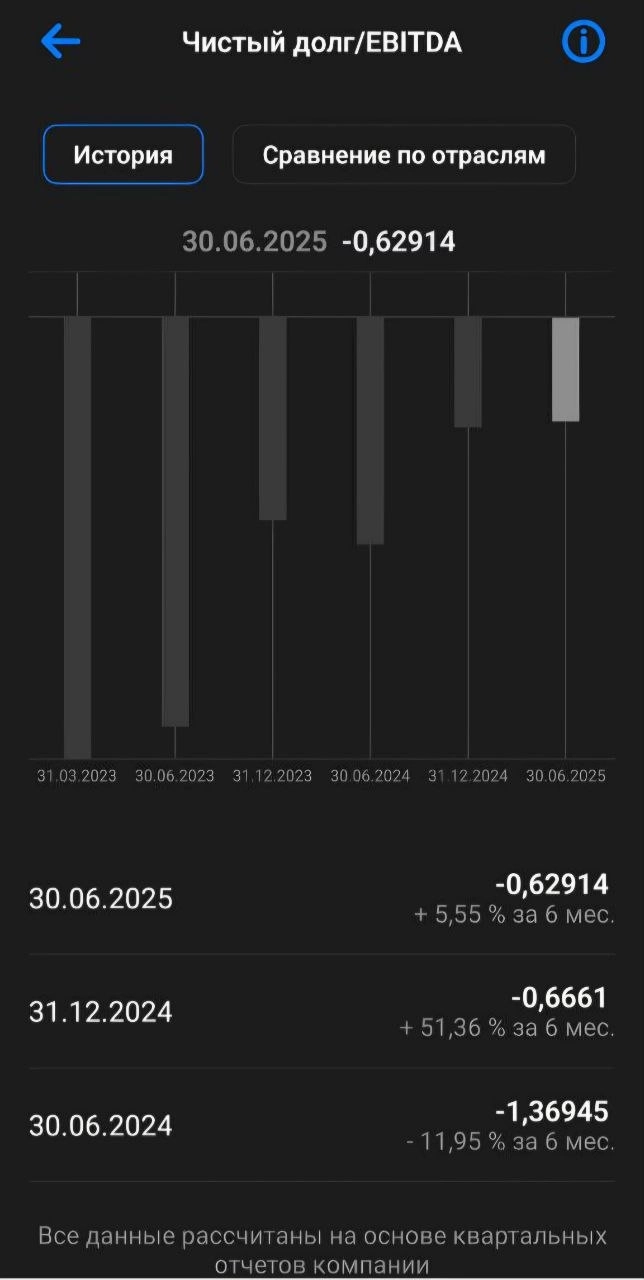

Вчера наш подписчик прислал скрин из приложения ВТБ с расчетом метрики Чистый Долг/EBITDA у Евротранса.

На фото вы можете видеть, что показатель отрицательный на всем периоде, а на конец 1 полугодия 2025 г., по расчетам ВТБ, составляет -0,6х. По сути это означает, что денежных средств у компании намного больше, чем долговых обязательств, либо показатель EBITDA отрицательный (если считать чисто математически), что естественно не так.

Более подробно с финансовыми показателями можете ознакомиться по ссылке в разделе финансовый анализ или посмотреть самостоятельно финансовую отчетность компании.

Для сравнения показатель Чистый долг/EBITDA Евротранса составляет:

👉По нашим расчетам 2,8х на конец 1П 2025 г.

👉По расчетам Эксперт РА 2,5х на конец 2024 г.

👉По расчетам АКРА 3,2х на конец 2024 г.

👉По расчетам НКР 2,8х на конец 2024 г.

❗️По расчетам ВТБ -0,6х на конец 1П 2025 г.

Выводы делайте сами

>>>>>>> Подписывайтесь на наш телеграмм канал, там ещё больше интересного!

( Читать дальше )

✅"Флоатер" Селигдара (001Р-09) - есть премия к рынку и ко вторичке: но так ли все просто?

- 10 декабря 2025, 23:53

- |

📋О компании

ПАО «Селигдар» – один из крупнейших производителей золота и крупнейший производитель олова в России. Активы Группы располагаются в Республике Саха (Якутия), Алтайском крае, Республике Бурятия, Оренбургской области, в Иркутской области, Хабаровском крае и на Чукотке.

❓Причины размещения облигаций неизвестны в связи с отсутствием комментариев менеджмента

🔍Сравнение со вторичным рынком.

В настоящее время на рынке торгуются выпуски облигаций “Селигдара” как с фиксированным, так и с плавающим купоном. Наиболее схожими с рассматриваемым нами флоатером 001Р-09 являются следующие выпуски:

- 001P-05 с погашением 12.07.2027 (1 год 7 мес до погашения), текущей стоимостью ~101,92% и ежемесячным плавающим купоном в виде спреда к КС ЦБ 4,5 п.п.;

- 001P-07 с погашением 05.10.2027 (1 год 10 мес до погашения), текущей стоимостью ~100,00% и ежемесячным плавающим купоном в виде спреда к КС ЦБ 4,5 п.п..

Таким образом, новый выпуск с плавающим купоном закладывает ограниченную премию ко вторичному рынку, которая в принципе появится при итоговой ставке купона в виде спреда к КС ЦБ на уровне 4,55 п.п. и выше.

( Читать дальше )

🤔"Фикс" от Селигдара (001Р-08) - доходность интересная, но есть подвох с "золотым" долгом

- 10 декабря 2025, 23:34

- |

📋О компании

ПАО «Селигдар» – один из крупнейших производителей золота и крупнейший производитель олова в России. Активы Группы располагаются в Республике Саха (Якутия), Алтайском крае, Республике Бурятия, Оренбургской области, в Иркутской области, Хабаровском крае и на Чукотке.

❓Причины размещения облигаций неизвестны в связи с отсутствием комментариев менеджмента

🔍Сравнение со вторичным рынком

В настоящее время на рынке торгуются выпуски облигаций “Селигдара” как с фиксированным, так и с плавающим купоном. Наиболее схожи с “фиксом” 001Р-08 следующие выпуски, которые будут погашены более чем через 2 года:

- 001P-04 с погашением 08.01.2028 (2 года 1 мес до погашения), текущей стоимостью ~102,34% и ежемесячным постоянным купоном 19% (эффективная доходность ~19,15%);

- 001P-06 с погашением 02.04.2028 (2 года 4 мес до погашения), текущей стоимостью ~101,75% и ежемесячным постоянным купоном 18,5% (эффективная доходность ~19,07%).

( Читать дальше )

✅ Размещение фикса ПГК с потенциальной доходностью ~17,4% EAR на 3,3 года

- 10 декабря 2025, 10:19

- |

📋 О компании

ПГК — частный оператор железнодорожного подвижного состава, работающий на территории РФ и стран СНГ, в парке которого более 100 тыс. крытых вагонов и полувагонов.

📋 Основные параметры размещения:

• Объем выпуска: не более ₽20 млрд (с учетом параллельного размещения “флоатера”);

• Срок обращения: 3,3 года (1200 дней);

• Купонный период: 30 дней;

• Ориентир по ставке купона: 13,25-16,25%;

• Облигация: доступна неквалам;

• Выпуск: очередной, сравнение со вторичным рынком см. ниже;

• Купить до: 10 декабря 2025 г. 15:00 (МСК).

❓Причины размещения облигаций неизвестны в связи с отсутствием коммуникации менеджмента с инвесторами ни в форме публичных комментарий, ни в форме презентаций, но в форме конференций.

👥 Владельцем является АО «Аврора Инвест», бенефициар которой неизвестен.

⚠️ Подводные камни:

№ 1.

( Читать дальше )

✅ Флоатер ПГК - неплохой купон, но целесообразность покупки под вопросом

- 10 декабря 2025, 09:59

- |

📋 О компании

ПГК — частный оператор железнодорожного подвижного состава, работающий на территории РФ и стран СНГ, в парке которого более 100 тыс. крытых вагонов и полувагонов.

📋 Основные параметры размещения:

• Объем выпуска: не более ₽20 млрд (с учетом параллельного размещения “фикса”);

• Срок обращения: 2 года (720 дней);

• Купонный период: 30 дней;

• Ориентир по ставке купона: спред к КС ЦБ не более 2,75 п.п.;

• Облигация: доступна неквалам при прохождении теста по структурным облигациям;

• Выпуск: очередной, сравнение со вторичным рынком см. ниже;

• Купить до: 10 декабря 2025 г. 15:00 (МСК).

❓Причины размещения облигаций неизвестны в связи с отсутствием коммуникации менеджмента с инвесторами ни в форме публичных комментарий, ни в форме презентаций, но в форме конференций.

👥 Владельцем является АО «Аврора Инвест», бенефициар которой неизвестен.

( Читать дальше )

⚠️Нюанс "золотых" облигаций Селигдара в контексте нового размещения облигаций

- 07 декабря 2025, 23:42

- |

⚠️Нюанс «золотых» облигаций Селигдара в контексте нового размещения облигаций

“Золотые” облигации Селигдара — это долговые инструменты компании, номинал которых привязан к рублевой стоимости 1 грамма золота. Купоны по этим облигациям существенно ниже текущих ставок в экономике и составляют 5,5% к номиналу.

По состоянию на конец 2024 г., еще до рекордного роста стоимости золота выше $4 тыс. за унцию, объем "золотого" долга компании превышал 60% от общего долга.

Несмотря на кажущиеся преимущества этих бумаг для Селигдара в виде низкой ставки, фактически, "золотые" облигации все больше начинают напоминать дамокловый меч, поскольку если цена золота кардинально не уменьшится, Селигдару придется возвращать намного больше денег, чем компания привлекла изначально.

📌 Например, по дебютному выпуску “золотых” облигаций Селигдар-GOLD01 было привлечено почти ₽12 млрд с номиналом ₽4,961 тыс. В текущих ценах золота и доллара номинал по этому выпуску составляет ₽10,56 тыс, то есть более чем в 2 раза выше, чем при размещении облигаций. Иными словами, если бы компании пришлось погашать выпуск сейчас, она бы отдала не ₽12 млрд изначальных, а порядка ₽25 млрд.

( Читать дальше )

✅Облигации «Село Зелёное» 1Р2 - интересно, если купон не «укатают»

- 01 декабря 2025, 00:30

- |

📋О компании

«КОМОС ГРУПП» (владелец бренда «Село Зелёное») один из крупнейших агропромышленных холдингов России с полным производственно-сбытовым циклом, который оперирует на рынках молочной продукции, куриных пищевых яиц, свинины и куриного мяса.

«КОМОС ГРУПП» занимает 3-е место в России по объему производства молочной продукции со стратегической целью стать №1 по переработке молока и 6-е место по производству яиц. Ключевой бренд «Село Зелёное» занимает 3-е место среди самых узнаваемых молочных брендов в России и 4-е место рейтинга «Любимые бренды россиян».

📋Основные параметры размещения:

• Объем выпуска: ₽2 млрд;

• Срок обращения: 2 года (720 дней);

• Купонный период: 30 дней;

• Купон: 15-18%;

• Доступно неквалам;

• Выпуск: очередной, сравнение смотри ниже;

• Купить до: 2 декабря 2025 г. 14:45 (МСК);

❓Причины размещения облигаций (из презентации):

Финансирование текущей деятельности и инвестиционной программы по расширению производственных мощностей.

( Читать дальше )

✅ Идея на покупку нового флоатера от КАМАЗа (размещение БО-П18 и БО-П19)

- 28 ноября 2025, 10:16

- |

КАМАЗ — крупнейшая в стране автомобильная корпорация, входящая в двадцатку ведущих мировых производителей тяжелых грузовиков и занимающая лидирующие позиции на российском рынке грузовых автомобилей.

📋Основные параметры доразмещения:

• Объем выпуска: ₽3 млрд;

• Срок обращения: 2 года (720 дней);

• Купонный период: 30 дней;

• Ориентир по ставке купона: 14,5% — 17,5% (эффективная доходность до 18,97%) годовых для серии БО-П18, КС ЦБ + спред не выше 325 б.п. для серии БО-П19;

• Обе серии доступны неквалам (для флоатера пройти тест);

• Выпуск: очередной, сравнение со вторичным рынком см. ниже;

• Купить до: 28 ноября 2025 г. 14:45 (МСК);

👥Владельцы

- 47,1% – Государственная корпорация «Ростех»;

- 23,54% – ООО «Автоинвест»

- Другие

⚠️ Подводные камни:

№ 1.

Компания находится под воздействием сразу нескольких негативных событий:

- низкий спрос на продукцию из-за слабой инвестиционной активности в экономике на фоне высоких ставок;

( Читать дальше )

❌"Я хочу сыграть с тобой в одну игру..." или доразмещение облигаций "Евротранс" серии 001P-08

- 28 ноября 2025, 00:30

- |

📋О компании

ПАО “Евротранс” – российская публичная компания в сфере оптовой и розничной торговли топливом, а также сопутствующих продуктов. Компания ведет деятельность в рамках 4 операционных сегментов:

- Топливо (опт);

- Топливо (розница — АЗС);

- Сопутствующие товары (кафе и магазины на АЗС);

- Электропроект (электро АЗС).

Первые два сегмента генерируют почти 95% выручки компании, но отличаются низкой маржинальностью по EBITDA, поэтому их вклад в совокупный показатель составляет менее 70%. В свою очередь, подразделения “Сопутствующие товары” и “Электропроект” генерируют ~5% выручки, однако их маржинальность по EBITDA превышает 50%.

У компании четкая и понятная стратегия развития, что не может не радовать инвесторов. В частности, есть ориентиры планируемого роста, которые выражаются как в количестве планируемых к открытию новых АЗС, так и в виде прогнозных финансовых метрик вплоть до конца 2027 г. Вкратце, в 2025 — 2027 гг. компания планирует развивать свои высокомаржинальные направления, при этом открыть 7 новых АЗС (1 уже открыли в 1П2025 г.), помимо 57 действовавших по состоянию на конец 2024 г.

( Читать дальше )

теги блога Заяц с Госбиржи

- 3 эшелон

- agro

- ALB

- albemarle

- Albemarle Corporation

- energy

- ESG

- Etalon Group

- ETLN

- GCHE

- IPO

- LSRG

- Micron

- Micron Technology

- MOEX

- Nadaq

- NASDAQ

- Nextera

- NextEra Energy

- Ozon

- P/B

- P/E

- X5 Retail Group

- акции

- Акции РФ

- акции США

- акционеры

- Алроса

- АФК Система

- виэ

- Группа ЛСР

- девелоперы

- Делимобиль

- Детский мир

- дефляция

- дефолт

- Дивидендные акции

- дивиденды

- ЕвроТранс

- золото

- инвестиционная привлекательность

- инфляция

- инфляция в России

- ИСКЧ

- каршеринг

- ЛСР

- Мать и Дитя

- Медицина

- Медси

- металл

- мобильный пост

- недвижимость

- недооцененные компании

- нефтегаз

- Нефть

- Новатэк

- НордГолд

- обзор акций

- облигации

- озон

- первая грузовая компания

- Петропавловск

- Пик

- пик сз

- Плюсы и минусы

- Полиметалл

- Полупроводники

- Полюс Золото

- прогноз по акциям

- Продуктовая корзина

- пузырь

- размещение облигаций

- РБК

- рбк акции

- Риски

- Ритейл

- роснано

- Роснефть

- росс рынок

- рост цен

- Русагро

- русал

- Рынок РФ

- рынок США

- самолет

- санкции

- сбербанк

- Селигдар

- СПГ

- сравнительный анализ

- трейдинг

- фундаментальный анализ

- циан

- Черкизово

- экология

- экспорт

- ЭНЕЛ РОССИЯ

- энергетика

- Эталон

- ЯТЭК