🛢📉Восходящий тренд в нефти сломлен. Нас ждет обвал?!

На прошлой неделе нефтяные котировки показали сильнейшее недельное падение с начала февраля и потеряли более 6%.

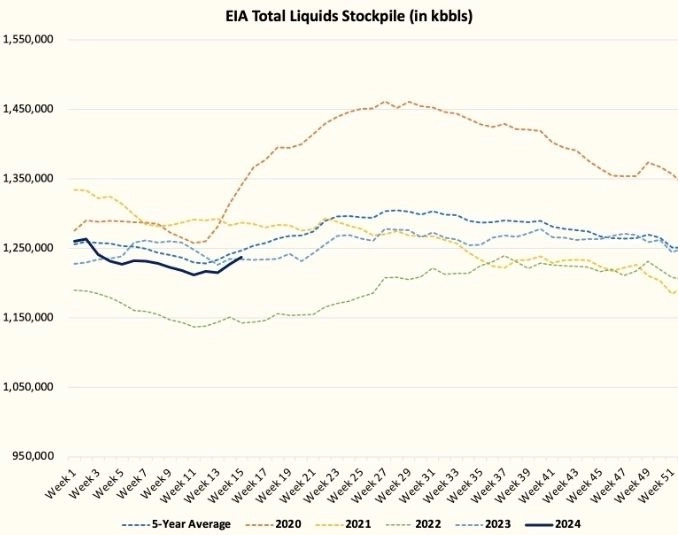

Причина — слабые данные по росту ВВП США на позапрошлой неделе, которые были подкреплены данными по спросу на нефтепродукты. А они демонстрируют снижение несколько недель подряд.

Но если рассмотреть график нефти, то ничего страшного там не происходит. Потери от локального максимума — $92 за баррель — составляют всего 10%. Котировки просто вернулись в боковик февраля–марта.

🔮Наш прогноз по Brent — диапазон между $80 и $90 за баррель остается в силе.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Авто-репост. Читать в блоге >>>