Василий Олейник

Опасные игры с большими ставками впереди. Покупая апрель, продавай май.

- 05 апреля 2018, 20:44

- |

- комментировать

- ★1

- Комментарии ( 20 )

Всё о мировых финансовых рынках + идеи по России.

- 03 апреля 2018, 22:55

- |

Все в мире биржевые индексы сейчас лежат на финальных поддержках.

- 03 апреля 2018, 14:49

- |

Вчерашние ответные меры со стороны Китая очень сильно напугали американских инвесторов. Ключевые биржевые индексы США на этом рухнули на 2-3%, хотя в моменте, падение было на 3-4%. Вчерашнее начало второго квартала было худшее для акций с Великой депрессии. Мы увидели самое плохое начало апреля с 1929 года. Индекс S&P500 упал на 2,4 процента уступив только 2,5-процентному снижению 89 лет назад.

Опять все испугались масштабной торговой войны, хотя причин для этого пока нет. Госсовет Китая только в конце мая будет решать вопрос, насчёт пошлин и заградительных барьеров с США и, в частности, начёт курса китайского юаня, поэтому вчерашняя эмоциональная негативная реакция может уже сегодня испариться. Кстати, азиатский регион сегодня не стал перенимать эстафету панических настроений и завершил торги лишь в небольшой минусе, в пределах 0.6%.

Европейские инвесторы сегодня первый день вернулись после праздников, но и они не столь эмоционально реагируют на вчерашние распродажи в США. Немецкий биржевой индекс DAX снижается лишь на 1%, а остальные индексы торгуются со скромными потерями, в пределах 0.5%. Опубликованные сегодня индексы деловой активности в производственном секторе Италии, Германии, Швейцарии оказались чуть хуже прогноза, а вот во Франции и Италии, наоборот, превзошли ожидания. Пока же, деловая активность в Еврозоне остаётся на очень хороших высоких отметках, несмотря на некое замедление.

( Читать дальше )

Последняя коррекция на фондовых рынках. Причины и последствия.

- 28 марта 2018, 15:19

- |

Накануне, на американском фондовом рынке случилась ещё одна серьёзная распродажа, которая ухудшила инвестиционные настроения по всему миру. В пределах 2-3% рухнули вчера индексы в США, в пределах 2% сегодня утром потеряли биржевые индексы в Азии, и более скромное снижение, в пределах 1%, сегодня наблюдается на европейских площадках.

Никаких серьёзных поводов для столь сильных распродаж за океаном вчера не поступало, поэтому негативные настроения надолго не останутся, максимум ещё 1-2 дня. Главной причиной вчерашней коррекции на американском фондовом рынке стали проблемы с ликвидностью и взлёт ставок на межбанковском рынке США, хотя и в Гонконге на межбанке наблюдалась схожая ситуация. На текущей неделе Минфин США проводит просто рекордные размещения векселей, поэтому денег в финансовой системе становится меньше. Если за весь первый квартал Минфин США планировал привлечь через казначейские облигации почти 600 млрд. долларов, то именно на последнюю неделю квартала, текущую рабочую пятидневку, объём размещений составит почти 300 млрд. долларов. Поэтому нет ничего удивительно в том, что ввиду нехватки ликвидности под серьёзное давление попали все рисковые активы. Зато есть и позитивный момент. Текущий квартал уже подходит к концу, а в следующем квартале Минфину США нужно будет привлечь сумму, почти в 10 раз меньше, поэтому подобных проблем с ликвидностью быть не должно и фондовые индексы за океаном могут частично отыграть потери.

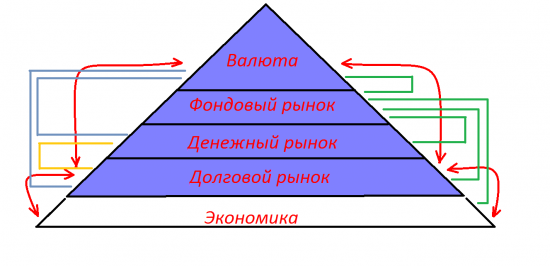

Всегда следите за межбанком и за рынком долга. Именно эти два ранка влияют на рынок акций и валюту любой страны.

( Читать дальше )

Торговые войны, саммит G20 и решения регуляторов.

- 19 марта 2018, 11:49

- |

Завершилась ещё одна торговая неделя на мировых финансовых рынках. Для инвесторов она оказалась не столь благоприятной, как предыдущая, хотя кардинально пока ничего не изменилось. Практически все в мире биржевые индексы завершили её с потерями 1-3%, и российский фондовый рынок не остался в стороне. Но, несмотря на падение российских индексов за неделю почти на 2%, они по-прежнему, с начала текущего года показывают рост более 5%, а это самая лучшая динамика в мире. Для примера, в Европе биржевые индексы с начала года потеряли в среднем 4-5%, японский биржевой индекс просел почти на 7.5%, в Китае потери в пределах 2%. Т.е. несмотря на все внешние риски, пока российские акции держаться ещё хорошо.

На американском фондовом рынке инвестиционные настроения постепенно продолжают ухудшаться, но несмотря на это, с начала года флагманский биржевой американский индекс SP500 показывает рост почти на 2%, а высокотехнологичный NASDAQ вырос почти на 7%, при этом, промышленный индекс DJI уже ушёл на отрицательную территорию.

( Читать дальше )

Россия, рубль, акции, или как сгущаются тучи. Обвал криптовалют.

- 15 марта 2018, 21:02

- |

P.S. Если вы из Краснодара, то обязательно приходите 31 марта на крутейший форум, я там тоже выступлю — krasnodar.derex.ru/programma/

Друзья.

- 14 марта 2018, 22:49

- |

За последнюю неделю мне уже столько народу написало и позвонило, которые наслушались и начитались разных гуру и на всё вложилось в криптовалюты, что я просто в шоке. С акциями может быть тоже самое. Буквально несколько месяцев назад эти люди ходили на платные форумы и конференции по крипте, где все в один голос орали с трибун о будущих технологиях ))) теперь эти же люди ходят на эти же форумы и платят этим же спикерам деньги, чтобы узнать — фиксировать убытки 50-80% сейчас, или у них есть шанс выйти в БУ ))) Не исключаю, что пройдёт ещё несколько месяцев (лет) и за слово Биткоин будут давать в морду на конференциях ))) P.S. хотя сам накупил себе на днях крипты на 10% от счёта в

( Читать дальше )

Д.Трамп выдвинул ультиматум. Пойдёт ли Европа на сделку?

- 11 марта 2018, 19:02

- |

Очередная завершившаяся неделя на финансовых рынках оказалась весьма насыщенной важными заявлениями и новостями, но далеко не все они будут иметь долгосрочный позитивный эффект. Практически всю рабочую пятидневку мы наблюдали цирк и растущие риски вокруг “торговой войны”, которую хотел начать Д.Трамп, но по факту её объявления, всё страхи опять куда-то подевались. Биржевые индексы по всему миру закрыли неделю в хорошем плюсе, а американский биржевой высокотехнологичный индекс NASDAQ и вовсе, закрылся на новом историческом максимуме. Только за пятницу, все американские индексы прибавили в весе почти по 1.7%, но в чём была причина такой радости? Обо всём по порядку.

В пятницу действительно, Д.Трамп подписал распоряжение о введении тарифов на ввоз стали и алюминия в Штаты из всех стран за исключением Канады и Мексики. Импорт стали и алюминия будет облагаться пошлиной в 25% и 10% соответственно. Новость эта явно негативная, но после отставки в среду Гарри Коэна — главного экономического советника Трампа, в ней уже никто не сомневался, и вся эмоциональная реакция на фондовых рынках была отыграна среди недели. Многие эксперты уже заговорили о начале торговых войн, но формально, Д.Трамп пока только сделал первый шаг, а теперь, второе слово за другими странами. Спустя сутки, в своём твиттере Трамп пояснил, что новые повышенные пошлины вступят в силу через несколько недель и то не для всех. У той же Европы ещё есть шанс найти с Америкой компромисс, но она должна пойти на снятие всех заградительных барьеров для американских товаров. Тем самым, Трамп пока выдвинул ультиматум и свои условия, а теперь Европе решать, как быть дальше. Более того, чтобы долго ЕС не раздумывал, Трамп написал о том, что мол в случае отказа, следом США введёт новые заградительные пошлины уже для европейского автопрома и не только.

( Читать дальше )

теги блога Василий Олейник

- 92.0

- fRTS

- ITinvest

- ITinvest TV

- S&P500

- Si

- Август

- Ай Ти Инвест

- ай-ти инвест

- акци

- акции

- американский рынок

- анализ текущей ситуации

- банки

- биткоин

- Ближний Восток

- Брокер

- брокер ITinvest

- брокеры

- брокеры американские

- валюты

- Василий Олейник

- ваюты

- ВТБ

- Газпром

- Греция

- Гусев

- Д.Трамп

- дефолт

- Доллар

- Евро

- Европа

- ЕЦБ

- Живые деньги

- золото

- инвестиции

- Инфляция

- Иран

- Испания

- китай

- кореркция

- коррекция

- Кризис

- криптовалюты

- лига трейдеров

- ЛЧИ

- Магнит

- Мечел

- ммвб

- Москва ФМ

- налоговая реформа

- нефть

- нефть в рублях

- обвал рынков

- облигации

- обучение

- Олейник Василий

- Опрос

- опционы

- ОФЗ

- Оффтоп

- позиции

- премаркет

- Премаркет на завтра

- прогноз

- психология

- Путин

- Ри

- Роснефть

- Россия

- РТС

- рубль

- Рынок

- санкции

- Саудовская Аравия

- Сбербанк

- Сделки

- Сирия

- спекуляции

- США

- ТА

- текущая ситуация

- техника

- торговля

- Трамп

- трейдинг

- ФА

- Финам

- Форекс

- ФРС

- фундаментал

- фьючерс на индекс ртс

- фьючерсы

- ЦБ

- ЦБРФ

- шорт

- экспирация

- эфириум

- юмор

- Япония