Повторенко Денис

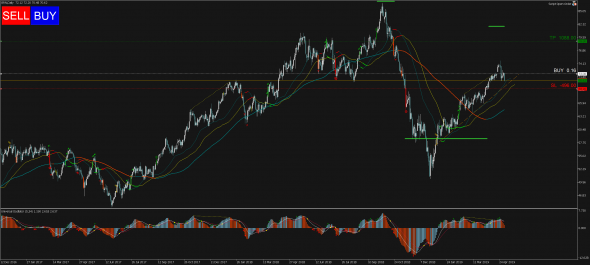

Торговый сигнал Profitable Day: Sell Limit GBPUSD

- 08 мая 2019, 17:18

- |

Котировки валютной пары GBPUSD вернулись в нисходящую волну после недельной коррекции. Динамика GBPUSD сформировала разворотный паттерн «Харами» на дневном таймфрейме, что является сигналом к возврату в нисходящий тренд для стоимости актива. Заход в позицию планирую осуществлять после отбоя от МА100 и возврат к точке входа по сигналу – 1.30733.

*Для работы с фиксациями сделок использую специальный скрипт. SL сработает в случае закрытия котировок за максимум патерна «Харами».

Спецификации сделки:

Sell Limit: 1.30733 (продажа после небольшой коррекции от текущего уровня)

Stop Loss: 1.31756

Take Profit: 1.28043

Риск на сделку: 1%

Таймфрейм: D1

Всем прибыльного дня!

- комментировать

- 312

- Комментарии ( 0 )

Торговый план на неделю 06 – 10.05.2019

- 06 мая 2019, 15:57

- |

Ключевые события прошлой недели

Пока мы с Вами устраивали пикники и маевки, рынки довольно бурно встретили начало нового месяца. S&P500 достиг своего исторического максимума, индекс доллара вырос к двухлетней отметке и нацелился на отметку в 100 пунктов, а рынок сырья пробил свой восходящий канал, который длился с начала 2019 года, и вернулся в нисходящий тренд.

- Пресс-конференция FOMC: Самым ключевым драйвером на прошлой неделе стало заседание ФРС с последующими комментариями от Пауэлла (главы ФРС). Регулятор сохранил процентную ставку по федеральным кредитным средствам (federal funds rate) в диапазоне от 2,25% до 2,5% годовых. Решение FOMC совпало с прогнозами экономистов и участников рынка. Вместе с тем Федрезерв принял решение снизить ставку по избыточным резервам банков (excess reserves rate) c 2,4% до 2,35% с целью обеспечить сохранение базовой ставки в диапазоне, предусмотренном центробанком. ФРС по-прежнему считает, что устойчивый рост экономической активности, сохранение сильного рынка труда и инфляции около симметричного целевого уровня FOMC в 2% являются наиболее вероятным исходом. ФРС подтвердил намерение сохранить ставку на текущем уровне в течение некоторого времени. В целом комментарии Пауэлла не несли никакой ценности, кроме одной: ФРС не намерен идти на попятную у Трампа (настолько как тому бы хотелось) и варианты с QE рассматривать не планируют.

- Данные рынка труда США: последний год, или даже больше, данные Nonfarm очень скучны, и я на них практически не обращал внимание. Однако показатели, вышедшие в прошлую пятницу, 3 мая, довольно бурно подхватились рынком. Индекс доллара закрылся с понижением и это не смотря на тот факт, что показатели были отличными (3.6% уровень безработицы при ожидании 3.8%, а количество ново созданных рабочих мест выросло до 263К). Ослабление доллара лично я связываю с реакцией рынка на связку слов Пауэлла и фактические показатели. Рынок труда действительно сильный и не собирается останавливаться, а это говорит о том, что экономика работает в верном направлении. Это первый сигнал для рынка о том, что «все в порядке». В пятницу можно было наблюдать максимальный заход в высоко рискованные активы фондового рынка. Таким образом, биржевые спекулянты избавились от кэша и сейчас перебывают в активах. Переход с валюты в активы мы и могли наблюдать в пятницу (тотальное ослабление доллара ко всей корзине основных валют).

( Читать дальше )

Торговый сигнал Profitable Day: Buy Stop Brent

- 02 мая 2019, 17:00

- |

Котировки нефти сегодня, 02.05.2019, демонстрируют снижение в рамках устойчивого восходящего тренда. Данное снижение я рассматриваю как отличную возможность для покупки по более выгодным ценам.

Весь фундаментальный анализ я описал в своей статье ранее. Что касается технического анализа, то стоит ожидать отскока от линий Angry Alligator, а также уровня поддержки на отметке 70.50$. При всем этом открывать длинные позиции рекомендую после отбоя и возврат к цене 72$ за баррель нефти.

*Для работы с фиксациями сделок использую специальный скрипт. SL сработает в случае закрытия котировок за линиями Angry Alligator.

Спецификации сделки:

Buy Stop: 72$ (покупка после небольшой коррекции от текущего уровня)

Stop Loss: 68.90$

Take Profit: 78.80$

Риск на сделку: 2%

Таймфрейм: D1

Всем прибыльного дня!

Котировки нефти достигнут 78$ за баррель

- 26 апреля 2019, 17:13

- |

Текущая неделя стала ударной для нефти. Котировки «черного золота» достигли своего максимума за 6 месяцев, однако на этих показателях вряд ли остановится. Лично я ожидаю рост к 78$ за бочку уже в следующем месяце и ниже опишу почему именно стоит ожидать роста нефти и как это скажется на стоимости бензина в Украине.

Трамп VS Иран

Импульс для скачка рынка нефти вверх пришел от появившихся на рынке заявлений Дональда Трампа о том, что уже со 2 мая США отменят исключения из антииранских санкций. США в прошлом году ввели ограничения против Тегерана, в одностороннем порядке выйдя из «ядерного» договора с Ираном. Впрочем, для ряда стран (Китая, Индии, Италии, Греции, Японии, Южной Кореи, Тайваня и Турции) Вашингтон установил временные исключения из санкций, разрешив покупать иранскую нефть. Теперь исключения отменяются, хотя США заверяют, что договорились с Саудовской Аравией и ОАЭ о компенсации выбывающей с рынка иранской нефти.

( Читать дальше )

Торговый сигнал Profitable Day: Buy Limit USDCHF

- 18 апреля 2019, 15:57

- |

Котировки валютной пары USDCHF возобновили рост в рамках устойчивого восходящего тренда на фоне укрепления американского доллара. На дневном трайфреме котировки торгуются вблизи локального максимума, который выступает уровнем сопротивления. С технической точки зрения котировки сформировали паттерн «треугольник», пробой верхней границы которого станет сигналом для набора длинных позиций.

( Читать дальше )

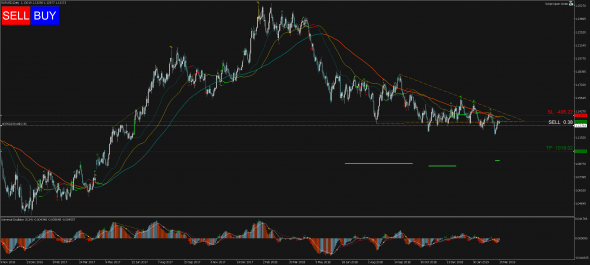

Торговый сигнал Profitable Day: Sell Stop EURUSD

- 15 марта 2019, 17:12

- |

После заседания ЕЦБ на прошлой недели, котировки EURUSD ожидаемо отскочили к 1.1300 о чем я говорил на своем вебинаре еще в понедельник. Под конец торговой недели EURUSD отбивается от 1.1300 и продолжит свою нисходящую динамику.

Фундаментальные факторы снижения EURUSD:

• Негативные фундаментальные данные экономики ЕС (ВВП пересмотрен в сторону понижения с 1.7% до 1.1% за год. Инфляция также пересмотрена в сторону снижения с 1.5% до 1.2% за 2019 год). Такие показатели могут вынудить ЕЦБ повторно ввести программу количественного смягчения (QE), что обесценит европейскую валюту.

• Рост спроса на американский доллар на фоне геополитической неопределенности в ЕС (Brexit, рецессия)

Технические факторы снижения EURUSD:

• Отбой от уровня сопротивления в 1.1300;

• Отбой от верхней границы нисходящего канала;

• Отбой от технических индикаторов MA с периодом 100 и AA (SmMA 13+8)

( Читать дальше )

Мировая рецессия начнется с ЕС

- 06 марта 2019, 20:02

- |

Все больше встречаю информации о новом финансовом кризисе и старте мировой рецессии. Заголовки в СМИ так и «кричат» подогревая панику. При чем первые материалы о надвигающейся рецессии начались еще в начале 2018 года, когда S&P500 успел вырасти на рекордных 8% в рамках одного месяца, а потом прокатится вниз на 12% с локального максимума. При этом все говорят и пишут именно о рецессии США. Безусловно длительный растущий цикл должен смениться циклом спада и замедления экономики. Это будет нормальным явлением и является базовым понятием в экономике. Длительный растущий цикл подходит к своему логичному завершению. С этим фактом я не спорю. Но начнется ли он так быстро, как об этом пишут СМИ? И начнется ли он с США? Давайте разбирать.

Экономические данные США

Показатели темпов экономического роста Соединённых Штатов сейчас находятся на своих стандартных отметках. Реальный ВВП США на уровне 2010-2015 годов. А это уровни ВВП после программы QE, которую ФРС запускало 3 раза. Сейчас же ФРС активно проводит ужесточения своей монетарной политики путем повышения ставки и QT. При этом данные реального ВВП такие же, как и при QE, что говорит об эффективности экономики.

( Читать дальше )

Ключевые показатели отчетности компаний. Part II

- 28 февраля 2019, 19:49

- |

Продолжаю свое повествовании об анализе отчетов компании. Материал получился очень обширным, поэтому разделил его на две части. С первой статьей можете ознакомится здесь.

В первой части рассмотрел два ключевых вопроса, которые возникают вместе с поиском актуальной информации по отчетности компании: «Где смотреть?» и «На что смотреть?

( Читать дальше )

Торговый сигнал Profitable Day: Buy Stop USDCHF

- 21 февраля 2019, 19:13

- |

Котировки валютной пары USDCHF находятся на ключевом уровне сопротивления. Полтора года актив не может закрепится выше паритета. Однако учитывая растущий тренд и формирование каждого локального минимума выше предыдущего, то это говорит о вероятном восходящем импульсе. Котировки уже закрепились выше индикаторов Angry Alligator, что сопровождалось пробоем ценового канала и канала Боллинджера.

Подтверждающим фундаментальным сигналом также выступает укрепление американского доллара на фоне интервенций со стороны ФРС. Так регулятор монетарной политики, в протоколах FOMC отметил намерение продолжить ужесточать политику в случае положительных макроэкономических данных.

*Для работы с фиксациями сделок использую специальный скрипт. SL сработает в случае закрытия котировок за ближайшим локальным минимумом.

Спецификации сделки:

Buy Stop: 1.00277

Stop Loss: 0.99079

Take Profit: 1.02763

Риск на сделку: 2%

Таймфрейм: D1

Всем прибыльного дня!

Ключевые показатели отчетности компаний. Part I

- 20 февраля 2019, 19:40

- |

Период публикации финансовых отчётов находится на финальной стадии. Большинство компаний в США демонстрируют свои результаты за четвёртый квартал и за весь 2018 год. Напомню, это правило относится далеко не ко всем компаниям, ведь бюджетный период в США начинается с 1 октября. Тем не менее, хотелось бы рассмотреть именно анализ как квартальных отчётов, так и годовых.

В интернете есть множество разных сервисов, которые позволяют нам быстро посмотреть на результаты отчётов компании. Это очень удобно, и я сам использую подобные ресурсы как earning whisper, marketwatch или value line. Есть еще крутые ресурсы в виде finviz и yahoo, но статистическая информация подтягивается не сразу, а только через пару дней после отчета, что снижает оперативность анализа финансового отчета.

( Читать дальше )

теги блога Повторенко Денис

- Apple

- AUDCAD

- audjpy

- audnzd

- audusd

- bitcoin

- Brent

- CADJPY

- Cisco

- DCF

- Dow Jones

- dropbox

- EURAUD

- EURCAD

- EURGBP

- EURJPY

- EURNZD

- EURUSD

- fedex

- forex

- gbpjpy

- GBPUSD

- Gold

- GoPro

- IT

- long

- NASDAQ

- Nike

- NVDA

- NZDJPY

- NZDUSD

- Profitable Day

- ProfitableDay

- ProfitableDay.biz

- QE

- S&P500

- S&P500 фьючерс

- short

- signal

- UKOIL

- USA

- USDCAD

- usdchf

- usdjpy

- usdjpy прогноз

- USDRUB

- Visa

- Walt Disney

- WTI

- xauusd

- Агропромышленный комплекс

- акции

- анализ

- анализ отчета

- аналитика

- ЕС

- ЕЦБ

- Золото

- ИГИЛ

- инестиции

- Иран

- какао-бобы

- Китай

- Кофе

- криптовалюта

- кукуруза

- ликбез

- мнение по рынку

- Монетарная политика

- НБК

- Нефть

- новости

- обзор рынка

- опек+

- отчетность компаний

- полезное

- прибыль

- прогноз

- пшеница

- Саудовская Аравия

- Сахар

- сделка

- серебро

- сигнал

- соевые бобы

- технический анализ

- Товарно-сырьевой рынок

- товарно-сырьевые рынки

- торговые сигналы

- торговые сигналы

- торговый план

- торговый план на неделю

- торговый сигнал

- Трамп

- трейдинг

- Тренд

- фондовый рынок

- форекс

- ФРС

- футбол