Повторенко Денис

Непростая неделя для Йеллен

- 14 февраля 2017, 12:46

- |

14 и 15 февраля главе ФРС Джаннет Йеллен предстоит отчитаться за успехи ФЕДа. Ключевым моментом, по моему мнению, станет не вопрос о повышении ставок в 2017 году и их интенсивности роста, а комментарии Йеллен о фискальной политике Трампа.

О чем будет говорить Йеллен

Так как это отчет за полгода о действиях ЦБ в рамках монетарной политики, то логично, что основной посыл доклада будет нацелен на рынок труда, кредитование в США, конечно же, инфляцию и процентную ставку.

Чего стоит ожидать?

Для игроков рынка доклад не несет никакой ценности. Все было сказано на заседании ФРС. И обычно такие доклады проходят в сдержанных тонах и напоминают сдачу диплома, нежели конкретный план действий или предложений об улучшении экономики региона. Вся «интрига» будет в вопросах со стороны представителей комитетов Сената и Конгресса в Вашингтоне. Более того. Йеллен является скептиком эффективности политики Трампа, а для второго это повод затронуть «больные» темы для Йеллен, в особенности банковский сектор. А отмена закона Додда-Франка только «палка в колосе» со стороны нового президента, которая может изменить курс Йеллен.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Сбербанк достиг нижней границы канала

- 13 февраля 2017, 18:03

- |

Котировки Сбербанка «не потянули» отметку в 200 и в конце прошлого года отскочили от отметки в 185. Более месяца котировки движутся в боковом канале между 180 и 165. Сегодня же стоимость ценных бумаг дошла до нижней грани этого канала, который также является нижней границей восходящего канала на дневном графике.

Какие факторы могут поспособствовать росту:

• Восходящий тренд стоимости акций;

• Зона поддержки в районе 163;

• Уровень Фибо в 76.4% от всего движения восходящего канала;

• 55-периодный Дончиан демонстрирует рост (нижняя граница сигнализирует о восходящем тренде).

( Читать дальше )

Нефть смотрит вверх?

- 09 февраля 2017, 17:59

- |

Давно не смотрел в сторону нефти. Смутные решения ОПЕК и рост неопределённости заставил закрыть обзорное окно в терминале. Сегодня же решил присмотреться и понять «где мы и куда идем».

Такое неопределенное США

Негативные заявление со стороны США несли то негативный, то положительный тон, что вызывало только неопределенность на рынке. Вчера статистика запасов продемонстрировала резкое увеличение до 13 млн баррелей, став одним из рекордных значений по приросту. Резервуар США вновь наполнился свыше 500 млн баррелей и на сегодня составляет 508 млн. Очередной раз при повышении запасов котировки демонстрируют рост. Я связываю эту причину с ранее сделанным заявлением, что Штаты намерены продать часть своего резерва. Но куда, кому и сколько – неизвестно. Рост запасов мог только стать подтверждающим тому сигналом, что США будут сливать свой резервуар в другое русло.

( Читать дальше )

Технический анализ Dow Jones 30

- 07 февраля 2017, 15:14

- |

Промышленный индекс DowJones 30 в январе достиг своего исторического максимума в 20000 пунктов, сделав тем самым настоящую сенсацию. Однако текущая ситуация на фондовом рынке США способна вызвать новый импульсный рост и новые максимальные значения.

Волновая разметка

Стоимость индекса с большой вероятностью находится в (V) волне. Если брать для анализа последних 150 ценовых бара, то коррекционные волны (II) и (IV) находились в боковом движении, а импульсная волна (III) и спровоцировала достижения в 20000 пунктов. Целью на данный момент является отметка в 138.4% от волны (III).

Технические сигналы

Подтверждающими фильтрами выступают восходящие значения MA и Alligator, которые не демонстрируют никаких признаков к нисходящему движению. Канал Дончиана с периодом 55 демонстрирует признаки сужения, что увеличивает вероятность более сильного «выстрела» в случае пробоя верхней границы канала. Стоит отметить, что гистограммы индикатора АО перебывают вблизи линии баланса, а котировки DJ30 при этом не демонстрировали признаки снижения. Таким образом, у индикатора есть дополнительный «запас хода» и потенциал роста для промышленного индекса.

( Читать дальше )

Парад Центробанков: промежуточные итоги заседаний прошлой недели

- 06 февраля 2017, 17:06

- |

На прошлой неделе состоялось сразу 3 заседания Центробанков: США Англии и России. Для каждого банка это было первое заседания в 2017 году. И так как инвесторы готовились услышать прогнозы на текущей год, ожидалась повышенная волатильность на валютном рынке. Но все же только «ожидалась». С этой задачей справился только регулятор монетарной политики Великобритании. Однако давайте по порядку.

Слабый ФРС и решительная Йеллен

В среду, 01.02.2017, Йеллен подвела итоги двухдневного собрания, на котором решался вопрос о дальнейшем ужесточении денежно-кредитной политики. Напомню, что ранее, на прошлом заседании, ФЕД. повысил ключевую ставку на 0.25 б.п. до 0.75%. Но, если тогда фьючерс от CME демонстрировал вероятность повышения в 100%, то в этот раз всего скромных 4%.

По сути, по итогам заседания регулятор не изменил абсолютно ничего. Но кто-то разве ожидал другого? Йеллен решительно дала понять, что ФРС взял курс на ужесточение, и план поэтапного повышения ставки никуда не делся (хотя по срокам опять же всё размыто). 4% от CME могло набежать только от одного: резкие высказывания Дональда Трампа в сторону действий ФЕДа. Стоит понимать, что ФРС является независимым органом. Йеллен после инаугурации Трампа, заявила, что не собирается покидать пост управляющего ФРС. А здесь уже Трамп бессилен. Всё, что может Трамп — выдвинуть кандидата, но никак не «уволить». Таким образом Йеллен сможет «довести дело до конца» и оставить свой пост только в 2018 году.

Возвращаясь к теме заседания — никаких сюрпризов, а в следствии никакой реакции. 50 пунктов, и мой прогноз в 1.065 по валютной паре EURUSD на февраль.

Прозрачная политика «Туманного Альбиона»

( Читать дальше )

Как научиться владеть собой?

- 03 февраля 2017, 14:36

- |

Ни для кого не секрет, что трейдинг – нервная работа, поэтому я хочу рассказать о нескольких способах, которые помогут увеличить психологическую устойчивость трейдера, особенно новичка.

Трейдинг – это работа, в первую очередь, с деньгами, которые несут для нас ценность. Учитывая то, что цифры на торговом счету меняются каждый день, это может способствовать проявлению различных психологических факторов. Каждый из них имеет своё влияние на нашу оценку рынка и личной торговли.

Основные психологические факторы, которые негативно влияют на торговлю:

• эмоции (страх и жадность);

• азарт (который возникает из-за отношения к трейдингу, как к игре);

• личная жизнь (семья: супруга/супруг, который ждёт результаты от нас, может оказать психологическое давление);

• отсутствие терпения (жажда быстрого обогащения);

• принципы (главный враг и фактор, который влияет на наш стиль торговли)

( Читать дальше )

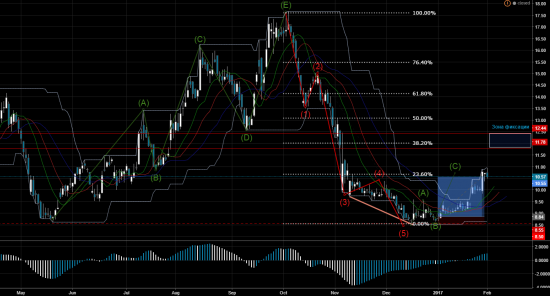

Анализ стоимости акций компании GoPro Inc.

- 02 февраля 2017, 18:17

- |

Стоимость ценных бумаг компании GoPro Inc. достигла ранее прогнозируемого уровня в 10.50$ (). Основной причиной достижения данной цели выступили следующие факторы:

— Отбитие от локального минимума на годовом уровне – 8.50$;

— Окончание нисходящего цикла 5-волновок;

— Коррекционный импульс волны ©;

— Выпуск на продажу новых дронов, которые были отозваны после старта продаж.

( Читать дальше )

«Инвестиции будущего» сегодняшними цифрами

- 01 февраля 2017, 17:42

- |

Сектор солнечной энергетики который год подряд демонстрирует импульсный рост и то, что инвестирование в чистую энергетику – это отличное вложение денежных средств, уже не новость. Предлагаю рассмотреть насколько инвестиции в данную отрасль себя оправдывают и какие есть перспективы в будущем для этого сектора.

Экскурс в прошлое

Популярность солнечной энергетики возникла в середине 90-х годов, когда внимание к такому виду источника обратил Китай и начал активно инвестировать. Основная причина резкого спроса на возобновляющую энергетику – положительные тарифы и поощрение со стороны правительства. Первым, кто принял закон о поощрении энергосбережения и развитии новых видов энергетических ресурсов стал США еще в 1978 году. А 2011 год стал переломным моментом, когда «Зеленый тариф» подписали около 50 стран.

Немного статистики

( Читать дальше )

Финансовый ликбез: с чего начать анализ финансового рынка

- 31 января 2017, 14:38

- |

Каждый, кто принимает решение заработать деньги на финансовом рынке, знает, что ему необходимо начинать с анализа. Однако, как правильно это делать – мало кто понимает. Если не разобраться, вы станете заложником своих эмоций.

На старт: Учимся понимать рынок

( Читать дальше )

Итоги первой недели президентства Трампа

- 30 января 2017, 11:50

- |

Неделю назад после инаугурации в своей речи Дональд Трамп дал обещание «сделать Америку великой снова», заявив об этом официально. Миллиардер, или уже политик, в агрессивной форме заявил что вернёт рабочие места и экономический рост стране. Прошло 7 дней и уже можно смело провести промежуточный итог курса Трампономики.

Мужик сказал — мужик сделал.

Новоиспечённый президент в своих выступлениях неоднократно высказывал негатив касательно ТПП (Транстихоокеанское партнёрство). И как было обещано — уже в день инаугурации на сайте Белого дома было опубликовано письмо, согласно которого уже был разработан проект закона о выходе США из данной организации. И таки-да. 23 января первым подписанным документом Трампа стал акт о выходе из ТПП. Также на сайте Белого дома уже есть заявление, которое касается ещё одного торгового партнёрства — NAFTA (Североамериканского соглашения о свободной торговле с Канадой и Мексикой). Что правда здесь речь идёт о «пересмотре» соглашений. Если же переговоры сорвутся, США покинет и эту организацию, что только усугубляет ситуацию и является дополнительным поводом для торговой войны с Китаем.

( Читать дальше )

теги блога Повторенко Денис

- Apple

- AUDCAD

- audjpy

- audnzd

- audusd

- bitcoin

- Brent

- CADJPY

- Cisco

- DCF

- Dow Jones

- dropbox

- EURAUD

- EURCAD

- EURGBP

- EURJPY

- EURNZD

- EURUSD

- fedex

- forex

- gbpjpy

- GBPUSD

- Gold

- GoPro

- IT

- long

- NASDAQ

- Nike

- NVDA

- NZDJPY

- NZDUSD

- Profitable Day

- ProfitableDay

- ProfitableDay.biz

- QE

- S&P500

- S&P500 фьючерс

- short

- signal

- UKOIL

- USA

- USDCAD

- usdchf

- usdjpy

- usdjpy прогноз

- USDRUB

- Visa

- Walt Disney

- WTI

- xauusd

- Агропромышленный комплекс

- акции

- анализ

- анализ отчета

- аналитика

- ЕС

- ЕЦБ

- Золото

- ИГИЛ

- инестиции

- Иран

- какао-бобы

- Китай

- Кофе

- криптовалюта

- кукуруза

- ликбез

- мнение по рынку

- Монетарная политика

- НБК

- Нефть

- новости

- обзор рынка

- опек+

- отчетность компаний

- полезное

- прибыль

- прогноз

- пшеница

- Саудовская Аравия

- Сахар

- сделка

- серебро

- сигнал

- соевые бобы

- технический анализ

- Товарно-сырьевой рынок

- товарно-сырьевые рынки

- торговые сигналы

- торговые сигналы

- торговый план

- торговый план на неделю

- торговый сигнал

- Трамп

- трейдинг

- Тренд

- фондовый рынок

- форекс

- ФРС

- футбол