Лебедь Дмитрий

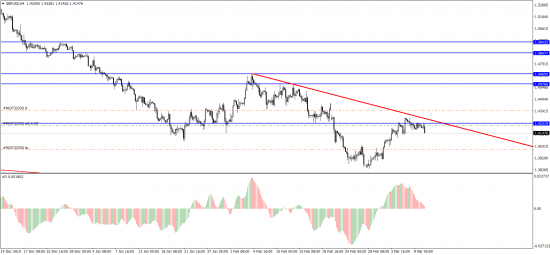

Продажа по паре GBP/USD

- 10 марта 2016, 16:17

- |

Основной фактор для открытия продажи:

— давление со стороны ожидания референдума 23 июня;

— по техническим факторам — уровень сопротивления (1,4231) и трендовая линия поддержки нисходящего тренда по 1,4250 — 1,4300.

SL: 1,4348.

TP: 1,4000.

Хотя признаюсь вижу цель по 38 фигуре.

- комментировать

- 6

- Комментарии ( 0 )

ЕЦБ будет покупать корпоративные облигации!!!

- 10 марта 2016, 15:57

- |

ЕЦБ решил обратить внимание и на рынок корпоративных облигаций.

Кто не понимает про что я, переходите по ссылке ниже...

smart-lab.ru/blog/315389.php

ЕЦБ стоит срочно начать покупать корпоративные облигации в рамках программы QE

- 09 марта 2016, 20:21

- |

Капиталисты или социалисты, кто круче? Кто надежнее? Кого можно считать лучше для экономики и для роста инфляции? Как по мне, ответ на этот вопрос обязан искать в первую очередь ЕЦБ. И в случае найденного ответа, он обязан срочно менять программу количественного смягчения, которая может стать аналогом безуспешной программы последних лет Банка Японии.

Программа количественного смягчения ЕЦБ имеет крайне низкую эффективность, поскольку неспособен напрямую повлиять на восстановление экономики Еврозоны и отдельных её регионов. Что включает в себя работа печатного станка ЕЦБ? ЕЦБ печатает деньги, которые должны направляться далее в экономику Еврозоны. Но, какими способами и каналами они идут к конечным потребителям? Через рынок казначейских облигаций.

Что такое казначейские облигации? Это ценные бумаги, которые правительство страны выпускает для привлечения средств. Далее политическое руководство страны использует их уже в своих целях, и этот процесс называется государственным управлением. Основная статья хранения таких денег находится в государственных бюджетах стран Еврозоны, которые используют их в собственных целях.

( Читать дальше )

Китайский дефицит бюджета - это манна небесная для «быков»

- 04 марта 2016, 22:16

- |

Китайское правительство приняло важное решение, касательно увеличения дефицита бюджета выше среднего уровня нормы, который в этой стране наблюдался в предыдущем столетии. С одной стороны – это плохо, ведь будут скрыты резервы, что приведет к появлению долгов. С другой же стороны – это то, что даст толчок фондовым площадкам по всему миру в сторону роста.

Дефицит бюджета Китая теперь составит до 4% доли ВВП. Это на золотовалютные резервы Народного Банка Китая повлиять не должно. Но вот появление долгов у Поднебесной в ближайшее время однозначно стоит ожидать.

Задумайтесь: Плохо ли это? Может, и нет. Возьмем американскую экономику. Какой государственный долг у США? Огромнейший. Он измеряется почти в два десятка триллионов долларов, но при этом, никто не ожидает, что американское правительство и экономика страны потерпят полное фиаско.

Тоже можно сказать и о китайской экономике. Кроме того, если говорить о государственном долге Китая, то он имеет один из самых низких показателей среди ведущих стран мира. Теперь другой вопрос: зачем это нужно? Неужели это даст положительный результат или даже увеличит темпы роста экономики Китая? Да, вполне оправдано считать это наилучшим инструментом по ликвидации замедления темпов роста экономики Поднебесной.

( Читать дальше )

Кризис...кризис...кризис!!! Падение британского фунта – это последний сигнал начала экономического кризиса!

- 29 февраля 2016, 15:40

- |

Британский фунт продолжает дальше достигать своих минимумов за последние годы из-за повышенной вероятности выхода Великобритании из состава Евросоюза. По этой причине, в течение как минимум ближайших трех месяцев, фунт может продолжать падение, и сострадание по этому поводу стоит разделять и британцам, и всем остальным. Предыдущие обвалы фунта всегда сопровождались стартом новых экономических кризисов. Не верите мне? Тогда обратите внимание на рынок нефти и жилья. Первый опустился на дно, второй был подвержен буму во многих ведущих странах мира. Аналогичная картина у нас наблюдалась и в 2008 году. Мало кто тогда верил таким, как Джозеф Стиглиц и Роберт Шиллер. Но они были правы, как, возможно, будут правы и сейчас.

1981, 1992 и 2008 года. Это время, когда начинались мировые экономические потрясения, которые остались в памяти инвесторов, банков и трейдеров всего мира. Время, когда уровень производства падал в промышленных странах, и перед тем, как начался бум на ведущих фондовых площадках США, Европы и Азии, сопровождалось падением цен на энергоресурсы и другие сырьевые товары.

( Читать дальше )

Быть «быком» по USD/CAD становится опасно

- 27 февраля 2016, 13:50

- |

Валютная пара USD/CAD за последнее время установила свое рекордное восходящее движение. Инвесторы даже позабыли фееричное движение доллара с японской валютой по аналогичному сценарию. Только канадец в последнее время, с одной стороны, выглядит слегка перепроданным. Но, с другой стороны, ему еще падать и падать.

Факторы, которые способствуют дальнейшему ослаблению канадского доллара, существуют. Кроме того, недавно появились новые элементы политики страны, которые могут навредить внутренней экономической конъюнктуре. Но, суть в том, что по графику мы наблюдаем за глубокой технической коррекцией инструмента, которая оставила многих «быков» с солидным убытком. Может ли движение продолжиться далее вниз? Такой сценарий вполне реалистичен. Я более склонен к тому, что восходящая тенденция продолжится. Есть только одна проблема при таком раскладе – это слишком большой риск. Ставить стоп-приказы ниже последнего локального минимума – 1,36 становится невыгодно, когда пара доходит до 40 фигуры. Кроме того, у нас есть валюта, которая имеет повышенный уровень корреляции с одним сырьевым инструментом.

( Читать дальше )

Великобритания – это риск и для евро

- 25 февраля 2016, 11:25

- |

Правительство Великобритании можно поздравить с небольшой локальной победой. Государственные служащие добились того, что 23 июня текущего года будет проводиться Референдум касательно выхода их страны из состава Евросоюза. Не смотря на это, остается много неопределенностей вокруг данного события. Не стоит сомневаться, что мы столкнемся с новостями, заголовки которых будут «кричать» про крах британской экономики и о том, что Дэвид Кэмерон согласился пойти на уступки перед вышестоящими чиновниками европейского парламента. Не раз популисты Великобритании скажут касательно исторически важной ответственности населения страны перед таким событием. Стоит отметить и то, что это станет концом для крупного бизнеса и всей банковской системы Объединенного королевства. Но, что с фунтом? Мы и так знаем - дела будут плохи. А что же с евро? Это уже другой вопрос.

Евро находится не в лучшей ситуации. С одной стороны –это хедж-валюта, то есть мы имеем на неё спрос, во время снижения котировок на фондовых площадках Еврозоны. Британцы тоже оказывают влияние. Они пошатнут главную особенность Еврозоны – целостность. Выход Великобритании из состава ЕС оценивается уже с вероятностью в пределах 50%. Значит, существуют большие риски для британской экономики, что отражается на британском фунте, который сильно устремлен вниз.

( Читать дальше )

Резервный Банк Австралии будет понижать процентную ставку

- 21 февраля 2016, 14:10

- |

В ближайшее время есть повод ожидать снижения процентной ставки РБА.Австралийская экономика продолжает снижаться, а главный её торговый партнер – Китай, сейчас тоже находится не в лучшем положении. Основной вопрос, который интересует инвесторов – когда РБА вновь понизит процентную ставку. И, наиболее вероятно, это произойдет в мае 2016 года.

Главным аргументом, который способствует такому решению со стороны РБА, является текущий рыночный курс австралийского доллара. Еще начиная с конца 2015 года, «кенгуру» находится в боковом диапазоне и не может продолжать из-за этого снижение. На протяжении 2015 года эксперты, банки и даже госчиновники отмечали, что ожидают курс австралийского доллара по отношению к американскому на уровне 0,60. Сейчас же цена у нас с трудом пытается прорваться ниже уровня 0,70 и закрепиться под этой отметкой.

График 1. Курс AUD/USD. Источник

( Читать дальше )

Последний ястреб, выпавший из гнезда Банка Англии

- 19 февраля 2016, 12:48

- |

Ян МакКафферти удивил всех, и с этим никак не поспоришь. В понедельник вечером один из девяти руководителей Банка Англии заявил о том, что повышение процентной ставки в Великобритании на данном этапе может подождать. Но как же так? Ян МакКафферти – это единственный представитель Банка Англии, который в последнее время постоянно голосовал за повышение процентной ставки, и кроме того пытался лоббировать такое решение среди других членов правления. Мотивировал его принять такое решение тот факт, что низкие процентные ставки – это риск получить новый «мыльный пузырь» в Великобритании, который может вернуть страну в рецессию экономического кризиса. Но, что изменилось за последние дни, чем он теперь руководствуется? И почему именно его выбор среди всех участников Банка Англии имел такую важность, которая продолжает расти?

«Ястреб против голубиного гнезда»

Ян МакКафферти – это единственный банкир, который во время решения по принятию процентной ставки Банком Англии голосовал за её повышение. Он боялся новых «мыльных пузырей» и постоянно обращал внимание на финансовые рынки.

( Читать дальше )

Сейчас лучшее время для долгосрочной покупки нефти, не прогадаете

- 18 февраля 2016, 11:51

- |

Нефть снова опускалась, казалось бы, ниже возможного, и демонстрировала 26 долларов за баррель. Будет ли 25 долларов, 20 или еще меньше? Этот вопрос задают и профессиональные инвесторы, и люди, не имеющие отношения к финансовым рынкам. Предположим, что нефть упадет ещё до 15 долларов за один баррель. Но, что, если купить её сейчас и подождать окончания года? Сможем ли мы увидеть рост цены до 40 долларов за баррель и выше, и при этом заработать? Скажу так, не удивлюсь, если стоимость поднимется до диапазона 45-50 долларов, хотя такие цифры на первом этапе долго не продержатся. Но, если Вы являетесь инвестором, работающим без «кредитного плеча», тогда сейчас – лучший момент включить фьючерс нефти в собственный инвестиционный портфель.

Нефть вновь обустраивается на своих минимумах, которые колеблются в диапазоне между 25 и 30 долларов за баррель. И такое движение, вероятно, сформирует боковой трендовый коридор. Главным фактором низких цен считается отсутствие конкретики. Не может определиться со своей политикой ОПЕК, Саудовская Аравия, Россия. К тому же, что они решат поодиночке, когда помимо них на рынке есть такой игрок, как США? Но все ли хорошо по ту сторону океана? Нет, все очень плохо, и даже хуже, чем можно представить.

( Читать дальше )

теги блога Лебедь Дмитрий

- Apple

- AUD

- bitcoin

- Brexit

- BTC

- CAD

- EUR

- EURUSD

- GBP

- GBPUSD

- Gold

- S&P500

- Swissquote

- tesla

- USD

- USDCAD

- USDJPY

- USDRUB

- XRP

- австралиец

- австралийский доллар

- Австралия

- Азия

- Банк Англии

- Банк Канады

- Банк Японии

- Баффет

- бензин

- Биткоин

- Брекзит

- Брексит

- Великобритания

- Германия

- Греция

- гривна

- доверительное управление

- доллар

- Доха

- Драги

- евро

- Еврозона

- ЕС

- ЕЦБ

- Золото

- Иена

- Инвестиции

- Инфляция

- Ирак

- Иран

- Италия

- Йеллен

- Канада

- канадец

- канадский доллар

- Китай

- Клинтон

- кризис

- криптовалюта

- криптовалюты

- Ливия

- МАМ

- МАМ-счет

- МВФ

- Мей

- Меркель

- Минэнерго

- Минэнерго США

- ММВБ

- НБК

- НБУ

- нефть

- Нигерия

- Нон-фарм

- опек+

- Оффтоп

- ПАММ

- Путин

- РБА

- РБНЗ

- Россия

- рубль

- САТ

- Саудовская Аравия

- Серебро

- США

- торговые сигналы

- трамп

- трейдинг

- Украина

- Форекс

- Франция

- ФРС

- фунт

- ХОМ

- ЦБ РФ

- черный лебедь

- юань

- Япония