Ассоциация инвесторов "АВО"

Справедливое налогообложение дивидендов

- 16 октября 2023, 19:55

- |

Российские инвестиционные компании начали готовиться к переходу на «справедливое» налогообложение дивидендных выплат, которое предполагает, что налог с дивиденда взимается по истечении отчетного периода либо при выводе средств со счета. Об этом «РБК Инвестициям» рассказали несколько крупных брокеров. Ранее подобный механизм был реализован на облигационном рынке.🔹

- комментировать

- Комментарии ( 3 )

Облигации. Главное

- 16 октября 2023, 17:21

- |

Годовая инфляция, по данным Росстата, в сентябре выросла до 6%. В месячном выражении инфляция также ускорилась, составив 0,87% по сравнению с 0,28% месяцем ранее. На этом фоне зампред Центробанка Алексей Заботкин заявил, что в 2024 году денежно-кредитная политика регулятора останется жёсткой и может даже стать ещё более ястребиной. Но почему это ужесточение не сработало до сих пор? Смягчит ли небольшое укрепление рубля Банк России и чего ждать от ближайшего заседания 27 октября? РБК обсудид эти вопросы вместе с экспертами.

Также в программе подробный разбор дебютного размещения сети магазинов SUNLIGHT и необычные ВДО.

Гости:

Игорь Рапохин, старший стратег по долговому рынку SberCIB Investment Research

Максим Чернега, руководитель направления DCM департамента корпоративных финансов «Цифра брокер»

Ведущие:

Анна Кожухарь

Константин Бочкарёв

В очередной раз нарушаются права владельцев облигаций на оферту при реорганизации

- 16 октября 2023, 15:54

- |

Ассоциация направила обращение в Банк России (см. вложение) касательно негативной ситуации, сложившейся с реализацией права на досрочное погашение облигаций ПАО «МКБ», возникшей в связи с действиями отдельных брокеров.

В Ассоциацию поступают обращения, что ряд брокеров (в частности, АО «АЛЬФА-БАНК» и Банк ВТБ (ПАО)) препятствуют реализации законных прав частных инвесторов и не исполняют их поручения на предъявление облигаций ПАО «МКБ» к досрочному погашению.

Не смотря на то, что сообщение о возникновении у физических лиц права требовать досрочного погашения облигаций опубликовано ПАО «МКБ» в центре раскрытия информации, брокеры утверждают, что предъявление ценных бумаг к оферте невозможно, поскольку у эмитента отсутствуют надлежащие обязательства перед владельцами облигаций.

В соответствии с п. 5 ст. 8.9 Закона «О рынке ценных бумаг», брокеры, получившие указания (инструкции) владельцев ценных бумаг, обязаны направлять в депозитарий, осуществляющий централизованный учет прав на ценные бумаги, сообщения, содержащие волеизъявления владельца.

( Читать дальше )

IV ежегодный форум «Будущее облигационного рынка»

- 14 октября 2023, 09:36

- |

Друзья, грядет крупнейшее событие этой осени для участников рынка публичного долга 👇

IV ежегодный форум «Будущее облигационного рынка»

❤️Не пропустите, если хотите чувствовать горячий пульс рынка!

Когда: 25 октября 2023 г.

Где: Москва, отель InterContinental Тверская 5*.

Форум «Будущее облигационного рынка» – это площадка «Эксперт РА» и «Эксперт Бизнес-Решений», на которой регуляторы, организаторы размещений, эмитенты, инвесторы и компании инфраструктуры финансового рынка обсуждают актуальные вызовы и возможности российского рынка облигаций.

В деловой программе форума — пленарное заседание «Российский облигационный рынок: рост, надежность, доходность» с актуальным макро-прогнозом рейтингового агентства «Эксперт РА», а также четыре тематические секции: «Инвестгрейд: спрос, предложение, тренды», «Девелоперы: зона роста облигационного рынка», «Финансы для растущего бизнеса. Облигации МСБ», «Оптические иллюзии и предметные выгоды рынка ЦФА».

( Читать дальше )

Брокеры просят не перекваливать клиентов

- 14 октября 2023, 08:04

- |

На конференции НАУФОР брокеры выступили против повышения имущественного ценза для получения статуса квалифицированного инвестора. Участники рынка считают, что реформа окажет на рынок негативное влияние, в том числе приведет к снижению ликвидности и миграции клиентов в другие юрисдикции. Банк России пока не готов отказаться от изменений, но допускает ряд послаблений — в частности, увеличение переходного периода и использование годового дохода как нового критерия.

Брокеры просят не перекваливать клиентовУчастники и регулятор рынка обменялись мнениями об инвесторах

На конференции НАУФОР брокеры выступили против повышения имущественного ценза для получения статуса квалифицированного инвестора. Участники рынка считают, что реформа окажет на рынок негативное влияние, в том числе приведет к снижению ликвидности и миграции клиентов в другие юрисдикции. Банк России пока не готов отказаться от изменений, но допускает ряд послаблений — в частности, увеличение переходного периода и использование годового дохода как нового критерия.

( Читать дальше )

Привлечение финансирования субъектами МСП посредством эмиссии ценных бумаг, в том числе с использованием инвестиционных платформ

- 13 октября 2023, 12:36

- |

По приглашению Главного Управления Банка России по Центральному федеральному округу представители АВО приняли участие в мероприятии «Привлечение финансирования субъектами МСП посредством эмиссии ценных бумаг, в том числе с использованием инвестиционных платформ».

Дискуссия была посвящена развитию небанковских инструментов финансирования МСП. В ней участвовали представители ЦБ, Мосбиржи, а также эмитенты сектора МСП.

Тезисы участников:

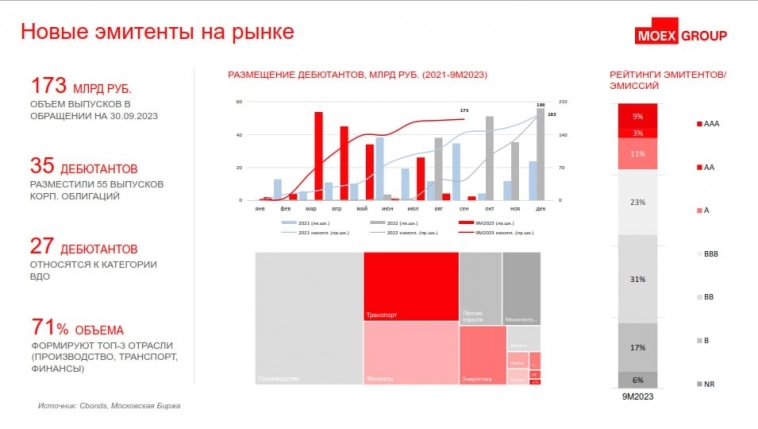

🔹Объемы бондовых размещений бьют очередные рекорды. За неполный 2023 год 27 из 35 новых эмитентов выпустили облигации сектора ВДО (с рейтингом BBB и ниже). Всего в обращении с начала года находятся облигации на сумму 173 млрд руб.

🔹Объем господдержки эмитентов МСП по субсидированию купона и затрат на организацию размещений за 6 месяцев 2023 года достиг рекордных 0,5 млрд руб.

🔹Рынок краудфандинга тоже не отстает, крауд-платформы бросают вызов классическим ценным бумагам. Объем привлеченных средств за январь-август 2023 года составил 13.8 млрд руб.

( Читать дальше )

Эфир с эмитентом ООО «Моторика»

- 12 октября 2023, 10:16

- |

11 октября в 19.00 в @GoodBonds состоялся эфир с эмитентом ООО «Моторика».

Гости от эмитента:

Андрей Давидюк — генеральный директор ООО «Моторика»

Ульяна Кнежевич — начальник финансового отдела ООО «Моторика»

Гости от организаторов выпуска:

Букин Максим — управляющий директор по работе с эмитентами ИК Диалот

Олег Карпеев — директор по работе с эмитентами Инвестиционного банка Синара

Ведущий — Александр Рыбин

Прямой эфир с эмитентом "Моторика"

- 10 октября 2023, 17:22

- |

11 октября в 19.00 МСК, в @GoodBonds состоится прямой эфир с эмитентом ООО «МОТОРИКА».

Участие принимают :

От АВО: Александр Рыбин

от эмитента: Андрей Давидюк (генеральный директор) и Ульяна Кнежевич (начальник финансового отдела).

от организаторов выпуска: Букин Максим (Управляющий директор по работе с эмитентами ИК Диалот) и Олег Карпеев (Директор по работе с эмитентами Инвест.банк Синара)

ОАО РЖД разместило вопрос

- 10 октября 2023, 10:34

- |

Материал издания Коммерсантъ с нашим комментарием

ОАО РЖД опрашивает держателей своих евробондов, хотят ли они сохранить текущий порядок выплат по этим бумагам. По мнению экспертов, опрос понадобился монополии, чтобы использовать в диалоге с правительством как аргумент в пользу отказа от замещающих облигаций.

Опрос, который проводит #РЖД, вряд ли описан в эмиссионной документации. Составлен он некорректно относительно прав владельцев облигаций. К примеру, чтобы получить оригинал выписки у многих брокеров, необходимо 10 дней. Брокер находится, условно, в Воронеже. А если владелец находится во Владивостоке?

По умолчанию предполагается сохранение текущего порядка (прямые выплаты владельцам, учет прав которых ведется российскими депозитариями). Мы понимаем, что выпуск замещающих облигаций явно не входит в желания эмитента.

Отмечаем, что многие российские держатели бондов НЕ получали к данному дню письма с опросом.

Окончательное решение должна принять правительственная комиссия, в которую вероятно и будут представлены результаты опроса. На данный момент комиссия никому исключений не сделала.

( Читать дальше )

теги блога Ассоциация инвесторов "АВО"

- Bank of New York Mellon Corporation

- citibank

- globaltrans

- IPO

- or group (обувь россии)

- rus еврооблигации рф

- SPO

- telegram

- АВО

- Аквилон

- акра

- акции

- Александр Рыбин

- аналитика

- Андрей Верников

- ао "максимателеком"

- банки

- Белорусия

- брокеры

- ВДО

- втб

- втб брокер

- газпром

- ГАЗТРАНССНАБ

- Главторг

- Глобал Факторинг Нетворк Рус

- ГМС Группа

- Голдман Групп

- Группа Позитив

- гтлк

- дефолт по облигациям

- дефолты 2024

- джи-групп

- дивиденды

- доллар рубль

- еврооблигации

- заблокированные активы

- завод кэс

- иис

- Илья Винокуров

- инвестиции

- итк оптима

- Итоги месяца

- Итоги недели

- калита

- кармани

- квалифицированные инвесторы

- квалифицированный инвестор

- китайский фондовый рынок

- КЛС-Трейд

- ключевая ставка ЦБ РФ

- Константин Новик

- кредитный рейтинг

- лизинг

- лукойл

- Манька Аблигация

- МосБиржа

- мосгорломбард

- Московская Биржа

- МТС-Банк

- налогообложение на рынке ценных бумаг

- НДФЛ

- облигации

- обувьрус

- ООО "реСтор"

- открытие

- открытие холдинг

- офз

- офир

- оффтоп

- регион-продукт

- республика беларусь облигации

- ржд

- роделен

- Росгеология

- россети

- российские сети

- Русская контейнерная компания

- сбербанк

- сбербанк брокер

- сибнефтехимтрейд (снхт)

- Синтеком

- Славянск ЭКО

- совкомбанк

- техдефолт

- технический дефолт

- тинькофф инвестиции

- тмк

- торговые сигналы

- трейдинг

- урожай

- флоатеры

- форекс

- ФСК Россети

- ЦБ РФ

- ЧТПЗ обл

- эбис

- экономика России

- ютэйр