Андрей Филиппович

Как понять, что первичное размещение облигаций даст апсайд после размещения

- 12 февраля 2025, 15:23

- |

Мы пережили с вами период, когда любое размещение с вероятностью в 90% уходило сразу под номинал, а оставшиеся 10% какое-то время болтались в районе номинала, но по итогу также падали. Были, конечно, исключения, но исключения как раз таки и доказывают правило)

Это всё было следствием ужесточения ДКП. Какой бы рыночный купон эмитент не устанавливал, 1-2 повышения ставки и купон уже сильно ниже рынка, а доходность приходила к рыночной за счёт снижения стоимости бумаг.

Тогда компании нашли лазейку и начали массово выпускать флоатеры. Идея гениальная: ставка купона идёт за ключевой ставкой. Вроде бы идеально, но нет. Рынок сильно колбасило и вторичный рынок давал всё большие доходности и получилась такая ситуация, что при выпуске флоатеров спред был подходящий, но со временем он стал не достаточен. Если раньше компани могла выпустить флоатер с купоном КС+1,5% и было ок, то сегодня уже должна давать, например, КС+5%, чтобы быть в рынке. Виной всему куда большее проседание всего рынка несоразмерно с премией к КС. Всё дело в том, что рынок помимо премии к КС прайсил ещё и дальнейшие повышения ключевой ставки.

( Читать дальше )

- комментировать

- 879 | ★2

- Комментарии ( 4 )

Лучшие короткие облигации на сегодняшний день

- 03 февраля 2025, 11:48

- |

Основные критерии отбора:

• Не нулевой оборот

• Рейтинг не ниже A-

• Дюрация до полу-года

• YTM выше 25%

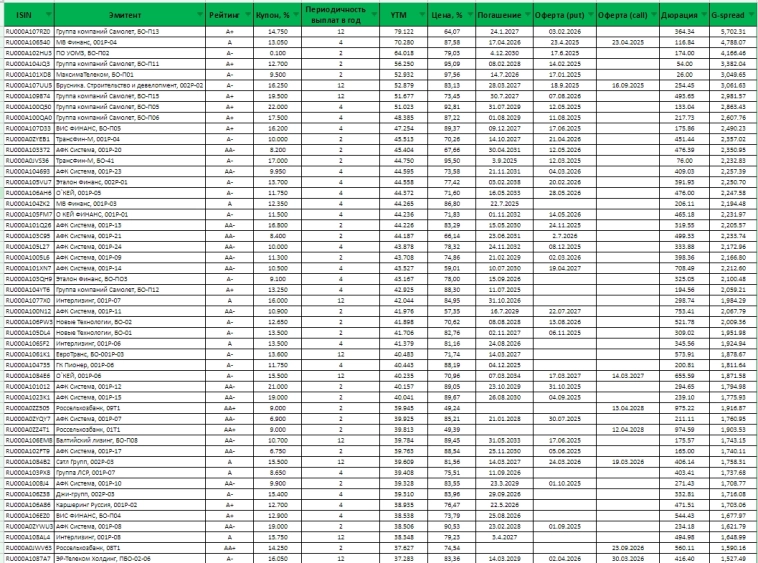

В таблице на скриншоте вы можете найти 31 самых доходных бумаг по данным критериям

Полная таблица тут: t.me/filippovich_money/956

Если таблица полезна, то ставьте лайк и подписывайтесь на меня 🤑 Вам не сложно, а меня это мотивирует

Карта доходностей облигаций на 27.01.2025

- 27 января 2025, 11:53

- |

На скрине указаны бумаги с листа «лучшие бумаги». То есть это сейчас наиболее доходные бумаги на сегодняшний день

Что есть в этой таблице:

— Название

— Рейтинги

— Купон

— Периодичность выплат

— YTM

— Цена

— Даты погашения/оферт

— Дюрация

— Gspread

— Объём торгов

Как пользоваться таблицей (краткое описание):

1- Смотрите бумаги в рейтинге, который подходит под ваш уровень риска

2- Находите бумаги с самым высоким YTM

3- Смотрите на дату погашения/оферты. Чем ближе дата погашения/оферты, тем лучше, но лучше смотреть от 4-6 месяцев+, на коротких сроках YTM может некорректно отображать картину. Аналогичная ситуация с офертой/погашением более года и чем дальше, тем менее привлекательна бумага.

4- КРАЙНЕ ВАЖНО!!! Смотрите информацию по компании: что пишут, корпоративные действия, как дела с платёжеспособностью. Если появляется уверенность, что всё отлично, то можете брать бумагу и радоваться доходности.

Полное описание моей стратегии: t.me/filippovich_money/750

Даже записывал видео инструкцию с тем как работать с данной таблицей: t.me/filippovich_money/890

( Читать дальше )

Что происходит на рынке ценных бумаг? Моё видение

- 10 января 2025, 13:12

- |

Тут я попытаюсь расписать моё видение нынешнего рынка, то, чего сейчас придерживаюсь.

Прежде всего могу сказать, что в начале своего инвесторского пути не понимал почему все опытные инвесторы не смотрят на свою доходность в рублях и почему они вычитают из неё инфляцию. Это было ещё в 2015 году.

Сейчас же с каждым новым годом всё более приходит понимание того какой молодой и неокрепший у нас фондовый рынок. При этом у нас государство с одной стороны говорит, что фондовый рынок надо развивать, а с другой совершает практически все действия для того, чтобы отпугнуть как можно больше опытных инвесторов.

Да, я понимаю, идёт СВО, вопрос о выживании и не самое время думать о рынке, но всё же мне, как человеку, жить и инвестировать хочется уже сейчас.

На рынке у нас сейчас есть всё для сильного падения:

- военный конфликт на границе;

- рекордное количество санкций;

- невероятно высокая ключевая ставка и постоянные разговоры о её повышении;

- действия со стороны государства (отмена дивидендов Газпрома как самый яркий пример удара по рынку);

( Читать дальше )

Мой текущий портфель облигаций

- 09 января 2025, 16:52

- |

Начал год с продажи RU000A101XD8 МаксимаТелеком БО-П01

Брал по 96%, продал по 99%

Вместе с купонами получил более 4,5% прибыли за 2 месяца

В портфеле имею небольшую позицию АПРИ БО-002Р-05 RU000A10A1P9

Купон 30%, до оферты менее года. Болтается +- в районе номинала.

ГТЛК БО-08 RU000A0JWST1

Брал по 95,8% 3 декабря. Сейчас уже 97,8% .

Уже дало 2% на росте стоимости, а в ближайшие пару недель даст ещё +2% и буду продавать по 99%

ФПК Гарант-Инвест БО 002Р-07 RU000A106SK2

Успел скинуть примерно по цене покупки большую часть бумаг. Сейчас осталось совсем чуть-чуть бумаг. По-прежнему думаю, что они исполнят оферту, но уверенности поубавилось)

ЛК Европлан 001P-03 RU000A103KJ8

Брал также 3 декабря по 96,7%

Сейчас бумага стоит 98,62% или же +2% только на росте стоимости за месяц.

МВ ФИНАНС 001Р-04 RU000A106540

Средняя цена покупки 87,27%, сейчас бумага выросла до 93,34 или +7% прибыли.

В исполнении оферты по этому выпуску сомнений нет, поэтому жду, когда этот выпуск даст +15% за пару месяцев и продам до оферты.

( Читать дальше )

Полная таблица флоатеров на 23.12.2024

- 23 декабря 2024, 13:52

- |

В таблице уже почти 300 бумаг!!!

Отсортировал по их по текущей купонной доходности и получилось 22 флоатера, которые дают ТКД более 30%

Просто невероятные цифры

Полную таблицу найдёте у меня в канале: t.me/filippovich_money/927

Самые доходные облигации на 23.12.2024

- 23 декабря 2024, 13:49

- |

Просто жесть. 120 бумаг в рейтинге от A- и YTM от 30%

Полную таблицу найдёте в моём канале: t.me/filippovich_money/926

Экономика России. Почему мы стоим на месте?

- 21 декабря 2024, 16:53

- |

Зашёл я на TradingView, чтобы посмотреть котировки акций и меня понесло. Стало очень интересно смотреть графики по экономике нашей страны.

Смотрел долго, нашёл много чего интересного и появилась идея изложить всё это в посте.

Я не большой эксперт именно в макроэкономике, надеюсь, что тут найдутся люди с профильным образованием, чтобы подтвердить мои выводы или же опровергнуть их.

Прежде всего давайте узнаем, что такое PMI.

PMI (Purchasing Managers’ Index) в экономике — это индекс деловой активности. Он рассчитывается на основе опроса менеджеров по закупкам и отражает мнение специалистов, занимающихся поставкой товаров и материалов для своих компаний. Грубо говоря, опрашивают, менеджеров по поводу закупок на будущий месяц, если все говорят, что закупок больше, то индекс растёт, если меньше, то падает.

У данного индекса значение 50 берётся за нейтральное. Если индекс на этом уровне, то за данный период ничего не изменилось, сколько закупали, столько и закупают, ни рост, ни падение. В среднем по миру, если значение индекса 55-60- это это хороший рост. Если 40-45- то в экономике явно проблемы.

( Читать дальше )

Что такое G-spread?

- 19 декабря 2024, 16:51

- |

Много кому этот показатель не известен и его пугаются как огня, а зря. Он очень даже полезен

G-spread — показывает разницу между доходностью корпоративных облигаций и безрисковых облигаций с одинаковой дюрацией. У нас этими безрисковыми бумагами выступают ОФЗ.

Показатель даёт инвесторам понять насколько адекватная доходность данных корпоративных бумаг и то, как оценивает их рынок. Если G-spread у бумаги низкий, то это значит, что рынок оценивает эту бумагу как вполне надёжную и её можно не бояться купить.

Работает это так. Например ОФЗ на горизонте 1 года дают 16%, а корпоративная бумага даёт 17%. Это показывает, что G-spread составляет 100 пунктов и это вполне хорошее значение для бумаги и говорит о том, что с компанией всё хорошо.

Если ОФЗ на горизонте 3 года даёт доходность 15%, а какая-нибудь корпоративная бумага тоже на 3 года даёт доходность 20%, то это уже 500 п.п. и показывает, что что-то не так.

Сегодня (19.12.2024) у нас есть такие бумаги:

RU000A107RZ0 Группа компаний Самолет, БО-П13, которая имеет G-spread 4,503.91. То есть на 45% выше, чем ОФЗ!!!

( Читать дальше )

Карта доходностей облигаций на 16.12.2024

- 16 декабря 2024, 11:46

- |

На скриншоте указан лист с лучшими бумагами по доходности. В самой таблице в разы больше информации.

Таблица находится по ссылке: t.me/filippovich_money/914

Смотрим, покупаем крайне надёжные бумаги с доходностями около 30% и рейтингом от A

Что есть в этой таблице:

— Название

— Рейтинги

— Купон

— Периодичность выплат

— YTM

— Цена

— Даты погашения/оферт

— Дюрация

— Gspread

— Количество дней до погашения/оферты

Как пользоваться таблицей (краткое описание):

1- Смотрите бумаги в рейтинге, который подходит под ваш уровень риска

2- Находите бумаги с самым высоким YTM

3- Смотрите на дату погашения/оферты. Чем ближе дата погашения/оферты, тем лучше, но лучше смотреть от 4-6 месяцев+, на коротких сроках YTM может некорректно отображать картину. Аналогичная ситуация с офертой/погашением более года и чем дальше, тем менее привлекательна бумага.

4- КРАЙНЕ ВАЖНО!!! Смотрите информацию по компании: что пишут, корпоративные действия, как дела с платёжеспособностью. Если появляется уверенность, что всё отлично, то можете брать бумагу и радоваться доходности.

( Читать дальше )

теги блога Андрей Филиппович

- депозиты

- Diasoft

- Excel

- IPO

- IPO 2023

- IPO 2024

- softline

- Whoosh

- YTM

- АБЗ-1

- акции

- Акции РФ

- аллокация

- Альфа-Банк

- амортизация

- анализ

- афк система

- Аэрофьюэлз

- балтийский лизинг

- банки

- Биннофарм Групп

- бонды

- Борец Капитал

- БПИФ Альфа-Капитал Денежный рынок

- БПИФ УК Первая Сберегательный

- Брусника

- ВИМ Ликвидность

- вклады

- газ

- Делимобиль

- дивиденды

- доход

- доходности облигаций

- доходность

- доходность облигаций

- дюрация

- Займер

- замещающие облигации

- золото

- интерлизинг

- инфляция

- инфляция в России

- Каршеринг Руссия

- Ключевая ставка ЦБ РФ

- Книги

- корпоративные облигации

- кредит

- купон

- купонные выплаты

- лизинг-трейд

- ликвидность

- мигкредит

- мобильный пост

- мтс

- МТС-Банк

- налоги

- налогообложение на рынке ценных бумаг

- НКД - накопленный купонный доход

- Новатэк

- Облигации

- облигации в юанях

- облигации офз

- Облигации РФ

- облигации с переменным купоном

- облигациии

- обучение

- окей

- оферта

- оферта миноритариям

- оферта по облигациям

- ОФЗ

- Полипласт

- портфель

- портфель инвестора

- прогноз по акциям

- разбор

- разбор компаний

- размещение

- размещение облигаций

- размещения

- размещения облигаций

- рецензия на книгу

- Роделен

- россельхозбанк

- РУСАЛ

- самолет

- Селигдар

- Славянск ЭКО

- Совкомбанк

- торговый софт

- трейдинг

- финансовая аналитика

- Финуслуги

- флоатеры

- фондовый рынок

- Формулы

- хк новотранс

- ЦБ РФ

- экономика

- эмитент