| Число акций ао | 62 млн |

| Номинал ао | 25 руб |

| Тикер ао |

|

| Капит-я | 228,6 млрд |

| Выручка | 207,4 млрд |

| EBITDA | 63,0 млрд |

| Прибыль | 14,5 млрд |

| Дивиденд ао | – |

| P/E | 15,8 |

| P/S | 1,1 |

| P/BV | -134,5 |

| EV/EBITDA | 4,9 |

| Див.доход ао | 0,0% |

| Самолет Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Самолет акции

-

ВТБ: российский рынок ипотеки за февраль вырос в 1,5 раза

ВТБ: российский рынок ипотеки за февраль вырос в 1,5 разаПо оценке ВТБ, в феврале российские банки выдали более 420 млрд рублей по ипотеке, увеличив результат января в 1,5 раза. Факторами роста стали реализация льготной ипотеки, ввод новых девелоперских объектов и ожидаемое сокращение субсидированных программ от застройщиков. При этом в феврале прошлого года на фоне ажиотажного спроса в преддверии увеличения ставок уровень продаж был на 12% выше

ВТБ в феврале оформил около 15 тысяч жилищных кредитов на 78 млрд рублей, что более чем в 1,7 раза превышает результат января. Средний чек составил порядка 5,2 млн рублей, увеличившись за год примерно на 20%. Так, около 40% продаж в феврале пришлось на Москву и область (примерно 30 млрд рублей). На втором месте — Санкт-Петербург с Ленинградской областью (около 7 млрд рублей). В топ-5 регионов также вошли Краснодарский край (6,8 млрд), Республика Татарстан (3 млрд) и Новосибирская область (2,2 млрд).

Традиционно в начале года рынок недвижимости характеризуется низкой клиентской активностью, но вот уже второй год подряд ситуация заметно отличается от стандартных трендов.

Авто-репост. Читать в блоге >>> Актуально про первичную недвижимость

Актуально про первичную недвижимостьВ этой статье мы представим актуальный взгляд на рынок первичного жилья. Рассмотрим, как проходит коррекция и в чем она выражается. А также выделим ключевые тенденции в начале года.

Выдача ипотеки рухнула в январе м/м

В январе выдача ипотечных кредитов ожидаемо снизилась. В годовом выражении объем ИЖК уменьшился на 13,9%, до 281,6 млрд руб., а в месячном выражении падение составило 60%. Доля выдачи по программам с господдержкой осталась на уровне выше 50% (средняя доля в 2021 г. и 2022 г. была 29% и 46%, соответственно).

Слабая динамика в годовом выражении отражает ухудшение спроса на жилье из-за повышения ипотечных ставок как по рыночным, так и по льготным программам. Средневзвешенная ставка подскочила с 6,65% до 7,86% в январе. Мы ожидаем, что такое снижение продолжится, а доля льготных программ будет занимать половину и более от общего объема. Слабой динамике будет сопутствовать по-прежнему высокое предложение первичного жилья и повышенные ипотечные ставки (с 2023 года ставку по льготной программе подняли с 7% до 8%).

Авто-репост. Читать в блоге >>> ЦБ РФ сохраняет жесткую риторику в вопросе регулирования ипотеки

ЦБ РФ сохраняет жесткую риторику в вопросе регулирования ипотекиБанк России снова предупредил о рисках, которые несет высокий рост ипотечных кредитов на фоне ухудшения стандартов выдач и использования схем от застройщиков.

«Мы будем принимать все необходимые меры, чтобы не допустить роста рискованной ипотеки», — заявила председатель ЦБ Эльвира Набиуллина на встрече с банкирами, организованной Ассоциацией банков России.

www.interfax.ru/business/889444

Авто-репост. Читать в блоге >>> Конспект: представитель компании Самолет рассказывает о перспективах роста на 80% в 2023 году

Конспект: представитель компании Самолет рассказывает о перспективах роста на 80% в 2023 году

На 2Stocks вышло занимательное интервью с Николаем Минашиным — директор по взаимодействию с инвесторами, который рассказал много нюансов деятельности компании. Рекомендую к просмотру! Потому что у нас в стране все эксперты в строительстве, может быть узнаете что-то новое для себя.Некоторые тезисы из беседы:

Самолет — это?С 2012 года на рынке.

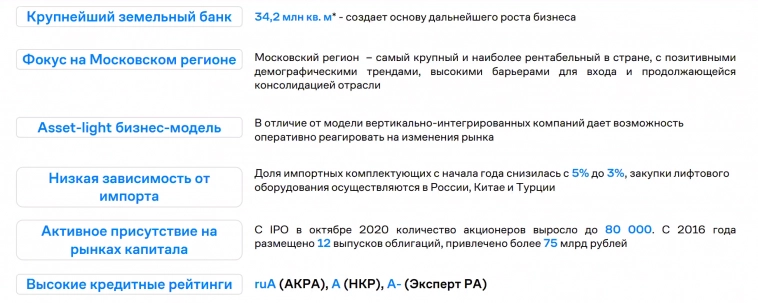

Крупнейший в России земельный банк. Лидер в Московской области, доля выше 30%. Есть в Москве и Новой Москве, в Санкт-Петербурге и Ленинградской области. В 2022 году вышли в Тюмень. Есть планы ЕКБ, УФА, Казань, Владивосток, Сахалин, Краснодар.

Становятся полномасштабным федеральным игроком, присутствуют в 93% городов с населением свыше 500 тыс. человек.

Ассет-лайт девелопер. Нет заводов, стройки. Работают через подрядчиков.

Авто-репост. Читать в блоге >>> Акции Самолета выглядят наиболее привлекательно среди публичных девелоперов - Промсвязьбанк

Акции Самолета выглядят наиболее привлекательно среди публичных девелоперов - Промсвязьбанк

По итогам всего 2022 года продажи первичной недвижимости Самолета выросли на 33% г/г, до 1067 тыс. кв. м. При этом, продажи ЛСР снизились на 17% г/г, до 506 тыс. кв. м, Эталона снизились на 35% г/г, до 292 тыс. кв. м. ПИК не публиковал квартальные операционные результаты в 2022 году, по итогам всего 2022 года данные пока представлены. В этом году сектор девелопмента может быть сдержан слабой конъюнктурой. По нашему прогнозу, в 2023 году снижение спроса на новостройки в России составит 4,9%, а цены останутся на уровне предыдущего года.

Самолет в 2023 году планирует увеличить объем продаж первичной недвижимости в 1,8 раза до 1,9 млн кв. м. Цель выглядит амбициозной в условиях слабой конъюнктуры рынка недвижимости. Компания планирует увеличить продажи благодаря расширению предложения. При этом, в основе сильной конкурентной позиции востребованный продукт – квартиры в массовом сегменте с отделкой и мебелью, расположенные в привлекательных локациях в том числе близко к МЦД. Конкурентные цены и ипотечные ставки на квартиры в жилищных комплексах девелопера также поддерживают продажи.

Авто-репост. Читать в блоге >>>

Девелоперы сокращают число строек в связи с серьезным падением спросаВ январе девелоперы по всей стране получили 192 разрешения на строитель...

Роман Жмак, а я то думал, с чего это «хитрый лис» свои Сортовые заводы продать хочет?

НЛМК (NLMK RX) намерен продать свой сортовой дивизион. Если кто не знает, сортовой прокат – это прокат строительного назначения (арматура, балка, швеллер и т.д.).

Девелоперы сокращают число строек в связи с серьезным падением спроса

Девелоперы сокращают число строек в связи с серьезным падением спроса

В январе девелоперы по всей стране получили 192 разрешения на строительство (РНС) в общей сложности 2,51 млн кв. м жилья. Этот показатель, дающий представление о количестве выводимых на рынок новых проектов, оказался почти вдвое меньше, чем за тот же период 2021–2022 годов.

Причина — в серьезном падении спроса, поддержать который пока не удалось даже за счет продления властями льготной ипотеки. Объемы ее выдачи в январе сократились в четыре раза.

Источник: https://www.kommersant.ru/doc/5842368?tg

Авто-репост. Читать в блоге >>>

Самолет (SMLT). Итоги 2022г. План 2023. Прогноз дивидендов.

Самолет (SMLT). Итоги 2022г. План 2023. Прогноз дивидендов.

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 10.02.23 группа Самолет опубликовала операционные результаты и ключевые финансовые показатели за 2022 г. Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube

Еще больше разборов в телеграм: https://t.me/Investovization_official

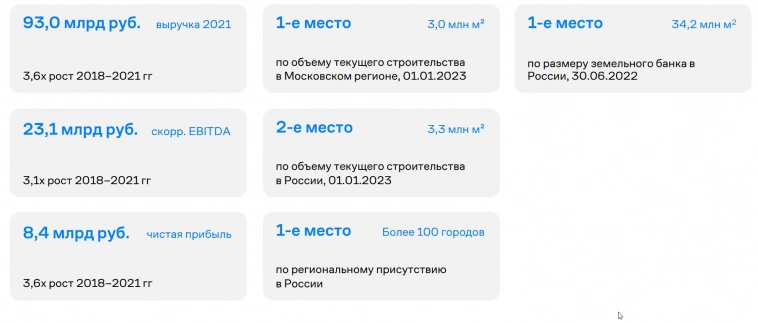

О компании.

ПАО ГК «Самолет» — самая быстрорастущая публичная компания в России по итогам 2021 года и одна из крупнейших федеральных корпораций в сфере proptech и девелопмента. В периметре группы развиваются следующие бизнес-направления: онлайн-платформа сервисов с недвижимостью «Самолет+», управляющая компания, фонды коммерческой и арендной недвижимости, девелопмент проектов во всех сегментах по всей России, ИЖС, курортная недвижимость и другие.

Авто-репост. Читать в блоге >>> ❗️Акции Самолёт: взлетаем или уже налетались? Обзор компании

❗️Акции Самолёт: взлетаем или уже налетались? Обзор компании

🏗️Самолёт – один из крупнейших российских застройщиков. Основную деятельность ведёт в Московской области. В 2021 году компания начала сотрудничать с СПб Реновация, начав строительство под своим брендом в Ленинградской области, в 2022 – в Екатеринбурге и Тюмени. Рассмотрим, чем Самолёт отличается от других застройщиков и стоит ли инвестировать в его акции.

🏢Бизнес-модель Самолёта

У Самолёта очень необычная бизнес-модель, которую компания сама называет Asset Light: компания занимается проектированием, маркетингом, продажами, но не занимается непосредственно строительством – его отдают на аутсорс сторонним компаниям. Таким образом Самолёт снижает рыночные риски и экономит на расходах.

🏘️Строительство Самолёт ведёт комплексно, возводя не отдельные здания, а целые микрорайоны, средняя площадь которых составляет 300 тысяч квадратов и имеет всю необходимую для проживания инфраструктуру: магазины, детские сады, больницы, школы и т.д.

Кроме того, до 30% квартир сдаются сразу меблированными: Самолёт предоставляет жильё «под ключ». В 2022 году компании удалось купить несколько фабрик Икеи, где и производится необходимая мебель.

На конец 2022 года земельный банк компании составлял 34,2 млн кв. м, внешние активы оценивались в 417 млрд рублей, а портфель проектов – в 363 млрд.

Несмотря на то, что формально Самолёт работает более чем в 10 городах 4 областей, большую часть выручки, а именно – 88%, Самолёт получает в Московской области. При этом за 2021 год в регионе выручка выросла на 85%. Сейчас доля Самолёта в Московском регионе составляет 17% (в прошлом году – 12%).

🏆Самолёт, кстати, именно в 2021 году был признан самым быстрорастущим девелопером России.

88% продаж приходится на ипотеку. Следовательно, увеличение ставок по ипотеке или ужесточение порядка отбора заявок может самым прямым образом отразиться на финансовом состоянии застройщика.

💰Акционерный капитал

Крупнейшим акционером компании является член комитета совета директоров по аудиту и финансам Павел Голубков. Через кипрскую компанию DORSTAGEN LIMITED он владеет 33,1% акций, а через закрытый инвестиционный комбинированный фонд «Проектный» – ещё 12,2% акций.

Основателю компании Михаилу Кенину принадлежит 30,9% акций, его дочери Мишель – 4,7% акций.

Большая доля во владении у топ-менеджеров: Игорю Евтушевскому принадлежит 9,3%, Антону Елистратову и Дмитрию Голубкову – по 2,4%.

В свободном обращении после IPO находятся всего 5,1% акций компании.

Что интересно, 28,9% акций дочерней компании ООО «Самолёт две столицы» принадлежат Максиму Воробьёву – тому самому, который является основателем Инарктики и по совместительству – братом губернатора Московской области. Возможно, именно поэтому Самолёт удаётся так лихо расти в области? Или это просто совпадение?IPO

Самолёт вышел на IPO в 2020 году. Основные владельцы разместили 5,1% акций, т.е. около 3 млн штук, по цене 950 рублей за акцию. Всего компания привлекла 2,9 млрд рублей. Привлечённые деньги планировалось потратить на реализацию новых строительных проектов.

В планах компании было заложено провести SPO в 2023 году с целью доведения free-float до 40%. Насколько будут реализованы эти устремления сейчас – сказать сложно.

В целом IPO для застройщика оказалось удачным. Первые три месяца цена двигалась в коридоре 900-1000 рублей, но уже с начала 2021 года наметился резкий рост. В сентябре 2021 года цена достигла пика – 5780 рублей, но впоследствии снижалась.

Текущая стоимость акции – 2529 рублей, почти на 165% выше цены размещения.

Финансовые результаты

Выручка компании, если смотреть по годам, резко растёт:

2017 – 42,44 млрд рублей

2018 – 38,71

2019 – 51,14

2020 – 60,2

2021 – 93,01

2022 – 194,9

Это связано с резким ростом операционных показателей. Для сравнения: в 2019 году было продано 475 тысяч квадратов жилья, а в 2022 – уже 1067. При этом стоимость недвижимости в Московской области, начиная с 2017 года, выросла в среднем на 12% в год. Таким образом, Самолёт оказался в самом тренде роста цен на недвижимость.

С прибылью такого стабильного роста нет, что связано с масштабными инвестициями и активным расширением:

2017 – 3,5 млрд рублей

2018 – 2,4

2019 – 0,86

2020 – 3,23

2021 – 6,53

2022 – 22,2

Свободный денежный поток периодически оказывается отрицательным: в 2018 и 2021 году. Это связано с ростом капитальных затрат на расширение.

Самолёт сейчас – история роста, поэтому компания активно вкладывается в расширение, отгрызая кусок пирога у более мощных и известных публичных конкурентов: ПИК и ЛСР.

Долговая нагрузка

Параллельно Самолёт, естественно, накапливает долги. В 2019 году долг составлял всего 16,2 млрд рублей, в 2020 – 33,2, в 2021 – 133,2, за 1 полугодие 2022 – 190,6 млрд рублей (данные за весь 2022 год компания не раскрыла).

На основании этого долговая нагрузка Самолёта кажется фантастической, например, долг / EBITDA достигает 5,72, а коэффициент долг / капитал – 15,68!

Но нужно учитывать, что в силу особенностей учёта в долговой нагрузке учитываются счета эскроу. Для тех, кто не знает: застройщики в России работают по методу проектного финансирования, т.е. покупатели жилья отдают деньги не застройщику, а – в банк. И банк под обеспечение этих денег выдает застройщику кредит. Как только застройщик заканчивает проект и сдаёт его, банк переводит деньги и обнуляет кредит.

Это сделано, чтобы снизить процент обманутых дольщиков. Ведь теперь застройщик заинтересован в доведении строительства до конца. А если он в силу каких-то причин обанкротится, то дольщикам вернутся их деньги.

По состоянию на 1 полугодие 2022 года на счетах-эскроу Самолёт находилось 75,7 млрд рублей, которые числятся именно как «проектное финансирование». Без них «скорректированный» долг составляет 114,9 млрд рублей.

Дополнительно в числе долга Самолёт отображает счета эскроу своих дочерних компаний, а это ещё 137,6 млрд рублей. С их учётом долг становится отрицательным: –22,7 млрд рублей.

А для вычисления чистого долга нужно прибавить ещё запасы наличности. По последним данным они составляют 3,7 млрд рублей. То есть чистый долг стал ещё отрицательнее.

Что интересно, Самолёт указал в отчёте за 2022 год денежные поступления в размере 183,5 млрд рублей. В их числе должны быть и высвобожденные средства от проектного финансирования.

Увы, какая часть кэша поступила от прямых продаж, а какая – от «высвобождения», мы не знаем.

Но в любом случае, нельзя считать долговую нагрузку Самолёта (да и любого другого застройщика) без учёта средств проектного финансирования, потому что они искажают реальные показатели.

Рентабельность

Самолёт отличается достаточно высокими показателями рентабельности:

📍ROE (рентабельность капитала = чистая прибыль / капитал) – 58,61%

📍ROA (рентабельность активов = чистая прибыль / активы) – 3,51%

📍ROS (рентабельность продаж = прибыль до уплаты налогов и процентов / выручка) – 21,34%📍рентабельность EBITDA – 26,43%

📍чистая рентабельность – 33,5%

👆Здесь привлекают внимание существенная разница между рентабельностью капитала и активов.

Дело в том, что у Самолёта очень небольшой собственный капитал – всего 16,4 млрд рублей. Он традиционно был небольшого значения, т.к. большинство операций компания отдаёт на аутсорс. При малом капитале и большой выручке получается феноменальная рентабельность.

А вот активов у него достаточно много, и большая их часть (больше 40%) сформирована запасами – оценочной стоимостью незавершённого строительства. Следовательно, чем больше объёмы строительства – тем больше объём активов.

💡Что интересно, основных средств у компании с гулькин нос – всего 1,8 млрд рублей (а общий размер активов превышает 301,8 млрд рублей). Но это – последствия особенной аутсорсовой бизнес-модели застройщика.

Огромный размер активов относительно прибылей вызывает низкую рентабельность активов. Если вычесть из числа активов незавершённое строительство, то рентабельность оказывается на достаточно высоком уровне (около 15%).

Дивиденды

В октябре 2020 года компания утвердила новую дивидендную политику, которая предполагает направлять на выплату дивидендов не менее 50% чистой прибыли при условии, что соотношение чистый долг / скорректированная EBITDA будет менее 1. Если же значение коэффициента будет в диапазоне 1–2 включительно, то на выплаты будет направляться не менее 33% чистой прибыли за отчётный период. При этом определён минимальный размер дивидендных выплат при любом уровне долговой нагрузки, который соответствует не менее 5 млрд руб., или 82 рублей на акцию в год.

После проведения IPO Самолёт твёрдо придерживался дивидендной политики:

2п2020 – 41

1п2021 – 41

2п2021 – 41

1п2022 – 41

Выплат за 2-е полугодие 2022 года пока не было, обычно Самолёт выплачивает их в июле. Там и узнаем.

На самом деле дивиденды относительно прибыли очень небольшие. Если по итогам 2022 года выплата будет соответствовать 5 млрд рублей (по 41 рублю за каждое полугодие), то коэффициент выплаты (payout ratio) составит 22,5%.

В целом Самолёт может безболезненно увеличить выплаты как минимум в 2 раза.

💡А вот дальше интересней. Сам застройщик анонсировал такие планы на 2023 год:

объем продаж первичной недвижимости увеличить на 78% – до 1,9 млн квадратных метров

выручку увеличить на 80% — до 350 млрд рублей

удвоить EBITDA и довести до 90 млрд рублей

Да, по прибыли нет конкретных планов, возможно, все излишки уйдут в рост. Но при рентабельности 30% чистая прибыль составит 105 млрд рублей. В пересчёте на дивиденды это фантастические 870 рублей на одну акцию!

Я не знаю, будут ли реально такие дивиденды (и такие прибыли), но то, что Самолёт сохраняет большую инвестиционную привлекательность – однозначно.Стоимость акции

Попробуем определить справедливую стоимость акций Самолёта.

По методу дисконтирования дивидендов справедливая цена акции находится в районе 4300 рублей (при стартовой цене дивиденда в 82 рубля и темпах роста 12%, закладываю консервативную оценку).

По методу дисконтирования денежных потоков справедливая стоимость находится в районе 5250 рублей, что более чем в 2 раза выше текущей цены.

👆Но нужно учитывать, что цены на недвижимость находятся на максимуме, и в будущем возможно их снижение. Кроме того, Самолёт вряд ли сможет развиваться такими трёхзначными темпами в будущем. Если занизить темпы роста в 2 раза, то цена акции оказывается в районе 4200 рублей, что тоже довольно много.

По методу Грэма NCAV рассчитать невозможно, т.к. обязательства значительно превосходят капитал, да и метод работы Самолёта не подразумевает активное использование капитала.

По методу Net-Net Working Capital с учётом оборотного капитала (которого у компании как раз очень много) стоимость акции составляет 6330 рублей.

Если смотреть по мультипликаторам, то акции Самолёта сейчас торгуются в разы дешевле, чем в прошлом году (P/E 6,87 против 45 годом ранее, когда цены были на максимуме, P/S 2,3 против 3,16, EV/EBITDA 3,57 против 30,7, хотя тут нужно «очищать» долг от эскроу-счетов).

Но для растущей компании, такой как Самолёт, стоимостные мультипликаторы не очень применимы. Я привёл их, скорее, для понимания, что по сравнению с прошлым годом бизнес компании значительно вырос, а капитализация упала более чем в 2 раза.

✔️Прямо сейчас акции Самолёта выглядят недооценёнными. Рынок закладывает в них риски пузыря в сфере недвижимости, отмены льготной ипотеки, замедления темпов роста самого застройщика (деревья не растут до небес). Но несмотря на это, компания мне нравится и их акции выглядят очень привлекательны по нынешним ценам.

❗️Правда, есть ложка дёгтя: в 4 квартале 2022 года Самолёт впервые в истории столкнулся с падением продаж (на 6%). Кроме того, есть информация, что застройщики выполняют планы продаж только на 70-80% из-за резкого обрушения спроса на первичное жильё в виду экономической ситуации.

👆Поэтому есть вполне закономерные опасения, что Самолёт в 2023 году может не показать запланированных результатов.

✅Тем не менее, на мой взгляд, акции Самолёта выглядят намного интересней к покупке, чем тех же ПИК и ЛСР, которые просто в силу своей огромности не могут дать кратного роста. А Самолёт – он дизраптор в сфере недвижимости. С потенциалом увеличения котировок и дивидендов. А что ещё нам, инвесторам, надо?----

Пожалуй, самая крупная база обзоров российских компаний доступна по ссылке - https://t.me/investassistance/1332

----

Понравилось? Ставьте 👍и подписывайтесь! Дальше — Больше! А в комментариях закрепил ссылки на свежие обзоры компаний.

И буду рад, если напишете ваше мнение по компании Держите ли акции?👇🏻

Авто-репост. Читать в блоге >>> Свежая рекомендация по акциям «Самолета»

Свежая рекомендация по акциям «Самолета»Бумаги российских девелоперов завершили вчерашний день ростом в среднем на 2,5%. Поддержку сектору оказало заявление президента РФ – Владимир Путин в ходе послания Федеральному собранию поручил запустить программу льготного арендного жилья для сотрудников ОПК по ставке ниже рыночной. Бумаги какого девелопера выглядят привлекательнее других в этих условиях?

На данный момент наиболее оптимистично аналитики «Финама» оценивают акции «Самолета» — у бумаг девелопера рейтинг «Лучше рынка» без целевой цены. Несмотря на сложные рыночные условия, «Самолет» демонстрировал высокие темпы роста операционных и финансовых показателей в 2022 году. Кроме того, «Самолет» был единственным среди публичных девелоперов, который выплатил дивиденды в прошлом году. При этом потенциальные дивиденды на текущий год могут составить 10 млрд руб., или 164 руб. на акцию с доходностью около 7%. Озвученный руководством амбициозный план на 2023 год внушает оптимизм – ожидается увеличение объема продаж до 1,9 млн кв. м (1,1 млн кв. м в 2022 году), рост выручки до 350 млрд руб. и EBITDA до 90 млрд руб. Девелопер снижает зависимость от Московского региона и активно расширяет свое присутствие в регионах, вышел на рынок загородной недвижимости, а также стремительно развивает диджитал-проекты, которые приносят все больше прибыли.

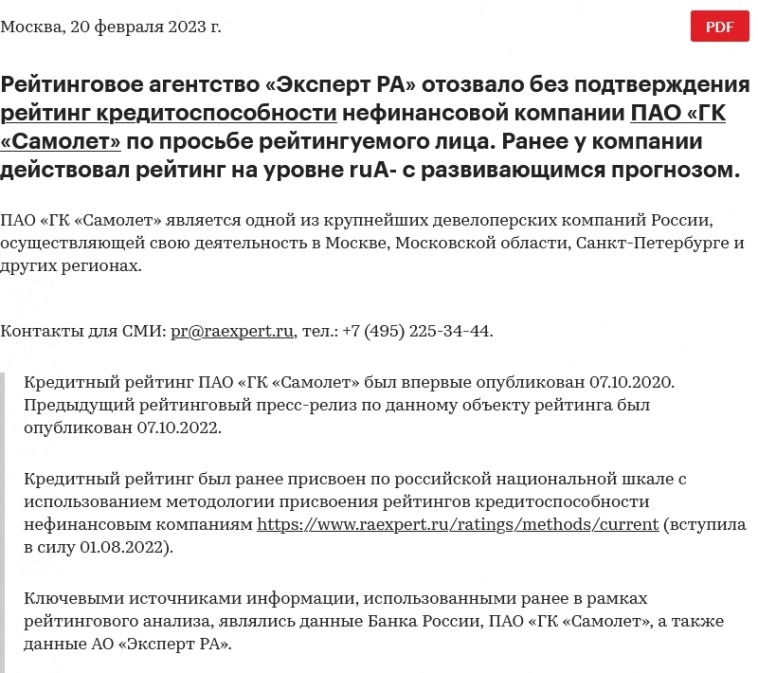

Авто-репост. Читать в блоге >>> «ГК «Самолет» Присвоение или изменение рейтинга эмитента рейтинговым агентством или иной организацией на основании договора

«ГК «Самолет» Присвоение или изменение рейтинга эмитента рейтинговым агентством или иной организацией на основании договора

2. Содержание сообщения

2.1. Объект рейтинга (ценные бумаги и (или) их эмитент): эмитент

2.2. Вид рейтинга, который присвоен объекту рейтинговой оценки (кредитный рейтинг; иной рейтинг): кредитный рейтинг

2.3. В случае если объектом рейтинга являются ценные бумаги эмитента - вид, категория (тип), серия (при наличии) и иные идентификационные признаки ценных бумаг, указанные в решении о выпуске ценных бумаг, а также регистрационный номер выпуска (дополнительного выпуска) ценных бумаг и дата его регистрации: не применяется

2....

Авто-репост. Читать в блоге >>>

Отозван кредитный рейтинг ГК Самолет. Есть повод волноваться? Согласно сообщению

ГК Самолет лишился кредитного рейтинга… по собственному жел...

10 кратное превышение долга по отношению с капиталу Отозван кредитный рейтинг ГК Самолет. Есть повод волноваться?

Отозван кредитный рейтинг ГК Самолет. Есть повод волноваться?

Согласно сообщению

ГК Самолет лишился кредитного рейтинга… по собственному желанию.

И это на фоне сильных результатов за 4 кв недавно обнародованных...

Как думаете, есть повод волноваться?

Авто-репост. Читать в блоге >>> ГК Самолет планирует провести IPO своего фиджитал-сервиса в сфере недвижимости Самолет Плюс до 2025 года — Forbes

ГК Самолет планирует провести IPO своего фиджитал-сервиса в сфере недвижимости Самолет Плюс до 2025 года — Forbes

Самолет позиционирует сервис как свой первый проптех- и финтех-проект. Девелопер оценивает долю «Самолет Плюс» на рынке сделок с недвижимостью в 3%, до 2030 года компания планирует занять 20% рынка.

ГК «Самолет» работает на рынке жилья с 2013 года. Акции группы торгуются на Московской бирже с октября 2020 года, с момента размещения бумаги подорожали на 175%.

www.forbes.ru/investicii/485041-samolet-sobralsa-vyvesti-svoj-servis-po-prodaze-nedvizimosti-na-ipo-k-2025-godu

Авто-репост. Читать в блоге >>> Девелоперы освоили госстроительство

Девелоперы освоили госстроительство

В первый год после начала военных действий на Украине строительная индустрия РФ заработала около 11,69 трлн руб.— почти на 14% больше, чем годом ранее. Рост обеспечен в основном за счет бюджетных вливаний в госстройки, тогда как у девелоперов жилья и коммерческой недвижимости из-за снижения спроса денежные поступления сократились. Однако уже в этом году финансовые риски будут нарастать для всей отрасли и кризис проявится более ярко, полагают эксперты.

Подробнее – в материале «Ъ»

Авто-репост. Читать в блоге >>> в Госдуме предложили запустить всеобщую ипотеку под 5% - Известия

в Госдуме предложили запустить всеобщую ипотеку под 5% - ИзвестияПредполагается, что ЦБ будет предоставлять кредиты банкам под залог ранее выданных высоконадежных ипотечных портфелей под 2% годовых. При этом наценка финансовых организаций составит 2–3% и, таким образом, конечная ставка по такому займу для гражданина будет не выше 5%, следует из письма парламентариев.

В пресс-службе кабмина сообщили, что документ поступил в аппарат правительства РФ.

В Банке России отметили, что программы поддержки ипотечников, как и вообще льготные программы кредитования, должны быть адресными, а не всеобщими.

— Субсидии не бывают бесплатными. Выдача большого объема льготных кредитов широким категориям заемщиков неизбежно означает необходимость поддержания более высокой ключевой процентной ставки и меньшую доступность кредита для остальных заемщиков, и граждан, и компаний, и предпринимателей. В любом случае субсидирование процентной ставки, как и прочие формы субсидий, лежит в плоскости бюджетной политики, — сказали в пресс-службе ЦБ.

Источник: https://iz.ru/1470057/mariia-perevoshchikova/vznosnye-usloviia-v-rf-predlozhili-zapustit-vseobshchuiu-ipoteku-pod-5

Авто-репост. Читать в блоге >>> Продажи ипотеки в России в 2023 году могут превысить 5 трлн рублей, что превысит результаты прошлого года — ВТБ

Продажи ипотеки в России в 2023 году могут превысить 5 трлн рублей, что превысит результаты прошлого года — ВТБ

На фоне ограничений субсидированных программ застройщиков может произойти снижение доли новостроек в выдачах, при этом как минимум на четверть вырастет спрос на частное строительство.

Авто-репост. Читать в блоге >>> Операционные результаты Самолета за 4 квартал выглядят сильными, особенно на фоне конкурентов - Ренессанс капитал

Операционные результаты Самолета за 4 квартал выглядят сильными, особенно на фоне конкурентов - Ренессанс капитал

Самолет – операционные результаты и основные финансовые показатели за 2022 год

Капитализация: RUB 164,756 млн

Объём торгов: RUB 161 млн

В свободном обращении: 11%

В пятницу (10 февраля) Самолет опубликовал результаты за 4кв22.

Динамика продаж ухудшилась после сильных результатов в 3 квартале. В 4 квартале продажи первичной недвижимости Самолета снизились на 6% к прошлому году в кв. м и на 1% в рублях (до 280 тыс. кв. м и 47,8 млрд руб.). В целом, в 2022 году продажи компании увеличились на 33% до 1 067 тыс. кв. м. Поступления денежных средств составили 51,1 млрд руб. в 4 квартале (+8% по сравнению с 4кв21) и 183,5 млрд руб. по году (+54% г/г).

Благодаря сильным операционным результатам выручка компании выросла на 49% г/г до 194,9 млрд руб. (против 189 млрд руб. по предварительным результатам), EBITDA увеличилась на 68% до 48,2 млрд руб., а чистая прибыль на 57% до 22,2 млрд руб. В 2023 году компания ожидает сохранения высоких темпов развития бизнеса за счет запуска новых проектов и выхода в новые российские регионы.

Авто-репост. Читать в блоге >>> Инвестиционный кейс Самолета остается привлекательным - Атон

Инвестиционный кейс Самолета остается привлекательным - Атон

Самолет представил сильные операционные результаты за 4К22/2022

В 4К22 объемы реализации недвижимости сократились до 280 тыс. кв. м (-6% г/г), а в стоимостном выражении продажи снизились всего на 1% г/г до 47.8 млрд руб. за счет роста средней цены до 168 тыс. руб./кв. м. (+10% г/г). Денежные поступления выросли на 8% г/г до 51 млрд руб., тогда как доля ипотечных продаж составила 88% против 71% в 4К21. В целом, за 2022 продажи увеличились на 38% г/г до 1 067 тыс. кв. м и на 42% до 178.9 млрд руб. в стоимостном выражении. Денежные поступления выросли на 54% г/г до 183.5 млрд руб. Согласно управленческой отчетности, выручка компании укрепилась на 49% г/г до 194.9 млрд руб., а EBITDA прибавила 68% г/г до 48.2 млрд руб. — оба показателя в рамках прогноза компании на 2022. Чистая прибыль выросла на 57% г/г до 22.2 млрд руб. Согласно прогнозам компании, в 2023 году продажи составят 1.9 млн кв. м, выручка — 350 млрд руб., а EBITDA — 90 млрд руб., по данным управленческой отчетности.

Несмотря на небольшое снижение объемов продаж в 4К22, Самолет продемонстрировал в целом сильные результаты по сравнению с рынком и другими публичными девелоперами (-22% у ЛСР и -37% у Эталона). Это результат привлекательного рыночного позиционирования наряду с запуском новых проектов. Таким образом, Самолет остается самым быстрорастущим среди 20 крупнейших девелоперов на российском рынке, а его доля рынка увеличивается. Предварительные финансовые результаты за 2022 также представляются нам сильными. Прогноз компании на 2023 впечатляет, и может стать важным драйвером в 2023 году, если компания достигнет поставленных целей. В этой связи следующие квартальные операционные результаты покажут прогресс относительно годового прогноза.

Авто-репост. Читать в блоге >>>

Ситуация на вторичном рынке жилья постепенно стабилизируется

Ситуация на вторичном рынке жилья постепенно стабилизируется

Цены на жилье в крупнейших городах страны медленно стагнируют. Это происходит в условиях завершения периода эмоциональных сделок с большими дисконтами и постепенного роста спроса на жилье.

Средняя стоимость вторичной недвижимости на 18 крупнейших региональных рынках России (16 городов-миллионников, Московская и Ленинградская области) в феврале составила 124,3 тыс. руб. за 1 кв. м, увеличившись на 0,6%. Такие данные приводит «ЦИАН.Аналитика». Небольшой рост зафиксирован после длительного периода снижения цен.

www.kommersant.ru/doc/5813284?from=main

Авто-репост. Читать в блоге >>> В продолжении перспектив 👆

В продолжении перспектив 👆

✈️ Самолёт раскрыл финансовые показатели за 2022 год

Выручка +49% г/г

Чистая прибыль +57% г/г

EBITDA +68% г/г

Объем продаж первичной недвижимости +32% г/г

В денежном выражении продажи выросли на 42% до ₽178,9 млрд.

На мой взгляд, негативным моментом является то, что, доля ипотечных сделок выросла до 82% и в случае фин.негатива населения, это может существенно сказаться на долгосрочном горизонте.

Исходя из оценок самая дешевая

👉 ГК Самолет

EV/EBITDA компании находится на уровне 2,6х,

👉 А Эталон разобрали тут со своим P/B — 0,3 — тут

Конечно, интересен Самолет 🔥 — продолжает агрессивно расти, усиливая присутствие в регионах. Кроме того, ✈️ единственный выплатил дивы в 2022 г. 💪

Плюсом у компании амбициозные планы на 2023 г.

В то время, как перспективы Эталона не менее интересны ввиду возможного начал выплат дивов, а так же перерегистрации. 🇷🇺

Это и есть две компании, которые интересны в секторе. 👆 преодолев дневную EMA ⚡️

Авто-репост. Читать в блоге >>>

Самолет - факторы роста и падения акций

- На рынке недвижимости Московской области сложился серьезный дефицит предложения - всего 1 млн м2 против 3,5-4 млн м2 в 2016 году. (22.12.2021)

- Продажи компании растут, несмотря на окончание программы льготной ипотеки и рост процентных ставок (02.05.2023)

- На конец 2022 года Самолет - самый быстрорастущий девелопер в России (02.05.2023)

- Компания обещает довести объем продаж к 2024 году до 3,2 млн м2, что даст выручку 500+ млрд руб. Это в 8 раз больше чем выручка 2020 года. (02.05.2023)

- Риск того, что ипотечный спрос сильно упадет в 2023-2024 году после изменения программ льготной ипотеки, и исчерпания будущего спроса за счет активных покупок в прошлых годах. (02.05.2023)

- Компания планировала SPO весной 2023 года, при этом Free Float вырастет до 40%. (02.05.2023)

- У Компании высокий долг, который перекрывается деньгами на эскроу счетах. По долгам начисляют проценты, по эскроу нет. (02.05.2023)

Самолет - описание компании

ПАО ГК «Самолет» — самая быстрорастущая публичная компания в России по итогам 2021 года и одна из крупнейших федеральных корпораций в сфере proptech и девелопмента. В периметре группы развиваются следующие бизнес-направления: онлайн-платформа сервисов с недвижимостью «Самолет+», управляющая компания, фонды коммерческой и арендной недвижимости, девелопмент проектов во всех сегментах по всей России, ИЖС, курортная недвижимость и другие.

IPO Группы Самолет состоялось в октябре 2020 года Группа на Московской бирже.

Это IPO стало первым за последние 10 лет среди российских девелоперов.

Цена IPO была 950 рублей (по нижней границе диапазона 950-1100 руб) Капитализация по цене размещения = 57 млрд руб Всего продали 3,1 млн акций (на 2,945 млрд), free float=5% 70% объема купили физики Первый день торгов = 29 октября 2020 года.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций