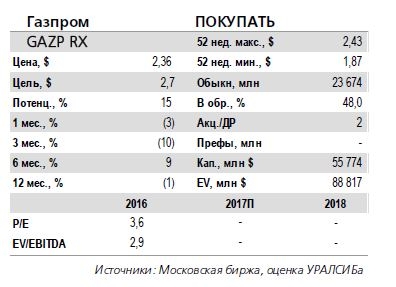

Газпром ( Инвест идея № 5 ) от Azbuka_Fin_InvestГазпром МСФО 2017 (Инвест идея № 5 )

Введение:

Газпром – это классический пример развития бизнеса за счет органического роста. Под органическим ростом подразумевается развитие бизнеса без использования слияний и поглощений. Сейчас близятся к завершению три очень важных как для Газпрома, так и для нашей страны проекта:

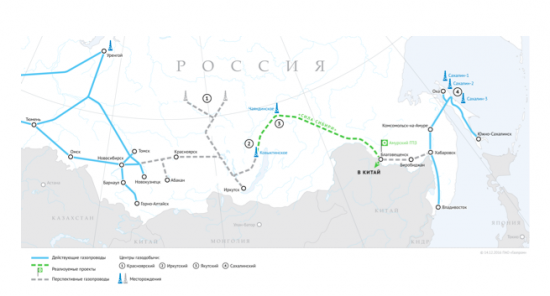

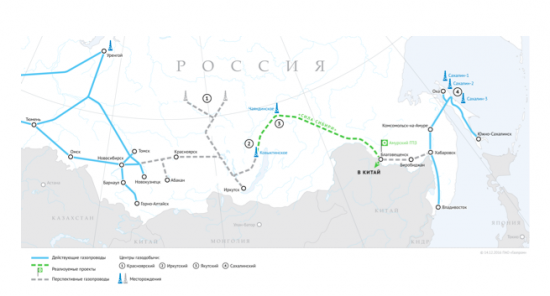

1) Сила Сибири

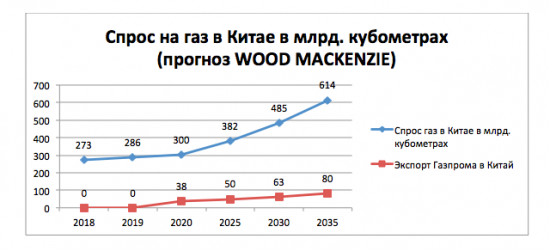

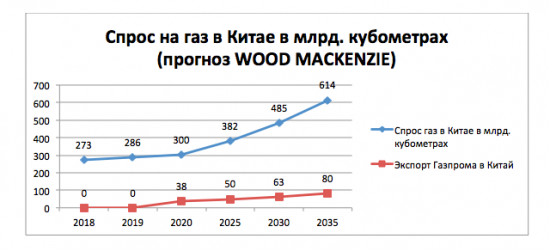

Это экспорт газа в Китай. В мае 2014 года «Газпром» и Китайская Национальная Нефтегазовая Корпорация (CNPC) подписали Договор купли-продажи российского газа по «восточному» маршруту (газопроводу «Сила Сибири»). Договор заключен сроком на 30 лет и предполагает поставку в КНР 38 млрд. куб. м газа в год. Начало поставок — декабрь 2019 года.

К 2035 году Газпром планирует занимать как минимум 13% рынка природного газа Китая. Газопровод «Сила Сибири» не сможет обеспечить соответствующий 13% рынка объем поставок. Поэтому Газпром уже общается с партнерами из Китая по строительству дополнительных газопроводов. Приведем слова топ-менеджера Газпрома Сергея Полоуса: «мы не планируем останавливаться на этом и в настоящее время совместно с китайскими партнерами продолжаем работать над новыми трубопроводными проектами, реализация которых позволит нам увеличить присутствие газпромовского газа в КНР и, как мы ожидаем, к 2035 году занять более 13% китайского рынка природного газа».

Китай в данный момент является вторым крупнейшим импортером газа после Японии. Развитие инфраструктуры для поставок газа в Азию, а также быстрое завоевание доли рынка на этом регионе, является очень важным стратегическим направлением роста. Уже через несколько лет, Китай, по всей видимости, обгонит Японию по объемам импорта газа.

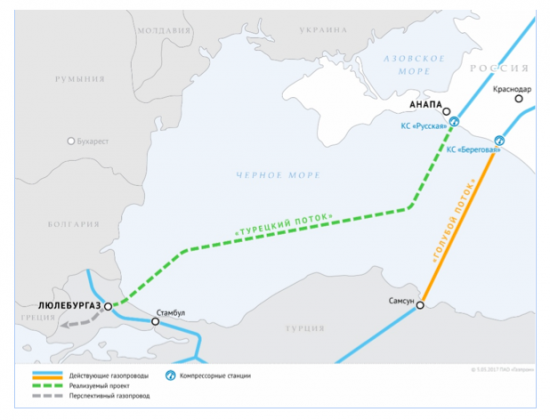

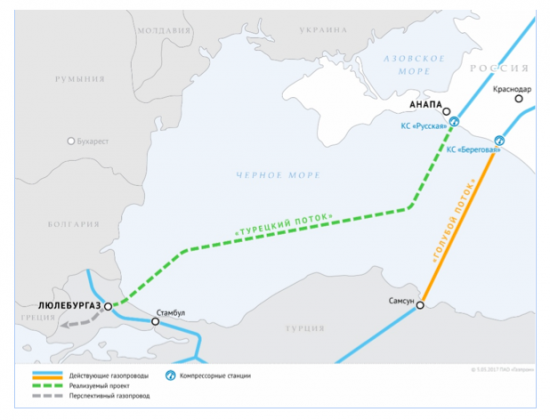

2)Турецкий поток

«Турецкий поток» — проект газопровода из России в Турцию через Черное море и далее до границы Турции с сопредельными странами. Первая нитка газопровода предназначена для турецкого рынка, вторая — для стран Южной и Юго-Восточной Европы. Мощность каждой нитки — 15,75 млрд. куб. м газа в год. Строительство морского участка «Турецкого потока» началось 7 мая 2017 года.

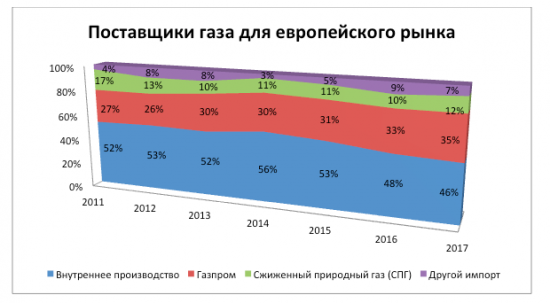

Турецкий поток дает возможность Газпрому решить другую важную задачу – упрочить свои позиции на европейском рынке газа. Этот проект реализуется параллельно с еще одним – «Северный поток-2». Последний ориентирован на продажу газа странам центральной и западной Европы.

3) «Северный поток – 2»

Проект «Северный поток – 2» предполагает строительство двух ниток газопровода общей мощностью 55 миллиардов кубометров газа в год от побережья России через Балтийское море до Германии.

Разговоры о том, что страны Европы должны уменьшить долю Газпрома в энергобалансе остаются лишь разговорами. Факты говорят о том, что альтернативы Газпрому нет, и в Европе это прекрасно понимают. Поэтому 27 марта Германия выдала последнее необходимое разрешение на продолжение строительства «Северного потока – 2». Тем самым Газпром и его партнеры имеют все необходимые от Германии разрешения на строительство газопровода.

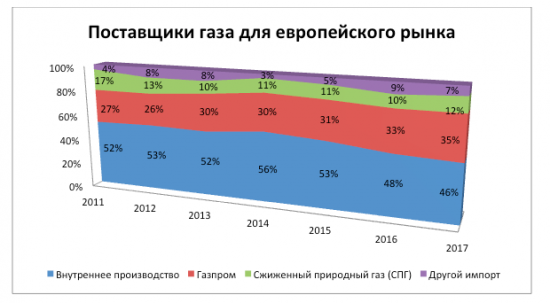

Как видно из графика, который был показан в презентации Газпрома от 6 февраля 2018 года, подготовленной ко дню инвестора в Лондоне, доля Газпрома на рынке газа Европы только растет. В то же самое время экспорт СПГ падает, что говорит о том, что он не конкурент значительно более дешевому трубопроводному газу. При этом после запуска в эксплуатацию «Северного потока-2» и нитки Турецкого потока, предназначенной для Европы, доля Газпрома вырастет еще больше.

Как в случае «Турецкого потока», так и в случае «Северного потока – 2» поставка газа начнется в конце 2019 года.

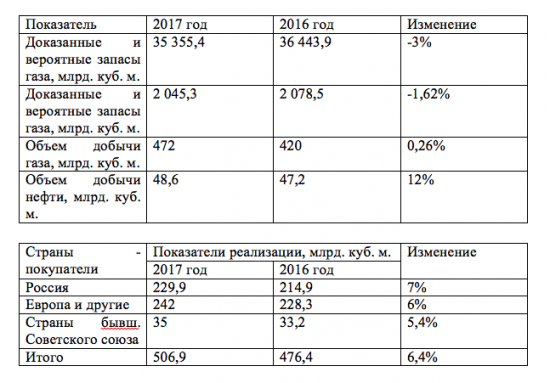

Операционные показатели:

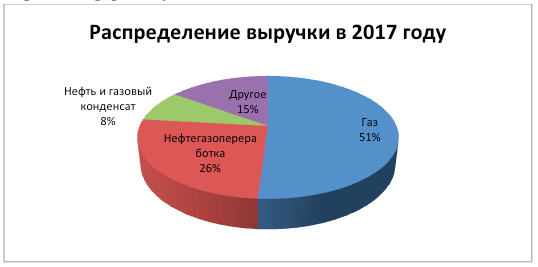

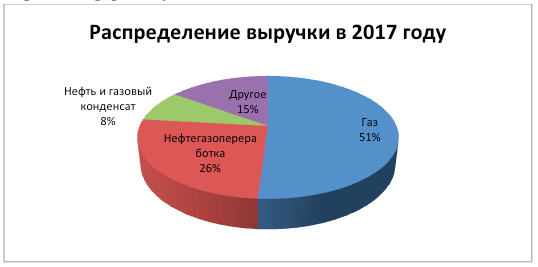

Основной бизнес Группы Газпром приходится на добычу газа и нефтегазопереработку.

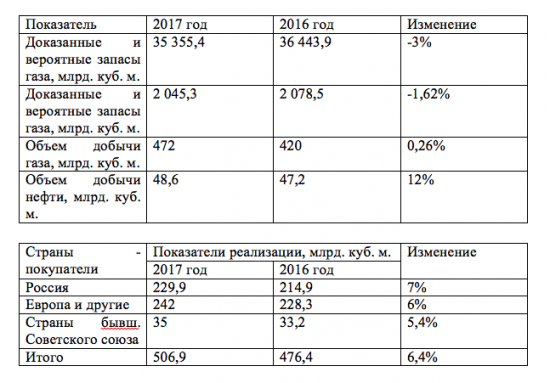

При текущих объемах добычи газа запасов хватит примерно на 70 лет.

При текущих объемах добычи нефти запасов хватит примерно на 42 года.

Можно ожидать с 2020 года роста поставок газа за счет «Турецкого потока», «Северного потока-2» и «Силы Сибири».

Турецкий поток предполагает ввод в эксплуатацию в 2019 году двух ниток газопровода мощностью 15,75 млрд. куб. м. в год каждая.

«Северный поток-2» предполагает ввод в эксплуатацию в конце 2019 года двух ниток газопровода мощностью 27,5 млрд. куб. м. газа.

«Сила Сибири» предполагает ввод в эксплуатацию в конце 2019 года двух ниток газопровода мощностью 27,5 млрд. куб. м. газа.

Также, наверняка, развитие восточного маршрута трубопроводной передачи газа продолжится, и мы увидим дополнительные соглашения с потребителями газа из Китая.

Снижение общего объема реализации продуктов нефтегазопереработки Группой Газпром в 2017 г. связано с сокращением объема производства продуктов переработки ввиду запланированных капитальных ремонтов на перерабатывающих заводах Группы «Газпром нефть».

При этом в виду ввода новых газоперерабатывающих мощностей следует ожидать роста объемов переработки и реализации продуктов нефтегазопереработки.

В августе 2017 г. начато строительство основного производства газоперерабатывающего гелиевого комплекса «Амурский ГПЗ», на который по газопроводу «Сила Сибири» будет поступать газ Якутского и Иркутского центров газодобычи, создаваемых ПАО «Газпром» в рамках реализации Восточной газовой программы. После ввода в эксплуатацию Амурский ГПЗ станет самым крупным в России и вторым по мощности в мире предприятием по переработке газа — 42 млрд. куб. м. в год, а также мировым лидером по производству гелия — до 60 млн. куб.м. в год. Завод будет важным звеном в технологической цепочке поставок восточносибирского газа в Китай по газопроводу «Сила Сибири».

Также продолжатся работы по созданию газохимического комплекса в Новом Уренгое, которое будет загружено сырьем Надым-Пур-Тазовского региона.

Финансовые показатели:

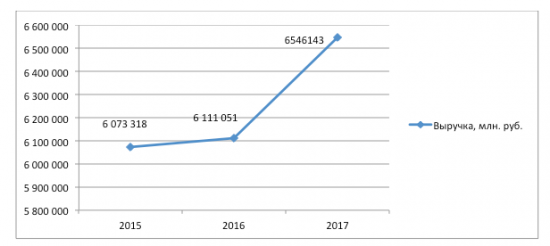

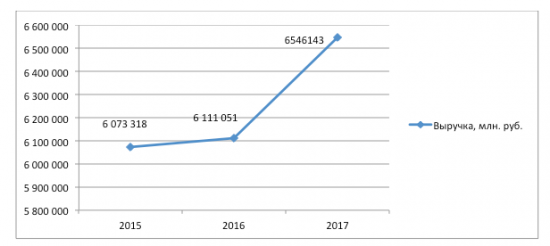

Вслед за ростом объемов продажи газа в 2017 году выручка Группы Газпром выросла на 7%. Рост выручки мог бы быть более значительным, если бы не укрепление рубля. Средневзвешенный курс рубля в 2017 году составил 58,4 рубля за долл. США против 67 рублей за долл. США в 2016 году.

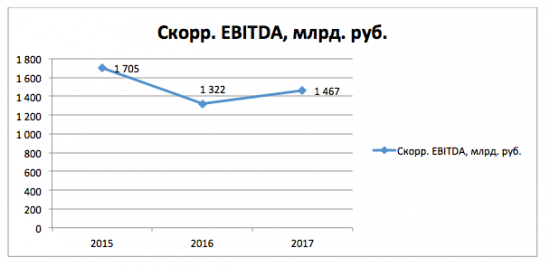

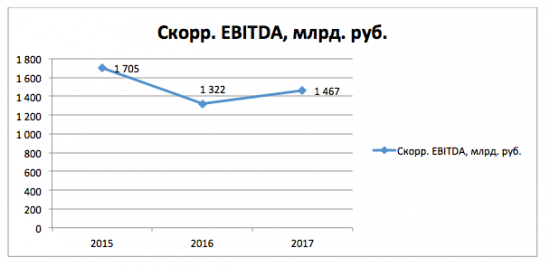

Показатель скорректированная EBITDA стабилен. EBITDA рассчитывается как операционная прибыль минус амортизация, уплаченные проценты и налоги. Скорректированная EBITDA не учитывает обесценение активов, так как обесценение активов – это не денежная статья, то есть она не влечет реальный отток денежных средств.

Чистая прибыль снизились в результате увеличение резервов под выплаты «Нафтогазу» 4,7 млрд. долл. США по решению Стокгольмского арбитражного суда. Так как выплата является разовой, то серьезных последствий она не несет.

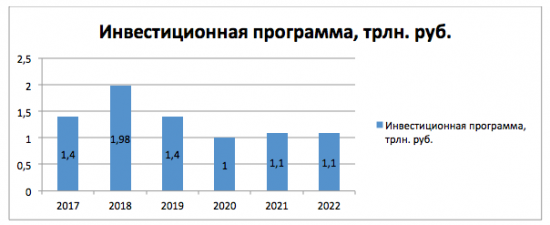

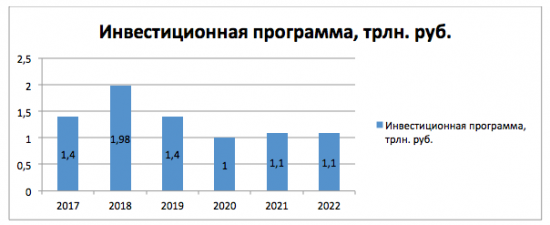

Газпром проходит в 2018-2019 году пик инвестиционной программы. Безусловно – это приятная новость для акционеров, которые ждут повышения дивидендов. Тем не менее, высока вероятность повышения инвестиционных расходов в будущем. Несмотря на это после запуска «Турецкого потока», «Силы Сибири» и «Северного потока-2», а также в результате постепенного Амурского ГПЗ инвестиционная программа сократится значительного. Поэтому повышение дивидендов будет. При этом дальнейшее развитие Газпрома предполагает наличие серьезной инвестиционной программы. Поэтому Газпром, не является ценной бумагой для спекулятивно настроенных инвесторов, так как повышение дивидендов будет постепенным.

Ожидаем значительной переоценки акции за счет органического роста бизнеса в общем и завершения текущего инвестиционного цикла в частности. Первую цель на горизонте 2 лет ставим на уровне 250 рублей.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций