Газпром подрос на 3%, подросли объемы, а обсудить не с кем )))… Что вообще, что ли ни у кого Газпрома не осталось в портфеле?

Олег Каширин, так нефть дорогая, рубль дешевый. Уникальнейшая ситуация. Весь нефтегаз, лук, рося, гпн… все в космосе.

А ГП реально мало у кого, даже Тимофей скинул давно, можно расти![]()

Alex666, ну то, что Тимофей скинул ГП это конечно причина для роста ))), но все же вчера особенный день, давно ГП так не рос и объемы большие, к тому же в Газпромнефти тоже рост в 6%, такой большой наверное из-за того, что слишком мало ее на рынке, а покупать нужно было...

Вот и интересно кто и почему это делал?!

Олег Каширин, не стоит преувеличивать мою роль:)

По Газпрому есть положительные сдвиги:

1. нефть зашкаливает

2. рубль в пол

все это увеличит рублевую прибыль газпрома

Уважаемый Тимофей Мартынов

Конечно Вы правы. Но сегодня на меня напала очередная русская хандра. Ничего не хотелось делать и я надумал набросать свои соображения по Газпрому...

11 мая 2018 года акции Газпрома выросли на 2,95 %/ Цена одной акции поднялась до 150,7

На чём же растёт Газпром?

Я не профессионал. Возможно, именно поэтому моё мнение (я бы оценил его как умеренно негативное) отличается от общепринятого мнения специалистов по Газпрому.

Что конкретно меня напрягает?

1. Перспективы Северного потока 2 – вероятностные: есть большая вероятность того, что Меркель удастся продавить прокладку этой трубы, но вместе с тем есть не меньшая, а даже большая вероятность того, что Трамп поступит с Газпромом так же, как он поступил с Русалом (но не сразу: пусть Газпром выбросит на ветер побольше евриков и баксиков)!!! И тогда судьбу второй нитки газопровода ещё долго будут обсуждать в программах типа Воскресный вечер с В. Соловьёвым!!!

2. Большая ненадёжность всех наших друзей и партнёров. В первую очередь – Турции. Их можно понять и объяснить их поведение стремлением получить наибольшую выгоду...

Так, в Турции на 12 июня назначен пуск газопровода TANAP в обход России.

Труба проложена от грузино-турецкой границы до западной границы страны. Этот газопровод является частью проекта «Южный газовый коридор». По нему газ будет перекачиваться с азербайджанского месторождения «Шах Дениз» в Европу.

Всё это будет способствовать снижению цены поставляемого из России газа.

3. Но цена на поставляемый в Турцию газ – это полбеды!!!

«Создается впечатление, что и Турция, и Китай ведут двойную игру с «Газпромом». Сначала российский газовый гигант при молчаливом согласии Анкары прокладывает трубы для четырех веток «Турецкого потока». Но в последний момент Анкара отказывается от четырех веток и говорит: «Достаточно всего двух».

В итоге 506 километров труб, проложенных по маршруту Починки-Анапа – от Саратовской области до Краснодарского края – будут демонтированы вместе с газоизмерительной станцией «Моршанская».

По оптимистическим прогнозам, «Газпром» собирался по «Турецкому потоку» поставлять в Турцию, а далее – в страны Евросоюза 63 млрд кубометров газа в год. Однако это уже недостижимая величина!!!

www.pravda.ru/news/week/21-03-2018/1376618-0/

И мало того, что по данной трубе газ не пойдёт: ведь сначала наше всё вложило бабки в её прокладку, а теперь будет вкладывать средства в её частичный демонтаж!!!

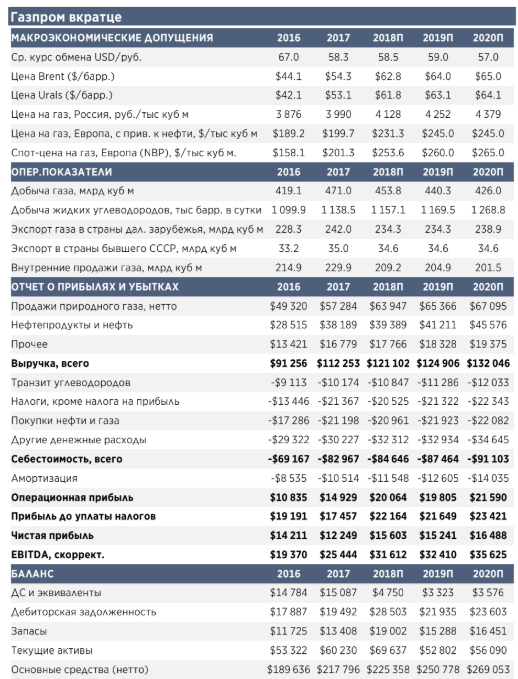

4. Прибыль Газпрома в 2017 году оказалась минимальной за последние 15 лет

5. Непомерные аппетиты Нафтагаза. Требования к Газпрому со стороны украинских партнёров, как у пушкинской старухи, постоянно растут. И ведь, самое главное, Нафтогаз выигрывает различные суды!!!

6. Дурные примеры, как известно, заразительные. Вот уже Польша подала иск к Газпрому. news.mail.ru/economics/33412675/?frommail=1 И у меня есть сильное подозрение в том, что и она выиграет!!!

7. Наконец, покупки игроков для ФК «Зенит» соизмеримы с покупками все остальных команд РФПЛ… вместе взятых!!! А ведь есть ещё и ФНЛ, в которой Газпром приобретает игроков для команды Оренбург!!!

Вот на всём этом негативе и растём!!

Хотя я болею за ФК «Енисей», я всё-таки двумя руками за рост Газпрома. Вот только боюсь, как бы этот рост не оказался скачком хворающей кошки...

smart-lab.ru/blog/470671.php

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций