| Число акций ао | 172 млн |

| Номинал ао | 0.000625 руб |

| Тикер ао |

|

| Капит-я | 56,9 млрд |

| Выручка | 20,9 млрд |

| EBITDA | 6,4 млрд |

| Прибыль | 1,9 млрд |

| Дивиденд ао | – |

| P/E | 29,5 |

| P/S | 2,7 |

| P/BV | 27,4 |

| EV/EBITDA | 12,0 |

| Див.доход ао | 0,0% |

| Делимобиль (Каршеринг Руссия) Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Делимобиль (Каршеринг Руссия) акции

-

IPO Делимобиль🚗— нестандартная позиция проекта "Розовый Рынок"

IPO Делимобиль🚗— нестандартная позиция проекта "Розовый Рынок"

Disclaimer: здесь очень много иронии!

🤨ПРОЕКТ «РОЗОВЫЙ РЫНОК» ТЕПЕРЬ ВЗЯЛСЯ И ЗА IPO?🤨

IPO — история с очень высоким риском. После IPO цена большинства акций нередко падает если и не в пол, то на 5-20% от цены размещения. 📉Ярким примером являются почти все размещения дочерних компаний «АФК Система». Одним словом, IPO — это как правило скам, а скамы я люблю! 😏

🤓ЧТО ПО ФУНДАМЕНТАЛУ?🤓

Хорошие доходы, нормальные долги, бла-бла-бла. 😑Оставляю всю эту ебитду моему другу, igotosochi. Поэтому давайте сразу перейдём к тому, что никто не обсуждает, а именно к чёрному лебедю и теории возможностей.🦢

Все знают про теорию вероятностей, но почти никто не слышал про понятие теории возможностей. 💁♂️Эта математическая теория мне нравится тем, что она абстрагируется от расчётов вроде вероятности выпадения орла или решки🪙. Теория возможностей — это отличный способ моделирования рисков.

Многие из тех людей, кто читают это, наверняка видели обзор известного брокера с пометкой о том, что бизнес компании Делимобиль будет расти на десятки процентов в год🚀. Может и будет. А может и нет. 💁♂️Я вижу, к примеру, серьёзный инфраструктурный риск в кейсе, и этот риск может перейти из смежного бизнеса на этот. О чём я?

Авто-репост. Читать в блоге >>> Делимобиль в гостях у СберИнвестиции

Делимобиль в гостях у СберИнвестицииСегодня в 18:00 МСК наш топ-менеджмент во главе с CEO Еленой Бехтиной вместе с аналитиками Сбера обсудят:

🔥 Как Делимобиль стал лидером на рынке каршеринга

🔥 В чем уникальность бизнес-модели компании

🔥 Планы и перспективы на будущее

🔥 И почему именно сейчас было решено идти на IPO

Также у вас будет возможность задать нам свои вопросы, на которые мы с радостью ответим 😉

Ссылка на эфир: https://vk.com/video-212347392_456239267?list=ln-QXIoWld0bxhRM4BCOz

Авто-репост. Читать в блоге >>> 🔥 Стоит ли участвовать в IPO Делимобиля? Ключевые показатели и перспективы

🔥 Стоит ли участвовать в IPO Делимобиля? Ключевые показатели и перспективы

Добрый день, друзья!

В ближайшее время на Московской бирже будет проведено IPO компании Делимобиль, которая является ведущим оператором каршеринга на российском рынке.

Ценовой диапазон размещения составит от 245 до 265 руб. за акцию. Сейчас уставный капитал компании состоит разделён на 160 млн. акций. В ходе IPO планируется дополнительно разместить 48 млн. акций компании (или 30% от текущего объема).

Объем размещения составит около 3 млрд руб. По утверждению менеджмента компании средства от IPO будут направлены на приобретение новых автомобилей и рефинансирование долга. Доля акций в свободном обращении может составить до 10%.

Обратим внимание, что заявлено к размещению 30% от существующего количества акций, а в свободном обращении окажется всего 10%. Можно предположить, что остальные акции будут размещены вне IPO.

Предлагаю оценить ключевые финансовые индикаторы Делимобиля и понять, сто́ит ли участвовать в этом IPO.

*****

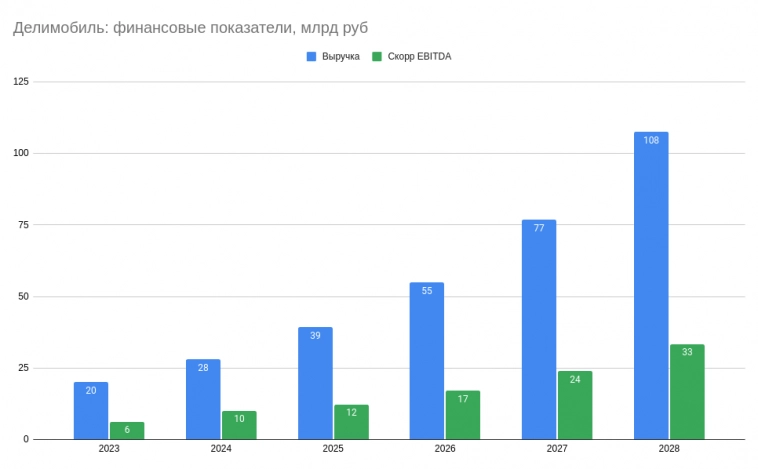

Динамика выручки и прибыли

Финансовая отчетность компании (см. здесь: https://invest.delimobil.ru/financial#!/tab/458685257-1), позволяет сделать вывод о том, что за 2022 г. прирост выручки составил 22% г/г, при этом компания была убыточна. Также как она была убыточной в 2019-2021 гг.

Авто-репост. Читать в блоге >>> IPO Делимобиль

IPO ДелимобильДелимобиль #DELI

⚡️Публичное акционерное общество «Каршеринг Руссия» объявил о размещении акций на Московской бирже.

📌Официальное сообщение эмитента

— ISIN RU000A107J11— Размер стандартного лота равен 1 акции.— Валюта расчетов – российские рубли.— Величина шага цены установлена равной ₽0.05.

📌Подробнее на сайте Московской биржи

— Ценовой диапазон IPO установлен на уровне от ₽245-265 за акцию.

— Планируемая дата начала торгов: с 7 февраля 2024г.

____________________

📌Gоучаствовать в IPO через КИТа можно, подав голосовое поручение.

📞Заявки принимаются по телефону 8 800 101 00 55, доб. 3

Авто-репост. Читать в блоге >>> Шеринг, что кик что кар, это для бомжей всяких придумано 90%. Когда у человека ничего нет своего, он берет в аренду чужое. Ничего, разумеется, не бережет, все раздолбаное и расхлябанно, как и арендаторы этих девайсов. Пользоваться после такой свиньи чем либо -по гигиене это ну такое себе

Шеринг, что кик что кар, это для бомжей всяких придумано 90%. Когда у человека ничего нет своего, он берет в аренду чужое. Ничего, разумеется, не бережет, все раздолбаное и расхлябанно, как и арендаторы этих девайсов. Пользоваться после такой свиньи чем либо -по гигиене это ну такое себе

Разумеется, скот, понаехавший из деревни и таких чудес не видевший ( а тут за 100р дадут даже руль в руки)начинает летать, показывать чудеса вождения из индийских фильмов от которых поседел бы Доминик Торетто, что самоката что китайского ведра, создавая на дороге опасные ситуации и калеча и убивая людей

Ехало бы это чучело в трамвае где ему и место и все было бы норм.

Ах да, безотносительно вышесказанного.

Знакомому в туарег въехали 3 селянина, приехали собачку говорящую в город, видимо, посмотреть. Не знаю уж делимобиль там был или другой кто. Выпили, на такси решили сэкономить. Сели, один выжал педаль и китайское корыто остановилось только через 20 метров о бок машины моего товарища. К слову, если б не его машина -дальше там была детская площадка. Не знаю уж были ли там дети и долетел бы этот тракторист до нее, но прикурили все знатно. Приятель на ремонт, который надо вышибать бегать. Колхозник на, наверное, пожизненные выплаты со своих копеечных доходов на сенокосе и надое.

И вроде бы вот каршеринг то тут при чем? А при том что если бы он не давал машины свои то может часть хотя бы вот этих чертей ездила все таки на такси или трамвае.

Таких кто приличный из аэропорта решил доехать там единицы. Нужно наводить порядок в этой отрасли, блокировать на карте полляма залога чтоли на случай проблем с дичью за рулем Делимобиль нужно ли мне это IPO ?

Делимобиль нужно ли мне это IPO ?Это безусловно история роста. Но всегда надо смотреть на цену.

В стране где нормальный автомобиль равен стоимости однокомнатной квартиры всегда будет не хватать автомобилей и как ни крути потребность в таком шэринге при таких просторах будет большой.

Компания Делимобиль объявила ценовой диапазон IPO — 245-265 рублей за 1 акцию, торги начнутся уже совсем скоро, в начале февраля под тикером DELIЧто это означает?

Компания определила свою капитализацию на IPO в размере 39,2-42,4 млрд рублей, что соответствует примерно 4-4,5х EV/EBITDA24

Вот это цифры мне не понятны понятны они только банкирам. Мне надо понять что я получу как акционер. Тут вот ниже наши умные аналитики банков разметили оценку компании

Ранее различные инвестбанки прогнозировали оценку бизнеса в 50-70 млрд рублей (почти в полтора раза больше, чем будет размещение):👉 Сбер — 46-58 млрд руб👉 Тинькофф — 53 млрд руб👉 БКС — 54-66 млрд руб👉 АТОН — 53-66 млрд руб👉 Синара — 72 млрд руб

Источник :https://smart-lab.ru/blog/982455.php

Авто-репост. Читать в блоге >>>

Собрал тут информацию по IPO Делимобиля в одном месте

Собрал тут информацию по IPO Делимобиля в одном месте

Сделал в нашу энциклопедию запись: IPO Делимобиля где можно найти всю самую полную информацию со всеми параметрами про это IPO.

По всем российским IPO за последние 10 лет тоже кстати лично сделал такие статьи.

И в будущем планирую делать. Просто чтобы информация вся была в одном месте и не терялась.

Авто-репост. Читать в блоге >>> 🚗 IPO Делимобиля - диапазон размещения

🚗 IPO Делимобиля - диапазон размещенияВчера компания опубликовала цены размещения в диапазоне 245 — 265 руб. Это дает ориентир по капитализации в 39,2 — 42,4 млрд руб.

❓Дорого это или дешево? Попробуем сегодня разобраться.

⏳ Сбор заявок начался 29 января и продлится до 5 февраля текущего года. Эмитенту уже присвоен тикер #DELI, а акции имеют ISIN RU000A107J11.

💰 Объем размещения составит не более 3 млрд руб. Что интересно, на сделку уже есть претенденты в лице институциональных инвесторов. Но компания проводит полноценный маркетинг и собирает заявки со всех ритейл инвесторов. По словам представителя эмитента, они будут стараться обеспечить сбалансированную аллокацию между розничными и институциональными инвесторами.

⚖️ Для стабилизации цен после начала торгов будет выделен дополнительный пакет акций, который составит 15% от размера предложения. Это позволит избежать высокой волатильности в первые 30 дней после размещения.

Если опираться на оценку бизнеса со стороны крупных инвестиционных компаний, то справедливая стоимость бизнеса находится в диапазоне 46 — 72 млрд руб.

Авто-репост. Читать в блоге >>> Коротко об IPO Делимобиль

Коротко об IPO Делимобиль

Буду краток, друзья. Посты впаривателей бумаг делимобиля уже достали. Будьте осторожны и никого не слушайте. Не покупайте эти бумажки, пока продавец не раскроет инфу:

1. ИНН юр.лиц, на которых висит движимое и недвижимое имущество эмитента (состав имущества и остаточная стоимость).

2. Названия андеррайтеров размещения и условия их участия.

Не зная эту информацию, вы лезете в мутное фуфло по принципу «все побежали и я побежал».

Это касается любого IPO на местном мутном рынке.

Авто-репост. Читать в блоге >>> Делимобиль. Дорого?

Делимобиль. Дорого?

Выручка 15 ярдов за 2022г., за 2023 обещают в районе 20 ярдов.

Капа 50-70 ярдов (с учетом IPO).

Как-то дороговато даже для компании роста.

Авто-репост. Читать в блоге >>>

Делимобиль объявил ценовой диапазон IPO на Московской бирже

Делимобиль объявил ценовой диапазон IPO на Московской бирже👏 Друзья, до первого IPO на Мосбирже 2024 года уже рукой подать! Сегодня крупнейший российский сервис каршеринга Делимобиль объявил индикативный ценовой диапазон IPO на уровне 245-265 руб. за одну акцию, что соответствует стоимости акционерного капитала в размере 39,2-42,4 млрд руб., без учёта средств, привлечённых в рамках IPO. Финальная цена будет определена по итогам сбора заявок, который стартует уже сегодня и предварительно продлится до 5 февраля.

Что касается торгов акциями Делимобиля на Мосбирже, то они начнутся не позднее 7 февраля 2024 года. Московская биржа уже включила эти бумаги во второй котировальный список.

💼 Базовый размер IPO составит не более 3 млрд руб. Привлечённые средства планируется направить на реализацию стратегии развития и снижение долговой нагрузки. Компания уже получила заявки от крупнейших российских управляющих компаний, однако Делимобиль будет стремиться обеспечить сбалансированную аллокацию между институциональными и розничными инвесторами.

Делимобиль – весьма интересная история роста в отечественном транспортном секторе, который представлен очень скромно на нашей бирже, а потому любой эмитент — это как маленький праздник!

Авто-репост. Читать в блоге >>> Делимобиль - готовимся к IPO!

Делимобиль - готовимся к IPO!Крупнейший оператор каршеринга в России – Делимобиль, планирует выйти на IPO уже в феврале этого года под тикером DELI. Книга заявок открылась сегодня в ценовом диапазоне от 245 рублей до 265 рублей за одну акцию, и завершится предварительно 5 февраля 2024 года. Бумаги будут включены во второй уровень листинга Мосбиржи, а начало торгов ожидается не позднее 7 февраля 2024.

По заверениям менеджмента, институциональные инвесторы проявляют высокий интерес к эмитенту и их заявки покрывают объем размещения, но Делимобиль не будет отдавать все акции финансовым компаниям, а обеспечит сбалансированную аллокацию между розничными и институциональными инвесторами. В ходе последних размещений половина бумаг уходила институционалам, а половина частным инвесторам и возможно в первом IPO 2024 года мы увидим аналогичный подход.

Итак, ориентир по оценке предполагает стоимость компании от 39,2 до 42,4 млрд рублей без учета средств, привлеченных в рамках IPO. Согласно базовому сценарию, компания планирует привлечь до 3 млрд рублей и в этом случае стоимость бизнеса составит порядка 42,2 — 45,4 млрд рублей.

Авто-репост. Читать в блоге >>> Делимобиль: стала известна оценка на IPO

Делимобиль: стала известна оценка на IPOКомпания Делимобиль объявила ценовой диапазон IPO — 245-265 рублей за 1 акцию, торги начнутся уже совсем скоро, в начале февраля под тикером DELI

Что это означает?

Компания определила свою капитализацию на IPO в размере 39,2-42,4 млрд рублей, что соответствует примерно 4-4,5х EV/EBITDA24Ранее различные инвестбанки прогнозировали оценку бизнеса в 50-70 млрд рублей (почти в полтора раза больше, чем будет размещение):

👉 Сбер — 46-58 млрд руб

👉 Тинькофф — 53 млрд руб

👉 БКС — 54-66 млрд руб

👉 АТОН — 53-66 млрд руб

👉 Синара 72 млрд руб

Какие выводы можно сделать?

Компания осознанно не задирает оценку, чтобы инвесторы в IPO получили акции по разумной цене — акции размещаются с дисконтом в 30-40% к оценкам инвест домов

Компания планирует размещение акций всего на 3 млрд рублей (вероятно, компания предполагает опции доп размещений в будущем по более высоким оценкам)

Все деньги от IPO пойдут в компанию, это классический cash-in — на деньги от IPO расширят автомобильный парк и выйдут в 3-5 новых городов

Авто-репост. Читать в блоге >>> Делимобиль перед IPO

Делимобиль перед IPO

Делимобиль объявил параметры будущего IPO.

Кратко пробегусь:

📌 Индикативный ценовой диапазон IPO: 245-265 рублей за одну обыкновенную акцию. Это соответствует оценке компании в 39,2-42,4 млрд рублей (без учета привлеченных на IPO средств).

📌 Цена IPO будет установлена Советом директоров Компании по итогам окончания периода сбора заявок.

📌 Сбор заявок: с 29 января 2024 года по 5 февраля 2024 года

📌 Ожидается, что старт торгов – не позднее 7 февраля 2024 года.

Тикер – $DELI.

Акции были включены во второй уровень листинга Мосбиржи.

📌 В рамках IPO не планируется продажа акций основным акционером Компании – предложение состоит исключительно из акций дополнительной эмиссии.

📌 Компания заостряет внимание, что “на момент публикации пресс-релиза…компания получила предварительные индикации спроса от крупнейших российских управляющих компаний и иных институциональных инвесторов по ценам внутри объявленного ценового диапазона на объем планируемого IPO”.

👍Т.е. оценка институционалов совпала с оценкой ее менеджмента, между строк – “мы оценены адекватно”.

Авто-репост. Читать в блоге >>> ⚡️ Делимобиль озвучил ценовой диапазон IPO и открыл книгу заявок

⚡️ Делимобиль озвучил ценовой диапазон IPO и открыл книгу заявокИтак, момент, которого ждал рынок – раскрываем ценовой диапазон и другие важные параметры сделки:

Индикативный ценовой диапазон IPO установлен на уровне от 245 до 265 рублей за одну акцию, что соответствует оценке компании pre-money (до доп эмиссии) от 39,2 до 42,4 млрд рублей.

Планируется, что базовый размер IPO составит порядка 3 млрд рублей. Как и говорили ранее, привлеченные в ходе IPO средства будут направлены на дальнейшее развитие бизнеса, снижение долговой нагрузки и общекорпоративные цели.Важно №1: в результате раннего маркетинга мы получили предварительные индикации спроса от крупнейших российских управляющих компаний и иных институциональных инвесторов на весь объём IPO по ценам внутри объявленного ценового диапазона, что говорит о высокой инвестиционной привлекательности бизнеса.

Важно №2: мы заинтересованы в привлечении розничных инвесторов и будем стремиться обеспечить сбалансированную аллокацию между розничными и институциональными инвесторами.

Сбор заявок от инвесторов начинается сегодня, 29 января 2024 года, и завершится предварительно 5 февраля 2024 года с удовлетворением биржевых заявок 6 февраля 2024 года.

Авто-репост. Читать в блоге >>> Планируемая дата начала торгов акциями Делимобиля – 7 февраля 2024г — Мосбиржа

Планируемая дата начала торгов акциями Делимобиля – 7 февраля 2024г — МосбиржаВ связи с принятием решения о включении с 6 февраля 2024 года акций обыкновенных Публичного акционерного общества «Каршеринг Руссия», регистрационный номер выпуска – 1-01-16750-A от 10.08.2023, в раздел «Второй уровень» Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, Московская биржа сообщает о предварительных параметрах проведения торгов, которые будут действовать в случае принятия решения о начале организованных торгов указанными ценными бумагами:

· Торговый код DELI

· ISIN RU000A107J11

Планируется, что акции будут допущены к торгам в рамках основной торговой сессии с расчетами в рублях:

· в Режиме основных торгов Т+ («Стакан Т+1», TQBR): 1 лот = 1 акция, минимальный шаг цены 0.05 руб.

· в Режимах торгов «РПС» (PSEQ) / «РПС с ЦК» (PTEQ): 1 лот = 1 акция, минимальный шаг цены 0.05 руб.Планируемая дата начала торгов акциями ПАО «Каршеринг Руссия» в вышеуказанных режимах – 7 февраля 2024 г.

Ожидается, что указанные акции будут доступны для совершения операций неквалифицированным инвесторам.

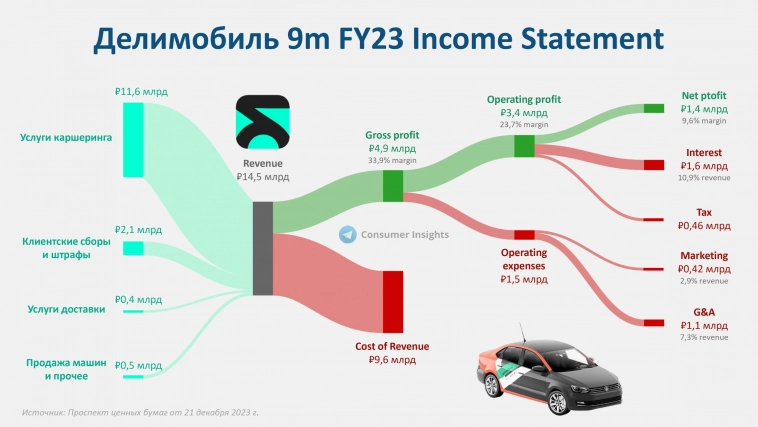

Авто-репост. Читать в блоге >>> Красивая инфографика в преддверии IPO Делимобиля

Красивая инфографика в преддверии IPO Делимобиля

Больше инфографики в моем телеграм канале Consumer Insights

Авто-репост. Читать в блоге >>> Делимобиль размещается близко к справедливой капитализации - Солид

Делимобиль размещается близко к справедливой капитализации - Солид

ПАО «Каршеринг Руссия» (бренд «Делимобиль») в рамках первичного публичного размещения акций (IPO) на Мосбирже установит индикативный ценовой диапазон на уровне от 245 руб. до 265 руб. за акцию. Сбор заявок начнется 29 января и завершится 5 февраля, следует из данных центра раскрытия корпоративной информации. Установленная цена за одну бумагу соответствует рыночной капитализации компании в 39,2-42,4 млрд руб. Базовый размер IPO составит не более 3 млрд руб., а привлеченные средства будут направлены на дальнейшее развитие бизнеса, снижение долговой нагрузки и на общекорпоративные цели, отметили в «Делимобиле».

По нашей оценке, Делимобиль размещается близко к справедливой капитализации. Мы рассчитываем на основании DCF-модели с WACC 20.2% стоимость акционерного капитала в размере 41,4 млрд. рублей, что находится в середине предложенного диапазона размещения. EV/EBITDA 2024 года, по нашим расчетам, 9,4х, P/S 2.1х, P/E 30х.

Донецкий Дмитрий

ИФК «Солид»

Само размещение будет небольшим по объему, при этом, как мы поняли, основные акционеры не будут выходить из капитала, сделка планируется в формате cash-in (но не гарантируется). Поэтому в целом размещение выглядит интересным. Рекомендуем следить за наполнением книги заявок для решения об участии или неучастии в этом размещении.

Авто-репост. Читать в блоге >>> Ценовой диапазон IPO Делимобиля (MOEX: DELI) 29.01.2024

Ценовой диапазон IPO Делимобиля (MOEX: DELI) 29.01.2024Ценовой диапазон IPO Делимобиля (MOEX: DELI)

Сегодня компания объявила ценовой диапазон на предстоящее размещение и дополнительные параметры IPO.

• Индикативный ценовой диапазон: 245 — 265 руб.

• Капитализация при текущей оценке: 39.2 — 42.4 млрд. руб.

• Базовый размер IPO: не более 3 млрд. руб.

• Заявки: сбор с 29 января и предварительно завершается 5 февраля

• Механизм стабилизации: 15% от размера предложения и будет действовать в течение 30 дней

• Старт торгов: не позднее 7 февраля 2024 года под тикером DELI и ISIN RU000A107J11В этой связи мы пересчитали мультипликаторы, которые отражают оценку на текущий уставной капитал размером 160 млн. акций.

• EV / Revenue 2.6x – 2.7x (LTM); EV / Revenue 2.3x – 2.4x (‘23)

• EV / EBITDA 8.4x – 8.9x (LTM); EV / Revenue 7.6x – 8.1x (‘23)

• P / E 34.1x – 36.9x (LTM); P / E 19.7x – 21.3x (‘23)Кроме того, компания утверждает, что в результате раннего маркетинга

Авто-репост. Читать в блоге >>> 📌 IPO Делимобиль

📌 IPO ДелимобильДелимобиль, крупнейший оператор каршеринга в России, планирует первичное публичное предложение акций на Московской бирже.

По расчетам, доля Делимобиля в выручке российских операторов каршеринга в 2022 г. составляла 37%. Вся отрасль в 2022 г. оценена в 33 млрд руб. По прогнозам, рынок каршеринга может расти в среднем на 40% в год в 2023 – 2028 гг. и достичь 235 млрд руб.

В планах компании на среднесрочную перспективу увеличение автопарка на 10–15% и географическая экспансия в города с населением более 500 тыс. человек.Тикер: $DELI

Раздел: Акции получат второй уровень листинга.

Период сбора заявок: с 29 января до 05 февраля.

Минимальное участие: 20 000₽

Ценовой диапазон: 245-265 руб., что соответствует капитализации 39,2-42,4 млрд руб. до допэмиссии.

Компания планирует привлечь: до 3 млрд. руб.

Привлечённые средства направят на дальнейшее развитие бизнеса, снижение долговой нагрузки и на общекорпоративные цели.

Ожидается, что по результатам IPO доля акций компании в свободном обращении (free-float) может составить до 10%.

Авто-репост. Читать в блоге >>>

ПАО «Каршеринг Руссия» (бренд Делимобиль) – рсбу/ мсфо

ПАО «Каршеринг Руссия» (бренд Делимобиль) – рсбу/ мсфо

Номинал 0,000625 руб

160 000 000 + 48 000 000 (25.12.2023) = 208 000 000 обыкновенных акций

www.e-disclosure.ru/portal/event.aspx?EventId=kcex2l5mR0SuM2jQItUa4A-B-B

img1.delitime.ru/tilda/Ustav-PAO-Karshering-Russija-11.01.2024.pdf

Капитализация на 00.02.2024г: ~53,040 млрд руб (цена размещения 245-265 руб/акц.) = Forward P/E 37,9 Yr.

Общий долг на 31.12.2022г: 18,461 млрд руб/ мсфо 15,424 млрд руб

Общий долг на 30.06.2023г: 25,673 млрд руб/ мсфо 21,912 млрд руб

Общий долг на 30.09.2023г: 33,460 млрд руб

Выручка 1 кв 2023г: 3,222 млрд руб

Выручка 6 мес 2023г: 7,241 млрд руб/ мсфо 8,561 млрд руб

Выручка 9 мес 2023г: 12,342 млрд руб

Прибыль 1 кв 2023г: 168,36 млн руб

Прибыль 6 мес 2023г: 499,40 млн руб/ Прибыль мсфо 726 млн руб

Прибыль 9 мес 2023г: 1,063 млрд руб

invest.delimobil.ru/financial

Делимобиль (Каршеринг Руссия) - факторы роста и падения акций

Делимобиль (Каршеринг Руссия) - описание компании

Делимоби́ль — сеть краткосрочного проката автомобилей с поминутной оплатой в Москве, Санкт-Петербурге и в Уфе, запущенная в октябре 2015 года и принадлежащая компании «Каршеринг Руссия». Также представлена в Екатеринбурге, Самаре, Нижнем Новгороде, Новосибирске, Краснодаре и Грозном.Компания основана в 2015 году.

IPO в феврале 2024 года.

IR директор Андрей Новиков.

[email protected]

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций