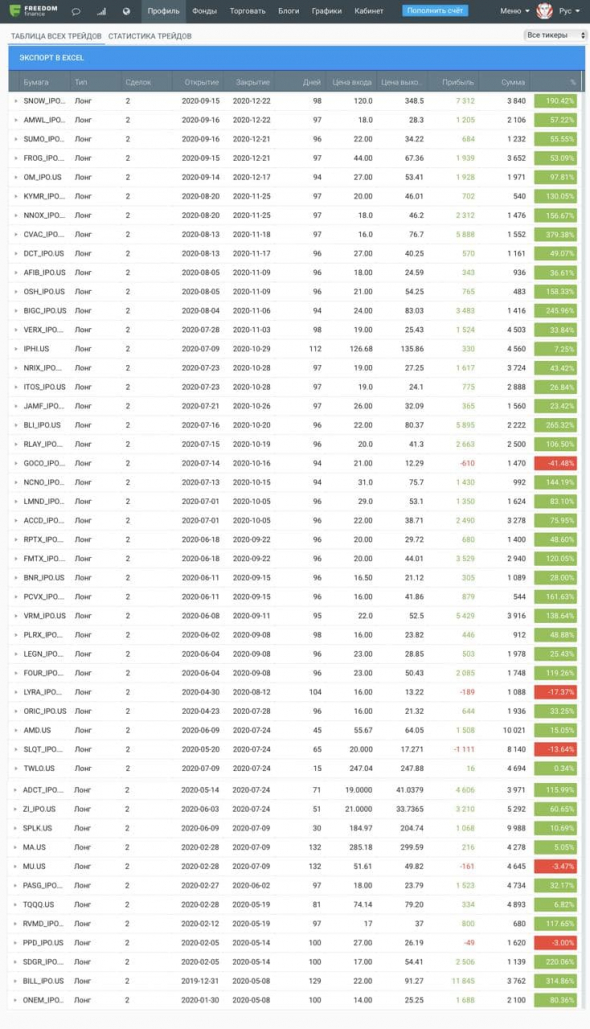

Апдейт по портфелю IPO за 2020 год

Правильнее всего будет показать завершенные сделки в этом год, т.к. в моем портфеле еще есть незакрытые IPO, которые нельзя продать из-за локапа в 3 месяца.

За этот срок, в теории, они еще могут и уйти в минус, а по закрытым сделкам — все видно четко.

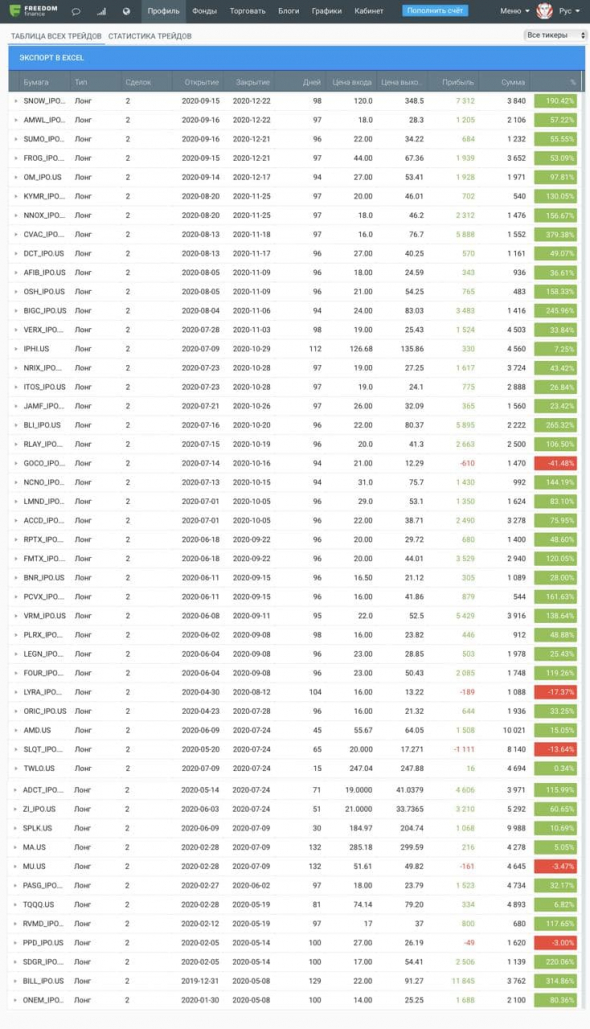

Я инвестирую в IPO через Фридом Финанс, а там отчетов красивых нету, поэтому прикладываю скриншот из брокерского кабинета.

Результаты в цифрах:

Всего было 48 сделок.

Средняя прибыль на 1 сделку — 63%.

Средний срок сделки — 3 месяца.

Из 48 — 43 прибыльные, 5 в минус.

Прибыль с 1 положительной сделки в 5 раз больше убыточной. 2078$ против -423$ (То есть 1 плюсовой сделкой перекрываются 5 плохих).

Как итог, доходность 2020 года — 249% годовых.

(В 2019 она была поменьше, 185% годовых.)

Про риски в IPO рассказывал тут

P.S.

На сайте появилась стратегия IPO.

По ней я веду портфели других инвесторов с 2019 года, помимо своего.

Авто-репост. Читать в блоге

>>>