Блог компании УРАЛСИБ Брокер | Сбербанк: неизбежное сезонное сокращение прибыли

- 27 февраля 2019, 11:45

- |

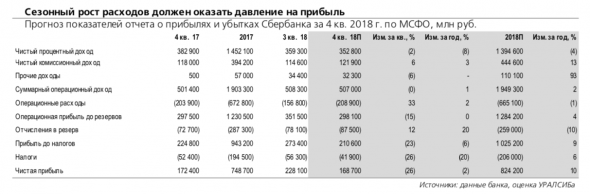

Маржа, как и в отчетности по РСБУ, может снизиться на 30 б.п. за квартал. Сбербанк завтра опубликует финансовую отчетность за 4 кв. 2018 г. по МСФО и проведет телефонную конференцию. Мы ждем сезонного снижения прибыли примерно на четверть квартал к кварталу (прогноз рынка на 4% более оптимистичный), однако за весь год банк, вероятно, заработает на 10% больше, чем в 2017 г. ROAE, по нашим оценкам, за квартал составит 18%, по итогам года – около 23%. Мы полагаем, что снижение маржи, которое Сбербанк показал по РСБУ в 4 кв., также найдет свое отражение в МСФО, и закладываем минус 30 б.п. квартал к кварталу. Частично это должно быть компенсировано ростом кредитного портфеля, но ЧПД все равно, по-видимому, немного сократится за квартал (мы прогнозируем минус 2%), год к году мы тоже, вероятно, увидим сокращение, которое преимущественно объясняется деконсолидацией Денизбанка. C поправкой на деконсолидацию рост чистых комиссий за год, согласно нашим расчетам, будет равен около 20%.

Ослабление рубля может повысить стоимость риска до 1,7% в 4 кв. Сезонный рост расходов может составить 33% за квартал, на динамику год к году по-прежнему влияет их переклассификация (то есть часть ИТ-расходов переходит из капитальных в операционные). Стоимость риска, по нашим оценкам, достигнет 1,7% за квартал (в том числе из-за ослабления рубля), рынок более оптимистичен и ждет 1,4%. В то же время подешевевший рубль должен способствовать росту прочего дохода за счет переоценки (наш прогноз прочего дохода выше консенсусного). Корпоративные кредиты, как мы ожидаем, вырастут на 4% за квартал, розничные – на 5%, тогда как вклады населения могут прибавить около 7% квартал к кварталу, а корпоративные депозиты – примерно 3%.

Сохраняем прогноз по дивидендным выплатам на уровне 40% чистой прибыли. Одним из важных вопросов остается размер дивидендов Сбербанка за 2018 г. Впрочем, менеджмент может воздержаться от комментариев, учитывая, что наблюдательный совет будет решать этот вопрос, по всей видимости, в марте-апреле. Насколько мы понимаем, будет иметь значение достаточность капитала банка на конец года, на момент принятия решения и ее прогнозная величина на момент после выплаты. Размер дивидендов также может зависеть от финальных сроков закрытия сделки по продаже Денизбанка. Мы в настоящее время закладываем выплату 40% чистой прибыли за год, что предполагает доходность около 7% для обыкновенных и 8% для привилегированных акций. Что касается прогнозов на текущий год, менеджмент уже давал их в ходе декабрьской встречи с аналитиками, и мы не ждем их существенного пересмотра, но рассчитываем услышать комментарии по текущей ситуации и общим трендам.

Торгуйте БЕСПЛАТНО с тарифным планом «15 лучших»

С уважением, команда УРАЛСИБ Брокер.

т.: 8 (800) 100-59-00

Новости тг-канал

Новости тг-канал