SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании QBF III portfolio management | Обзор банковского сектора США

- 01 октября 2013, 16:31

- |

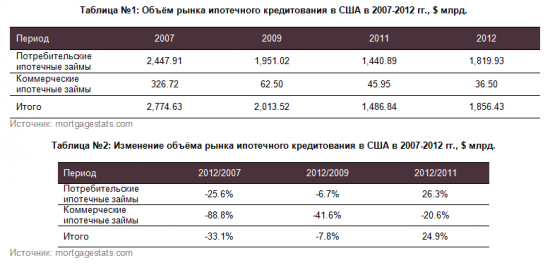

I. Объём рынка ипотечного кредитования в США

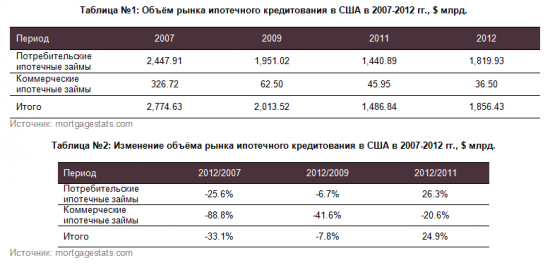

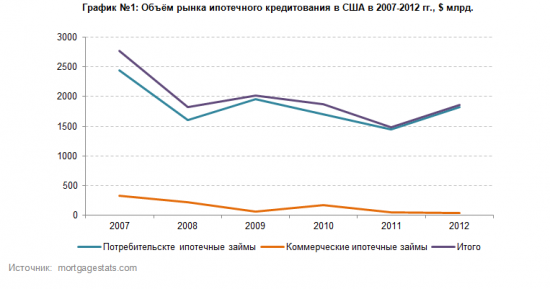

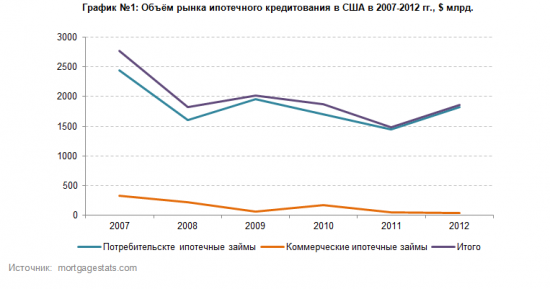

В 2012 году объём выданных кредитов на рынке ипотечного кредитования США составил всего $1,856.43 млрд. по сравнению с $2,774.63 млрд. в 2007 году. Как раз в 2007 году появились отчетливые признаки разрастания ипотечного кризиса в США. С 2003 года объём выданных ипотечных кредитов постепенно рос, а вместе с тем и уменьшалось их качество. Многие кредиты были выданы без должного обеспечения со стороны заёмщиков. И когда пришло время погашать кредиты, у них не нашлось достаточного количества средств. Этому процессу сопутствовало общее падение норм качества кредитования. В преддверии кризиса широкое распространение получили так называемые пулы ипотечных кредитов. В самом общем понимании из нескольких ипотечных кредитов создавались ценные бумаги, которые были обеспечены закладными по ипотеке. При этом в каждый такой пул входили ипотечные кредиты разного уровня риска. При оценке рискованности такого пула использовались статистические методы, основанные на оценке рискованности каждого кредита в пуле и на их зависимости (корреляции) между собой. Однако модель, лежащая в основе этих вычислений, была сильно упрощена и давала ненадёжные результаты. Тем самым ошибки в методологии оценки рисков стали одной из других причин ипотечного кризиса 2007 года. После начала ипотечного кризиса банкам было слишком рискованно выдавать новые кредиты на жильё, а заёмщики в ожидании новых потрясений не спешили совершать столь серьёзные шаги как покупка недвижимости. Пузырь на рынке недвижимости, который формировался с начала двухтысячных годов, лопнул, и вскоре весь мир столкнулся с финансовым кризисом. С 2007 года объём выданных ипотечных кредитов неуклонно падал. В 2012 году по сравнению с 2009 годом было выдано на 6.7% меньше потребительских ипотечных кредитов, а объём коммерческих ипотечных займов упал на 41.6%.

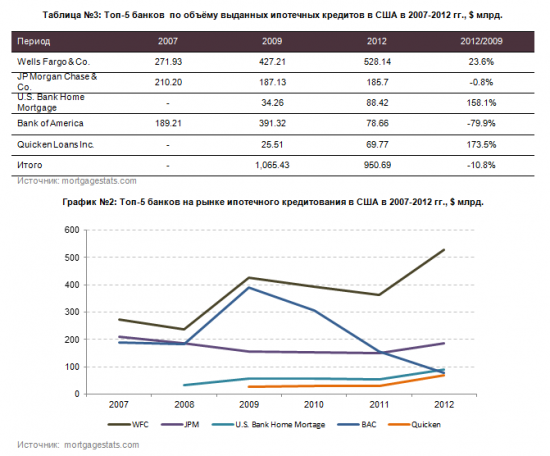

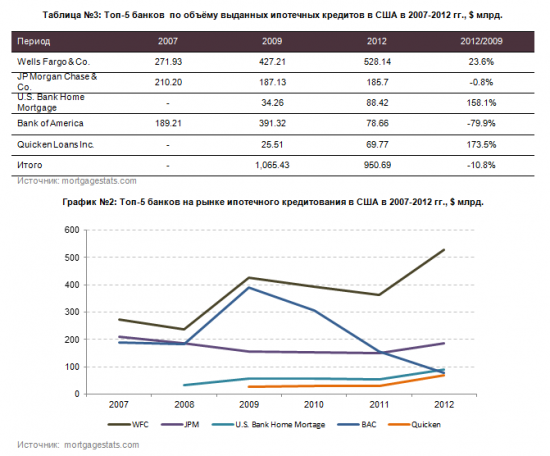

Среди крупнейших организаций, предоставляющих ипотечные займы в США, следует выделить Wells Fargo & Co, JP Morgan Chase & Co, U.S. Bank Home Mortgage, Bank of America и Quicken Loans Inc. Более 51.2% всех ипотечных кредитов в 2012 году было выдано данными банками и кредитными учреждениями. Банк Wells Fargo вот уже более пяти лет является крупнейшим ипотечным кредитором США, который предоставил примерно 28.5% всех ипотечных кредитов в 2012 году. Среди аутсайдеров по динамике объёма ипотечного кредитования следует выделить Bank of America, который в 2012 году выдал на 79.9% меньше ипотечных займов, чем в 2009 году.

II Объем рынка потребительского кредитования

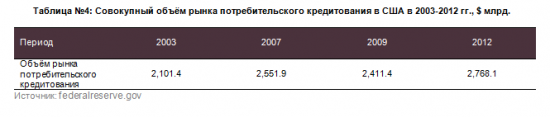

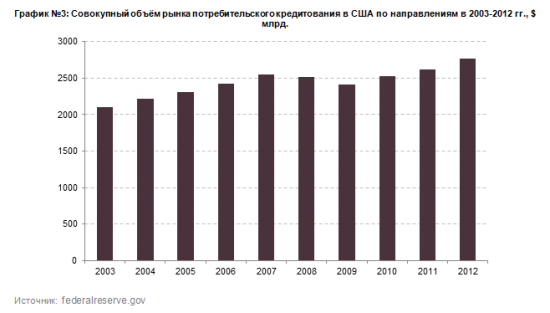

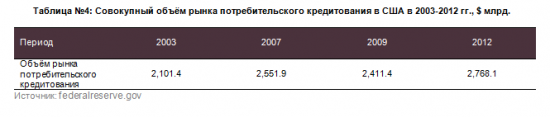

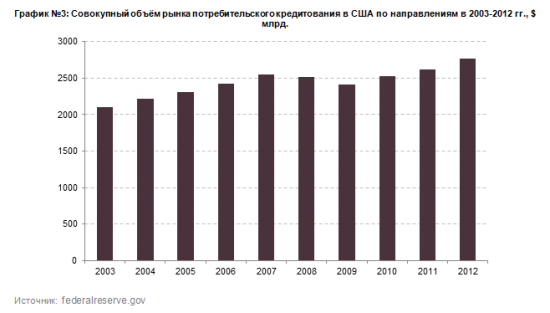

В отличие от рынка ипотечного кредитования на рынке потребительского кредитования не наблюдалось такого значительного падения объёмов выданных кредитов во время финансового кризиса 2008-2009 гг. Уже в 2012 году совокупная величина выданных кредитов превысила тот же показатель в 2007 году на почти 8.5% и достигла отметки $2,768.1 млрд.

III. Объём просроченных ипотечных кредитов и объём ипотечной задолженности в США

В 2012 году совокупный долг по ипотечным продуктам в США составлял $13,210.63 млрд., в то время как в 2007 году долг находился на рекордной отметке в $14,577.47 млрд. Такому огромному накоплению задолженности предшествовал скромный по сегодняшним меркам долг в 2003 году в $9,364.9 млрд. Как уже упоминалось, такая ситуация в США сложилась совершенно не случайно, ведь многие из займов были выданы без должного уровня обеспечения со стороны заёмщиков. С 2007 года общий долг упал на почти 9.4%. Это связано, прежде всего, с ужесточением кредитных норм со стороны банков и уменьшением среднего срока, в течение которого осуществляется погашение кредита. Также уменьшению совокупного долга по ипотечным кредитам способствовали жёсткие меры по конфискации недвижимости, к которой были вынуждены прибегнуть банки на волне надвигающегося кризиса. С 2007 года долг по потребительским ипотечным займам упал к 2012 году на 34.3%, а вот задолженность по ипотечным займам федеральными организациями выросла за тот же период на 585.1%

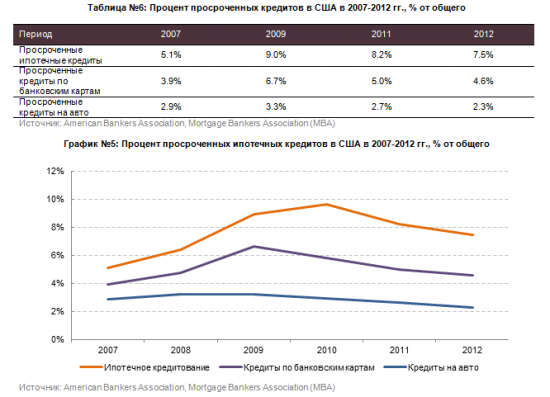

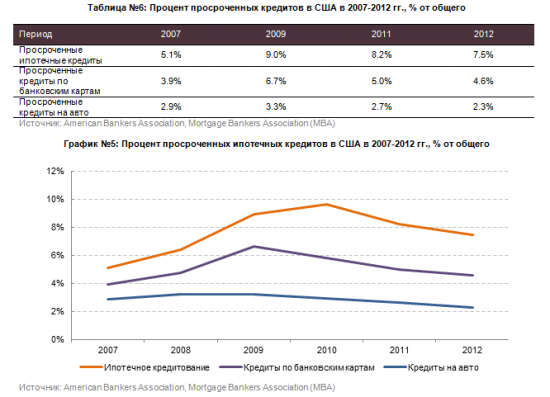

Уменьшение общего долга с 2007 года сопровождалось общим уменьшением объёма просроченных кредитов. Если в 2009 году среди всех ипотечных кредитов 9% не было возвращено вовремя, то в 2012 году данный показатель составил всего 7.5%. Процент просроченных кредитов по банковским картам за тот же период снизился с 6.7% до 4.6%, среди всех кредитов на покупки автомобиля в 2012 году было только 2.3% “плохих” кредитов по сравнению с 3.3% в 2009 году. Данная динамика объёма просроченных кредитов вызвана ужесточением стандартов выдачи кредитов после неудачного опыта 2003-2007 гг.

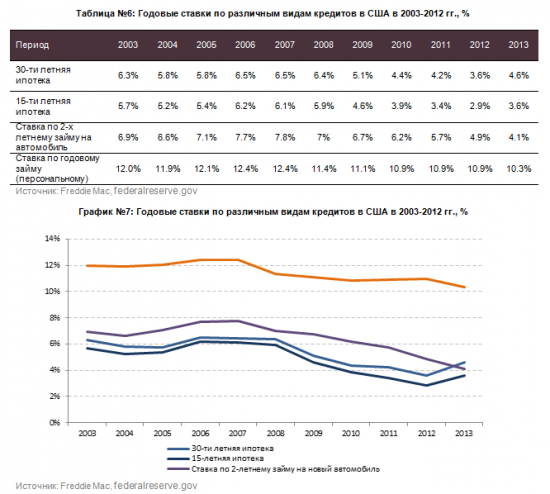

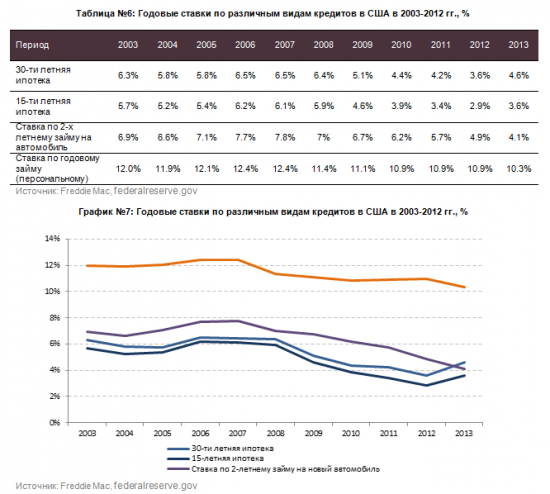

В мае 2013 года в связи с заявлениями главы ФРС Бена Бернанке о возможном сокращении QE3 резко подскочили ставки по основным видам кредитования. Так ставка по 30-ти летнему ипотечному займу с мая 2013 года выросла с 3.38% до 4.59% к сентябрю 2013 года, то есть на почти 35.8%. Аналогичная ситуация наблюдалась и со ставкой по 15-ти летнему займу, которая за тот же период выросла с 2.88% до 3.84%, то есть на 33.3%. В целом же даже такие ставки по главным ипотечным продуктам выглядят вполне приемлемыми для потребителей на фоне ставок в 2003-2009 гг. Так в 2007 кризисном году 30-тилетняя ставка находилась на отметке 6.5%, а 15-тилетнюю ставка была на 6.1%. В 2009 году, когда каким-то образом нужно было подстегнуть спрос на рынке недвижимости, ставки по 30-ти и 15-ти летней ипотеке упали до уровней 5.1% и 4.6% соответственно и продолжали падать до апреля 2013 года. На фоне увеличивающихся слухов о сокращении программы QE3 ФРС США ставки по основным ипотечным продуктам скорее всего продолжат свой рост.

Другие основные ставки, такие как ставка по 2-х летнему займу на автомобиль и ставка по персональному годовому займу стабильно уменьшались с 2007 года и пока нет никаких предпосылок для их роста.

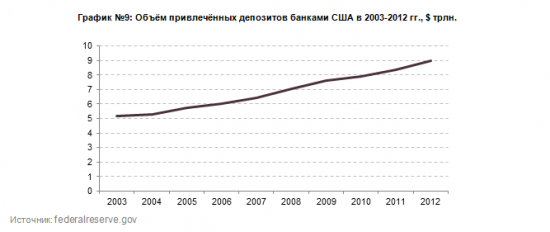

V. Объём привлечённых депозитов банками США

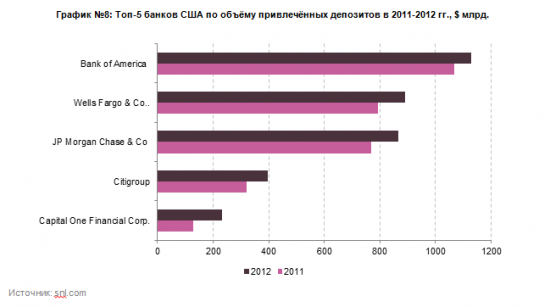

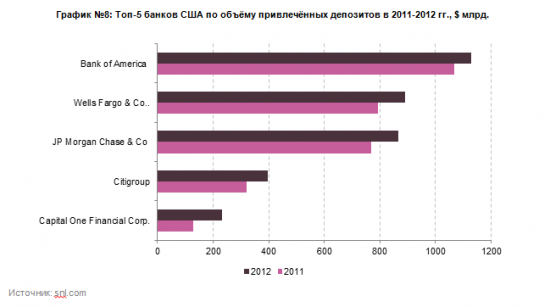

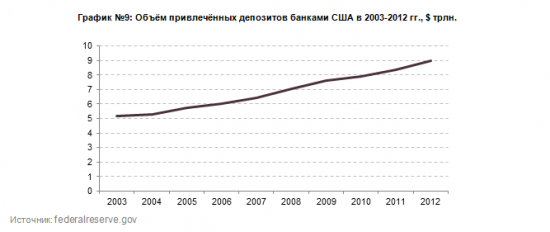

В 2012 году $8.97 трлн. содержалось на депозитных счетах в американских банках. В 2007 году для сравнения тот же показатель находился на уровне $6.44 трлн., таким образом, с 2007 года общая сумма вкладов выросла на 39.3%. Банки, которые столкнулись с серьёзными проблемами в 2007-2009 годах срочно нуждались деньгах для погашения своих основных долгов. Для привлечения средств банки были вынуждены предложить потребителям более выгодные условия вкладов, за которым последовало оживление со стороны вкладчиков. Многие потребители несли свои сбережения в банки, потому что опасались обесценивания национальной валюты и просто не могли поверить в некредитоспособность крупнейших банков страны. Отметим, что сначала 2007 года по конец 2008 года доллар по отношению к евро упал в цене на 20%.

При этом крупнейшими банками по размеру привлечённых депозитов в 2012 году стали Bank of America, Wells Fargo & Co, JP Morgan Chase & Co, Citigroup и Capital One Financial Corp. В 2012 году около 39.2% рынка депозитов принадлежало именно этим пяти банкам. По сравнению с 2011 годом объём банковских депозитов для пяти крупнейших банков вырос на 14.1% г/г, а наибольший рост привлеченных средств наблюдался у банка Capital One Financial Corp. – рост на более чем 80% г/г.

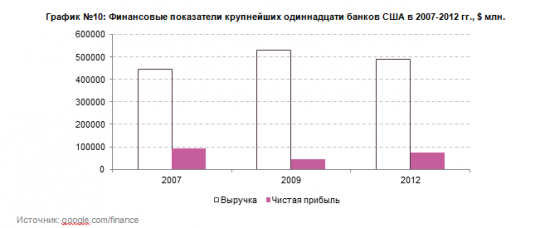

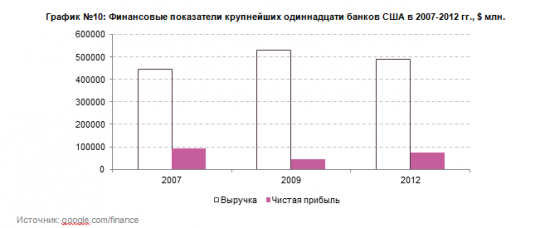

VI. Крупнейшие банки США и финансовые показатели их деятельности

Крупнейшими по капитализации банками США, которые занимаются выдачей различных видов кредитов, на данный момент являются банки Wells Fargo & Co., JP Morgan Chase & Co., Bank of America, Citigroup Inc. и PNC Financial Services Group Inc.

Выручка данных пяти крупнейших банков США в 2012 году составила $352.1 млрд. Это на 31.1% больше, чем в 2007 году. Чистая прибыль выросла с 2007 года на 26.3% к 2012 году, а с 2009 года по 2012 год выросла на 76.5%. Чистая рентабельность в данный момент выходит на уровень 2006-2007 гг. В 2012 году рентабельность по чистой прибыли составляла 15.6% по сравнению с 16.2% в 2007 году. Среднее соотношение долг/активы по сравнению с 2009 годом уменьшилось и в 2012 году составило 21.2%.

В связи с введением в скором времени в США регуляторного документа Базель III, многим банкам придётся сокращать уровень заёмных средств. Максимальный уровень левериджа для американских банков с 1 января 2014 года будет установлен на отметке 4% при нынешних 10% (взято среднее значение соотношения долг/активы для одиннадцати крупнейших по капитализации банков США на 1 сентября 2013 года)

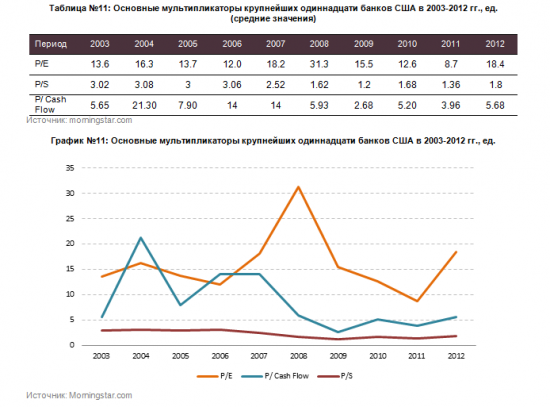

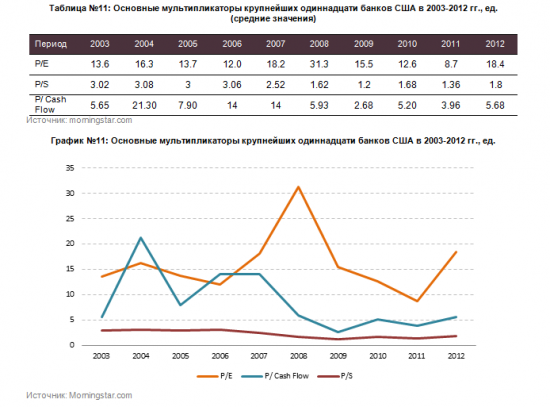

Что касается основных финансовых мультипликаторов, отражающих деятельности компаний, то можно заметить, что мультипликатор P/E превысил свой докризисный уровень 2003-2004 гг. в то время как показатель P/S достиг в 2012 году своего максимума за последние 5 лет. Показатель P/ Cash Flow находится примерно на том же уровне, что и в 2003 году.

VII. Базель III и его влияние на сектор

С января 2014 года в США будет введён новый свод правил, регулирующих деятельность банков. Регулирующий документ носит название Базель III. Согласно этому документу постепенно будут ужесточаться требования к банковским активам первого, второго и третьего уровня, которые необходимы банкам для обеспечения уровня своей кредитоспособности. С 2014 года среди собственных активов банков более 4.5% должны составлять активы первого уровня, к которым относятся обыкновенные акции, нераспределённый доход и эмиссионный доход по обыкновенным акциям, а также любые активы, чьё ценообразование носит регулярный характер, то есть активы, цену которых можно определить в любой момент времени. Для активов второго уровня установлена минимальная планка в 6%. К таким активам относятся все активы, ценообразование которых не имеет регулярной основы, но цена, на которые может быть легко определена из цен на активы первого уровня и рыночной ситуации. К активам второго уровня относятся например своп-контракты на процентную ставку. Для активов третьего уровня, чья рыночная стоимость не может быть строго определена установлено минимальное ограничение в 8%. К активам третьего уровня относятся например акции частных компаний. Показатель левериджа, то есть отношения долга к собственному капиталу, не должен будет превосходить уровень в 4%. Кроме того, в США для крупнейших банков, использующих продвинутые подходы оценки кредитных рисков, установлено дополнительное требование. Отношение капитала первого уровня к активам, не взвешенным по уровню риска, должно быть не менее 3%. Это распространяется на крупнейшие американские финансовые корпорации, которые принимают активное участие в работе глобальных финансовых рынков,— так называемую «большую шестерка банков» — JPMorgan Chase, Bank of America, Merrill Lynch, Citigroup, Goldman Sachs, Morgan Stanley, Wells Fargo.

Снижение уровня левериджа приведет к сокращению объема активов на балансе, а, следовательно, и инвестиций банков на финансовых рынках и кредитования. В то же время данное изменение может способствовать изменению стратегии банков на более агрессивную для компенсации снижения объема активов. Введение новых показателей ликвидности может снизить объемы кредитования и инвестиций, так как банки будут вынуждены держать больше ликвидных активов на балансе. Также вследствие невысокой доходности таких активов банки, вероятно, перейдут к более высокорисковым операциям, чтобы компенсировать снижение доходности. Тем самым возрастут риски в секторе. Такая ситуация в условиях нестабильной экономической обстановки последних десяти лет может стать очень опасной для финансовой системы.

По состоянию на 2012 год средний уровень левериджа пяти крупнейших розничных банков, рассмотренных выше, равнялся 9.98%, что намного больше уровня в 4%, установленного нормативным документов Базель III. Тем самым следует ожидать значительного сокращения объёма банковских инвестиций и увеличения их рискованности.

VII. Возможное сокращение программы количественного смягчения QE3

Программа количественного смягчения ФРС США QE3, которая была начата осенью 2012 года, направлена на стимулирование экономической активности на основных рынках Соединённых Штатов. Согласно QE3 каждый месяц ФРC США выделяла около $85 млрд. на выкуп ипотечных облигаций, государственных облигаций и казначейских векселей. Из общей суммы $40 млрд. направлялось на выкуп ипотечных облигаций. Очередная программа количественного смягчения, которая пришла на смену QE1 и QE2, должна была обеспечить более высокий уровень ликвидности банкам и другим кредитным организациям, а также подстегнуть спрос на рынке облигаций и казначейских векселей, да и вообще увеличить активность инвесторов на финансовом рынке Соединённых Штатов. Программа QE3 по неоднократным заявлениям представителей ФРС США должна была продолжаться до тех пор, пока уровень безработицы в стране не упадёт до 6.5%, а инфляция не достигнет уровня 2%. По состоянию на конец I полугодия 2013 года уровень безработицы находился на отметке 7.6%, а инфляция составила 0.7%. Несмотря на это в мае 2013 года поползли слухи о скором возможном сокращении QE3. Сначала председатель ФРС Бен Бернанке заявил о том, что сокращение QE3 начнётся уже в этом году, а позже другие влиятельные члены ФРС подтвердили слова главы ФРС. Важным фактором, который может свидетельствовать об уверенности инвесторов в скором сворачивании QE3, является увеличивающийся отток капитала с развивающихся рынков. Инвесторы из США в ожидании потрясений на внутреннем рынке стараются занять стабильное положение, чтобы обеспечить свои вложения наибольшей ликвидностью и надёжностью. Так за последние три месяца с июня 2013 года из фондов акций и облигаций развивающихся стран было выведено $44 млрд. С начала года курсы двадцати самых торгуемых валют развивающихся стран снизились на 7.6% — рекорд с 2008 г. Самые сильные потери понесла индийская рупия, курс которой снизился на 19% за это время.

Сокращение QE3, безусловно, отразится на всей экономике страны, а в частности на жилищном рынке. При этом понятно, что жилищный рынок США сильно связан с рынком ипотечного банковского кредитования. Именно поэтому влияние возможного сокращения QE3 на банки США не стоит недооценивать.

В период кризиса 2008-2009 гг., когда многие крупнейшие банки США испытывали большие проблемы, которые принёс с собой ипотечный кризис 2007 года, ФРС США приняло ряд мер, поддерживающую деятельность центральных банков. В этот период ФРС США выдала в качестве кредитов около $9.5 трлн. таким банкам как Citigroup ($2.2 трлн.), Morgan Stanley ($2 трлн.), Bank of America ($1.1 трлн.), Bear Stearns ($960 млрд.), Goldman Sachs ($620 млрд.), JP Morgan Chase & Co. ($260 млрд.). Многие из этих банков брали краткосрочные кредиты, выплачивали их, а потом снова брали в долг. Представители ФРС США также отмечают, что ФРС потратила около $1.25 трлн. На выкуп ипотечных ценных бумаг компании Fannie Mae и Freddie Mac, для того чтобы снизить процентные ставки по ипотеке. При нынешних вложениях ФРС в ипотечные облигации в рамках программы QE3 цифра в $1.25 трлн. позволила бы ФРС ещё в течение двух с половиной лет поддерживать уровень в $40 млрд. для выкупа ипотечных облигаций. Отметим, что среди банков, которым была оказана поддержка в 2008-2009 гг., наибольшие кредиты были выданы крупнейшим банкам на рынке ипотечного кредитования на тот момент – Citigroup, Morgan Stanley и Bank of America. Это и не удивительно, ведь кризис был вызван ипотечной паникой 2007 года.

VIII. Итоговое нынешнее состояние сектора

В целом картина в секторе наблюдается неоднозначная. Первоначально хотелось бы сравнить нынешнее состояние банковского сектора с его состоянием на заре кризиса 2007-2009 гг. С мая 2013 года неуклонно растут ставки по основным видам кредитования, что, скорее всего, приведёт к снижению выручки крупнейших банков. Возможное сокращение QE3 уже в этом году вызовет сильную панику в финансовой системе США, и главным образом негативно отразится на деятельности банков. Ужесточение норм, связанных с законом Базель III, вряд ли в ближайшее время будет способствовать укреплению позиций банков США на рынке. Все эти факты в целом говорят о том, что банковский сектор США стоит на краю возможного спада.

С другой стороны, глядя на финансовые показатели банков можно сделать вывод о том, что банковский сектор находится во вполне стабильном состоянии. Так объём выданных потребительских кредитов вырос с 2009 по 2012 гг. на 14.8%. Постепенно снижается совокупный долг по ипотечным кредитам в США. Уровень “плохих” ипотечных кредитов упал с 9% в 2009 году до 7.5% в 2012 году. Исходя из значений мультипликаторов в 2012 году в среднем банковский сектор выглядит достаточно стабильно по сравнению с 2003-2004 гг. На некоторую переоценённость указывает лишь показатель P/E. С каждым годом повышается уровень чистой рентабельности и объём привлечённых депозитов – с 2007 года к 2012 году рост объёма привлечённых депозитов составил 39.3%.

Ближайшие перспективы сектора будут целиком зависеть от шагов ФРС США по дальнейшему регулирования сектора.

В 2012 году объём выданных кредитов на рынке ипотечного кредитования США составил всего $1,856.43 млрд. по сравнению с $2,774.63 млрд. в 2007 году. Как раз в 2007 году появились отчетливые признаки разрастания ипотечного кризиса в США. С 2003 года объём выданных ипотечных кредитов постепенно рос, а вместе с тем и уменьшалось их качество. Многие кредиты были выданы без должного обеспечения со стороны заёмщиков. И когда пришло время погашать кредиты, у них не нашлось достаточного количества средств. Этому процессу сопутствовало общее падение норм качества кредитования. В преддверии кризиса широкое распространение получили так называемые пулы ипотечных кредитов. В самом общем понимании из нескольких ипотечных кредитов создавались ценные бумаги, которые были обеспечены закладными по ипотеке. При этом в каждый такой пул входили ипотечные кредиты разного уровня риска. При оценке рискованности такого пула использовались статистические методы, основанные на оценке рискованности каждого кредита в пуле и на их зависимости (корреляции) между собой. Однако модель, лежащая в основе этих вычислений, была сильно упрощена и давала ненадёжные результаты. Тем самым ошибки в методологии оценки рисков стали одной из других причин ипотечного кризиса 2007 года. После начала ипотечного кризиса банкам было слишком рискованно выдавать новые кредиты на жильё, а заёмщики в ожидании новых потрясений не спешили совершать столь серьёзные шаги как покупка недвижимости. Пузырь на рынке недвижимости, который формировался с начала двухтысячных годов, лопнул, и вскоре весь мир столкнулся с финансовым кризисом. С 2007 года объём выданных ипотечных кредитов неуклонно падал. В 2012 году по сравнению с 2009 годом было выдано на 6.7% меньше потребительских ипотечных кредитов, а объём коммерческих ипотечных займов упал на 41.6%.

Среди крупнейших организаций, предоставляющих ипотечные займы в США, следует выделить Wells Fargo & Co, JP Morgan Chase & Co, U.S. Bank Home Mortgage, Bank of America и Quicken Loans Inc. Более 51.2% всех ипотечных кредитов в 2012 году было выдано данными банками и кредитными учреждениями. Банк Wells Fargo вот уже более пяти лет является крупнейшим ипотечным кредитором США, который предоставил примерно 28.5% всех ипотечных кредитов в 2012 году. Среди аутсайдеров по динамике объёма ипотечного кредитования следует выделить Bank of America, который в 2012 году выдал на 79.9% меньше ипотечных займов, чем в 2009 году.

II Объем рынка потребительского кредитования

В отличие от рынка ипотечного кредитования на рынке потребительского кредитования не наблюдалось такого значительного падения объёмов выданных кредитов во время финансового кризиса 2008-2009 гг. Уже в 2012 году совокупная величина выданных кредитов превысила тот же показатель в 2007 году на почти 8.5% и достигла отметки $2,768.1 млрд.

III. Объём просроченных ипотечных кредитов и объём ипотечной задолженности в США

В 2012 году совокупный долг по ипотечным продуктам в США составлял $13,210.63 млрд., в то время как в 2007 году долг находился на рекордной отметке в $14,577.47 млрд. Такому огромному накоплению задолженности предшествовал скромный по сегодняшним меркам долг в 2003 году в $9,364.9 млрд. Как уже упоминалось, такая ситуация в США сложилась совершенно не случайно, ведь многие из займов были выданы без должного уровня обеспечения со стороны заёмщиков. С 2007 года общий долг упал на почти 9.4%. Это связано, прежде всего, с ужесточением кредитных норм со стороны банков и уменьшением среднего срока, в течение которого осуществляется погашение кредита. Также уменьшению совокупного долга по ипотечным кредитам способствовали жёсткие меры по конфискации недвижимости, к которой были вынуждены прибегнуть банки на волне надвигающегося кризиса. С 2007 года долг по потребительским ипотечным займам упал к 2012 году на 34.3%, а вот задолженность по ипотечным займам федеральными организациями выросла за тот же период на 585.1%

Уменьшение общего долга с 2007 года сопровождалось общим уменьшением объёма просроченных кредитов. Если в 2009 году среди всех ипотечных кредитов 9% не было возвращено вовремя, то в 2012 году данный показатель составил всего 7.5%. Процент просроченных кредитов по банковским картам за тот же период снизился с 6.7% до 4.6%, среди всех кредитов на покупки автомобиля в 2012 году было только 2.3% “плохих” кредитов по сравнению с 3.3% в 2009 году. Данная динамика объёма просроченных кредитов вызвана ужесточением стандартов выдачи кредитов после неудачного опыта 2003-2007 гг.

В мае 2013 года в связи с заявлениями главы ФРС Бена Бернанке о возможном сокращении QE3 резко подскочили ставки по основным видам кредитования. Так ставка по 30-ти летнему ипотечному займу с мая 2013 года выросла с 3.38% до 4.59% к сентябрю 2013 года, то есть на почти 35.8%. Аналогичная ситуация наблюдалась и со ставкой по 15-ти летнему займу, которая за тот же период выросла с 2.88% до 3.84%, то есть на 33.3%. В целом же даже такие ставки по главным ипотечным продуктам выглядят вполне приемлемыми для потребителей на фоне ставок в 2003-2009 гг. Так в 2007 кризисном году 30-тилетняя ставка находилась на отметке 6.5%, а 15-тилетнюю ставка была на 6.1%. В 2009 году, когда каким-то образом нужно было подстегнуть спрос на рынке недвижимости, ставки по 30-ти и 15-ти летней ипотеке упали до уровней 5.1% и 4.6% соответственно и продолжали падать до апреля 2013 года. На фоне увеличивающихся слухов о сокращении программы QE3 ФРС США ставки по основным ипотечным продуктам скорее всего продолжат свой рост.

Другие основные ставки, такие как ставка по 2-х летнему займу на автомобиль и ставка по персональному годовому займу стабильно уменьшались с 2007 года и пока нет никаких предпосылок для их роста.

V. Объём привлечённых депозитов банками США

В 2012 году $8.97 трлн. содержалось на депозитных счетах в американских банках. В 2007 году для сравнения тот же показатель находился на уровне $6.44 трлн., таким образом, с 2007 года общая сумма вкладов выросла на 39.3%. Банки, которые столкнулись с серьёзными проблемами в 2007-2009 годах срочно нуждались деньгах для погашения своих основных долгов. Для привлечения средств банки были вынуждены предложить потребителям более выгодные условия вкладов, за которым последовало оживление со стороны вкладчиков. Многие потребители несли свои сбережения в банки, потому что опасались обесценивания национальной валюты и просто не могли поверить в некредитоспособность крупнейших банков страны. Отметим, что сначала 2007 года по конец 2008 года доллар по отношению к евро упал в цене на 20%.

При этом крупнейшими банками по размеру привлечённых депозитов в 2012 году стали Bank of America, Wells Fargo & Co, JP Morgan Chase & Co, Citigroup и Capital One Financial Corp. В 2012 году около 39.2% рынка депозитов принадлежало именно этим пяти банкам. По сравнению с 2011 годом объём банковских депозитов для пяти крупнейших банков вырос на 14.1% г/г, а наибольший рост привлеченных средств наблюдался у банка Capital One Financial Corp. – рост на более чем 80% г/г.

VI. Крупнейшие банки США и финансовые показатели их деятельности

Крупнейшими по капитализации банками США, которые занимаются выдачей различных видов кредитов, на данный момент являются банки Wells Fargo & Co., JP Morgan Chase & Co., Bank of America, Citigroup Inc. и PNC Financial Services Group Inc.

Выручка данных пяти крупнейших банков США в 2012 году составила $352.1 млрд. Это на 31.1% больше, чем в 2007 году. Чистая прибыль выросла с 2007 года на 26.3% к 2012 году, а с 2009 года по 2012 год выросла на 76.5%. Чистая рентабельность в данный момент выходит на уровень 2006-2007 гг. В 2012 году рентабельность по чистой прибыли составляла 15.6% по сравнению с 16.2% в 2007 году. Среднее соотношение долг/активы по сравнению с 2009 годом уменьшилось и в 2012 году составило 21.2%.

В связи с введением в скором времени в США регуляторного документа Базель III, многим банкам придётся сокращать уровень заёмных средств. Максимальный уровень левериджа для американских банков с 1 января 2014 года будет установлен на отметке 4% при нынешних 10% (взято среднее значение соотношения долг/активы для одиннадцати крупнейших по капитализации банков США на 1 сентября 2013 года)

Что касается основных финансовых мультипликаторов, отражающих деятельности компаний, то можно заметить, что мультипликатор P/E превысил свой докризисный уровень 2003-2004 гг. в то время как показатель P/S достиг в 2012 году своего максимума за последние 5 лет. Показатель P/ Cash Flow находится примерно на том же уровне, что и в 2003 году.

VII. Базель III и его влияние на сектор

С января 2014 года в США будет введён новый свод правил, регулирующих деятельность банков. Регулирующий документ носит название Базель III. Согласно этому документу постепенно будут ужесточаться требования к банковским активам первого, второго и третьего уровня, которые необходимы банкам для обеспечения уровня своей кредитоспособности. С 2014 года среди собственных активов банков более 4.5% должны составлять активы первого уровня, к которым относятся обыкновенные акции, нераспределённый доход и эмиссионный доход по обыкновенным акциям, а также любые активы, чьё ценообразование носит регулярный характер, то есть активы, цену которых можно определить в любой момент времени. Для активов второго уровня установлена минимальная планка в 6%. К таким активам относятся все активы, ценообразование которых не имеет регулярной основы, но цена, на которые может быть легко определена из цен на активы первого уровня и рыночной ситуации. К активам второго уровня относятся например своп-контракты на процентную ставку. Для активов третьего уровня, чья рыночная стоимость не может быть строго определена установлено минимальное ограничение в 8%. К активам третьего уровня относятся например акции частных компаний. Показатель левериджа, то есть отношения долга к собственному капиталу, не должен будет превосходить уровень в 4%. Кроме того, в США для крупнейших банков, использующих продвинутые подходы оценки кредитных рисков, установлено дополнительное требование. Отношение капитала первого уровня к активам, не взвешенным по уровню риска, должно быть не менее 3%. Это распространяется на крупнейшие американские финансовые корпорации, которые принимают активное участие в работе глобальных финансовых рынков,— так называемую «большую шестерка банков» — JPMorgan Chase, Bank of America, Merrill Lynch, Citigroup, Goldman Sachs, Morgan Stanley, Wells Fargo.

Снижение уровня левериджа приведет к сокращению объема активов на балансе, а, следовательно, и инвестиций банков на финансовых рынках и кредитования. В то же время данное изменение может способствовать изменению стратегии банков на более агрессивную для компенсации снижения объема активов. Введение новых показателей ликвидности может снизить объемы кредитования и инвестиций, так как банки будут вынуждены держать больше ликвидных активов на балансе. Также вследствие невысокой доходности таких активов банки, вероятно, перейдут к более высокорисковым операциям, чтобы компенсировать снижение доходности. Тем самым возрастут риски в секторе. Такая ситуация в условиях нестабильной экономической обстановки последних десяти лет может стать очень опасной для финансовой системы.

По состоянию на 2012 год средний уровень левериджа пяти крупнейших розничных банков, рассмотренных выше, равнялся 9.98%, что намного больше уровня в 4%, установленного нормативным документов Базель III. Тем самым следует ожидать значительного сокращения объёма банковских инвестиций и увеличения их рискованности.

VII. Возможное сокращение программы количественного смягчения QE3

Программа количественного смягчения ФРС США QE3, которая была начата осенью 2012 года, направлена на стимулирование экономической активности на основных рынках Соединённых Штатов. Согласно QE3 каждый месяц ФРC США выделяла около $85 млрд. на выкуп ипотечных облигаций, государственных облигаций и казначейских векселей. Из общей суммы $40 млрд. направлялось на выкуп ипотечных облигаций. Очередная программа количественного смягчения, которая пришла на смену QE1 и QE2, должна была обеспечить более высокий уровень ликвидности банкам и другим кредитным организациям, а также подстегнуть спрос на рынке облигаций и казначейских векселей, да и вообще увеличить активность инвесторов на финансовом рынке Соединённых Штатов. Программа QE3 по неоднократным заявлениям представителей ФРС США должна была продолжаться до тех пор, пока уровень безработицы в стране не упадёт до 6.5%, а инфляция не достигнет уровня 2%. По состоянию на конец I полугодия 2013 года уровень безработицы находился на отметке 7.6%, а инфляция составила 0.7%. Несмотря на это в мае 2013 года поползли слухи о скором возможном сокращении QE3. Сначала председатель ФРС Бен Бернанке заявил о том, что сокращение QE3 начнётся уже в этом году, а позже другие влиятельные члены ФРС подтвердили слова главы ФРС. Важным фактором, который может свидетельствовать об уверенности инвесторов в скором сворачивании QE3, является увеличивающийся отток капитала с развивающихся рынков. Инвесторы из США в ожидании потрясений на внутреннем рынке стараются занять стабильное положение, чтобы обеспечить свои вложения наибольшей ликвидностью и надёжностью. Так за последние три месяца с июня 2013 года из фондов акций и облигаций развивающихся стран было выведено $44 млрд. С начала года курсы двадцати самых торгуемых валют развивающихся стран снизились на 7.6% — рекорд с 2008 г. Самые сильные потери понесла индийская рупия, курс которой снизился на 19% за это время.

Сокращение QE3, безусловно, отразится на всей экономике страны, а в частности на жилищном рынке. При этом понятно, что жилищный рынок США сильно связан с рынком ипотечного банковского кредитования. Именно поэтому влияние возможного сокращения QE3 на банки США не стоит недооценивать.

В период кризиса 2008-2009 гг., когда многие крупнейшие банки США испытывали большие проблемы, которые принёс с собой ипотечный кризис 2007 года, ФРС США приняло ряд мер, поддерживающую деятельность центральных банков. В этот период ФРС США выдала в качестве кредитов около $9.5 трлн. таким банкам как Citigroup ($2.2 трлн.), Morgan Stanley ($2 трлн.), Bank of America ($1.1 трлн.), Bear Stearns ($960 млрд.), Goldman Sachs ($620 млрд.), JP Morgan Chase & Co. ($260 млрд.). Многие из этих банков брали краткосрочные кредиты, выплачивали их, а потом снова брали в долг. Представители ФРС США также отмечают, что ФРС потратила около $1.25 трлн. На выкуп ипотечных ценных бумаг компании Fannie Mae и Freddie Mac, для того чтобы снизить процентные ставки по ипотеке. При нынешних вложениях ФРС в ипотечные облигации в рамках программы QE3 цифра в $1.25 трлн. позволила бы ФРС ещё в течение двух с половиной лет поддерживать уровень в $40 млрд. для выкупа ипотечных облигаций. Отметим, что среди банков, которым была оказана поддержка в 2008-2009 гг., наибольшие кредиты были выданы крупнейшим банкам на рынке ипотечного кредитования на тот момент – Citigroup, Morgan Stanley и Bank of America. Это и не удивительно, ведь кризис был вызван ипотечной паникой 2007 года.

VIII. Итоговое нынешнее состояние сектора

В целом картина в секторе наблюдается неоднозначная. Первоначально хотелось бы сравнить нынешнее состояние банковского сектора с его состоянием на заре кризиса 2007-2009 гг. С мая 2013 года неуклонно растут ставки по основным видам кредитования, что, скорее всего, приведёт к снижению выручки крупнейших банков. Возможное сокращение QE3 уже в этом году вызовет сильную панику в финансовой системе США, и главным образом негативно отразится на деятельности банков. Ужесточение норм, связанных с законом Базель III, вряд ли в ближайшее время будет способствовать укреплению позиций банков США на рынке. Все эти факты в целом говорят о том, что банковский сектор США стоит на краю возможного спада.

С другой стороны, глядя на финансовые показатели банков можно сделать вывод о том, что банковский сектор находится во вполне стабильном состоянии. Так объём выданных потребительских кредитов вырос с 2009 по 2012 гг. на 14.8%. Постепенно снижается совокупный долг по ипотечным кредитам в США. Уровень “плохих” ипотечных кредитов упал с 9% в 2009 году до 7.5% в 2012 году. Исходя из значений мультипликаторов в 2012 году в среднем банковский сектор выглядит достаточно стабильно по сравнению с 2003-2004 гг. На некоторую переоценённость указывает лишь показатель P/E. С каждым годом повышается уровень чистой рентабельности и объём привлечённых депозитов – с 2007 года к 2012 году рост объёма привлечённых депозитов составил 39.3%.

Ближайшие перспективы сектора будут целиком зависеть от шагов ФРС США по дальнейшему регулирования сектора.

теги блога QBF

- Advanced Micro Devices

- alphabet inc

- AMD

- ATVI

- Brent

- cac 40

- DJIA

- eurchf

- FTSE 100

- googl

- Hang Seng

- Nasd

- NASDAQ

- Nasdaq Composite

- Nikkei 225

- Pair Trading

- QBF

- REIT

- s&p

- S&P500

- SSE Composite Index

- USDRUB

- X5 Retail Group

- блоги

- доверительное управление

- золото

- инвестиции

- казначейские облигации

- Магнит

- ммвб

- ммвб-ртс

- обзор рынка

- оффтоп

- ПИФы

- прогноз

- риски

- РТС

- РФ

- США

- Трансаэро

Новости тг-канал

Новости тг-канал