SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании КИТ Финанс Брокер | Про velocity of money, инфляцию и экономику...

- 11 июня 2013, 09:48

- |

Ни для кого не секрет, что делеверидж в американской экономике, спровоцированный кризисом на рынке недвижимости США в 2008 году, потребовал нетривиальных действий со стороны монетарных властей.

После 2008 года ФРС попал в классическую «ловушки ликвидности», когда политика нулевых процентных ставок (ZIRP) более не оказывала значимого влияния на экономику. Решили заняться скупкой долгосрочных гособлигаций на баланс регулятора (QE). Широко известная доктрина, согласно которой политика расширения балансового счета монетарного регулятора будет оставаться эффективной при крайне низких значениях процентных ставок, является теорией “количественного смягчения” (“quantitative easing”), которую впервые на практике применил Банк Японии в 2001-2006 гг.

*К началу 2000-х годов уровень процентных ставок в Японии приблизился вплотную к нулевому рубежу, но страна никак не могла побороть дефляцию. Дальнейшее монетарное расширение через понижение процентных ставок Банком Японии стало невозможным. Тогда главный идеолог монетаризма Милтон Фридман предложил регулятору начать скупку долгосрочных государственных облигаций и предоставлять системе деньги повышенной мощности (служащие для кредитной экспансии) до тех пор, пока закачка этими деньгами не приведет к расширению экономики. Фридман соглашался с тем, что рост денежной базы (в это понятие он вкладывал “деньги повышенной мощности”) обязательно приведет к росту расходов, а это предотвратит развитие дефляционного сценария.

Неоклассики, во главе с монетаристами, считают, что даже в ситуации ловушки ликвидности, сверхмягкая аккомодационная политика сможет простимулировать спрос в экономике через эффект роста денежной массы. Здесь важно понять, что монетаристы в первую очередь направили усилия на недопущение сжатия денежного предложения. Такой вывод во многом основан на изучении опыта Великой Депрессии 1930-х. Среди экономистов существуют некоторые разногласия по поводу того, действительно ли падение предложения денег было основной причиной снижения национального продукта в течение 1930-1933 гг., но все согласны с тем, что сильное снижение уровня цен в этот период (почти на 1/3) явилось результатом резкого сокращения денежной массы. Поэтому так боятся дефляции. Бен Бернанке вслед за своим кумиром Фридманом уверен, что Великую депрессию можно было предотвратить, насытив денежную систему избыточной ликвидностью… Этим и сегодня занимаются (подробней об этом писал в декабре 2012 в трилогии QEternity).

Задача ФРС состоит не в обеспечении роста экономики, а в обеспечении ценовой стабильности при максимальном уровне занятости.

Понятие «ловушки ликвидности» ввел представитель неоклассического направления Ирвинг Фишер.

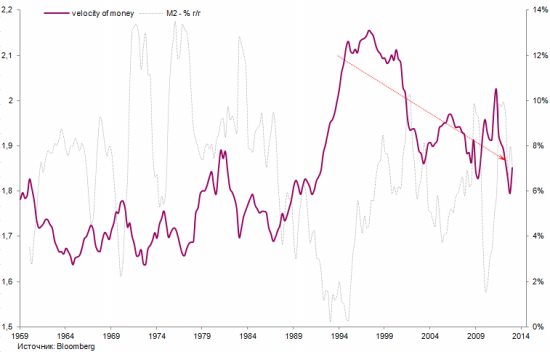

Фишер также создал «уравнение обмена» M*V = P*Q, описывающее взаимосвязь денежной массы, находящейся в экономическом обороте (прим. karapuz) (M), скорости обращения денег (V, velocity of money), уровня цен в экономике (P) и объема производства продукции (Q). Т.е. ВВП равен объему денежной массы, умноженной на скорость обращения денег. Одним из показателей состояния экономики является скорость обращения денег velocity of money.

Velocity of money = GDP/M2

Если использовать данные Bloomberg (VELOM2) — Сегодня средняя частота, с которой денежная единица используется на покупку отечественных товаров и услуг в США, находится на минимумах за последние 50 лет. Оборачиваемость денег в США замедляется с 1990-х годов, что в целом говорит о замедлении экономической активности.

Экономика страны, где частота обращения денег выше, чем в других странах, продолжает развиваться в рамках бизнес-цикла и вероятно имеет более высокий уровень инфляции.

* красным выделены периоды рецессий в США (по данным NBER)

С учтом поправок от karapuza:

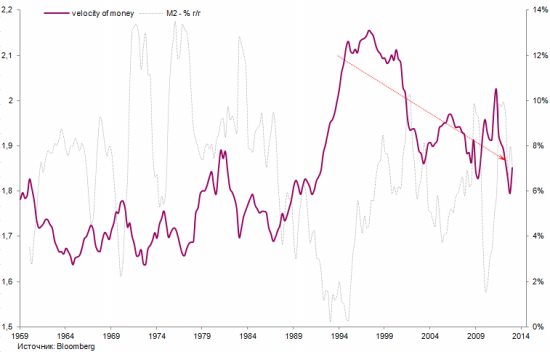

Если учесть денежную массу, находящуюся только в обороте, т.е. за вычетом обязятельных и избыточных резервов банков на счетах ФРС (последние раздулись из-за многочисленных QE), то динамика будет выглядеть следующим образом:

На графиках хорошо видно, чтоскорость обращения денег замедляется во время рецессии. Несмотря на то, что официальная статистика нам говорит о том, что США сегодня не в рецессии, velocity of money продолжает сокращаться. Это один из показателейдефляционного давления на экономику.

Дефляция — это риск, и даже сверхмягкой аккомодативной политики Феда может не быть недостаточно для достижения желаемого эффекта. К примеру, сегодня четко начинают прослеживаться дисбалансы между ценами на активы и экономическими индикаторами - дивергенция в тренде инфляционных ожиданий и рынка акций становится очевидной.

В то время как S&P 500 с начала года вырос на 15%, закрепившись выше 1600 пунктов, инфляционные ожидания, которые измеряются брекевен уровнем по 10-летним US Treasures, упали до 2,1% — уровня годовой давности.

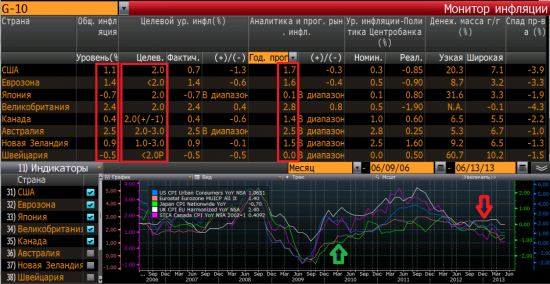

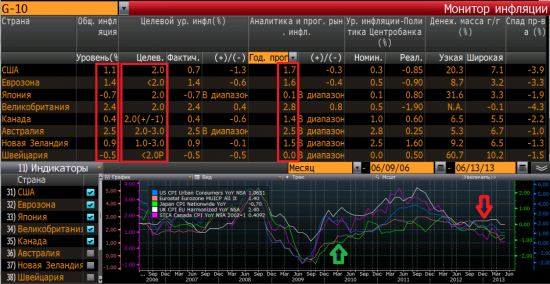

Темпы роста инфляции замедляются по всему миру (особенно по странам G-10) и сегодня реально стоит задуматься над тем, как избежать дефляционных рисков.

Я вообще сомневаюсь, что до сентября Фед решится на сворачивание QE, но вербальные интервенции, конечно, удались — S&P 500 начал сдуваться.

B вот еще один неплохой график — состояние бизнес-цикла в обрабатывающей промышленности (расчет через компоненты ISM). Интересно, но в подобные моменты в предыдущие года Федрезерв запускал программы выкупа активов, но никак не сворачивал.

6 июня вышел отчет ФРС Z.1 Flow of funds за первый квартал 2013 года — на неделе расскажу, как домохозяйства, корпорации и финансовый сектор США справляются с делевериджем.

Источник всего и вся: Bloomberg

Дмитрий Шагардин

КИТ Финанс Брокер

КИТ Финанс Европа

После 2008 года ФРС попал в классическую «ловушки ликвидности», когда политика нулевых процентных ставок (ZIRP) более не оказывала значимого влияния на экономику. Решили заняться скупкой долгосрочных гособлигаций на баланс регулятора (QE). Широко известная доктрина, согласно которой политика расширения балансового счета монетарного регулятора будет оставаться эффективной при крайне низких значениях процентных ставок, является теорией “количественного смягчения” (“quantitative easing”), которую впервые на практике применил Банк Японии в 2001-2006 гг.

*К началу 2000-х годов уровень процентных ставок в Японии приблизился вплотную к нулевому рубежу, но страна никак не могла побороть дефляцию. Дальнейшее монетарное расширение через понижение процентных ставок Банком Японии стало невозможным. Тогда главный идеолог монетаризма Милтон Фридман предложил регулятору начать скупку долгосрочных государственных облигаций и предоставлять системе деньги повышенной мощности (служащие для кредитной экспансии) до тех пор, пока закачка этими деньгами не приведет к расширению экономики. Фридман соглашался с тем, что рост денежной базы (в это понятие он вкладывал “деньги повышенной мощности”) обязательно приведет к росту расходов, а это предотвратит развитие дефляционного сценария.

Неоклассики, во главе с монетаристами, считают, что даже в ситуации ловушки ликвидности, сверхмягкая аккомодационная политика сможет простимулировать спрос в экономике через эффект роста денежной массы. Здесь важно понять, что монетаристы в первую очередь направили усилия на недопущение сжатия денежного предложения. Такой вывод во многом основан на изучении опыта Великой Депрессии 1930-х. Среди экономистов существуют некоторые разногласия по поводу того, действительно ли падение предложения денег было основной причиной снижения национального продукта в течение 1930-1933 гг., но все согласны с тем, что сильное снижение уровня цен в этот период (почти на 1/3) явилось результатом резкого сокращения денежной массы. Поэтому так боятся дефляции. Бен Бернанке вслед за своим кумиром Фридманом уверен, что Великую депрессию можно было предотвратить, насытив денежную систему избыточной ликвидностью… Этим и сегодня занимаются (подробней об этом писал в декабре 2012 в трилогии QEternity).

Задача ФРС состоит не в обеспечении роста экономики, а в обеспечении ценовой стабильности при максимальном уровне занятости.

Понятие «ловушки ликвидности» ввел представитель неоклассического направления Ирвинг Фишер.

Фишер также создал «уравнение обмена» M*V = P*Q, описывающее взаимосвязь денежной массы, находящейся в экономическом обороте (прим. karapuz) (M), скорости обращения денег (V, velocity of money), уровня цен в экономике (P) и объема производства продукции (Q). Т.е. ВВП равен объему денежной массы, умноженной на скорость обращения денег. Одним из показателей состояния экономики является скорость обращения денег velocity of money.

Velocity of money = GDP/M2

Если использовать данные Bloomberg (VELOM2) — Сегодня средняя частота, с которой денежная единица используется на покупку отечественных товаров и услуг в США, находится на минимумах за последние 50 лет. Оборачиваемость денег в США замедляется с 1990-х годов, что в целом говорит о замедлении экономической активности.

Экономика страны, где частота обращения денег выше, чем в других странах, продолжает развиваться в рамках бизнес-цикла и вероятно имеет более высокий уровень инфляции.

* красным выделены периоды рецессий в США (по данным NBER)

С учтом поправок от karapuza:

Если учесть денежную массу, находящуюся только в обороте, т.е. за вычетом обязятельных и избыточных резервов банков на счетах ФРС (последние раздулись из-за многочисленных QE), то динамика будет выглядеть следующим образом:

На графиках хорошо видно, чтоскорость обращения денег замедляется во время рецессии. Несмотря на то, что официальная статистика нам говорит о том, что США сегодня не в рецессии, velocity of money продолжает сокращаться. Это один из показателейдефляционного давления на экономику.

Дефляция — это риск, и даже сверхмягкой аккомодативной политики Феда может не быть недостаточно для достижения желаемого эффекта. К примеру, сегодня четко начинают прослеживаться дисбалансы между ценами на активы и экономическими индикаторами - дивергенция в тренде инфляционных ожиданий и рынка акций становится очевидной.

В то время как S&P 500 с начала года вырос на 15%, закрепившись выше 1600 пунктов, инфляционные ожидания, которые измеряются брекевен уровнем по 10-летним US Treasures, упали до 2,1% — уровня годовой давности.

Темпы роста инфляции замедляются по всему миру (особенно по странам G-10) и сегодня реально стоит задуматься над тем, как избежать дефляционных рисков.

Я вообще сомневаюсь, что до сентября Фед решится на сворачивание QE, но вербальные интервенции, конечно, удались — S&P 500 начал сдуваться.

B вот еще один неплохой график — состояние бизнес-цикла в обрабатывающей промышленности (расчет через компоненты ISM). Интересно, но в подобные моменты в предыдущие года Федрезерв запускал программы выкупа активов, но никак не сворачивал.

6 июня вышел отчет ФРС Z.1 Flow of funds за первый квартал 2013 года — на неделе расскажу, как домохозяйства, корпорации и финансовый сектор США справляются с делевериджем.

Источник всего и вся: Bloomberg

Дмитрий Шагардин

КИТ Финанс Брокер

КИТ Финанс Европа

215 |

теги блога Шагардин Дмитрий

- Bloomberg

- citigroup

- Fitch

- Ism

- JPMorgan

- LTRO

- MSCI Russia

- NFP

- Rsx

- spy

- UST

- аналитика

- баланс ЕЦБ

- блог

- ВВП

- Великобритания

- встреча smart-lab

- глобал макро

- Италия

- КИТ Финанс

- Китай

- металлургия

- ммвб

- оффтоп

- российский рынок

- РТС

- рубль

- своя позиция

- Шагардин

Новости тг-канал

Новости тг-канал

А скорость оборота денег, которую он ввел, как я понимаю, вообще не считают через реальный оборот, а просто получают из равенства, которое из-за этого не является приблизительным экономическим соотношением, а является пустым и бессмысленным тождеством.

Автор собрал очень интересный материал, на который дал ссылку, кто не смотрел — очень рекомендую.

У меня при просмотре этого материала все время вертелся на языке совершенно очевидный тезис.

ФРС и американские правительства боролись с мелкими неприятностями, быстро загоняя себя и страну в угол (понзи — займы). И сейчас опять обсуждается вопрос, как справиться с мелкими текущими неприятностями и замалчивается вопрос о глобальных ошибках ФРС и правительства и как сделать так, чтобы не повторять ошибку.

Если товар потребителю не нужен, его не купят.

Если «слишком большой, чтобы упасть», значит, надут, прямо или косвенно, госбаблом, а вовсе не производством ненужного потребителю товара.

учитывая это, формула MV=PQ является _тождеством_.

а ВВП/М2 — бессодержательным показателем, т. к. М2 очень плохо отражает объем денежной массы, находящейся в реальном экономическом обороте

ввп/(м2-обязательныые резервы-избыточные резервы)

а в левой части мы оцениваем М через _объем_ т. к. денмасса, которую мы берем, даже корректируя её на явно не участвующие в обороте деньги — это объем, складской запас.

а для тождества фишера надо брать тоже _поток_ — т.е. денмассу, участвовавшую в экономических транзакциях _за тот же промежуток времени_ (например за год) что и в правой части формулы рассматривается.

я думаю с учетом этого, хоть оценка через М2 — резервы явно более адекватная, чем через просто М2 — скорее следует считать, что velocity скорее всего просто константа и если и меняется, то очень очень слабо со временем (как оно и должно быть, т. к. это определяется совершенно глобальными процессами)

а так можно считать что константа почти что.

например в «A Practical Method of Estimating the Velocity of the Circulation of Money» написано черным по белому: «As already indicated, money may be said to circulate only when it passes in exchange for goods. Its entrance and exit from banks is a flow but not circulation.»

думаю все дальнейшие вопросы к формуле Фишера, возникавшие на протяжении истории, связаны с игнорированием этого замечания. Он писал о совершенно очевидном — ВВП = кол-во денег участвовавших в экономических транзакциях х число транзакций — это простое, всегда выполняющее очевидным образом тождество. Всё непонимание и замешательства от того, что напрямую объем денег, участвовавших в создании ВВП сложно оценить и денежные агрегаты его напрямую не показывают. При этом финансовые транзакции ВВП как известно не создают и учитываться не должны.

а что такое ликвидность? ликвидность чего?))

Core liquidity is defined as total resident deposits in commercial banks and other depositary corporations. Broadly, this series is similar to what is captured by the traditional broad money aggregates, particularly M3.12 In line with the traditional

monetary aggregates, this series does not include inter-bank deposits (e.g., deposits of other financial institutions with commercial banks and other depositary corporations) as these deposits do not typically represent a source of “liquidity” for the nonfinancial private sector—i.e., they do not create leverage.

Noncore liquidity is defined as the total nonresident deposits in commercial banks (hence cross-border deposits would be considered noncore) and other deposit corporations as well as loans and securities (other than shares) of commercial banks, nonbanks and other financial intermediaries. In contrast to core liquidity, this series includes liabilities across financial institutions. As financial institutions can be on both sides of the balance sheet and collaterals lent or borrowed can contribute to the degree of leverage, capturing liabilities across financial institutions helps to better assess the gross amount of leverage—and correspondingly, funding—available.

www.imf.org/external/pubs/ft/wp/2012/wp12246.pdf

Отсюда и отрываются в прогнозировании будущих кризисов. Но мне для оценки рынка перспектив «бросовых» облигаций больше нужно

уровень левериджа банков — это мне понятно, и понятно для чего нужно. но он напрямую определяется.

а объем депозитов в банках — причем тут ликвидность вообще. чушь какая то.

А вот за Луну — хорошая идея. Может когда и займутся добычей легендарно-мифического Геллия-3