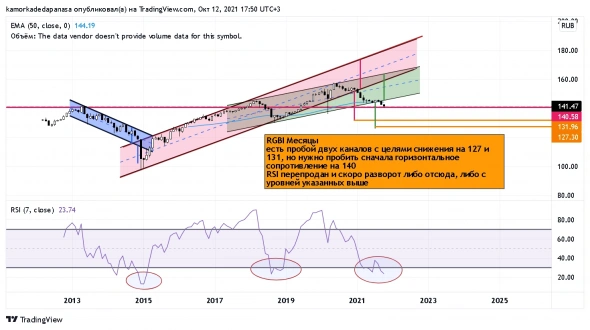

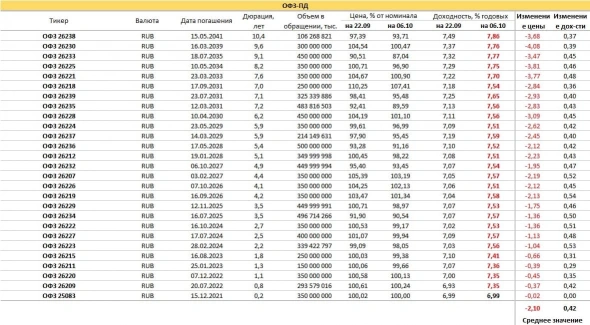

Облигации продолжают падение. Открываю короткие позиции по фьючерсам на ОФЗ.

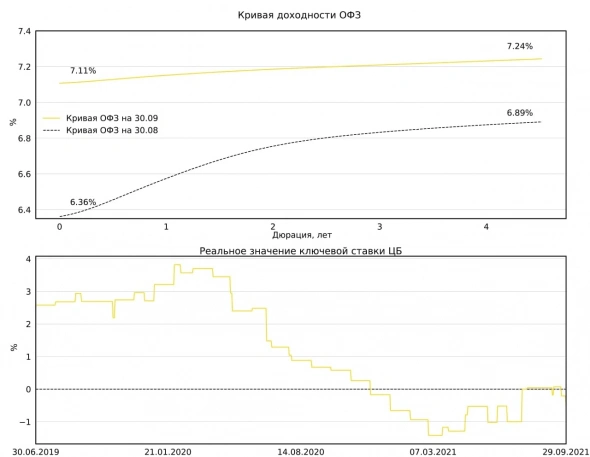

RGBI (индекс ОФЗ, чистые цены) — снижается после недавнего роста: на текущий момент его значение составляет 140,76, что очень близко к недавнему минимуму 140,58.

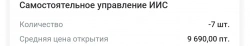

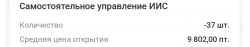

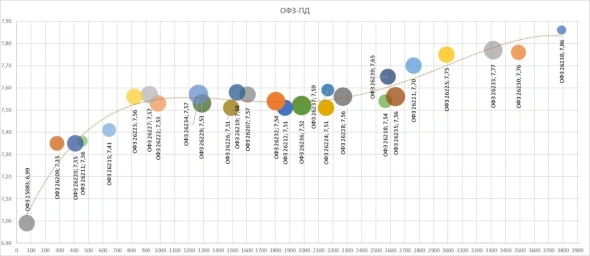

С большой долей вероятности, из-за эффекта импульса, российские облигации продолжат свое снижение. Чтобы заработать на этом, в моем портфеле появились новые позиции. Шорт фьючерсов на ОФЗ: ofz2 (37 штук) и ofz4 (7 штук)

Авто-репост. Читать в блоге >>>

Данила Овечкин, а Вы смелый человек, как и все, кто сделают тоже самое. Прямо сейчас и в ближайшие 1-2-3 месяца самое разумное, что могут сделать те, у кого нет хотя бы 8-значных сумм капиталов, как мне кажется, и при этом есть в принципе ценные бумаги российские… это продавать нафиг акции (кроме полюса, норникеля, ну и магнита с пятёрочкой, и иже с ними, как мне кажется)… и вот просто полученные деньги от продажи акций перекладывать в ОФЗ.., чтоб даже не морочить себе голову с корпоративными долгами. Ну это как мне (и не только мне) кажется. Потому как больше половины рынка акций прямо сейчас напоминает пороховую бочку с непонятной оставшейся длиной пока ещё не прогоревшего фитиля, который прогорит скорее всего к концу сезона корпоративной отчётности либо за 3 квартал, либо за год...

Не является индивидуальной инвестиционной рекомендацией. Просто дружеский совет для всех, у кого нет хотя бы 8-значных капиталов.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций