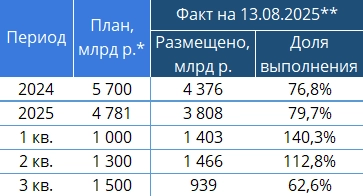

Основные результаты размещения ОФЗ 26249 на 13 августа 2025 года

1. Объем размещения и спрос

— Номинальный объем: 8,722 млрд рублей при спросе 17,422 млрд рублей. Удовлетворено лишь 50% заявок (коэффициент удовлетворения спроса — 0,5006).

— Для сравнения: в тот же день ОФЗ 26247 (погашение 2039 г.) разместили на 52 млрд руб. при спросе 73,8 млрд руб. (коэффициент 0,7048) .

2. Ценовые параметры

— Цена отсечения: 89,985% от номинала → доходность 13,70% годовых.

— Средневзвешенная цена: 90,0228% → доходность 13,69%.

— Выручка Минфина: 7,983 млрд рублей (без учета допразмещения) .

3. Дополнительное размещение

После основного аукциона проведено допразмещение по средневзвешенной цене, но его итоги не раскрыты .

Что это говорит о рынке и политике Минфина?

1. Умеренный спрос на среднесрочные ОФЗ

— Доходность 13,69% для 7-летней бумаги (погашение 2032 г.) ниже, чем у долгосрочных выпусков (например, ОФЗ 26247 до 2039 г. — 14,10%). Это указывает на осторожность инвесторов: предпочтение отдается бумагам с меньшим сроком риска.

— Коэффициент удовлетворения спроса (0,5) значительно ниже, чем у других выпусков (например, 0,87 у ОФЗ 26248), что подчеркивает сдержанный аппетит именно к этой серии.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций