Облигации ОФЗ

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26253 | 14.6% | 12.8 | 750 000 | 6.25 | 93.662 | 64.82 | 21.73 | 2026-04-22 | |

| ОФЗ 26252 | 14.7% | 7.8 | 500 000 | 5.00 | 92.248 | 62.33 | 20.89 | 2026-04-22 | |

| ОФЗ 26230 | 14.1% | 13.3 | 449 489 | 7.10 | 63.914 | 38.39 | 17.3 | 2026-04-01 | |

| ОФЗ 26238 | 13.6% | 15.5 | 750 000 | 7.85 | 60.235 | 35.4 | 3.7 | 2026-06-03 | |

| ОФЗ 26246 | 14.5% | 10.3 | 1 000 000 | 5.74 | 89.051 | 59.84 | 29.26 | 2026-03-25 | |

| ОФЗ 26250 | 14.6% | 11.5 | 750 000 | 5.83 | 88.227 | 59.84 | 59.18 | 2025-12-24 | |

| ОФЗ 26248 | 14.4% | 14.5 | 1 000 000 | 6.72 | 89.93 | 61.08 | 6.38 | 2026-06-03 | |

| ОФЗ 26247 | 14.4% | 13.4 | 1 000 000 | 6.53 | 89.945 | 61.08 | 8.73 | 2026-05-27 | |

| ОФЗ 26254 | 14.5% | 14.8 | 1 000 000 | 6.58 | 93.765 | 64.82 | 21.73 | 2026-04-22 | |

| ОФЗ 26251 | 14.5% | 4.7 | 500 000 | 3.69 | 84.835 | 49.19 | 30.45 | 2026-03-04 | |

| ОФЗ 26243 | 14.4% | 12.5 | 750 000 | 6.68 | 76.059 | 48.87 | 5.1 | 2026-06-03 | |

| ОФЗ 29 CNY (CNY) | 6.0% | 3.2 | 12 000 | 2.95 | 100.299 | CNY141.37 | CNY260.767728 | 2026-03-04 | |

| ОФЗ 26249 | 14.6% | 6.5 | 500 000 | 4.41 | 87.118 | 54.85 | 54.25 | 2025-12-24 | |

| ОФЗ 26245 | 14.6% | 9.8 | 750 000 | 5.64 | 89.19 | 59.84 | 24.66 | 2026-04-08 | |

| ОФЗ 33 CNY (CNY) | 6.8% | 7.5 | 8 000 | 5.95 | 101.65 | CNY352.88 | CNY304.28568 | 2026-06-10 | |

| ОФЗ 26240 | 14.3% | 10.6 | 550 000 | 6.55 | 62.73 | 34.9 | 25.12 | 2026-02-11 | |

| ОФЗ 26226 | 14.0% | 0.8 | 367 211 | 0.77 | 95.878 | 39.64 | 16.34 | 2026-04-08 | |

| ОФЗ 26225 | 14.3% | 8.4 | 497 974 | 5.90 | 67.782 | 36.15 | 6.55 | 2026-05-20 | |

| ОФЗ 26235 | 14.2% | 5.2 | 533 817 | 4.35 | 71.471 | 29.42 | 15.52 | 2026-03-18 | |

| ОФЗ 29021 | 0.0% | 5.0 | 500 000 | - | 97.29 | 0 | 8.44 | 2026-03-04 | |

| ОФЗ 26244 | 14.5% | 8.3 | 750 000 | 5.23 | 86.815 | 56.1 | 27.43 | 2026-03-25 | |

| ОФЗ 26207 | 14.0% | 1.1 | 370 300 | 1.06 | 94.541 | 40.64 | 30.81 | 2026-02-04 | |

| ОФЗ 26237 | 14.2% | 3.2 | 418 953 | 2.87 | 82.044 | 33.41 | 17.62 | 2026-03-18 | |

| ОФЗ 26236 | 14.1% | 2.4 | 498 594 | 2.26 | 84.254 | 28.42 | 5.15 | 2026-05-20 | |

| ОФЗ 26219 | 14.0% | 0.7 | 362 077 | 0.72 | 96.06 | 38.64 | 20.38 | 2026-03-18 | |

| ОФЗ 26221 | 14.3% | 7.3 | 396 269 | 5.27 | 72.421 | 38.39 | 17.3 | 2026-04-01 | |

| ОФЗ 26239 | 14.3% | 5.6 | 549 052 | 4.41 | 73.607 | 34.41 | 27.41 | 2026-01-28 | |

| ОФЗ 26228 | 14.1% | 4.3 | 492 019 | 3.62 | 81.018 | 38.15 | 14.25 | 2026-04-15 | |

| ОФЗ 26224 | 14.2% | 3.4 | 446 913 | 3.06 | 81.906 | 34.41 | 4.92 | 2026-05-27 | |

| ОФЗ 26242 | 14.2% | 3.7 | 529 357 | 3.09 | 86.571 | 44.88 | 27.13 | 2026-03-04 | |

| ОФЗ 26212 | 13.9% | 2.1 | 356 982 | 1.90 | 88.65 | 35.15 | 29.36 | 2026-01-21 | |

| ОФЗ 26218 | 14.3% | 5.8 | 347 608 | 4.41 | 79.471 | 42.38 | 20.72 | 2026-03-25 | |

| ОФЗ 29023 | 0.0% | 8.7 | 1 000 000 | - | 96.845 | 0 | 8.44 | 2026-03-04 | |

| ОФЗ 29029 | 0.0% | 15.9 | 1 000 000 | - | 94.557 | 0 | 27.64 | 2026-01-22 | |

| ОФЗ 29022 | 0.0% | 7.6 | 1 000 000 | - | 97.071 | 0 | 24.12 | 2026-01-28 | |

| ОФЗ 29028 | 0.0% | 13.9 | 1 000 000 | - | 94.448 | 0 | 27.64 | 2026-01-22 | |

| ОФЗ 52005 | 8.0% | 7.4 | 430 647 | 6.64 | 70.35 | 15.44 | 2.78 | 2026-05-20 |

-

У нас можно заставить принудительно покупать облигации с минимальной доходностью 1-2 % всё население страны на одну зарплату в год на 10 лет. это 7 трлн. в год. Сталин так и сделал. за 5 лет восстановили всю страну из руин с большим ростом экономики. Буду обращаться с этим предложением с подписями а Администрацию Президента Р.Ф.

У нас можно заставить принудительно покупать облигации с минимальной доходностью 1-2 % всё население страны на одну зарплату в год на 10 лет. это 7 трлн. в год. Сталин так и сделал. за 5 лет восстановили всю страну из руин с большим ростом экономики. Буду обращаться с этим предложением с подписями а Администрацию Президента Р.Ф. 🚩 RGBi. Оцениваем перспективы долгового рынка РФ.

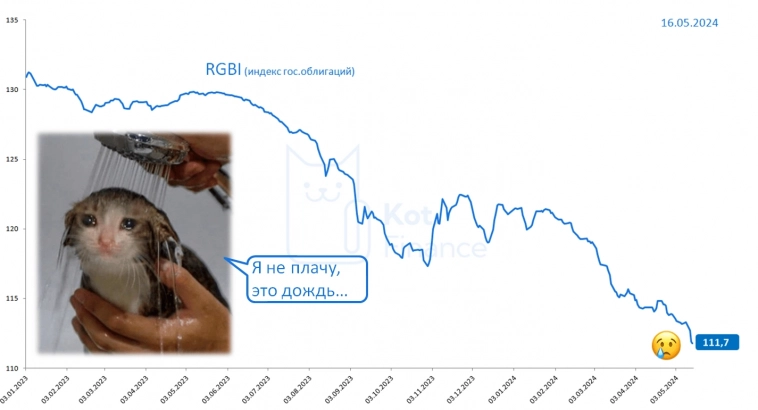

🚩 RGBi. Оцениваем перспективы долгового рынка РФ.Напоминаю, что индекс гос.облигаций вошел в мой годовой прогноз, который я сопровождаю с 05 января.

В начале года план по гос.бондам был представлен следующий:

✔️ Формирование нисходящей коррекции в область 112.90 после реализации треугольника.

0️⃣ Формирование разворота и начало нового восходящего цикла в сторону 160+.

Первая часть, для тех кто следит за каналом знает, реализована идеально. А вторую мы обсудим сейчас.

⏺ Предел снижения в рамках действующей волны 🆎 of 🆎 of 🆎 находится на отметке 85.4% или 103.90. До этого момента место разворота может быть где угодно.

Разворот будет из себя представлять отскок амплитудой 5-10% с последующей консолидацией на месте тройкой и продолжением роста. До этого момента решений о начале работы с бондами принимать не рекомендуется.

⏺ Необходимо помнить, что в альтернативе есть разметка с формированием обновления минимума на 97.73. На графике она не отмечена, т.к. подтверждений данному снижению не было. И этот факт лишь подтверждает потребность работы с бондами после подтверждения разворота.

Авто-репост. Читать в блоге >>> Минфин 22 мая проведет аукцион по размещению ОФЗ-ПД 26246 объеме остатков, доступных для размещения в указанном выпуске

Минфин 22 мая проведет аукцион по размещению ОФЗ-ПД 26246 объеме остатков, доступных для размещения в указанном выпуске

Минфин России информирует о проведении 22 мая 2024 года аукциона по размещению облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26246RMFS (дата погашения 12 марта 2036 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукциона:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 26246RMFS;

— 14:00 — ввод цены отсечения для выпуска № 26246RMFS.

Заявки на аукцион могут подаваться через ПАО Московская Биржа и (или) АО СПВБ.

Расчеты по заключенным на аукционе сделкам будут проводиться на следующий рабочий день (Код расчетов B01).

Авто-репост. Читать в блоге >>> Росстат пересчитал месячную инфляцию за апрель 2024 г., вероятность повышения ставки регулятором в июне возросла!

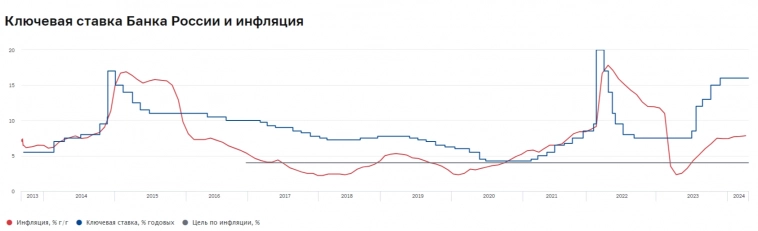

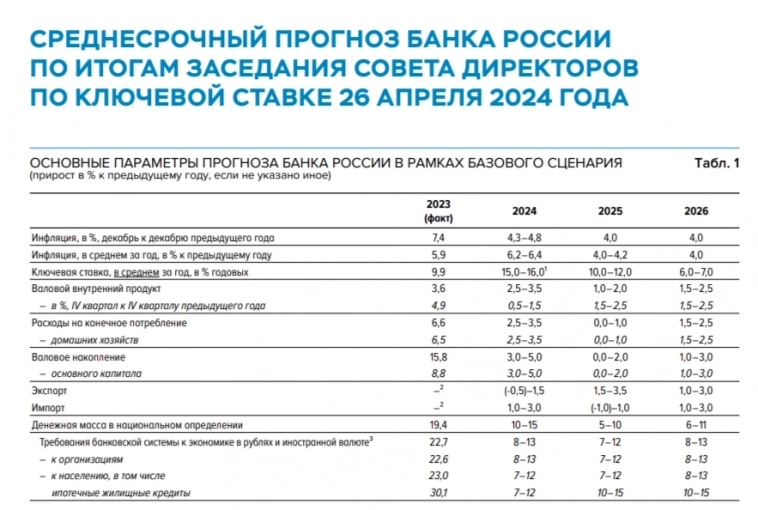

Росстат пересчитал месячную инфляцию за апрель 2024 г., вероятность повышения ставки регулятором в июне возросла!В своём недавнем обзоре я предупреждал, что Росстат будет пересчитывать апрельскую инфляцию и мы увидим совсем другие цифры, так оно и произошло. Росстат пересчитал месячную инфляцию апреля — 0,50% (недельная — 0,42%). Получается, что 4 месяц подряд месячные цифры выходят выше недельных (январь месячная — 0,86%, недельная — 0,67%, февраль месячная — 0,68%, недельная — 0,60%, март месячная — 0,39%, недельная — 0,31%). В принципе такая динамика читалась, ибо недельная корзина включает мало услуг, а они растут в цене опережающими темпами. С учётом того, что к середине мая наши данные по неделям выше в 3 раза, чем годом ранее, то вероятность повышения ставки велика. Какие действия предпринимает ЦБ?

💻 ЦБ повышает с 1 июля 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам и устанавливает надбавки по автокредитам, при этом задумываясь о повышении ключевой ставки. Потребительская активность растёт за счёт кредитования, не пугает даже высокая ключевая ставка.

Авто-репост. Читать в блоге >>> Что делать, куда податься или немного статистики.

Что делать, куда податься или немного статистики.Добрый день!

Никого ни к чему не призываю, никому ничего не рекомендую, телеги нет и не будет =)Стащил сырые данные по результатам торгов с Мосбиржи по всем торгуемым выпускам ОФЗ за последнее время, вот что получилось:

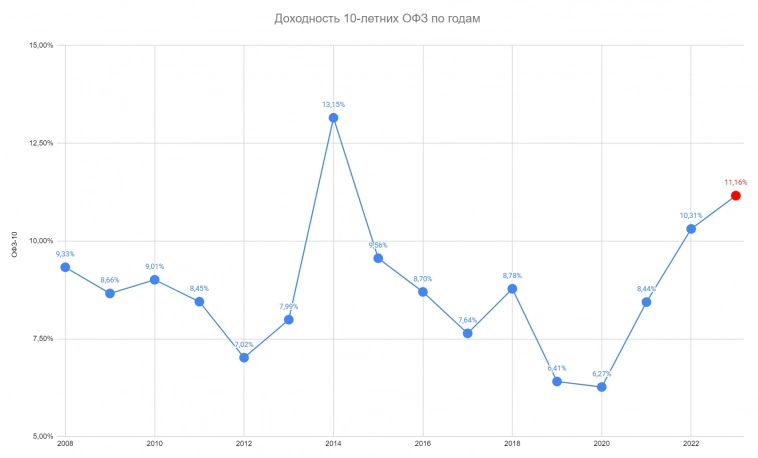

Доходности растут. Так как брались ВСЕ выпуски без разбора, общая кривая выглядит примерно так.

По цене бумаг ситуация не лучше.

Авто-репост. Читать в блоге >>> Аукционы Минфина не состоялись в связи с отсутствием приемлемых заявок. Анонс новых выпусков ОФЗ расставил всё на свои места

Аукционы Минфина не состоялись в связи с отсутствием приемлемых заявок. Анонс новых выпусков ОФЗ расставил всё на свои места

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI продолжил своё падение, опустившись ниже 112 пунктов, то, что он на уровнях марта 2022 г. уже не новость. Доходность же самих бумаг продолжает увеличиваться, последние новости от Минфина пошатнули веру инвесторов в ОФЗ, и они требуют премию к выпуску новых бумаг. На вторичном рынке такая же ситуация, и она образовалась благодаря некоторым факторам:

Авто-репост. Читать в блоге >>>

Валерий Иванович, не отбираю никак по данному признаку. Имеет значение только надёжность эмитента. И ещё не факт, что буду держать до этой с...

Дмитрий, благодарю

Дмитрий, а почему у вас облигации в основном с амортизацией долга?

Валерий Иванович, не отбираю никак по данному признаку. Имеет значение только надёжность эмитента. И ещё не факт, что буду держать до этой самой амортизации или погашения. Будет более интересная (доходная) тема — переложусь.

Валерий Иванович, а вы верите покупным рейтингам? Риск менеджмент у меня как раз на высоте, ибо я изучаю балансы компаний и их отчётность в ...

Дмитрий, а почему у вас облигации в основном с амортизацией долга?

Все! Все! Все будут жалеть о 14% следующие 17 лет! Запомните этот твит!

Тимати Мартин, пока никто, лучше понаблюдать… сам сижу в просадке, но с погашением в 2025 году… так что если ЦБ начнет ставку снижать переложусь на 30-32 годы

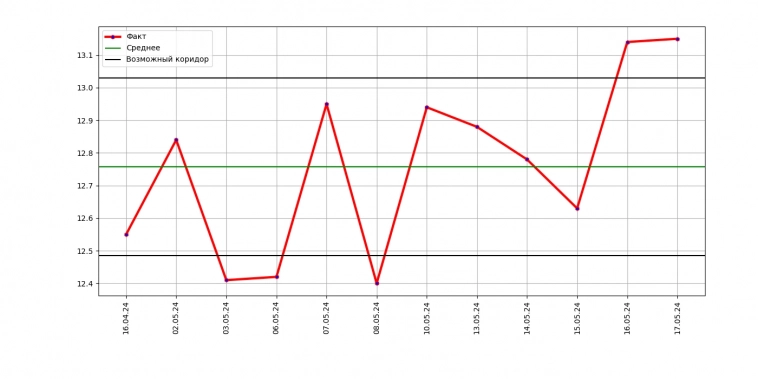

Инфляция в середине мая — боль для регулятора. Годовая инфляция превысила 7,9%, вероятность повышения ставки высока!

Инфляция в середине мая — боль для регулятора. Годовая инфляция превысила 7,9%, вероятность повышения ставки высока!

Ⓜ️ По последним данным Росстата, за период с 7 по 13 мая индекс потребительских цен вырос на 0,17% (прошлые недели — 0,09%, 0,06%), с начала мая 0,27%, с начала года — 2,65% (годовая — 7,92%). Прошлогодние темпы в мае мы уже с лихвой превысили, тогда за период с 11 по 15 мая ИПЦ вырос на 0,04%, а с начала мая рост составил 0,09%, с начала года — 2,15%. Выйти на цель регулятора в 4,3-4,8% к концу года будет невозможно, ещё в начале года вам говорил, что ЦБ должен использовать более жёсткую ДКП, и если хотел выйти на свою цель, то ставка должна была дойти до 18% (сейчас мы видим ужесточение по потреб. кредитам/автокредитам, обсуждение льготной ипотеки и ключевой ставки, но это всё поздно началось), а сейчас на инфляцию давит множество факторов:

🗣 Большой вопрос, как регулятор пересчитает месячную инфляцию апреля (недельная получается — 0,42%, сегодня будут данные), уже 3 месяца подряд цифры выходят выше недельных (январь месячная — 0,86%, недельная — 0,67%, февраль месячная — 0,68%, недельная — 0,60%, март месячная — 0,39%, недельная — 0,31%). Я уверен, что месячную пересчитаю выше недельной, потому что недельная корзина включает мало услуг, а они растут в цене опережающими темпами.

Авто-репост. Читать в блоге >>> алерт-подсказка, кто торгует облигациями активно-тоит поставить поплавочек на облигации Сбера-только ликвидные с оборотом, как пример 44 выпуск, есть там еще 42 ой

алерт-подсказка, кто торгует облигациями активно-тоит поставить поплавочек на облигации Сбера-только ликвидные с оборотом, как пример 44 выпуск, есть там еще 42 ой

собственно перед обвалом рынка а точнее с декабря по конец февраля и наверное даже апрель, кто-то а я подозреваю сам Сбер тыкал небольшие обьемчики до 6 млн руб, в биды- тыкнет -пауза, тыкнет-пауза. Рынок это все поглащал, но в конце концов продавец его насытил.

Сейчас ясно были инсайдерсие продажи-хотя и по сумме обьемов смешные может миллионов на 100-150 по каждому выпуску, все это лирика

Полагаю, что рано или поздно мы увидим реверс, и так как СБшки Сберовские опережали снижение ОФЗ лаг, где-то месяц.Так вот по-моему мнению сигналы на разворот можно будет увидеть на упреждение именно в Сберовских бумагах 😢Индекс гос.облигаций обновил минимумы с 2022 года

😢Индекс гос.облигаций обновил минимумы с 2022 года

Индекс гос.облигаций продолжил уверенное снижение на фоне более жесткой риторики ЦБ на последнем заседании. Судя по реакции рынков, вместо обещанного ранее снижения — часть аналитиков стали оценивать вероятность повышения, как не нулевую.

ЦБ, видимо, тоже смотрит на ситуацию с интересом и не всегда знает, как поступить… Поэтому, прогнозы и меняются:

На слайде почти каждое следующее заседание по ставке заканчивается переписываем прогнозом вверх ☝

Авто-репост. Читать в блоге >>> ОФЗ 15 мая не состоялись: не было желающих купить. Доходность 14% не устраивает. Какие варианты обсуждали на заседании ЦБ РФ по ставке.

ОФЗ 15 мая не состоялись: не было желающих купить. Доходность 14% не устраивает. Какие варианты обсуждали на заседании ЦБ РФ по ставке.

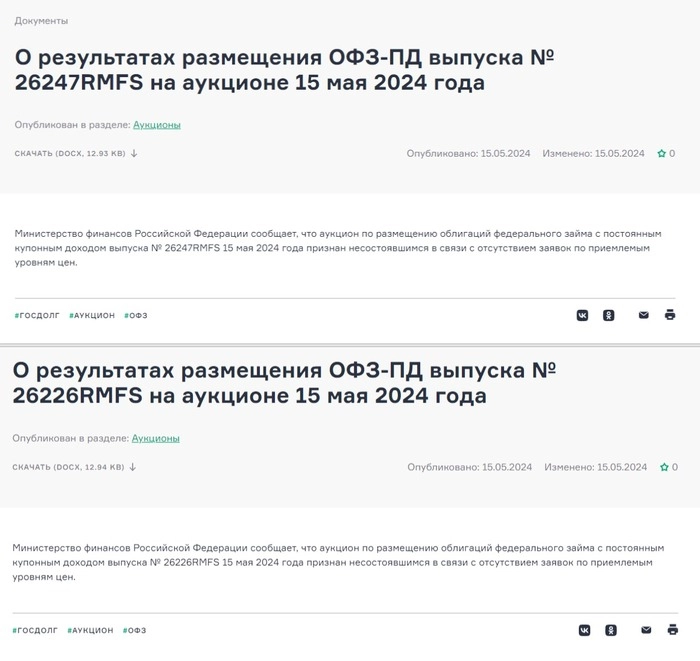

Оба аукциона Минфина по размещению нового госдолга 15 мая признаны несостоявшимися, впервые с 27 сентябряОба первичных аукциона Минфина РФ по размещению нового госдолга 15 мая признаны Минфином несостоявшимися; это произошло впервые с 27 сентября прошлого года.

Министерство финансов России 15 мая провело два первичных аукциона по продаже ОФЗ-ПД серии 26247 в объеме остатков, доступных для размещения в данном выпуске (750 млрд рублей), а также ОФЗ-ПД серии 26226 в объеме 20 млрд рублей. Однако из-за отсутствия заявок по приемлемым уровням цен оба аукциона были признаны несостоявшимися.

По мнению аналитиков «Интерфакс-ЦЭА», такая ситуация на внутреннем долговом рынке сложилась вследствие выставления участниками рынка заявок на покупку с агрессивными уровнями доходностей на фоне усилившихся в последние дни опасений того, что ожидавшегося ранее снижения ключевой ставки ЦБ РФ в этом году может так и не произойти. Данные опасения усилились после того, как в начале недели было опубликовано резюме состоявшегося 26 апреля заседания Банка России, на котором обсуждалось возможное повышение ключевой ставки на 100 базисных пунктов.

Авто-репост. Читать в блоге >>> Контролируемо укрепляющийся рубль играет за понижение или стабилизацию ставок ОФЗ… это очевидно, сам характер укрепления рубля(суперплавный) цементирует.в какой-о мере этот процесс.

Контролируемо укрепляющийся рубль играет за понижение или стабилизацию ставок ОФЗ… это очевидно, сам характер укрепления рубля(суперплавный) цементирует.в какой-о мере этот процесс.

но ГЛАВНЫМ фактором выступает сейчас не это, на носу нет не козявка-на носу ДИВИДЕНДЫ ПО ОФЗ полугодовые, это деньги которые что?… правильно пойдут в рынок.ИБО ставки к моменту выплат взлетели и жадность просто заставит всех тупо реинвестировать то в рынок

Валерий Иванович, а вы верите покупным рейтингам? Риск менеджмент у меня как раз на высоте, ибо я изучаю балансы компаний и их отчётность в ...

Дмитрий, вопросов нет.

Дмитрий, вы переложились из акций в облигации с таким низким рейтингом?

риск менеджмент совсем никудышный

Валерий Иванович, а вы верите покупным рейтингам? Риск менеджмент у меня как раз на высоте, ибо я изучаю балансы компаний и их отчётность в динамике.

Я работал в банке с аудиторами от рейтинговых компаний. Знаю, как эти рейтинги присваиваются. И как отчётность собирается.

Валерий Иванович, конечно реальный

Дмитрий, вы переложились из акций в облигации с таким низким рейтингом?

риск менеджмент совсем никудышный Минфину не нравятся запросы.

Минфину не нравятся запросы.Случилось интересное. Сегодня отменились два аукциона Минфина «в связи с отсутствием заявок по приемлемым уровням цен». Должны были занимать через выпуски ОФЗ 26247 $SU26247RMFS5 и 26226 $SU26226RMFS9 (рис 1 и 2). Последний раз подобное было более полугода назад (в конце сентября 2023).

Слабеющий спрос из-за неготовности Минфина существенно повышать премию мы с вами отмечали и на прошлой неделе. Похоже сейчас участники хотят премию выше той которую готов давать Минфин. Упёрлись в потолок?

У Минфина ситуация сейчас неоднозначная. Планы по займам на год амбициозные — 4,08 трлн. руб. При этом за первое полугодие план 1,8 трлн (рис 3 и 4)

Авто-репост. Читать в блоге >>> Провал аукционов Минфина по размещению ОФЗ - это хорошо

Провал аукционов Минфина по размещению ОФЗ - это хорошоАукционы Минфина по размещению ОФЗ 26226 и ОФЗ 26247 признаны несостоявшимися в связи с отсутствием заявок по приемлемым уровням цен… и это отличный признак.

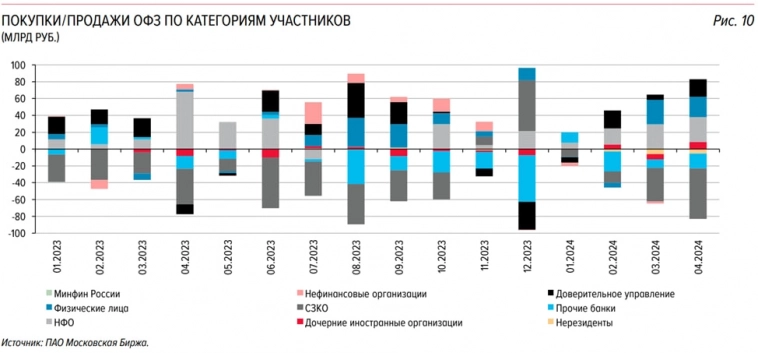

Читаем в свежем отчете Банка России:

1) «На вторичном биржевом рынке, как и месяцем ранее, основные покупки ОФЗ совершали нефинансовые организации (НФО) за счет собственных средств и физические лица – на 29,3 и 24,1 млрд руб. соответственно. Розничные инвесторы продолжают активно наращивать вложения в облигации, в том числе ОФЗ, продавая при этом акции: в марте – апреле их нетто-покупки ОФЗ составили 53,1 млрд руб.»

2) «Крупнейшими продавцами второй месяц подряд остаются СЗКО, продавшие ОФЗ на 60,2 млрд рублей»Дело в том, что банки опять продавали ОФЗ весь апрель на вторичном рынке. Судя по всему, банки готовились продавить МинФин и сегодня на размещении. Логика: продаем на 1 млрд и опускаем цену ОФЗ на 1%, а потом берем на размещении ОФЗ на 2 млрд. со скидкой, которую сами сделали. Но сегодня Минфин на это не поддался. В результате облигации сейчас растут на 0,3-0,5%. Банки вынуждены выкупать обратно с рынка то, что они продавали.

Авто-репост. Читать в блоге >>> ОФЗ, акции и доходность 150% годовых.

ОФЗ, акции и доходность 150% годовых.

Почитал пост smart-lab.ru/blog/1017705.php

Вопросы возникли.

ОФЗ — это не для частных инвесторов. Потому что ОФЗ дают доходность меньше чем рост денежной массы всегда.

1. Какой такой народ заперли в ОФЗ?

Покажите этого идиота одаренного человека, который набрал ОФЗ на 100% депозита под ставку ниже 12%?

Лично я, начал набирать 2 летние ОФЗ от ставки 12% годовых по 400 тыс в неделю. Усредняюсь. Средняя в районе 13% годовых, где можно получить больше, без риска, обнулить депозит?

Налога на ИИС 3 типа нет, пока не перешел, но перейду.

Вклады дают 16,5-13% = 14,3%, но на 6 месяцев.

2. Ставка ОФЗ по факту на хаях, но если дадут 20% отлично, бабло усредняться еще есть.

3. А в целом наиболее верный статистически вариант — держать в равных долях индексы: индекс ММВБ через самый крупный фонд в сбере-SBMX и S&P 500 через брокера IB покупая SPDR S & P 500 ETF Trust (SPY). Тут есть возможность получать свои 18% годовых за счет роста денежной массы и притока этих денег на фонду+возможно дивидендами еще 5-10%, и обогнать 99% инвесторов, но для этого надо не продавать в кризисы, а докупать...

Авто-репост. Читать в блоге >>> Неразмещение ОФЗ

Неразмещение ОФЗОчередное размещение от Минфина. Предложено два выпуска ОФЗ-ПД серии 26226 в объеме 20 млрд. рублей и новиночка, 26247 в объеме остатков, доступный для размещения в указанном выпуске.

ОФЗ 26226 с погашением 7 октября 2026 года, купон 7,95% годовых

ОФЗ 26247 с погашением 11 мая 2039 года, купон 12,25% годовых

Итоги:

ОФЗ 26226

Аукцион не состоялсяМинистерство финансов Российской Федерации сообщает, что аукцион по размещению облигаций федерального займа с постоянным купонным доходом выпуска № 26226RMFS 15 мая 2024 года признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен.

ОФЗ 26247

Аукцион не состоялся

Министерство финансов Российской Федерации сообщает, что аукцион по размещению облигаций федерального займа с постоянным купонным доходом выпуска № 26247RMFS 15 мая 2024 года признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен.

Авто-репост. Читать в блоге >>>

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций