Оба аукциона Минфина по размещению нового госдолга 15 мая признаны несостоявшимися, впервые с 27 сентября

Оба первичных аукциона Минфина РФ по размещению нового госдолга 15 мая признаны Минфином несостоявшимися; это произошло впервые с 27 сентября прошлого года.

Министерство финансов России 15 мая провело два первичных аукциона по продаже ОФЗ-ПД серии 26247 в объеме остатков, доступных для размещения в данном выпуске (750 млрд рублей), а также ОФЗ-ПД серии 26226 в объеме 20 млрд рублей. Однако из-за отсутствия заявок по приемлемым уровням цен оба аукциона были признаны несостоявшимися.

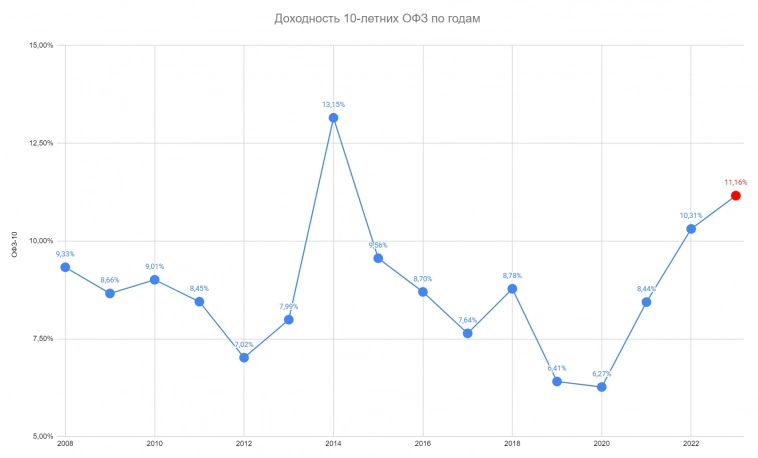

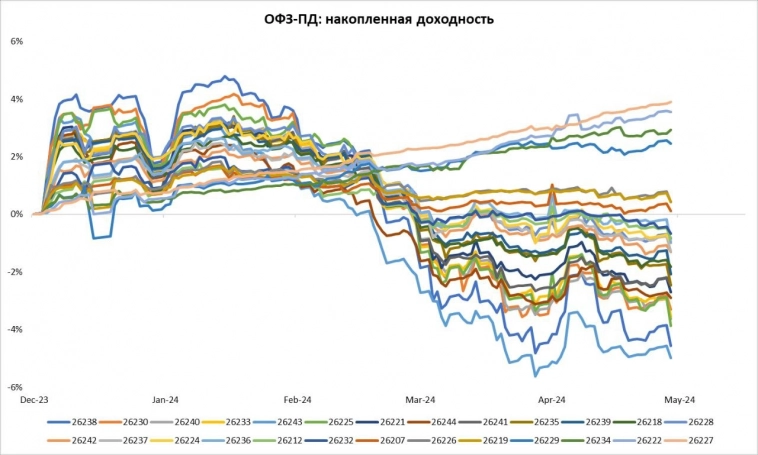

По мнению аналитиков «Интерфакс-ЦЭА», такая ситуация на внутреннем долговом рынке сложилась вследствие выставления участниками рынка заявок на покупку с агрессивными уровнями доходностей на фоне усилившихся в последние дни опасений того, что ожидавшегося ранее снижения ключевой ставки ЦБ РФ в этом году может так и не произойти. Данные опасения усилились после того, как в начале недели было опубликовано резюме состоявшегося 26 апреля заседания Банка России, на котором обсуждалось возможное повышение ключевой ставки на 100 базисных пунктов.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций