Больше полезной информации в нашем ТГ-канале: t.me/ingosinvest

Речь о выпусках облигаций ОФЗ 52001 с погашением 16.08.2023 и ОФЗ 52002 с погашением 02.02.2028.

ОФЗ-ин VS инфляция

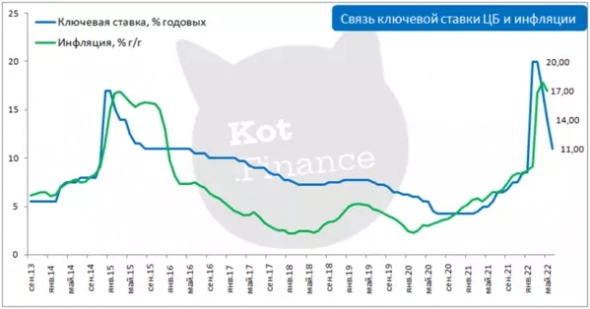

В апреле-мае мы рекомендовали покупать ОФЗ-ин (облигации, индексируемые на уровень инфляции) с идеей переоценки номинальной стоимость в июне на высокую мартовскую инфляцию 7.6% (да, они индексируются с 3-месячным лагом).

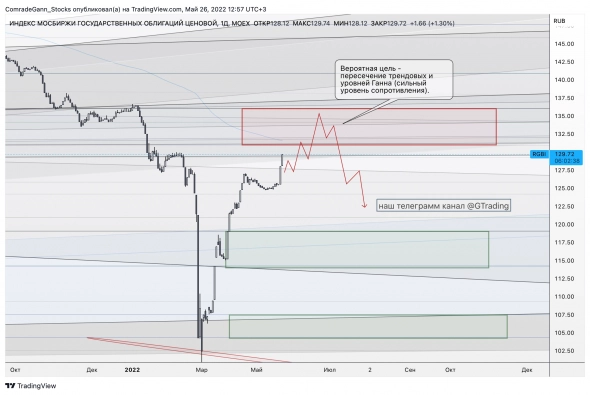

В июне ежедневно номинал облигации увеличивается на 0.25%, а цены пока падают.

Пока неизвестно, как снизится цена облигации и как вырастет реальная доходность, которую захотят инвесторы сверх будущей инфляции. Исторически реальная доходность составляла 2.5-3% сверх инфляции.

Прогнозы на месяц

Ближние наиболее ликвидные выпуски ОФЗ-ин 52001 и 52002.

Доход в ближайший месяц по 52001 составит 2% независимо от реальной доходности.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций