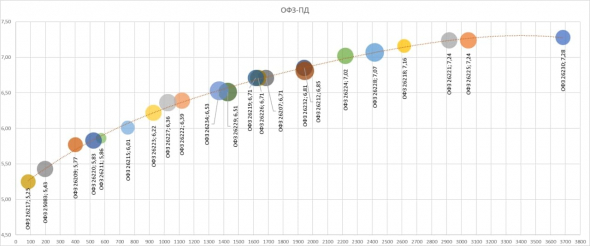

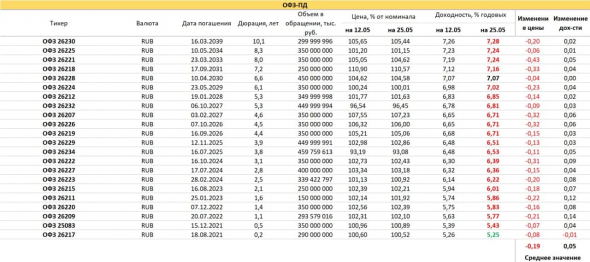

Если санкции распространят на весь гос. долг, то будет хороший вход для покупки ОФЗ. Про ОФЗ с защитой от инфляции (52 серия).

7% объема ОФЗ держат американские инвесторы.

Всего выпущено ОФЗ на сумму почти 14 трлн.рублей.

Если США распространят санкции на весь гос. долг, то будет хороший вход для покупки ОФЗ.

ОФЗ 52 серии

(с ежедневно растущим номиналом на величину индекса потребительских цен с 3-месячным лагом

и НКД, доходность = рост номинала + НКД, в н/вр выше, чем по другим ОФЗ)

Цена = номинал х рыночная котировка в % + НКД.

Про традиционный ОФЗ (с фиксированным купонным доходом) знают все,

про ОФЗ — флоатеры знают почти все кто интересуется финансовыми рынками.

Про ОФЗ 52 серии знают не все, поэтому пишу именно про ОФЗ 52 серии.

Напоминаю: по любым облигациям, их держатель ежедневно получает НКД (накопленный купонных доход). По ОФЗ 52 серии еще и ежедневно растёт номинал. При покупке, Вы платите НКД, при продаже Вам платят НКД. Облигации торгуются по формуле Т+1: цена сделки фиксируется на момент совершения, купить акции и облигации на собственные средства можно сразу же после продажи ОФЗ, но вывести деньги можно на следующий рабочий день (поэтому называется Т+1).

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций