ВТБ приобрел ОФЗ на 276 млрд рублей в рамках аукционов Минфина - это 71,9% от общего объема спроса

14.04.2021 21:34

ВТБ приобрел облигации федерального займа на 276 млрд рублей в рамках сегодняшних аукционов Минфина России. Это 71,9% от общего объема спроса, сообщил журналистам через пресс-службу банка начальник управления казначейских операций на открытых рынках, вице-президент ВТБ Вячеслав Томашевский.

«Банк ВТБ приобрел на аукционах Министерства финансов по размещению ОФЗ облигации на 276 миллиардов рублей по номинальной стоимости, участвуя в обоих выпусках, что составило 71,9% от общего объема спроса. Выставляя заявки, мы не стремились получить значительную премию к вторичному рынку, что и позволило Министерству финансов их удовлетворить», — сказал Томашевский, чьи слова приводит ТАСС.

Позитивные внешнеполитические новости успокоили рынок, вернув его на уровень двухнедельной давности, добавил банкир.

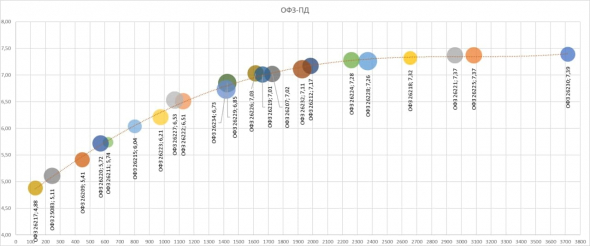

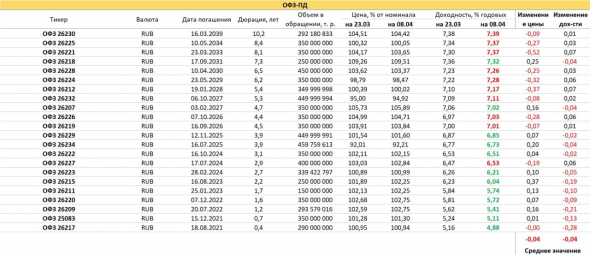

«Учитывая тот факт, что одно-двукратное повышение ключевой ставки Банка России в течение 2021 года и в начале 2022 года уже заложено в существующие цены ОФЗ, по длинным облигациям мы прогнозируем постепенную стабилизацию доходности в районе 7% годовых с ее дальнейшим снижением к более низким уровням», — отметил он.

В среду Минфин разместил облигации федерального займа с постоянным купонным доходом выпуска 26235 с погашением 12 мая 2031 года на сумму 213,014 млрд рублей и выпуска 26236 с погашением 17 мая 2028 года на 170,732 млрд рублей.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций