Облигации Интерлизинг

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ИнтЛиз1Р06 | 19.6% | 0.5 | 1 530 | 0.36 | 98.34 | 11.44 | 0.5 | 2026-05-25 | |

| ИнтЛиз1Р11 | 20.5% | 3.0 | 4 500 | 1.26 | 106.53 | 19.73 | 9.21 | 2026-03-15 | |

| ИнтЛиз1Р09 | 20.3% | 1.5 | 3 384 | 0.71 | 98.36 | 10.71 | 0.71 | 2026-03-27 | |

| ИнтЛиз1Р07 | 20.0% | 0.7 | 1 620 | 0.33 | 99.22 | 4.73 | 3.79 | 2026-03-05 | |

| ИнтЛиз1Р08 | 19.0% | 1.1 | 2 340 | 0.54 | 99.05 | 10.1 | 6.73 | 2026-03-09 | |

| ИнтЛиз1Р05 | -40.7% | 0.0 | 525 | 0.03 | 102 | 5.24 | 4.6 | 2026-03-10 | |

| ИнтЛиз1Р10 | 18.3% | 1.7 | 3 780 | - | 101 | 14.15 | 5.66 | 2026-03-17 |

-

⭐️ Возможность, сокрытая в тенях ⭐️

⭐️ Возможность, сокрытая в тенях ⭐️

📌 Пока одни судорожно прочёсывают терминал в поисках наилучшего способа зафиксировать текущую ключевую ставку на долгие годы, а другие — с нескрываемым недовольством посматривают на еженедельные «достижения» в области борьбы с инфляцией и готовятся к худшему, на отечественном рынке долга существуют бумаги, способные даровать рассудительному инвестору как солидную купонную доходность, так и куда более ценный ресурс — время, необходимое для принятия решения о целесообразности дальнейшего вложения собственных средств в облигации отечественных корпоративных эмитентов и ОФЗ. Речь сегодня пойдёт о седьмом выпуске облигаций Интерлизинга.

🔎 На первый взгляд, здесь мы имеем довольно стандартную историю: цена близкая к номиналу, дата погашения через два с половиной года, отсутствие какой бы то ни было оферты и фиксированный ежемесячный купон, приносящий в наш карман гарантированные 16% годовых. В общем, всё то же, что и краткосрочный вклад в каком-нибудь «топовом» банке, разве что значительно более продолжительный, да и совсем не лишняя возможность реинвестирования присутствует.

Авто-репост. Читать в блоге >>> Облигации Интерлизинга на размещении

Облигации Интерлизинга на размещении«Что опять?» — спросите вы и будете абсолютно правыми, у компании сейчас торгуются 6 выпусков облигаций на сумму более 16 ярдов денег. Такая специфика крупных лизинговых компаний, таких как Интерлизинг, финансировать лизинговые сделки за счет привлеченного финансирования. И тут самое важное — грамотное управление долгом. У эмитента пока что это получается. Также как и предлагать хорошую доходность к погашению.

С момента последнего размещения у Интерлизинга ничего не изменилось: та же самая универсальная лизинговая компания, также упор делается на легковой, грузовой транспорт и спецтехнику.

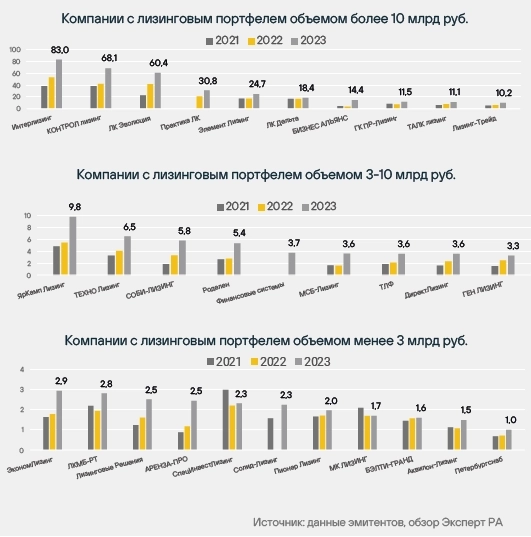

24 года существования даром не прошли: удалось выйти на 12 место в рейтинге лизинговых компаний и сформировать лизинговый портфель под 83 млрд. рублей. При этом компания не отрывается от земли, ведь основная категория их клиентов — это компании малого и среднего бизнеса.

👀Что там по выпуску?

👉Дата размещения — 18.04.2024 года, то есть как всегда только свежие и актуальные обзоры о свежих размещениях.

Авто-репост. Читать в блоге >>> 👅Интерлизинг. Новый выпуск облигаций. Топовый бонд. Почти Джеймс Бонд😉

👅Интерлизинг. Новый выпуск облигаций. Топовый бонд. Почти Джеймс Бонд😉17,5% годовых, 3 года без оферт, частичное погашение со второго года. Топовый бонд. Почти Джеймс Бонд😉

Привет, дорогой читатель. Мы зарабатываем на поиске алмазов среди junk bonds (мусорных облигаций). Рассмотрели пивоварню Афанасий, Henderson, Sunlight, новосибирскую сеть кофеен Kuzina, производителей протезов Моторика, перевозчика АльфаДонТранс, Чистая планета, и множество других. Среди более известных имен – Делимобиль, Мвидео, Сегежа, Контрол лизинг.

Уже более 30 компаний! Присоединяйся!

---

О выпуске

Восьмой выпуск. Прошлые бумаги торгуются с хорошей ликвидностью. Длинный срок (3 года) без оферт. Доходность до 17,5%

Авто-репост. Читать в блоге >>> Свежие облигации: Интерлизинг на размещении

Свежие облигации: Интерлизинг на размещенииВысокий кредитный рейтинг, ежемесячные купоны, доходность YTM до 17,52% — достаточно ли этих условий, чтобы заинтересовать инвесторов? Смотрим очередной, вот уже восьмой выпуск Интерлизинга на 3 года. Кстати, если кому-то нужна лизинговая компания, Уралсиб её продает. А ведь мог бы просто провести IPO.

Весной лизинговые компании будто бы проснулись после зимней спячки. Вслед за свежими облигациями Элемент Лизинга и Контрол Лизинга, а также IPO Европлана напомнил о себе Интер. Ну как напомнил, никто про него и не забывал, ведь совсем недавно размещались шестой и седьмой выпуски, и вот восьмой. А впереди ещё много интересных выпусков, не пропустите.

Объём выпуска — 3 млрд. Ориентир купона: 16–16,25% (YTM до 17,52%). Без оферты, с амортизацией по 4% с 12 по 36 купоны. Купоны ежемесячные. Рейтинг A- от Эксперт РА (июль 2023).

Интерлизинг — компания, которая 24 года ведёт свою лизинговую деятельность в 68 городах России. Осуществляет лизинг автомобилей, грузового автотранспорта, строительной техники, производственного оборудования и прочего транспорта. Основная доля клиентов приходится на МСБ с различной специализацией. Тикер 🚜🚛 Сайт: https://www.ileasing.ru

Авто-репост. Читать в блоге >>> Облигации Интерлизинг 1Р08 на размещении

Облигации Интерлизинг 1Р08 на размещении

«Интерлизинг» — универсальная лизинговая компания в портфеле которой более 15 видов имущества, преобладает грузовой и легковой автотранспорт, а также дорожно-строительная техника. Головной офис находится в г. Санкт-Петербург.

Компания занимает 12 место по объему бизнеса среди лизинговых компаний РФ. Посмотрим параметры нового выпуска.

16 апреля компания планирует провести сбор заявок на 3-летние с ежемесячным купоном и амортизацией. Посмотрим подробнее его параметры и оценим целесообразность участия в размещении.

Выпуск: ИнтЛиз1Р08

Рейтинг: ruA- (эксперт РА)

Номинал: 1000 ₽

Объем: не менее 3,5 млрд. ₽

Старт приема заявок: 16 апреля

Дата погашения: 30 апреля 2027

Купонная доходность: до 16,25% (доходность к погашению не выше 17,5%)

Периодичность выплат: ежемесячные

Амортизация: в дату окончания 12-36-го купонов будет погашено по 4% от номинала

Оферта: нет

Показатели и цифры компании

— 24 года на рынке;

— 65 городов присутствия;

— 716 сотрудников;

— более 4000 поставщиков;

Авто-репост. Читать в блоге >>> Новые облигации Интерлизинг 1Р8. Хорошая доходность, но есть нюанс

Новые облигации Интерлизинг 1Р8. Хорошая доходность, но есть нюансПродолжаем непредвзято оценивать свежие выпуски облигаций. 16 апреля Интерлизинг собирает книгу заявок на свой новый, уже восьмой выпуск биржевых бондов 001Р-08. Ранее я подробно «прожарил» новые облиги компании из той же сферы - Элемент Лизинг вып. 7.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 млн рублей и в нём сейчас порядка 100 различных выпусков бондов. Недавно делал обзоры на новые выпуски ПКТ, Гидромаша, Ульяновской обл., Сегежи, РУСАЛа в юанях, Селектела.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚛А теперь — поехали смотреть на новый выпуск Интерлизинга!

Эмитент: ООО «Интерлизинг»

🚛Интерлизинг — крупная универсальная лизинговая компания, в портфеле которой более 15 видов имущества, преобладает грузовой и легковой автотранспорт, а также дорожно-строительная и сельхоз. техника.

Авто-репост. Читать в блоге >>> Обзор операционных результатов лизинговых компаний-эмитентов облигаций по итогам 2023 года

Обзор операционных результатов лизинговых компаний-эмитентов облигаций по итогам 2023 года

Прошедший год стал крайне успешным для всей лизинговой отрасли в целом. Средний рост портфеля по выборке эмитентов, за исключением максимальных и минимальных значений, составил около 50%.

В обзоре:

— данные по отношению чистого долга к собственному капиталу и покрытию лизинговым портфелем чистого долга;

— структура привлеченных кредитов и займов;

— авансирование нового бизнеса;

— структура лизингового портфеля и нового бизнеса;

— Данные о концентрации портфеля на крупнейших лизингополучателях;

— статистика первичного рынка;

— графики погашения облигационного долга на ближайший год;

— обновления кредитных рейтингов.Из нового — Q&A сессия: ответы на вопросы инвесторов от представителя Объединенной Лизинговой Ассоциации и Руководителя отдела привлечения финансирования ООО Интерлизинг Николая Алексеева

СМОТРЕТЬ ОБЗОР

Следите за нашими новостями в удобном формате:Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Авто-репост. Читать в блоге >>> Интерлизинг 16 апреля проведет сбор заявок на облигации объемом 3 млрд.рублей

Интерлизинг 16 апреля проведет сбор заявок на облигации объемом 3 млрд.рублей

ООО «Интерлизинг» – универсальная лизинговая компания, в портфеле которой более 15 видов имущества, преобладает грузовой и легковой автотранспорт, а также дорожно-строительная и сельскохозяйственная техника. Основная доля клиентской базы приходится на представителей малого и среднего бизнеса.

Сбор заявок 16 апреля

(размещение 18 апреля)

- Наименование: ИнтЛиз-001P-08

- Рейтинг: А- (Эксперт РА, прогноз «Стабильный»)

- Купон: 16.25% (ежемесячный)

- Срок обращения: 3 года

- Объем: 3 млрд.₽

- Амортизация: да (12-36 по 4%)

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: ВТБ Капитал Трейдинг, МКБ, Совкомбанк, БАНК УРАЛСИБ

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Авто-репост. Читать в блоге >>>

Кот.Финанс, главное отчёты, в которых прибыль ростёт, а это гарантия по выплатам в облигациях

Владимир Кожемяко, и про оферты не забывать

Интерлизинг выставлен на продажу: разбираем отрасль, конкурентов, оценкуУралсиб планирует получить 21,5 млрд рублей. Много это, или мало? Ра...

Кот.Финанс, главное отчёты, в которых прибыль ростёт, а это гарантия по выплатам в облигациях

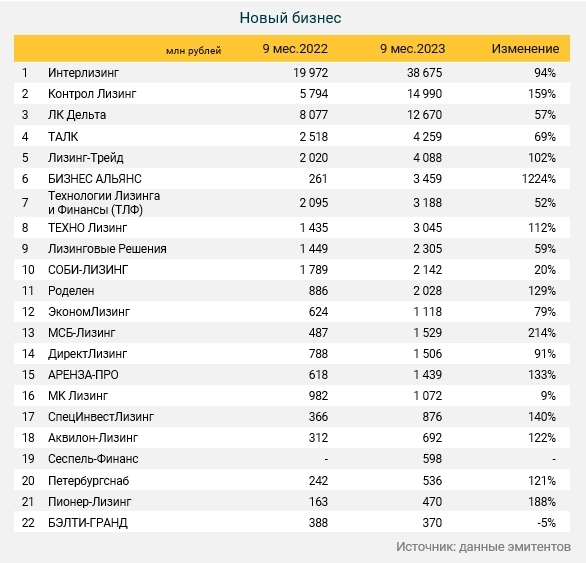

Обзор лизинговых компаний - эмитентов облигаций по итогам 9 месяцев 2023 года

Обзор лизинговых компаний - эмитентов облигаций по итогам 9 месяцев 2023 годаКоманда ИК Иволга Капитал подготовила полноценный обзор по рынку лизинга, проанализировав отчетности публичных компаний-эмитентов облигаций по итогам 3 квартала 2023 года:

- Практически все компании из выборки показали значительный рост нового бизнеса за 9 месяцев 2023 года в сравнении с аналогичным периодом 2022 года.

- По структуре портфеля и нового бизнеса почти все компании остаются универсальными, специализируясь, в основном, на оборудовании и спецтехнике.

Авто-репост. Читать в блоге >>> Свежие облигации: Интерлизинг на размещении

Свежие облигации: Интерлизинг на размещенииЧто ни месяц, то россыпь свежих бондов от лизинговых компаний. Ну а что, кто ещё просто перекладывает высокие ставки на своих клиентов? Естественно, финансовые организации. Вроде бы совсем недавно вышел предыдущий выпуск облигаций Интерлизинга, и вот теперь ещё один, даже лучше прошлого. Лучше, потому что купон выше.

Можно вспомнить, кто ещё недавно размещался из ЛК. Хорошие выпуски были у Роделена, Арензы, МК (тут риски выше), не очень хороший у БА из-за лесенки. Для ценителей рисков повыше есть Контрол и Азур. Я считаю, что Интерлизинг сейчас предлагает чуть ли не самый интересный выпуск среди ЛК с постоянным купоном. Если только купон не опустят. Ну и ждём чего-нибудь новенького, не пропустите.

Объём выпуска — 3,5 млрд. Ориентир купона до 16,5% (доходность до 17,81%), но не факт, что дадут купон выше 16%. Без оферты. С амортизацией по 4% с 12 купона. Купоны ежемесячные. Рейтинг A- от Эксперт РА (июль 2023).

Авто-репост. Читать в блоге >>> Размещение Интерлизинг

Размещение Интерлизинг

Общая информация:

Ставка купона: 16,3-16,5%

Срок обращения: 3 года

Купонный период: 12 раз в год

Рейтинг: A-

Амортизация: постепенная после первого года по 4%

Оферта: нет

Объём размещения: 3,5 млрд. рублей

Сбор поручений: до 14 ноября

Дата размещения: 16 ноября

У компании растут выручка и чистая прибыль из квартала в квартал.

Кратко по основным показателям исходя из третьего квартала 2023 года (РСБУ):

Коэффициент абсолютной ликвидности: 0,04

Коэффициент срочной ликвидности: 0,89

Коэффициент текущей ликвидности: 0,97

Доля оборотных средств в активах: 0,42

Коэффициент капитализации: 6,46

Доля внеоборотных средств в капитале: -0,98

Коэффициент автономии: 0,13

Коэффициент финансовой устойчивости предприятия: 0,55

В глаза бросается очень большой коэффициент капитализации и отрицательная доля внеоборотных средств в капитале, но у компании исторически всегда эти показатели были в подобных пределах и ничего нового нет.

Компания 30 октября погасила свой первый облигационный займ, что говорит о платёжеспособности компании.

Авто-репост. Читать в блоге >>> Интерлизинг. Взгляд Кот.Финанс

Интерлизинг. Взгляд Кот.ФинансИнтерлизинг размещает седьмой выпуск облигаций. И сейчас это одна из лучших доходностей в низко-рискованном сегменте. Разбираем лизинговый рынок, и компанию.

Привет, дорогой читатель. Кот.Финанс специализируется на обзорах специфичных компаний. Мы зарабатываем на поиске алмазов среди junk bonds (мусорных облигаций). Уже рассмотрели пивоварню Афанасий, Henderson, Sunlight, новосибирскую сеть кофеен Kuzina, производителей протезов Моторика, перевозчика АльфаДонТранс, Чистая планета, и множество других. Среди более известных имен – Делимобиль, Мвидео, Сегежа, Контрол лизинг.

И мы нашли новый алмаз. Разбираем Интерлизинг

О Компании

Интерлизинг не нуждается в представлении, поскольку достаточно известный игрок на лизинговом рынке. В цифрах: это №12 среди всех лизинговых компаний и №6 среди частных рыночных компаний. Компания больше 24 лет на рынке, заслуженно считается универсальной лизинговой компанией (финансирует как транспортные средства, так и оборудование), имеет 50 офисов, покрывающих большую часть России. Рейтинг ruA- от ЭкспертРА.

Авто-репост. Читать в блоге >>>

Интерлизинг 14 ноября проведет сбор заявок на облигации объемом 3.5 млрд.рублей

Интерлизинг 14 ноября проведет сбор заявок на облигации объемом 3.5 млрд.рублей

ООО «Интерлизинг» работает с предприятиями различной специализации по всей России и оказывает помощь в обеспечении компаний малого и среднего бизнеса транспортом, техникой, оборудованием. Филиалы компании работают во многих городах по России, что делает оказываемые услуги доступными максимально широкому кругу потенциальных клиентов.

Сбор заявок 14 ноября

- Наименование: ИнтЛиз-001Р-07

- Рейтинг: А- (Эксперт РА, прогноз «Стабильный»)

- Купон: 16.50% (ежемесячный)

- Срок обращения: 3 года

- Объем: 3.5 млрд.₽

- Амортизация: да (12-36 куп. по 4%)

- Оферта: нет

- Номинал: 1000 рублей

- Организатор: Альфа-банк, Совкомбанк и Тинькофф банк

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Авто-репост. Читать в блоге >>>

Роман Ранний, а какую доходность ты хочешь тут видеть при ставке цб 13% ??? 10%?

vyv3, ну так ты посмотри какая ставка была 5 сентября (день когда написан комментарий)

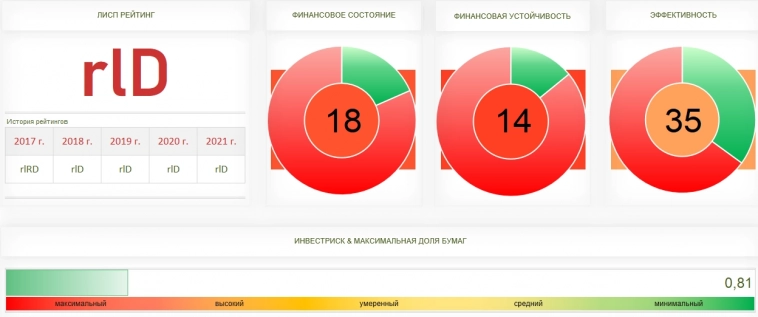

На конец 2022 года, ООО «Интерлизинг» — высокорискованное, значительно закредитованное, абсолютно неликвидное, малоэффективное предприятие. На 1 рубль собственного капитала приходится 8.26 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на 12%

На конец 2022 года, ООО «Интерлизинг» — высокорискованное, значительно закредитованное, абсолютно неликвидное, малоэффективное предприятие. На 1 рубль собственного капитала приходится 8.26 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на 12%

Размещение ООО «Интерлизинг»: rlD28 августа 2023 года стартует размещение очередного выпуска Биржевых процентных неконвертируемых бездокумен...

Алексей Степанович Галицкий, похоже облигации движутся к вашему рейтингу (дефолт), доходность у последнего выпуска уже выше 15% Размещение ООО «Интерлизинг»: rlD

Размещение ООО «Интерлизинг»: rlD28 августа 2023 года стартует размещение очередного выпуска Биржевых процентных неконвертируемых бездокументарных облигаций с централизованным учетом прав серии 001Р-06. Эмитентом выступает ООО «Интерлизинг», андеррайтером – ПАО «БАНК УРАЛСИБ».

На конец 2022 года, ООО «Интерлизинг» — высокорискованное, значительно закредитованное, абсолютно неликвидное, малоэффективное предприятие. На 1 рубль собственного капитала приходится 8.26 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на 12%. Общая задолженность компании состоит из 15 215.0 млн рублей долгосрочных обязательств и 17 679.1 млн текущих. Текущие обязательства включают в себя 2 767.6 млн срочных и 14 911.5 млн краткосрочных рублей. Ликвидность по срочным обязательствам недостаточная, по менее срочным — то же. В отчётном периоде компания взяла на себя дополнительно 4 880.8 млн рублей долгосрочных и заняла 3 683.9 млн рублей краткосрочных денег. Инвестиционный риск максимальный. Кредитоспособность предприятия низкая. ЛИСП-рейтинг: rlD

Авто-репост. Читать в блоге >>> Рынок первичных размещений рублевых корпоративных облигаций набирает обороты

Рынок первичных размещений рублевых корпоративных облигаций набирает оборотыНа прошлой неделе, после экстренного повышения ключевой ставки ЦБ РФ 15.08.2023 до 12%, наблюдался некоторый спад интереса инвесторов к рублевым корпоративным размещениям облигаций, что было видно по новым выпускам Селектела, Энергоники и ЭкономЛизинга (см.: https://smart-lab.ru/blog/931858.php). Теперь же аппетит участников рынка вновь стал расти, о чем свидетельствуют позитивные результаты по формированию книг заявок 24 августа по трем новым размещениям эмитентов: Интерлизинг, Новотранс ХК и ФПК Гарант-Инвест. И это несмотря на умеренный рост доходностей на вторичном рынке в четверг. (Здесь мы не будем рассматривать идущие многомиллиардные размещения флоатеров Газпрома, которые не вполне рыночные.)

Интерлизинг (рейтинг ЭкспертРА: ruA- со «стабильным» прогнозом) – лизинговая компания, специализирующаяся на лизинге автотранспорта, спецтехники и различного оборудования для малого и среднего бизнеса. Компания провела сбор заявок по 3-летним облигациям Интерлизинг-001Р-06.

Авто-репост. Читать в блоге >>> Новое размещение облигаций Интерлизинга

Новое размещение облигаций ИнтерлизингаСегодня в 24 августа пройдут сборы заявок по размещению облигаций трех интересных эмитентов: Интерлизинга, Новотранса и ФПК Гарант-Инвест. Ниже вкратце рассмотрим размещение Интерлизинга.

Интерлизинг – крупная лизинговая компания, специализирующаяся на лизинге автотранспорта, строительной техники и различного производственного оборудования. Работает в основном с малым и средним бизнесом. Контролируется семьей Коган через банк Уралсиб.

Рейтинг Эксперт РА: ruA- со «стабильным» прогнозом.

Компания демонстрирует устойчивый рост нового бизнеса, рост капитала (его достаточность:15% − комфортный уровень) и чистой прибыли (по МСФО). Просрочка невысокая: NPL 2,2%. Более 50% в фондировании приходится на банковские кредиты, остальное – размещение облигаций и проч. Бизнес довольно рентабельный: ROE ок. 30%. В целом финансовое состояние устойчивое.

У компании в обращении 5 выпуском рублевых облигаций на 10,25 млрд руб. в обращении.

Новый выпуск Интерлизинг-001Р-06 позиционируется по квартальному купону не выше 14,00% (YTM 14,75%) с дюрацией 2 года.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций