Облигации Балтийский лизинг

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| БалтЛизП10 | 27.2% | 1.2 | 8 000 | 0.74 | 94.57 | 0 | 10.03 | 2026-02-12 | |

| БалтЛизП19 | 23.9% | 2.6 | 10 000 | 1.32 | 94.08 | 13.97 | 10.71 | 2026-02-09 | |

| БалтЛизП16 | 22.0% | 2.3 | 4 500 | 1.12 | 102.46 | 18.29 | 4.88 | 2026-02-24 | |

| БалтЛизП20 | 21.3% | 2.8 | 1 500 | 1.49 | 98.99 | 15.41 | 3.08 | 2026-02-26 | |

| БалтЛизБП8 | 22.3% | 7.4 | 10 000 | 0.34 | 100.51 | 17.96 | 14.97 | 2026-02-07 | 2026-06-10 |

| БалтЛизП11 | 26.2% | 1.4 | 6 000 | 1.20 | 91.6 | 0 | 9.02 | 2026-02-14 | |

| БалтЛизП15 | 21.2% | 2.0 | 6 000 | 1.01 | 104.37 | 19.48 | 5.84 | 2026-02-23 | |

| БалтЛизП18 | 21.9% | 2.4 | 7 500 | 1.21 | 98.87 | 15.62 | 8.33 | 2026-02-16 | 2028-07-05 |

| БалтЛизП12 | 25.5% | 1.6 | 7 500 | 1.18 | 92.48 | 15.04 | 0.5 | 2026-02-01 | |

| БалтЛизБП7 | 15.1% | 0.2 | 1 700 | 0.14 | 99.47 | 18.65 | 13.32 | 2026-03-26 | 2026-03-26 |

| БалтЛизБП5 | -3.6% | 6.4 | 3 000 | - | 133.64 | 0 | 0 | 2025-01-09 | 2024-07-11 |

| БалтЛизБП9 | 0.0% | 0.9 | 1 125 | - | 4.9 | 2.94 | 2026-02-14 | 2026-12-11 | |

| БалтЛизП13 | 0.0% | 0.1 | 500 | - | 0 | 1.32 | 2026-03-01 | 2026-03-01 | |

| БалтЛизП14 | 10.4% | 8.8 | 9 000 | - | 105 | 0 | 6.38 | 2026-02-19 | 2026-11-19 |

| БалтЛизП21 | 0.0% | 9.8 | 2 500 | - | 0 | 4.07 | 2026-02-23 | 2026-11-25 |

-

👅Балтийский лизинг. Жесткий разбор облигаций

👅Балтийский лизинг. Жесткий разбор облигацийДоходность нравится, но странное послевкусие

Мы разбираем компании и отбираем для вас💎 среди 🚮! Вы сами решаете, какие компании мы смотрим (честное голосование)

---

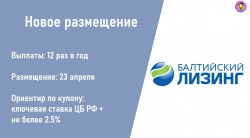

О выпуске

10ый выпуск облигаций и первый флоатер. С премией 2,3% к ключевой ставке получается одна из лучших доходностей на рынке. Без оферты, с частичным погашением на третьем году. Высокий рейтинг (АА- от Эксперт РА)

Флоатер – облигация с переменным купоном. Чаще всего, ставка привязывается к ключевой ставке / Ruonia / доходности ОФЗ

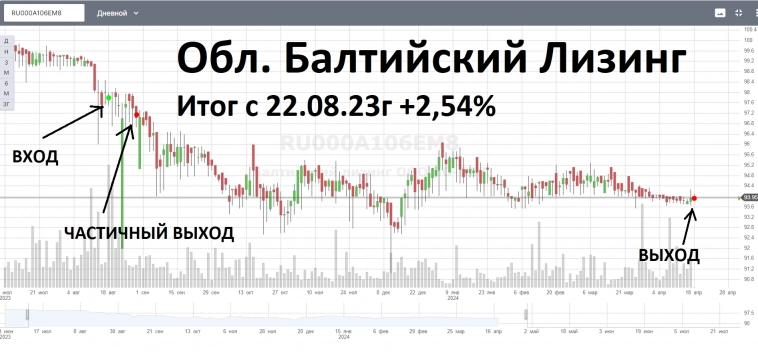

Авто-репост. Читать в блоге >>> 2-EMAшки облигации Балтийский Лизинг закрытие позиции, среднесрочная сделка.

2-EMAшки облигации Балтийский Лизинг закрытие позиции, среднесрочная сделка.

✅ Всем добрый день!

✅ Прошло 300 дн. с момента выпуска облигаций Балтийский Лизинг ISIN RO000A106EM8, продаю данный актив.

✅ Итог с момента покупки 22.08.23г. на курсовой разнице потерял -4,65%, но получил купонами 7,19%. Итог +2,54%.😭

✅ Очень плохая получилась инвестиция, но кто же знал в августе 2023г. что ключевая ставка будет 16%.

Надеюсь, что когда пойдет процесс снижения ключевой ставки получится заработать на росте стоимости облигаций включенных сейчас в мой портфель.

✅Есть telegram канал, подписывайтесь, всем профита.

Авто-репост. Читать в блоге >>> Свежие облигации Балтийский Лизинг БО-П10 (флоатер). Детальный обзор

Свежие облигации Балтийский Лизинг БО-П10 (флоатер). Детальный обзорОчередной лизинговый эмитент выезжает на охоту за нашими деньгами. На этот раз это действительно крупная рыба с интересным предложением: ГК Балтийский лизинг 18 апреля соберет заявки на 10-й выпуск облигаций-флоатеров с привязкой к ключевой ставке. Недавно я «прожарил» новые облиги компаний из той же сферы - Интерлизинг и Элемент Лизинг.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 млн рублей и в нём сейчас порядка 100 различных выпусков бондов. Недавно делал обзоры на новые выпуски ДАРС Девелопмент, Интерлизинга, ПКТ, Гидромаша, Селектела.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚛А теперь — поехали смотреть на новый выпуск Балт. лизинга!

Эмитент: ООО «Балтийский лизинг»

🚛Балтийский лизинг — одна из ведущих компаний лизингового рынка России, специализирующаяся на предоставлении в лизинг автотранспорта, спецтехники и различных видов оборудования предприятиям малого и среднего бизнеса.

Авто-репост. Читать в блоге >>> 💰Новый выпуск Балтийского Лизинга

💰Новый выпуск Балтийского ЛизингаОбщая информация:

🔹Объем: не менее 3 млрд

🔹Выплата купона: ежемесячно

🔹Срок обращения: 3 года

🔹Оферта: не предусмотрена

🔹Амортизация: по 10% в даты выплат 27-36 купонов🔹Дата сбора заявок: 18 апреля

🔹Дата размещения: 23 апреляРейтинг Эмитента: АА-

У эмитента уже есть несколько выпусков в общении – суммарно чуть больше 36.5 млрд рублей.

❗️Выпуск доступен неквалам.

Ориентир ставки купона: ключевая ставка ЦБ РФ + не более 2.5%. При текущей ставке получается не более (16 + 2.5) %, т.е. не более 18.5%.

Авто-репост. Читать в блоге >>> Балтийский лизинг 18 апреля проведет сбор заявок на облигации объемом от 3 млрд.рублей

Балтийский лизинг 18 апреля проведет сбор заявок на облигации объемом от 3 млрд.рублей

ООО «Балтийский лизинг» — одна из ведущих компаний лизингового рынка России, специализирующаяся на предоставлении в лизинг автотранспорта, спецтехники и различных видов оборудования предприятиям малого и среднего бизнеса.

Сбор заявок 18 апреля

(размещение 23 апреля)

- Наименование: БалтЛиз-БО-П10

- Рейтинг: АА- (Эксперт РА, прогноз «Стабильный»)

- Купон: КС+250 б.п. (ежемесячный)

- Срок обращения: 3 года

- Объем: от 3 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: инвестбанк «Синара»

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Авто-репост. Читать в блоге >>> "Балтийский лизинг" начнет сбор заявок на облигации объемом от 3 млрд. рублей

"Балтийский лизинг" начнет сбор заявок на облигации объемом от 3 млрд. рублей

ООО «Балтийский лизинг» – универсальная лизинговая компания, в портфеле которой преобладает грузовой и легковой автотранспорт, а также строительная и дорожно-строительная техника. Около 87% клиентской базы компании приходится на представителей малого и среднего бизнеса. Головной офис компании находится в г. Санкт-Петербурге.

Сбор заявок 25 декабря

- Наименование: БалтЛизБО-П09

- Рейтинг: АА- (Эксперт РА, прогноз «Развивающийся»)

- Купон: 16% (ежемесячный)

- Срок обращения: 3 года

- Объем: от 3 млрд.₽

- Амортизация: да (1-35 купон по 2.5%)

- Оферта: нет

- Номинал: 1000 рублей

- Организатор: инвестбанк «Синара»

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Авто-репост. Читать в блоге >>> Банк «Траст» продаст «Балтийский лизинг» за 27 млрд руб.

Банк «Траст» продаст «Балтийский лизинг» за 27 млрд руб.

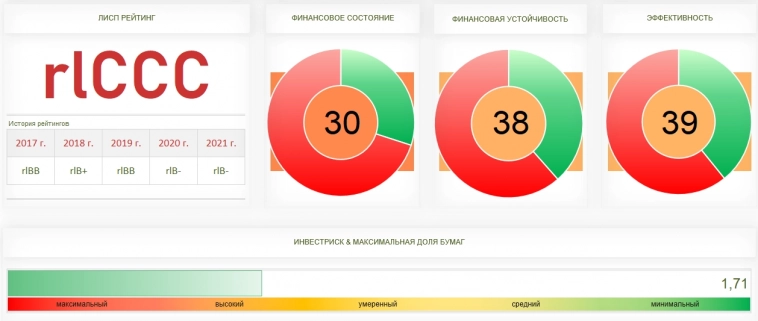

www.metalinfo.ru/ru/news/153116 Рейтинг ООО «Балтийский Лизинг»: rlCCC

Рейтинг ООО «Балтийский Лизинг»: rlCCCНа конец 2022 года, ООО «Балтийский Лизинг» — рискованное, значительно закредитованное, частично ликвидное, малоэффективное предприятие. На 1 рубль собственного капитала приходится 7.5 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на 13%. Общая задолженность компании состоит из 50 364.9 млн рублей долгосрочных обязательств и 46 985.5 млн текущих. Текущие обязательства включают в себя 8 315.4 млн срочных и 38 670.1 млн краткосрочных рублей. Ликвидность по срочным обязательствам недостаточная, по менее срочным — достаточная. В отчётном периоде компания взяла на себя дополнительно 12 101.4 млн рублей долгосрочных и заняла 11 423.9 млн рублей краткосрочных денег. Инвестиционный риск высокий. Кредитоспособность предприятия умеренная. ЛИСП-рейтинг: rlCCC

Общие сведения ООО «Балтийский Лизинг»

ИНН 7826705374 Полное наименование Общество с огранич

Авто-репост. Читать в блоге >>> Увеличиваю купонную доходность на 2024 год

Увеличиваю купонную доходность на 2024 год

Продолжаю увеличивать купонную доходность на 2024 год. Сегодня пришли купоны и амортизация по облигации Балтийский лизинг. Принял решение продать данные облигации так как доходность составляет 9,77% и купить облигации с доходностью выше 13%. Докупил ряд облигаций тем самым ещё повысил купонную доходность на 2024 год.

Подробности вы можете посмотреть на моём дзен канале.

dzen.ru/media/id/6411fa52008181346ae60286/uvelichivaiu-kuponnuiu-dohodnost-na-2024-god-64c389aa78e4bc6c021d85b0

Авто-репост. Читать в блоге >>>

Отчет инвестора

Эмитент — ООО Балтийский лизинг. Выручка: 4674 млн.руб. Прибыль: 1027 млн.руб

DmitryТ, Прошу прощение. на сайте Наименования перепутали по РСБУ. исправил

Отчет инвестора, зачем глупости писать:

— Предприятие является финансово несостоятельным

— Предприятие не рационально использует свободные д...

DmitryТ, это по коэффициентам ликвидности

«Балтийский лизинг» оценка компанииПо РСБУОб организации1-«Балтийский лизинг» — универсальная лизинговая компания.2-Компания «Балтийский лиз...

Отчет инвестора, зачем глупости писать:

— Предприятие является финансово несостоятельным

— Предприятие не рационально использует свободные денежные средства

— Предприятие не в состоянии вовремя оплачивать все счета

Есть годовая отчетность по МСФО. Рейтинговое агентство «Эксперт РА» 3 июля 2023 года повысило рейтинг кредитоспособности компании «Балтийский лизинг» до уровня ruAA-. "Балтийский лизинг" оценка компании

"Балтийский лизинг" оценка компанииПо РСБУ

Об организации

1-«Балтийский лизинг» — универсальная лизинговая компания.

2-Компания «Балтийский лизинг» оказывает услуги финансового лизинга и операционной аренды во всех федеральных округах России.

3-Выпуски облигаций:

RU000A1058M3RU000A106EM8

RU000A103M10

RU000A101Z66

RU000A106144

RU000A104Y98

Цель оценки: Оценка состояния компании с целью приобретения облигаций эмитента.

Общие значения (за 3 мес. 2023г)

1-Выручка: 272,652 млн.руб.

2-Прибыль: 209,161 млн.руб

Анализ ликвидности

1-Коэфф. А.Л.: 0,06

2-Коэфф. С.Л.: 1,14

3-Коэфф Т.Л.: 1,17

Анализ финансовой устойчивости

1-Коэфф. Фин. Незав.: 10,47%

2-Коэфф. Фин. Завис.: 89,53%

3-Доля Кратк. Задолжн.: 51,13%

4-Доля Долгоср. Задолжн.: 49,99%

5-Коэффициент автономии (ER): 10,37% (**)

6-Коэффициент капитализации (C/R): 8,64 (**)

Оценка

Общая динамика

1-Динамика выручки: 55% (YoY)

2-Динамика прибыли: 7,7% (YoY)

3-Динамика долговой нагрузки: 13,2% (*)

4-Динамика активов: 13,8% (*)

Авто-репост. Читать в блоге >>> 💼⚡️ Бонд недели

💼⚡️ Бонд неделиВ нашей постоянной рубрике «Инвестидея»

❗️Добавляем в портфель надежные облигации, которые не будут лишними, какой бы инвестстратегии вы ни придерживались!

📌Что это за компания?

Балтийский лизинг – российская лизинговая компания с 30-летним стажем работы. Занимает 10 место по объему лизингового портфеля.

📌Как купить облигацию?

Облигации БалтЛизБП8 еще не торгуются, поэтому ISIN у бумаги нет.

🔸Сбор заявок на первичное размещение откроется 20 июня. Как подать заявку на покупку — уточните у своего брокера.

📌Почему мы уверены в этой компании?

Портфель Балтийского лизинга состоит на 80% из автомобильной и строительной техники, что обеспечивает ему повышенную ликвидность.

🔸Долговая нагрузка компании приемлемая, а рентабельность — высокая. В совокупности это обеспечивает комфортное кредитное качество.

🚀 Почему именно эта бумага?

Сейчас на рынке обращается 5 облигаций Балтийского лизинга с фиксированным купоном. Почему же мы выбрали именно будущий выпуск?

Авто-репост. Читать в блоге >>> Балтийский лизинг новое размещение

Балтийский лизинг новое размещениеОриентир купона: 11,2-11,4%;

Рейтинг: A+;

Сбор поручений: до 20 июня;

Срок обращения: 10 лет;

Оферта: через 2 года;

Амортизация: нет;

Выплаты: 12 раз в год;

Объём размещения: 5 млрд. рублей.Компания работает уже более 32 лет и занимает 6 место в России среди лизинговых компаний.

Могу отметить, что компания с 2014 года успешно разместила 10 облигационных займов на более 30 млрд. рублей. 6 из них компания уже погасила. Это большой плюс. Компания умеет работать с облигационными займами и не испытывает сложностей с их погашением (для компаний- это одна из самых тяжелых задач).

Диверсификация- это про балтийский лизинг:

— У компании всего 3,3% лизингового портфель приходится на долю 10 крупнейших клиентов.

— Также портфель хорошо диверсифицирован по предлагаемым услугам: производство, строительство, сельское хозяйство, металлургия, машиностроение, дорожное строительство и т.д.

— Еще один признак диверсификации- это присутствие практически во всех субъектах Российской Федерации.

Авто-репост. Читать в блоге >>> Облигации Балтийский лизинг БП8 на размещении

Облигации Балтийский лизинг БП8 на размещении

«Балтийский лизинг» — лизинговая компания, в портфеле которой преобладает грузовой и легковой автотранспорт, а также строительная и дорожно-строительная техника.

Выпуск: БалтЛизБП8

Рейтинг: ruA+ (эксперт РА)

Номинал: 1000 ₽

Объем: не менее 5 млрд.₽

Старт приема заявок: 20 июня

Дата погашения: через 10 лет

Купонная доходность: не более 11,4%

Периодичность выплат: ежемесячно

Амортизация: нет

Оферта: через 2 года

Показатели и цифры компании

— 6 место среди лизинговых компаний РФ;

— 32 года работы;

— 107 млрд.р. лизинговый портфель на 31.03.2023;

— 79 филиалов по России;

— чистая прибыль в 2022 г. увеличилась с 3 млрд.р до 3,85 млрд.р. (отчет МСФО за 2022 год), чистая прибыль за 1 квартал 2023 г. 1,2 млрд.р.;

— долговые обязательства в 2022 г. увеличились с 68,8 до 93,5 млдр.р. (из них кредиты увеличились с 50 до 58,7 млрд.р.), в 1 квартале 2023 г. — 95 млрд.р.;

— денежные средства и эквиваленты в 2022 г. уменьшились с 2,5 млрд.р. до 992 млн. р.;

— показатель чистый долг/EBITDA составляет по примерным оценкам 6х. В 2021 году было 5,3х;

Авто-репост. Читать в блоге >>>

"Балтийский лизинг" соберет заявки на облигации от ₽5 млрд 27 сентября

"Балтийский лизинг" соберет заявки на облигации от ₽5 млрд 27 сентября

Компания «Балтийский лизинг» планирует 27 сентября собрать заявки инвесторов на биржевые облигации объемом выпуска не менее 5 миллиардов рублей

Ориентир ставки первого купона установлен на уровне не выше 11% годовых, что соответствует доходности к погашению 11,3% годовых.

Компания намерена разместить трехлетние биржевые облигации серии БО-П06 с полугодовыми купонами и погашением амортизационными частями.

Техническая часть размещения предварительно назначена на 28 сентября.

Источник: «Балтийский лизинг» соберет заявки на облигации 27 сентября — ПРАЙМ, 19.09.2022 (1prime.ru)

Авто-репост. Читать в блоге >>> ООО "Балтийский лизинг" - 2021 - Рейтинг

ООО "Балтийский лизинг" - 2021 - РейтингЕжедневный финансовый анализ предприятий за 2021 год на fapvdo.ru с оценкой риска дефолта в краткосрочной и долгосрочной перспективе.

Замечено, чем больше внешний долг компании, тем ниже ставка по купону. ООО «Балтийский лизинг» не исключение. Долг предприятия составляет 71 млрд рублей, средняя ставка по купону 8.25%, или 16.35% эффективная доходность. Остаётся выяснить, действительно ли инвестор практически ни чем не рискует, или в тихом омуте черти водятся? Ведь сам по себе лизинг уже достаточно рискованное предприятие, так как имеет много зависимостей от контрагентов. Но… может быть «Балтийский лизинг» ломает все шаблоны и стереотипы относительно лизинга? Изучаем финансовую отчётность и проверяем надёжность конторы.

Общие сведения

Авто-репост. Читать в блоге >>> Облигация Балтийский лизинг-БО-П03, выплата купона

Облигация Балтийский лизинг-БО-П03, выплата купона

Выплата купона

Эмитент: ООО “Балтийский лизинг” (Фин.сервис — Лизинг)

Облигация: Балтийский лизинг-БО-П03

ISIN: RU000A101Z66

Сумма: 17,83 рублей на лист

Дата фиксации права: 28.01.2022

Дата сообщения: 28.01.2022

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=34041

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций