SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Прибыль Сбербанка МСФО за 1 квартал 2013 сократилась на 18% г/г

- 29 мая 2014, 10:52

- |

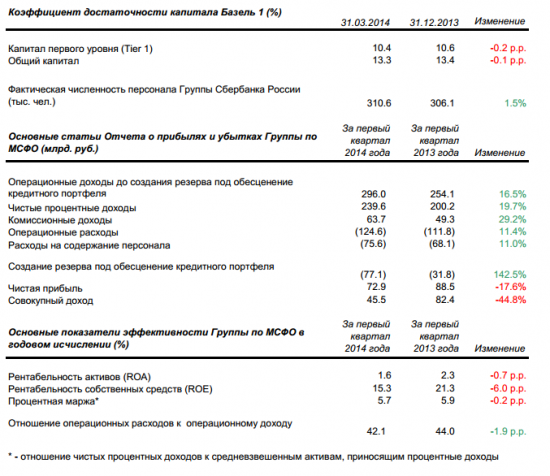

- Чистая прибыль за три месяца, закончившихся 31 марта 2014 года, составила 72,9 млрд. руб. (или 3,41 руб. на обыкновенную акцию) по сравнению с 88,5 млрд. руб. (или 4,10 руб. на обыкновенную акцию) за 1 квартал 2013 года. Основной причиной снижения чистой прибыли является создание резервов под обесценение кредитного портфеля.

- Чистый процентный доход за 1 квартал 2014 года увеличился на 19,7% и составил 239,6 млрд. руб. по сравнению с 200,2 млрд. руб. за 1 квартал 2013 года.

- Процентная маржа за 1 квартал 2014 года сократилась на 20 базисных пунктов по сравнению с 1 кварталом 2013 года и составила 5,7%.

- Чистый комиссионный доход за 1 квартал 2014 года составил 58,0 млрд. руб., что на 30,9% превышает показатель 1 квартала 2013 года (44,3 млрд. руб.).

- Операционные доходы Группы до расходов по созданию резервов под обесценение кредитного портфеля увеличились на 16,5%, составив 296,0 млрд. руб. в сравнении с 254,1 млрд. руб. за 1 квартал 2013 года. Данный рост обусловлен увеличением чистого процентного дохода и чистого комиссионного дохода.

- Операционные расходы Группы выросли на 11,4% в сравнении аналогичным периодом 2013 года, что меньше роста операционных доходов за тот же период. В результате показатель отношения операционных расходов к доходам улучшился и составляет 42,1% по сравнению с 44,0% за 1 квартал 2013 года.

- Чистые расходы по созданию резервов под обесценение кредитного портфеля за 1 квартал 2014 года составили 77,1 млрд. руб., что соответствует стоимости кредитного риска в размере 220 базисных пунктов.

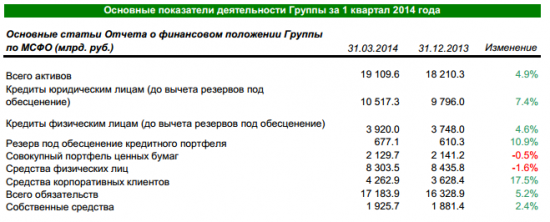

Основные показатели отчета о финансовом положении:

- Общий объем активов Группы по состоянию на 31 марта 2014 года составил 19 109,6 млрд. руб., увеличившись на 4,9% (в годовом выражении на 19,6%) по сравнению с данными на конец 2013 года. Основным источником роста является увеличение кредитного портфеля.

- За 1 квартал 2014 года кредиты и авансы клиентам (нетто) увеличились на 6,4% (в годовом выражении на 25,6%), составив 13 760,2 млрд. руб., по сравнению с 12 933,7 млрд. руб. на конец 2013 года.

- В течение 1 квартала 2014 года доля неработающих кредитов в портфеле Группы (NPL) выросла до 3,2% (31 декабря 2013 года: 2,9%).

- Средства клиентов увеличились на 4,2% (в годовом выражении на 16,8%), составив 12 566,4 млрд. руб., по сравнению с 12 064,2 млрд. руб. на конец 2013 года. Увеличение средств корпоративных клиентов является основным источником данного роста.

- Собственные средства Группы выросли за 1 квартал 2014 года на 2,4% (в годовом выражении на 9,6%) и составили 1 925,7 млрд. руб. Основным источником роста стала чистая прибыль Группы за квартал.

- Показатель достаточности общего капитала Группы (Базель 1) по состоянию на 31 марта 2014 года составил 13,3%, что меньше аналогичного показателя по состоянию на 31 декабря 2013 года на 10 базисных пунктов. Показатель достаточности основного капитала (первого уровня) Группы снизился на 20 базисных пунктов и составил 10,4%.

Процентные доходы за 1 квартал 2014 года увеличились на 20,2% по сравнению с аналогичным периодом 2013 года и составили 414,2 млрд. рублей. Увеличение обусловлено, главным образом, существенным ростом объемов портфелей корпоративных и розничных кредитов.

Процентные расходы за 1 квартал 2014 года увеличились на 20,9% по сравнению с аналогичным периодом 2013 года и составили 174,6 млрд. руб. Основным компонентом процентных расходов стали процентные расходы по депозитам физических лиц, которые являются ключевым источником финансирования Группы. В 1 квартале 2014 года стоимость привлечения средств физических лиц составила 5,3%, оставаясь на стабильном уровне по сравнению с 4 кварталом 2013 года. Стоимость депозитов корпоративных клиентов также оставалась на стабильном уровне 5,4% по сравнению с 4 кварталом 2013 года.

Чистые процентные доходы за 1 квартал 2014 года выросли на 19,7% по сравнению с аналогичным периодом 2013 года и составили 239,6 млрд. руб. Данное увеличение обусловлено ростом активов, приносящих процентные доходы, прежде всего кредитов. Чистые процентные доходы остаются основным компонентом операционных доходов Группы, составляя 80,9% общих операционных доходов до расходов по созданию резервов под обесценение кредитного портфеля. На величину процентной маржи в основном оказывало давление изменение структуры кредитного портфеля.

Чистые комиссионные доходы Группы за 1 квартал 2014 года увеличились на 30,9% по сравнению с аналогичным периодом 2013 года, составив 58,0 млрд. руб. Комиссионные доходы от операций с банковскими картами стали ключевым источником роста, продемонстрировав увеличение по сравнению с 1 кварталом 2013 года на 36,6%. Доходы от обслуживания расчетных операций клиентов также остаются важнейшим компонентом комиссионного дохода, составляя 45,7% общих комиссионных доходов за 1 квартал 2014 года.

Прочие чистые убытки, которые включают чистые доходы / (расходы) от операций с ценными бумагами, иностранной валютой, производными финансовыми инструментами, драгоценными металлами и другие статьи, составили 1,6 млрд. руб. (по сравнению с чистыми доходами в размере 9,6 млрд. руб. за аналогичный период 2013 года). Основными источниками данных убытков являются расходы по операциям с ценными бумагами и расходы по созданию резервов под обесценение прочих активов, по условным обязательствам и обязательствам кредитного характера.

Операционные доходы до расходов по созданию резервов под обесценение кредитного портфеля за 1 квартал 2014 года составили 296,0 млрд. руб., показав рост на 16,5% по сравнению с 254,1 млрд. руб. за аналогичный период 2013 года. Данный рост обусловлен расширением ключевого банковского бизнеса Группы.

Чистые расходы от создания резервов под обесценение кредитного портфеля за 1 квартал 2014 года составили 77,1 млрд. руб. в сравнении с 31,8 млрд. руб. за 1 квартал 2013 года, что соответствует стоимости кредитного риска в размере 220 базисных пунктов против 110 базисных пунктов за 1 квартал 2013 года.

Операционные расходы Группы за 1 квартал 2014 года выросли на 11,4% в сравнении с 1 кварталом 2013 года и составили 124,6 млрд. руб. Основной причиной роста расходов было увеличение расходов на персонал в результате дальнейшего роста бизнеса Группы. Поскольку рост операционных доходов опережал рост операционных расходов, отношение операционных расходов к доходам улучшилось до 42,1% за 1 квартал 2014 года против 44,0% за аналогичный период 2013 года.

Чистая прибыль Группы за 1 квартал 2014 года составила 72,9 млрд. рублей, снизившись на 17,6% по сравнению с чистой прибылью за 1 квартал 2013 года в размере 88,5 млрд. рублей. Снижение чистой прибыли Группы объясняется, главным образом, ростом стоимости кредитного риска.

На 31 марта 2014 года общий объем активов Группы достиг 19 109,6 млрд. руб., показав рост на 4,9% по сравнению с 31 декабря 2013 года (в годовом выражении 19,6%).

В течение 1 квартала 2014 года портфель кредитов клиентам до вычета резерва под обесценение кредитного портфеля вырос на 6,6%(в годовом выражении на 26,4%). Кредиты корпоративным клиентам до вычета резервов увеличились на 7,4% (в годовом выражении на 29,6%) до 10 517,3 млрд. руб.; портфель кредитов физическим лицам увеличился на 4,6% (в годовом выражении на 18,4%) и составил 3 920,0 млрд. руб.

Доля неработающих кредитов (NPL), состоящих из кредитов с просроченными платежами по основному долгу или процентам более чем на 90 дней, в общем кредитном портфеле увеличилась за 1 квартал 2014 года до 3,2% по состоянию на 31 марта 2014 года, по сравнению с 2,9% на конец 2013 года. Данное увеличение обусловлено общей экономической нестабильностью в 1 квартале 2014 года. Отношение резерва под обесценение кредитного портфеля к неработающим кредитам (совокупный объем резерва под обесценение кредитного портфеля к объему неработающих кредитов) в 1 квартале 2014 года остается на стабильном уровне, равном 1,5. Резерв под обесценение кредитного портфеля увеличился за 1 квартал 2014 года на 10.9% (в годовом выражении на 43,6%) и составил 677,1 млрд. рублей. По состоянию на 31 марта 2014 года отношение резервов под обесценение кредитного портфеля к совокупному кредитному портфелю до вычета резерва под обесценение составило 4,7% в сравнении с 4,5% на конец 2013 года.

На 31 марта 2014 года общий объем обязательств Группы составил 17 183,9 млрд. руб., увеличившись на 5,2% (в годовом выражении на 20,8%) за первый квартал. Средства физических лиц составили 8 303,5 млрд. руб. по состоянию на 31 марта 2014 года, сократившись на 1,6% (в годовом выражении на 6,4%) за квартал. Растущая политическая неопределенность и волатильность курсов иностранных валют в совокупности привели к некоторому оттоку в марте средств с депозитов физических лиц во всей российской банковской системе, включая Сбербанк. Средства физических лиц остаются основным источником финансирования Группы и составляют 48,3% всех обязательств Группы. Средства корпоративных клиентов увеличились по сравнению с концом 2013 года на 17,5% (в годовом выражении на 70,0%) и достигли 4 262,9 млрд. руб. на 31 марта 2014 года (или 24,8% общего объема обязательств).

На 31 марта 2014 года Средства банков составили 2 116,3 млрд. руб., оставаясь на стабильном уровне по сравнению с концом 2013 года.

Собственные средства Группы составили 1 925,7 млрд. руб. по состоянию на 31 марта 2014 года и выросли на 2,4% (в годовом выражении на 9,6%) в течение 1 квартала 2014 года. По состоянию на 31 марта 2014 года коэффициент достаточности общего капитала Группы, рассчитанный в соответствии с требованиями Базельского соглашения (Basel 1), составил 13,3%, что значительно выше установленного минимума в 8%; коэффициент достаточности капитала 1-ого уровня составил 10,4%. Снижение коэффициентов достаточности капитала по сравнению с концом 2013 года связано с опережающим ростом активов, взвешенных с учетом риска, по сравнению с темпом роста нераспределенной прибыли в составе собственных средств.

www.sberbank.ru/moscow/ru/press_center/all/index.php?id114=200002480

6

Читайте на SMART-LAB:

Оперативная заметка с полей облигационной конференции для клиентов Mozgovik Research

Доброго дня, уважаемые читатели Mozgovik Research.

Для вас хотел коротко и оперативно поделиться основными идеями, которые успел услышать на...

17:22

Модуль обновления OsEngine: как обновить терминал в автоматическом режиме

Функция автоматического обновления программы OsEngine предназначена в первую очередь для пользователей, которые хранят своих роботов в папке...

18:31

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «АСПЭК-Домстрой» подтвержден BB-.ru, ООО «ПЗ «Пушкинское» понижен D|ru|, ООО «ЦЕНТР-РЕЗЕРВ» понижен С(RU))

🟢ООО «ФЭС-Агро»

Эксперт РА подтвердил рейтинг кредитоспособности на уровне ruBBB-, прогноз по рейтингу стабильный. ООО «ФЭС-Агро» входит в...

09:15

теги блога редактор Лиза

- buyback

- EPFR

- Goldman Sachs

- grexit

- IPO

- S&P500

- автоваз

- акции

- Алроса

- антикризис

- Антон Силуанов

- АСВ

- Аэрофлот

- Банк России

- банки

- банкротство

- Башнефть

- бизнес

- брокеры

- бюджет

- бюджет России

- бюджет РФ

- Война

- воровство

- ВТБ

- Вымпелком

- ВЭБ

- газ

- Газпром

- Герман Греф

- ГМК НорНикель

- Греция

- дефолт

- дефолт Греции

- дивиденды

- дивиденды 2014

- дивиденды 2015

- Дмитрий Медведев

- инвестиции

- инфляция

- Китай

- коррупция

- кризис

- кризис в России

- Крым

- Лукойл

- Магнит

- Максим Орешкин

- Мегафон

- металлургия

- Мечел

- ММВБ

- ММК

- Московская биржа

- МСФО

- МТС

- недвижимость

- недвижимость Москвы

- нефть

- НЛМК

- Новатэк

- Новости

- Норникель

- облигации

- отчетность

- ОФЗ

- ПМЭФ

- ПМЭФ 2015

- Полюс Золото

- приватизация

- приватизация 2016

- прогноз

- прогноз 2016

- прогноз компании

- Путин

- Роснефть

- Россия

- Ростелеком

- Рубль

- Русагро

- Русгидро

- санкции

- Саудовская Аравия

- Сбербанк

- Северсталь

- статистика

- сургутнефтегаз

- США

- сырье

- твари

- Трансаэро

- Транснефть

- Турция

- Украина

- Уралкалий

- Фосагро

- ЦБ РФ

- экономика

- экономика России

- Яндекс

Триллионы облигаций в портфеле упали процентов на 5-10.

Украина в портфеле ВТБ дала минус по резервам — у Сбера не меньше украинский портфель.

Было время когда на меньших движениях валюты Сбер показывал офигенные минуса — больше всех валютных депозитов — может половина российских.

Вообщем отчитался так отчитался — понятно что если бы по честному то по капиталу был бы залет. Можно понять.

У ВТБ капитал лучше из-за АйПиО.

Может легендарные путы — это Сбер????

Хотя Греф чего то про проблемы второго квартала говорил.

Уже отскочил)))

Рассчитываю на закрытие гэпа до конца июня. Потом упадем ИМХО. Но вряд ли ниже 82-79… Хотя может быть всемирная коррекция. Тут самое главное не попасть на «остров». Маркет мейкер не будет ссать против ветра ИМХО.