Копипаст

Копипаст | Мечел — классический turnaround и его заманчивые перспективы

- 17 февраля 2015, 09:50

- |

- После девальвации рубля Стоимость Компании (EV = Enterprise Value) находится на уровне 2.5-3.0xEBITDA2015 или около $7.0B. Причем только $0.5B — акционерный капитал, остальное — долг.

- Компания завершила финансирование ключевых инвестиционных проектов и может использовать свой денежный поток для погашения долга.

- Выплаты долга в 2015 году позволят увеличить акционерный капитал компании в 4.0 раза по самым скромных подсчетам и при сохранении очень низких мультипликаторов EV/EBITDA.

- Риски — жесткое банкротство, техногенная катастрофа и падение цен на кокс и сталь.

Мечел — это классическая история падения-взлета (вольный перевод от англ. слова turnaround) с благоприятным соотношением риск к вознаграждению. Постараюсь без воды осветить основные вопросы, в том числе главный — сколько и как можно на этом заработать.

МечелПроцитирую корпоративный сайт:

ОАО «Мечел», основанное в 2003 году, является одной из ведущих мировых компаний в горнодобывающей и металлургической отраслях. В компанию входят производственные предприятия в 11 регионах России, а также в США, Литве и Украине.

«Мечел» объединяет более 20 промышленных предприятий. Это производители угля, железной руды, стали, проката, ферросплавов, тепловой и электрической энергии. Все предприятия работают в единой производственной цепочке: от сырья до продукции с высокой добавленной стоимостью. В состав холдинга также входят три торговых порта, собственные транспортные операторы, сбытовые и сервисные сети. Продукция «Мечела» реализуется на российском и зарубежных рынках.

«Мечел» входит в пятерку мировых производителей коксующегося угля и находится в числе мировых лидеров по объему производства концентрата коксующегося угля. Компания занимает третье место в России по общей добыче углей и контролирует более четверти мощностей по обогащению коксующегося угля в стране. «Мечел» также занимает второе место в России по производству сортового проката, является крупнейшим и наиболее многопрофильным производителем специальных сталей и сплавов в России.

Более подробная информация в презентации для инвесторов (link: http://www.mechel.com/doc/doc.asp?obj=121306). Главная мысль — компания огромная и солидная.

Финансовые показатели на сегодня таковы:

- Рыночная капитализация (сокращенно MC) = $0.5B при цене ADR в 1.25$ (или для акций в рублях 45 руб./шт.)

- Долг =$6.5B

- Стоимость Компании (сокращенно EV) = $7.0B

- Выручка LTM (на 30/09/2014) = $7.0B

- EBITDA LTM (на 30/09/2014) = $0.6B

- EV/EBITDA LTM = 11.0x

- EV/EBITDA 2015 = 2.5-3.0x (чтобы придти к этой цифре нужно оценить EBITDA в 2015 году, это сделано далее в статье )

*LTM — last twelve months, т.е. последние 12 месяцев

Высокий долг и упавшие цены на кокс довели Мечел до предбанкротного состояния

В благополучные годы Компания серьезно загрузилась долгом для финансирования M&A и разработки уникального угольного месторождения — Эльги. В 2013-2014 стало ясно, что компания не сможет обслужить свой долг, т.к. ее EBITDA упала вместе с ценами на кокс. Банки начали переговоры с целью конвертации части долга в акционерный капитал. Все это привело к драматическому падению цены акций и ADR. График падения ADR:

Пугает — правда? Но есть и плюсы — на графике виден потенциал, а именно уровень цен к которым может вернуться акция.

После девальвации рубля банкротство уже не на повестке дня, но рынок это еще не оценил

Моя мнение — уже произошли изменения которые кардинально изменили позицию компании. Но рынок их еще не оценил по следующим причинам:

- Слишком многие потеряли деньги на акциях Мечела. Люди выкупали его ADR (и акции ) когда они «дешевели» до 10$, потом до 5$ и в конце концов до 3$. Никто не хочет опять обжигаться.

- Если вы заметили, Россия сейчас тоже не в фаворе у инвесторов. И зря (Джим Роджерс со мной согласен).

- Все оценили заявление Мантурова о включении Мечела в список системообразующих предприятий (акции выросли в 2 раза), но еще не оценили эффект от девальвации рубля на будущие денежные потоки компании

- Цены на кокс стабилизировались после падения, а цены на сталь довольно высоки

- EBITDA в 3 кв. 2014 составила 219 m$ против 79 m$ в 1 кв. 2014. Так что аннуализированная EBITDA (т.е. взятая за последний квартал и умноженная на 4) выше чем EBITDA LTM.

- EBITDA и маржинальность по EBITDA значительно увеличатся т.к. затраты компании в основном в рублях, а выручка в $

- По показателям Долг / EBITDA компания будет на вполне приемлемом уровне к концу 2015 г. Вопрос лишь в том, дадут ли ей рефинансироваться к этому моменту.

- Долг компании уже уменьшился на 25% или на 2 млрд. $ т.е. он был частично деноминирован в рублях.

Вероятность банкротства Мечела сегодня невелика

1. Компания слишком большая, чтобы ее банкротить ('too big to fail')

Процедура банкротства приведет к колоссальным потерям для кредиторов и страны — оценка прямых потерь около 1% ВВП (см. статью в Эксперте в которой приведена эта оценка и вообще много интересного написано про компанию). В компании работают около 70 тыс. человек, а всего прямо и косвенно зависят от ее деятельности пол-миллиона человек. Заявление Мантурова о влючении в список системообразующих предприятий вы тоже слышали (ссылка).

2. Банкротить слишком дорого

Если банки начнут реальную процедуру банкротства, то передача контроля займет несколько месяцев. На это время предприятия компании могут остановиться. А запустить доменную печь с козлом после остановки задача нетривиальная и стоит много-много денег. В общем в такой ситуации все только потеряют.

3. Денег для обслуживания и выплаты долга теперь достаточно

После девальвации рубля и введения в строй инвестиционных проектов у Мечела есть возможность выплатить долг в течение 3-4 лет по моей оценке. Проблема только, что пик выплат ближе - в 2015 и 2016. Придется рефинансировать, что сейчас для заемщика с такой репутацией непросто. Меж тем банки хотят свою долю в капитале компании за все свои страдания и мучения. Главный акционер Мечела - Зюзин не дурак и тоже понимает, сколько на самом деле стоит его компания (подсказка — гораздо дороже чем предлагают банки). Так что жесткие переговоры продолжаться.

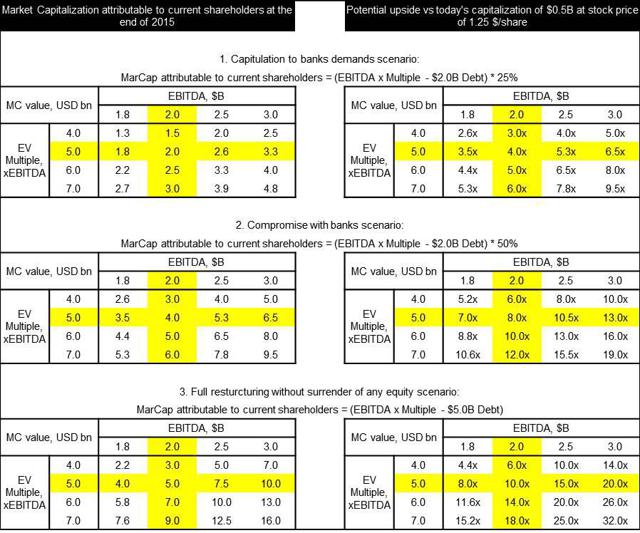

Даже если произойдет реструктуризация долга на условиях банков вы все равно заработаете

Последнее предложение от банков было конвертировать $3.0B долга в 75% капитала (источник Эксперт). Было это еще до девальвации и ее позитивного влияния на денежный поток. В общем Мечел отклонил предложение и был прав т.к. конъюнктура теперь существенно лучше.

Но представим, что правительству надоест эта эпопея и они надавят на Зюзина, чтобы он согласился на предложение банков. Посмотрим, что будет с компанией и инвестициями в нее на конец 2015 в этом случае:

- EV = 4xEBITDA 2015 = $8.0B, составляющие:

- Долг - $2.0B (Долг сегодня - $6.5B минус конвертированный долг — $3.0B минус выплаты в 2015 из денежного потока - $1.5B)

- Рыночная капитализация принадлежащая новым акционерам = 75% * (8.0 — 2.0) = $4.5B

- Рыночная капитализация принадлежащая текущим акционерам= 25% * (8.0 — 2.0) = $1.5B

Как видите, та часть которая относится к текущим акционерам будет стоить в 3 раза дороже, чем сегодня ($0.5B при цене 1.25$/ADR). Неплохая маржа безопасности, вы не находите?

EBITDA в 2015 взлетит, если ничего не измениться

Общественное мнение: Мечел сам виноват в своих проблемах, т.к. он инвестировал огромные деньги в новые проекты и купил кучу разношерстных активов по высоким ценам и теперь вынужден в срочном порядке и подешевке от них избавляться. Но давайте посмотрим, что как эти новые проекты повлияют на показатели компании:

- Почти половина долга связана с разработкой с нуля Эльги — уникального угольного месторождения. Оценочная EBITDA от Эльги составит $1.3B в 2018.

- Еще $0.9B было потрачено на запуск нового рельсобалочного стана для производства 100 метровых рельс. Оценочная EBITDA этого проекта $0.6B в 2016.

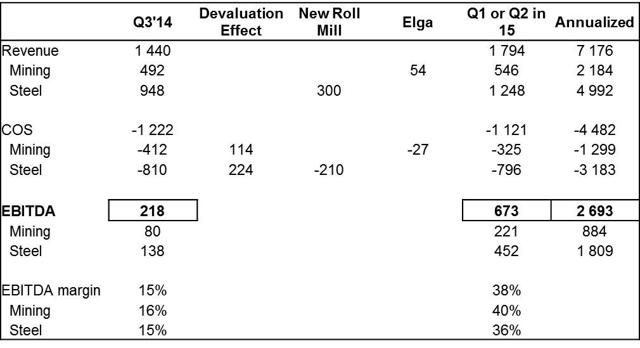

То есть инвестиции в принципе были сделаны в хорошие проекты, но не были рассчитаны силы. Теперь попробуем оценить как EBITDA измениться в 2015 году и за каких факторов. Итак, факторы:

- Девальвация рубля. Рубль упал на 80% против 3 кв. 2014 г. (с 36руб/$ — средний курс в 3 кв. 2014 до 65 сегодня). Пусть 50% затрат в рублях (по факту мне кажется их больше). Если исходить из этого, то EBITDA увеличится на $338M в квартал, при сохранении цен в $.

- Новый рельсобалочный стан даст около $90M EBITDA в квартал в 2015 (и $150M в последующие года, после выхода на проектную загрузку.

- Эльга даст еще $27M EBITDA в квартал в 2015 (и около $400M в квартал к 2018).

- Суммирую: EBITDA в 2015 может достичь $2.6B. С учетом погрешности и возможного снижения цен на сталь и кокс, консервативная оценка будет не меньше $2.0B по-моему мнению.

И на десерт — подсчитаем прибыль

Рассмотрим несколько сценариев:

1. Плохой - капитуляция перед банками и соглашение на их требования

- $3.0B долга будет конвертировано в 75% капитала

- На балансе останется еще $3.5B долга

- Компания закончила крупные инвестиционные проекты и согласно официальным заявлениям будет использовать средства на выплату долга. Таким образом к концу 2015 долг может уменьшиться на $1.5B (при EBITDA в $2.0B ) и составить около $2.0B.

2. Базовый сценарий — компромис

- $3.0B долга будет конвертировано в 50% капитала

- На балансе останется еще $3.5B долга

- К концу 2015 долг компании уменьшится до $2.0B.

3. Оптимистичный сценарий — рефинансирование

- Большая часть из $6.5B долга будет рефинансировано, остальное погашено

- К концу 2015 долг компании уменьшиться до $5.0B ($6.5B — $1.5B).

Посмотрим чувствительность прибыли от инвестиции к EBITDA 2015 и мультипликатору по EBITDA :

В базовом сценарии (компромисс и EBITDA 2015 в $2.0B) цена акций вырастет в 8.0x раз в долларах (ADR до 10 $/шт).

Можете купить опцион и заработать еще больше

Эта часть для тех у кого есть доступ к Нью-Йоркской фондовой бирже. Итак, если нет желания рисковать большим капиталом или хочется заработать еще больше, то можно купить опционы типа кол. Мои мысли по этому поводу:

- Время исполнения. Я думаю, чтобы рынок распознал потенциал компании она должна отчитаться по результатам 2014 г, 1 и 2 кварталов 2015 г. То есть к осени 2015 г. акция может взлететь. Ситуация с реструктуризацией долга, также должна к этому моменту решиться, т.к. Мечел сможет просто отдать большую его часть самым агрессивным кредиторам из денежного потока. Так что опционы с исполнением до января 2016 — мой выбор.

- Цены. Текущие цены на опционы кол со страйком в 2.0, 2.5 and 3.0$ стоят 0.34, 0.30 и 0.25$ соответственно.

Цены меняются, поэтому выбирать опцион нужно в момент покупки исходя из цены. Я проиллюстрирую как можно сорвать джек пот при покупке опционов по цене 0.3$ со страйком в 2.5$:

- В базовом сценарии цена ADR достигнет 10$/шт

- Купить акцию по опциону вы сможете по 2.5$

- Итак заработок на опционе будет 7.5$ (10$-2.5$) при цене покупке опциона всего 0.3$

- 7.5$/0.3$ = 25.0x

Заключение

Эта инвестиция очень рискованная, но отношения риск к вознаграждению ее оправдывает. Еще хотел бы отметить, что я возможно не очень точен в расчетах и могу промахнуться плюс-минус километр, но порядок цифр должен быть верным. Чтобы считать точные модели есть специалисты аналитики, НО для принятия решения их точные расчеты не нужны. Так что проверяйте логику и комментируйте — буду благодарен.

http://road2riches.ru/investments/mechel-classic-turnaroud/

теги блога Vlad K

- акции

- акции США

- график

- зарубежные площадки

- зарубежные рынки

- ликбез

- Магнит

- магнит ао

- макро

- международные индексы

- Мечел

- Мечел ао

- Мечел ап

- мечел банкротство

- недвижимость

- недвижимость Москвы

- Облигации

- ПИФы

- портфель

- пузыри

- Пузыри на рынке

- Рэй Далио

- специальные ситуации

- фонды

- фонды ETF

- шорт

- юмор

Мне интересна обратная связь и комментарии, чтобы лучше просчитать риск.

У меня товарищ тоже работал в свое время в департаменте внутреннего аудита в Мечеле — рассказывал как ездил на Эльгу и другие объекты. В общем, я не питаю никаких иллюзий по поводу качества их корпоративного управления и немного опасаюсь технологических аварий и катастроф. И по этим причинам держать их акции долго я бы не стал. Просто спекуляция сроком на 1 год.

Но чтобы было хотя бы 45, то должна развернутся нефть, а с ней и уголек скорее всего. В этом варианте Мечел скорее выплывет, чем нет, но заработать на нем не так много получится.

— Распадская может использоваться для субсидирования Евраза

— Для Мечела можно купить колы на NYSE

По авариям — это большой и реальный риск. Они сильно недофинансировали рабочий капитал и инвестиции.

Но все таки основные ее продажи в России, в т.ч. ~25% угля продает «маме» — Евразу. И есть жесткий стресс сценарий и для Распадской:

— Например, закроют европейские рынки для нашей стали (маловероятно, но все же)

— Спрос металлургов резко упадет, и снижается цена на уголь (кстати цены на сталь сейчас несправедливо высоки, и скорее всего упадут в течение этого года)

— При этом нефть ведет себя «неправильно» и растет до 90, а за ней и рубль

Я сейчас ~10% российского портфеля на угольщиков распределил, и еще ~10% на металлургов. Как то так.

Расходы на оборонку будут только расти, откуда резкое падение спроса на металлургов???

Вообщем такие мысли. Если верить СМИ, то распадская увелич.экспорт. Интересно, что сейчас творится с затратами на транспортировку угля? РЖД не думает тарифы понижать например? Вы не в курсе как с этим обстоят дела?

пс. я не против мечела, я за уголь:)

Нужно помнить, что рынок стали глобальный и мы на нем нетто-экспортер (примерно 1/2 произведенного вывозим). Сейчас в глобальной стали ситуация похожая на ситуацию в нефти до обвала — огромный профицит мощностей и их недозагрузка. При этом рост спроса под вопросом — основные потребители — строители, автопроизводители, трубники и т.д. в плохой форме.

Правильный комментарий по тарифам РЖД. Но здесь угроза не такая серьезная, т.к. коксующийся уголь достаточно дорог и рост тарифа на 20% увеличит с/с транспортировки скажем с 12% выручки до 15% (я здесь не эксперт и плаваю в цифрах). Для энергоугля и жел руды ситуация хуже — расходы на транспорт могут достигать при текущих ценах 30-40% от выручки и рост тарифа может съесть всю маржу.

автору на днях скину итоги работы 2014 по всем дивизионам

В любом случае с облигациями можно только удвоится по тек котировкам, а с акциями увосьмириться примерно с одинаковым риском. Могу ошибаться.

Подробнее: obvalrub.blogspot.com