SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Копипаст

Копипаст | Огромная простыня по доллар-рублю от Егора Сусина. Основные факторы, которые привели к ослаблению рубля.

- 06 ноября 2014, 16:19

- |

Знаю, что многие «против» текущих действий, много критики, все громче требования ввести ограничения на потоки капитала/продажи валютной выручки (ИМХО — это крайние, самые крайние меры). Но все Банк России идет в правильном направлении, хотя и слишком медленно/нерешительно но… все же. На выходных по теме рубля констуктивное и интересное обсуждение было в блоге у Likh. Хочется вынести из комментов и немного расширить что (как по мне) нужно делать и отчасти сегодня было сделано.

Но для начала разграничить для себя основные факторы:

1. Фактор падения цен на нефть (а по сути фактор устойчивости текущего счета и фактор доходов) — это для российской экономики фундаментальный фактор. Падение нефти = падение доходов (экспорта), ответное снижение рубля = сокращение расходов => более-менее устойчивый текущий счет (счет внешних доходов). Банк России не регулирует цены на нефть, потому и удерживать курс (импорт) — это способствовать ухудшению платежного баланса. Если совсем просто — то политика банка России в средне- и долгосрочном периоде должна быть нейтральной к этому фактору.

2. Фактор «закрытия внешних рынков» — это среднесрочный фактор (год-два), связанный с потоками капитала и долговым рынком. Фактически давление на рубль оказывает необходимость выплат долгов, этот фактор существует до тех пор, пока долги есть, или пока не откроются рынки (т.е. конечен по своей природе).

Долговые выплаты корпоративного сектора (банки и компании) достаточно существенны, их пик приходится на относительно короткий период: III квартал 2014 года $56.1 млрд; IV квартал 2014 года $46.5 млрд; I квартал 2011 года $31.3 млрд. А вот дальше все идет на спад: II квартал 2015 года $22.2 млрд; III квартал 2015 года $17.6 млрд, IV квартал 2014 года $27.7 млрд. Здесь стоит учитывать, что приличная часть долгов – это внутрикорпоративные долги компаний (финансирование через оффшоры, т.е. гасить в реальности нужно далеко не все).

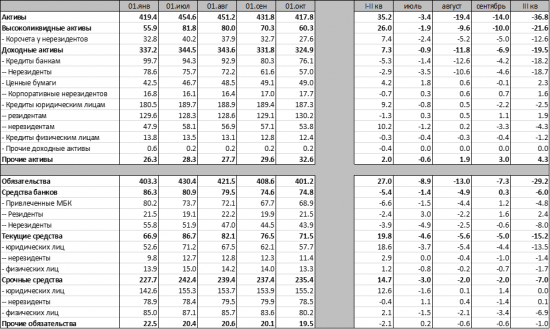

Всего долгов предприятий и банков на второй квартал было $658 млрд, примерно 1/4 долгов – это рублевые внешние долги (их стоимость падает вместе с падением рубля), по оценке Банка России за третий квартал долги сократились $614.4 млрд, частично за счет погашения, частично за счет переоценки рублевого долга. Но все-равно за три квартала нужно в пределе выплатить более $130 млрд. Есть ли валюта внутри финансовой системы России (без учета ЦБ)? Пока есть и немало, смотрим валютные балансы банков:

Что мы видим за первые 9 месяцев года:

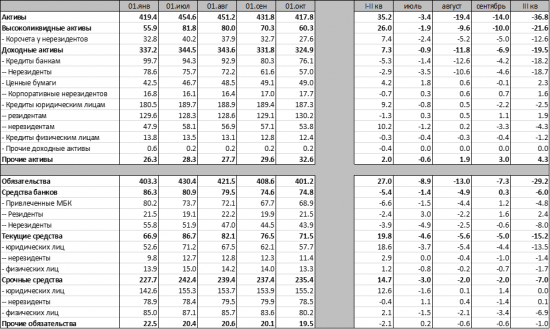

Но нас интересует третий квартал, т.к. именно с июля началось ралли на валютном рынке.

Если учитывать данные, то банки валютную позицию особо не раращивали, компании использовали имеющиеся резервы и доходы, население - припрятывало валюту, перекладывало её из банков, судя по всему, в стеклянные банки (вполне привычное для наших людей развлечение при наличии девальвационных ожиданий). Несмотря на то, что валюты в системе вполне хватает, она есть в достаточном для погашения количестве далеко не у всех, у кого-то из предприятий валюты много, а у кого-то её нет в достаточном объеме, а долги гасить нужно. В нормальной (не кризисной ситуации) банки бы сокращали ликвидные активы в ответ на рост спроса и дали кому она сильно нужна («покупая» процентный и кредитный риски за разумную цену), в ситуации, когда доступа к валютной ликвидности может не быть – риски слишком высоки. Итог – сидение на валютной ликвидности одних и поход за покупкой валюты (для погашения долгов) других, т.е. кому нужно гасить долги берут рубли, идут на рынок покупают валюту и гонят курс вверх, при наличии приличной подушки валютной ликвидности внутри экономики.

На самом деле это и есть дисфункция финансового рынка, валюта есть и её хватает, но движения валюты в системе нет (все боятся с ней расстаться). Подобная дисфункция (хотя и более жесткая) была в США в 2008 году, когда после банкротства Lehman Brothers банки просто перестали друг друга кредитовать. ФРС и Минфин США лечили проблему тем, что дали денег всем и много гарантировав платежеспособность всех участников системы. Подобная ситуация была и в еврозоне, когда страны PIIGS и их банки были практически отключены от кредита, а ставки по госдолгам Италии взлетали почти до 8% годовых. ЕЦБ лечил проблему запустив LTRO и выдав триллион евро кредитов на три года (большую часть из которых взяли банки стран PIIGS).

В чем заключалось решение: дать много и дешево, но на время, чтобы «расшить» проблемы и недоверие и заставить финсистему как-то функционировать. «Дешево и много» дает уверенность в том, что ликвидность можно привлечь будет в любой момент по понятной цене (позволит банку взять валюту у «компании А» и дать «компании Б» будучи уверенным, что валюту можно взять в любой момент у ЦБ и вернуть «А» если тот потребует). «На время» — позволяет изъять ликвидность после того, как напряжение спадет не потеряв резервы (в худшем случае постепенно распродать резервы при сохранении дефицита валюты очень длительный период времени).

Что сделал Банк России:

— ввел однодневные валютные свопы с лимитом $3 млрд и ставкой (7%-1.5%=5.5%): мало, дорого, коротко – никто не пользуется;

— ввел недельный и 4-хнедельный валютный РЕПО под Libor+2% и Libor+2.25% с лимитами $1.5 млрд и $2.0 млрд, но возможным общим объемом до $50 млрд: дорого (~вдвое дороже рынка), мало (на данном этапе), коротковато – никто не пользуется.

Что сделал рынок:

Cвопы не интересны, месячный РЕПО – $0.2 млрд спроса, недельный РЕПО – полный провал и $0.05 млрд спроса. В итоге – Банк России продает $30 млрд резервов в октябре, курс ползет, кто-то сидит на валюте, кто-то рыщет по рынку её скупая (по сути у ЦБ). Спекулянты загоняют курс выше и вовлекая в процесс все больше новых участников, покупающих валюту (как тех, кому нужно гасить кредиты, так и население).

3. Фактор спекулятивного спроса на валюту, его очень хорошо разложил LIKH. Механизм граничных интервенций создает крайне благодатную почву для спекулятивных операций против рубля. Низкая волатильность = низкий риск. В прошлый четверг ситуация с волатильностью резко изменилась, играть против рубля станет сложнее. Механизм граничных интервенций способствовал сохранению низкой волатильности, отмена этого механизма и переход к режиму «непредсказуемого» вмешательства – резко повышает риски игры против рубля. А повышение ставок дополнительно повышает издержки этой игры (хоть и не критично).

4. Фактор населения, здесь выше 40 по многим оценкам спрос на валюту резко вырос, население и в третьем квартале уже вытягивало валюту со счетов, в октябре точно оценить пока сложно, но по всем косвенным факторам ситуация усугубилась и стала одно из основных движущих сил. Здесь стоит понимать, что негативом является не только сама покупка валюты населением, но и перекладывание этой валюты со счетов в ячейки и стеклянные банки, что изымает валютную ликвидность из оборота банковской системы, снижая гибкость банков в перспективе (снижая потенциальную эффективность впоследствии, именно потому действовть нужно «раньше», а не «позже»). Традиционно активизация населения указывает на то, что полет рубля на излете, но учитывая большие запасы у населения рублей – это одна из основных проблем сейчас…

Что мы имеем по факту:

Исходя из вышесказанного и того, что единственным, кто в этой ситуации обладает значительной валютной ликвидностью является Банк России вместе с Минфином (кто дочитал до этой точки – герой :)) и следует мое понимание написанного у likh.livejournal.com/135186.html?thread=3332882#t3332882 (чуть расширил), что имело бы смысл делать Банку России:

Все это позволило бы постепенно «расшить» фактор проблем с ликвидностью обусловленный «закрытыми рынками», снизило спекулятивное давление на рубль, крупные разовые интервенции давали бы некоторый объем продажи валюты в рынок (удовлетворив отчасти спрос населения и корпораций).

Решения за последнюю неделю Банка России:

Поднял ставки с 8% до 9.5% (для банков это, конечно, неприятный и сложный ход, т.к. грозит переоценкой портфелей ценных бумаг и потребностью в дополнительных резервах/капитале), если ситуация стабилизируется – их можно будет начать снижать через квартал-два.

Мягко «отменил» граничные интервенции (сократил их до предела $350 млн в день).

Снизил ставки по РЕПО на 50-75 б.п. до Libor+1.5%, но главное ввел годовое РЕПО на $10 млрд (ставка будет ~2.0-2.1%), в принципе до 30 дней пока можно фондироваться и у нерезидентов, недельные и месячные РЕПО здесь не так интересны.

Все это правильно, но чего критически не хватает сейчас: так и нет четкого понимания объемов/сроков/цен: $50 млрд – это треть выплат в ближайший год, что ИМХО недостаточно, но даже по ним не понятно они будут или нет, когда, («как» уже понятно:)). График аукционов на обозримую перспективу нужен, т.к. что будет аукцион во второй декаде ноября – это хорошо, но что дальше, в декабре, а в январе? Сейчас у рынка есть только $10 млрд годовых РЕПО и $3.5 млрд недельных/месячных (не очень интересных даже при текущей ставке) – все остальное в тумане, $3 млрд мало кому интересных свопов, $3 млрд возможных депозитов от Минфина. На что рассчитывать, если я сегодня отдам валюту компании «Б» в кредит на полгода/год, например? Четкий график, четкие объемы, вменяемые ставки – все это нужно вместе, чтобы экономические агенты постепенно решились расстаться с долларовой ликвидностью в пользу тех, кому она будет нужна в ближайший год, т.е. чтобы валюта которая есть на счетах и в системе работала (снизив давление на резервы ЦБ). Вот этого пока совсем не хватает.

ИМХО в целом Банк России делает все в правильном русле, хотя и запаздывает со своими действиями … а решения остаются «половинчатыми» и не обеспечивают комплексного решения проблемы с валютной ликвидностью, что сильно обесценивает принимаемые меры, порождая ненужную зачастую критику и достаточно радикальные предложения «все закрыть/все запретить».

От регуляторов (Банк России/Минфин) в такой ситуации желательно видеть четкий план хотя бы на год в формате: вот так мы оцениваем дефицит валюты, вот столько мы планируем выдать из ФНБ, вот столько/вот на таких уловиях/вот по такому графику мы готовы предоставить в РЕПО/свопы (может и больше, там посмотрим за спросом), какие будут интервенции — не знаем/когда — ждите. Этого четкого понятного рынку плана действий пока нет.

© ugfx

Но для начала разграничить для себя основные факторы:

1. Фактор падения цен на нефть (а по сути фактор устойчивости текущего счета и фактор доходов) — это для российской экономики фундаментальный фактор. Падение нефти = падение доходов (экспорта), ответное снижение рубля = сокращение расходов => более-менее устойчивый текущий счет (счет внешних доходов). Банк России не регулирует цены на нефть, потому и удерживать курс (импорт) — это способствовать ухудшению платежного баланса. Если совсем просто — то политика банка России в средне- и долгосрочном периоде должна быть нейтральной к этому фактору.

2. Фактор «закрытия внешних рынков» — это среднесрочный фактор (год-два), связанный с потоками капитала и долговым рынком. Фактически давление на рубль оказывает необходимость выплат долгов, этот фактор существует до тех пор, пока долги есть, или пока не откроются рынки (т.е. конечен по своей природе).

Долговые выплаты корпоративного сектора (банки и компании) достаточно существенны, их пик приходится на относительно короткий период: III квартал 2014 года $56.1 млрд; IV квартал 2014 года $46.5 млрд; I квартал 2011 года $31.3 млрд. А вот дальше все идет на спад: II квартал 2015 года $22.2 млрд; III квартал 2015 года $17.6 млрд, IV квартал 2014 года $27.7 млрд. Здесь стоит учитывать, что приличная часть долгов – это внутрикорпоративные долги компаний (финансирование через оффшоры, т.е. гасить в реальности нужно далеко не все).

Всего долгов предприятий и банков на второй квартал было $658 млрд, примерно 1/4 долгов – это рублевые внешние долги (их стоимость падает вместе с падением рубля), по оценке Банка России за третий квартал долги сократились $614.4 млрд, частично за счет погашения, частично за счет переоценки рублевого долга. Но все-равно за три квартала нужно в пределе выплатить более $130 млрд. Есть ли валюта внутри финансовой системы России (без учета ЦБ)? Пока есть и немало, смотрим валютные балансы банков:

Что мы видим за первые 9 месяцев года:

- Активы и обязательства банков, в отличие от 2008 года, неплохо сбалансированы, активы даже чуть побольше (но это и логично, в последний год был переизбыток валюты в целом).

- В первом полугодии активы существенно выросли (+$35.2 млрд), что было обусловлено резким ростом средств клиентов на счетах банков, юридические лица активно накапливали валюту (+$31.2 млрд), немного нарастило и население (+3.3 млрд).

- Если смотреть в сумме, то у предприятий на счетах валюты более $200 млрд, у банков ликвидная позиция вполне нормальная, банки даже нарастили кредит в первом полугодии (что не скажешь о третьем квартале...)

Но нас интересует третий квартал, т.к. именно с июля началось ралли на валютном рынке.

- Ликвидные активы банков сократились, в сумме активы ужались на $36.8 млрд, в то время как обязательства сократились на $29.2 млрд, если бы банки активно закупали валюту для себя – то активы бы не падали быстрее обязательств.

- Банки сократили свои активы в основном за счет корсчетов в банках-нерезидентах и кредитов банкам-нерезидентам ($12.6+$18.7=$31.3 млрд), часть валюты ушло на погашение кредитов перед банками нерезидентами ($8 млрд), часть на сокращение счетов юрлиц ($13.5 млрд), часть вынесли из банков физики ($8.6 млрд).

- По данным Банка России в третьем квартале предприятиям и банкам нужно было погасить $56.1 млрд, из них $33.4 млрд перед сторонними кредиторами и $22.7 млрд перед прямыми инвесторами. По предварительным данным платежного баланса нефинансовый сектор вывез и погасил $26.6 млрд (за вычетом покупки наличной валюты): а чистые доходы (сальдо текущего счета) за квартал составили $11.4 млрд, ну а $13.5 млрд компании погасили за счет использования валюты со своих текущих счетов в банках.

Если учитывать данные, то банки валютную позицию особо не раращивали, компании использовали имеющиеся резервы и доходы, население - припрятывало валюту, перекладывало её из банков, судя по всему, в стеклянные банки (вполне привычное для наших людей развлечение при наличии девальвационных ожиданий). Несмотря на то, что валюты в системе вполне хватает, она есть в достаточном для погашения количестве далеко не у всех, у кого-то из предприятий валюты много, а у кого-то её нет в достаточном объеме, а долги гасить нужно. В нормальной (не кризисной ситуации) банки бы сокращали ликвидные активы в ответ на рост спроса и дали кому она сильно нужна («покупая» процентный и кредитный риски за разумную цену), в ситуации, когда доступа к валютной ликвидности может не быть – риски слишком высоки. Итог – сидение на валютной ликвидности одних и поход за покупкой валюты (для погашения долгов) других, т.е. кому нужно гасить долги берут рубли, идут на рынок покупают валюту и гонят курс вверх, при наличии приличной подушки валютной ликвидности внутри экономики.

На самом деле это и есть дисфункция финансового рынка, валюта есть и её хватает, но движения валюты в системе нет (все боятся с ней расстаться). Подобная дисфункция (хотя и более жесткая) была в США в 2008 году, когда после банкротства Lehman Brothers банки просто перестали друг друга кредитовать. ФРС и Минфин США лечили проблему тем, что дали денег всем и много гарантировав платежеспособность всех участников системы. Подобная ситуация была и в еврозоне, когда страны PIIGS и их банки были практически отключены от кредита, а ставки по госдолгам Италии взлетали почти до 8% годовых. ЕЦБ лечил проблему запустив LTRO и выдав триллион евро кредитов на три года (большую часть из которых взяли банки стран PIIGS).

В чем заключалось решение: дать много и дешево, но на время, чтобы «расшить» проблемы и недоверие и заставить финсистему как-то функционировать. «Дешево и много» дает уверенность в том, что ликвидность можно привлечь будет в любой момент по понятной цене (позволит банку взять валюту у «компании А» и дать «компании Б» будучи уверенным, что валюту можно взять в любой момент у ЦБ и вернуть «А» если тот потребует). «На время» — позволяет изъять ликвидность после того, как напряжение спадет не потеряв резервы (в худшем случае постепенно распродать резервы при сохранении дефицита валюты очень длительный период времени).

Что сделал Банк России:

— ввел однодневные валютные свопы с лимитом $3 млрд и ставкой (7%-1.5%=5.5%): мало, дорого, коротко – никто не пользуется;

— ввел недельный и 4-хнедельный валютный РЕПО под Libor+2% и Libor+2.25% с лимитами $1.5 млрд и $2.0 млрд, но возможным общим объемом до $50 млрд: дорого (~вдвое дороже рынка), мало (на данном этапе), коротковато – никто не пользуется.

Что сделал рынок:

Cвопы не интересны, месячный РЕПО – $0.2 млрд спроса, недельный РЕПО – полный провал и $0.05 млрд спроса. В итоге – Банк России продает $30 млрд резервов в октябре, курс ползет, кто-то сидит на валюте, кто-то рыщет по рынку её скупая (по сути у ЦБ). Спекулянты загоняют курс выше и вовлекая в процесс все больше новых участников, покупающих валюту (как тех, кому нужно гасить кредиты, так и население).

3. Фактор спекулятивного спроса на валюту, его очень хорошо разложил LIKH. Механизм граничных интервенций создает крайне благодатную почву для спекулятивных операций против рубля. Низкая волатильность = низкий риск. В прошлый четверг ситуация с волатильностью резко изменилась, играть против рубля станет сложнее. Механизм граничных интервенций способствовал сохранению низкой волатильности, отмена этого механизма и переход к режиму «непредсказуемого» вмешательства – резко повышает риски игры против рубля. А повышение ставок дополнительно повышает издержки этой игры (хоть и не критично).

4. Фактор населения, здесь выше 40 по многим оценкам спрос на валюту резко вырос, население и в третьем квартале уже вытягивало валюту со счетов, в октябре точно оценить пока сложно, но по всем косвенным факторам ситуация усугубилась и стала одно из основных движущих сил. Здесь стоит понимать, что негативом является не только сама покупка валюты населением, но и перекладывание этой валюты со счетов в ячейки и стеклянные банки, что изымает валютную ликвидность из оборота банковской системы, снижая гибкость банков в перспективе (снижая потенциальную эффективность впоследствии, именно потому действовть нужно «раньше», а не «позже»). Традиционно активизация населения указывает на то, что полет рубля на излете, но учитывая большие запасы у населения рублей – это одна из основных проблем сейчас…

Что мы имеем по факту:

- Цены на нефть – здесь курс рубля уже сполна отыграл снижение нефтяных цен, т.е. он уже даже прилично ниже, чем должен быть при прочих равных и цене не нефть 80-85 и делать ничего здесь не нужно — это фактор себя по большей части отыграл.

- Фактор «закрытия внешних рынков» – здесь необходимо предпринять шаги для того, чтобы валютная ликвидность, которая есть в системе, вместе с запасом валютной ликвидности Банка России и Минфина начала работать, наиболее проблемные — два квартала, потом проще.

- Спекулятивные операции – их просто нужно сделать более рискованными и менее выгодными: рост волатильности, непредсказуемый режим интервенций, повышение ставок этот вопрос в итоге решат.

- Население – более высокие ставки дойдут до него не раньше 1-2 квартала 2015 года, этот спрос так просто не пройдет, нужно понимать, что доверие уже прилично подорвано, но оно постепенно вернется по мере стабилизации курса и цен на нефть. Нужно понимать, что определенный спрос населения на валюту какое-то время будет присутствовать, т.к. с действиями объективно запоздали.

Исходя из вышесказанного и того, что единственным, кто в этой ситуации обладает значительной валютной ликвидностью является Банк России вместе с Минфином (кто дочитал до этой точки – герой :)) и следует мое понимание написанного у likh.livejournal.com/135186.html?thread=3332882#t3332882 (чуть расширил), что имело бы смысл делать Банку России:

- Значительные разовые интервенции (как мы видели в четверг, даже относительно небольшие объемы «вовремя» делают чудеса). Это не значит, что нужно залить 5 млрд, а потом сидеть ждать пока рынок откупят обратно и снова залить 5 млрд. Такие интервенции должны быть «умными», непредсказуемыми, иногда в несколько серий. Как это делал Банк Японии, но БЯ играл против фундамента (сильного текущего счета), Банку России же в этом плане легче (текущий счет при текущей нефти и курсе играет не против него, а «за»). ( + посмотрим)

- Отмена предсказуемых граничных интервенций, лучше один раз 5-6 млрд вовремя, чем каждый день по 2-3 млрд. ( + )

- Снизить ставки по долларовой ноге свопа (1.5% — многовато для овернайта), повысить по рублевой, увеличить предельные объемы свопа (~$10-20 млрд, $3 млрд – это просто не серьёзно). Может ввести линейку свопов по срокам. Что очень важно – четко задекларировать период действия программы, чтобы финансовый сектор четко понимал, что программа будет действовать в объявленных объемах к примеру ближайший год – это будет давать уверенность, что можно в любой момент «перехватить» валюту через своп на понятных условиях в разумных объемах и без «выкрученных рук». ( — )

- Снизить ставки по РЕПО (Libor + 0.5/1 а не Libor + 2), четко зафиксировать объемы аукционов ($10-15 млрд на аукцион, суммарно это 50-75 млрд), четко указать, что аукционы будут проводиться в ближайший год в заявленных объемах (а в идеале опубликовать график аукционов на полгода хотя бы). Возможно, ввести более длинные РЕПО 3-6-12 месяцев, лучше за счет резервов Минфина, а не ЦБ (здесь ставки можно и приподнять). Здесь тоже очень важно иметь четкий график проведения аукционов, объемы и вменяемые ставки – финансовый рынок должен понимать сколько, когда и почем он может взять занять и что этого будет достаточно для закрытия проблем с ликвидностью. ФНБ раздавать только через рынок (выпуск бондов). ( ± частично)

Все это позволило бы постепенно «расшить» фактор проблем с ликвидностью обусловленный «закрытыми рынками», снизило спекулятивное давление на рубль, крупные разовые интервенции давали бы некоторый объем продажи валюты в рынок (удовлетворив отчасти спрос населения и корпораций).

Решения за последнюю неделю Банка России:

Поднял ставки с 8% до 9.5% (для банков это, конечно, неприятный и сложный ход, т.к. грозит переоценкой портфелей ценных бумаг и потребностью в дополнительных резервах/капитале), если ситуация стабилизируется – их можно будет начать снижать через квартал-два.

Мягко «отменил» граничные интервенции (сократил их до предела $350 млн в день).

Снизил ставки по РЕПО на 50-75 б.п. до Libor+1.5%, но главное ввел годовое РЕПО на $10 млрд (ставка будет ~2.0-2.1%), в принципе до 30 дней пока можно фондироваться и у нерезидентов, недельные и месячные РЕПО здесь не так интересны.

Все это правильно, но чего критически не хватает сейчас: так и нет четкого понимания объемов/сроков/цен: $50 млрд – это треть выплат в ближайший год, что ИМХО недостаточно, но даже по ним не понятно они будут или нет, когда, («как» уже понятно:)). График аукционов на обозримую перспективу нужен, т.к. что будет аукцион во второй декаде ноября – это хорошо, но что дальше, в декабре, а в январе? Сейчас у рынка есть только $10 млрд годовых РЕПО и $3.5 млрд недельных/месячных (не очень интересных даже при текущей ставке) – все остальное в тумане, $3 млрд мало кому интересных свопов, $3 млрд возможных депозитов от Минфина. На что рассчитывать, если я сегодня отдам валюту компании «Б» в кредит на полгода/год, например? Четкий график, четкие объемы, вменяемые ставки – все это нужно вместе, чтобы экономические агенты постепенно решились расстаться с долларовой ликвидностью в пользу тех, кому она будет нужна в ближайший год, т.е. чтобы валюта которая есть на счетах и в системе работала (снизив давление на резервы ЦБ). Вот этого пока совсем не хватает.

ИМХО в целом Банк России делает все в правильном русле, хотя и запаздывает со своими действиями … а решения остаются «половинчатыми» и не обеспечивают комплексного решения проблемы с валютной ликвидностью, что сильно обесценивает принимаемые меры, порождая ненужную зачастую критику и достаточно радикальные предложения «все закрыть/все запретить».

От регуляторов (Банк России/Минфин) в такой ситуации желательно видеть четкий план хотя бы на год в формате: вот так мы оцениваем дефицит валюты, вот столько мы планируем выдать из ФНБ, вот столько/вот на таких уловиях/вот по такому графику мы готовы предоставить в РЕПО/свопы (может и больше, там посмотрим за спросом), какие будут интервенции — не знаем/когда — ждите. Этого четкого понятного рынку плана действий пока нет.

© ugfx

126 |

Читайте на SMART-LAB:

Что происходит с рынком РФ? Акции, рубль, дефолты и облигации...

Почему я меняю собственные прогнозы? Чего жду от фондового рынка? И не пора ли покупать доллар? Почему поведение «Монополии» —...

11:22

теги блога Reshpekt Fund Russia ☮

- BR

- ED

- firefox

- GD

- lchi-data

- quik

- Si

- usdrub

- азы

- безопасность

- брент

- брокеры

- ванга

- василий олейник

- ведомости

- вливайся

- газпром

- Говядина

- Горчаков

- девальвация

- детектив

- джим роджерс

- дивиденды

- доллар-рубль

- евродоллар

- жаба

- жульё

- журавлёв

- иван первый

- ИИС

- инвестиции

- инфляция

- квик

- копипаста

- кормилец

- крах

- курс рубля

- ЛЧИ

- ЛЧИ 2014

- ЛЧИ 2015

- лчи 2016

- лчи 2021

- ЛЧИ 2022

- лчи-2014

- лчи-2016

- лёня голубков

- макро

- медведев

- ммсис

- модерация

- мосбиржа

- мосбиржа рулит

- московская биржа

- навальный

- Нефть

- НРД

- околорынок

- опрос

- опционы

- орденоносец

- оффтоп

- Перевод времени

- полезное

- политика

- политота

- послание путина

- праздники

- путин

- рейтинг

- рецензия на книгу

- роман некрасов

- роснефть

- рост

- Ротенберг

- рубль

- Рэнкинг управляющих

- сбербанк

- сбой на бирже

- сессия

- сечин

- сигналим для фана

- сигналим чтоб не заснуть

- сиськи велкам

- скрипты для смартлаба

- софт

- спекуляции

- Тинькофф Инвестиции

- торговать по чужим сигналам западло

- торговые роботы

- торговые сигналы

- трейдинг

- Уолл-Стрит

- фортс

- хлебни пивка интрадейного холодненького

- чаткий чотец

- чоткий чатец

- чёрный список

- эбола

- юлия цепляева

- ялта

2. Фактор «закрытия внешних рынков» — это среднесрочный фактор (год-два), связанный с потоками капитала и долговым рынком. Фактически давление на рубль оказывает необходимость выплат долгов, этот фактор существует до тех пор, пока долги есть, или пока не откроются рынки (т.е. конечен по своей природе).

(упор на «конечности», хотя пути отхода для дальнейшей демагогии этот подонок оставил)

ну давайте и их отберем. вернем натуральный обмен

Где про Васин шорт?