Блог им. Unfriendly_Fire

Покупать облигации сейчас - выбрасывать деньги на ветер?

- 21 марта 2024, 14:57

- |

Пытаюсь сейчас присмотреть себе облигаций в диапазоне 3-4 года, хотел бы держать до погашения на ИИС-А. Более длинные не рассматриваю, потому что слишком непредсказуемо могут обернуться события в нашей стране. Для бОльшей уверенности, смотрю облигации без всяких амортизаций, с постоянным купоном и знакомым для меня эмитентом, чтобы не переживать из-за возможного дефолта «медоварни за Полярным кругом».

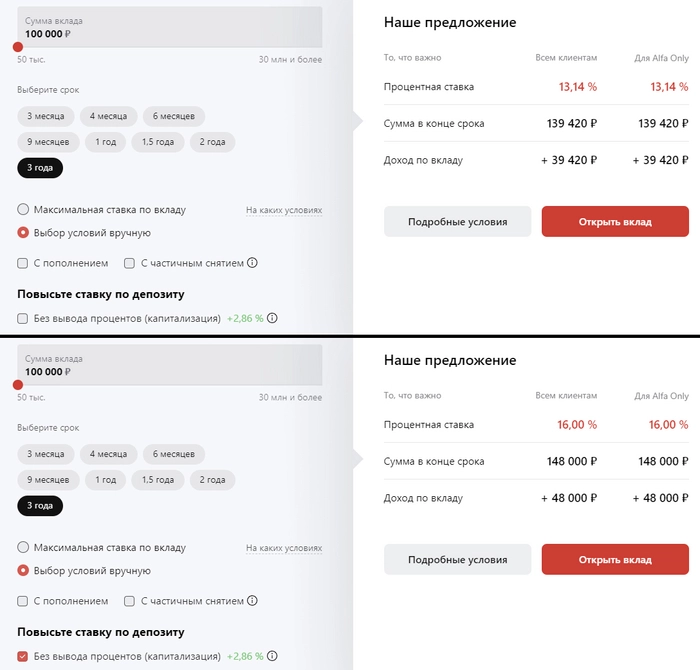

Сравниваю с банковским трёхлетним вкладом, например, таким:

Проценты по вклад без и с капитализацией

Брокерские приложение любят указывать эффективную доходность к погашению, причём не пишут об этом впрямую. Эффективная доходность к погашению подразумевает реинвестицию купонов в эту же облигацию. Просто пишут «доходность», а дальше сам догадайся, что это не простая доходность из категории «один раз купил, забыл, в конце получил тело + проценты». Поэтому всё надо перепроверять с калькулятором.

Кажется, что максимально корректно вклад без капитализации сравнить с доходностью к погашению, а вклад с капитализацией с эффективной доходности к погашению.

При сравнении отмечаю следующие моменты не в пользу облигаций:

- Сколько же надо купить облигаций, чтобы разовые купоны (7-15% годовых в зависимости от выпуска) были таких размеров, что на них можно купить ещё одну облигацию?

- Как дополнение к первому пункту, в отличие от вклада нельзя будет реинвестировать купон с точностью до копейки, в отличие от вклада. Поэтому «реальная» эффективная доходность будет ниже той, что вычисляется красивой формулой.

- В случае очередного апокалипсиса и необходимости в этот же момент забрать деньги, можно потерять больше при падении тела облигации, чем полученные купоны за период. В банковском вкладе свой стартовый вклад всегда можно полностью забрать, теряешь только «премию».

- Все доходность учитывают текущую цену облигаций, которая может меняться не в мою сторону в будущем. Во вкладе самой минимальной величиной для расчётов процента (до капитализации) будет первоначальная сумма.

- Часть доходностей отображается не до погашения, а до даты оферты, что может вводить в дополнительное заблуждение тех, кто не «в теме».

- Отсутствие налога на вклады, если доходы с них не превысят (Макс. КС за год)% * 1 млн.

Аргументы в пользу облигаций:

- Не все банки предлагают долгосрочный вклад, например, у ВТБ не увидел на сайте таких.

- У длинного банковского вклада с выгодным процентом, чаще всего встречается срок в три года. У облигаций, за счёт их большого количества, больше шансов найти подходящий по сроку погашения вариант.

- В спокойные времена можно забрать часть прибыли при продаже раньше погашений, зафиксировав «неполную прибыль».

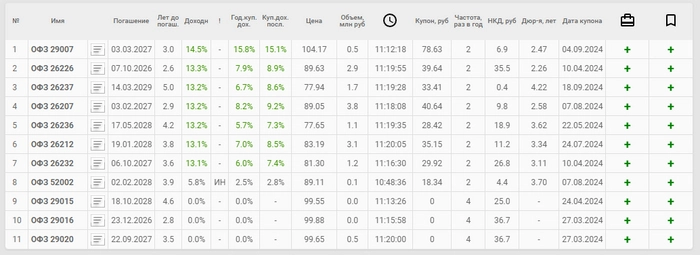

Смотрю ОФЗ с погашением до 2.5-5 лет, в целом всё печально. В лидерах ОФЗ-ПК, которую на пике ставок кажется покупать бессмысленно, надо покупать такое в спокойное время для штормов, подобных текущему.

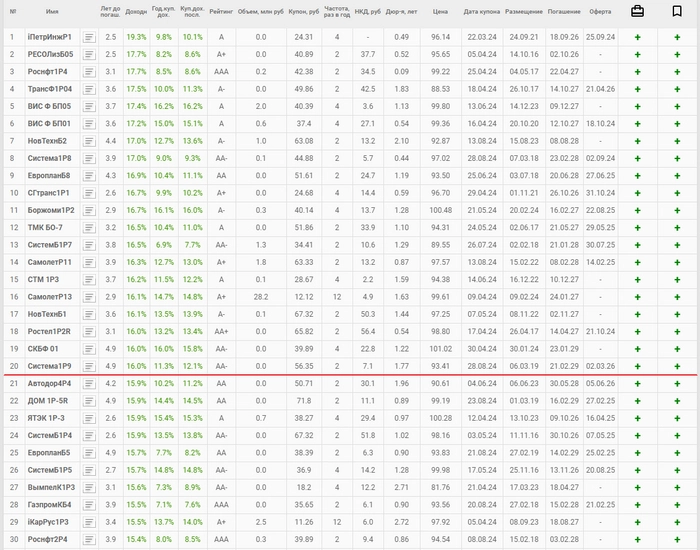

Корпоративные облигации, выбрал только те, у которых рейтинг от А:

Красной линией обозначил те, что дают эффективную доходность равную и выше банковского вклада из примера в начале в 16%. Не забываем про невозможность реинвестировать купоны с точностью до 100%, возможные налоги и волатильность цены облигаций.

Получается от облигаций на сроке в несколько лет можно получить столько же денег, сколько и в надёжном банке с защитой вклада от АСВ. Надёжные облигации в ближайшее время покупать просто бессмысленно при текущей политике? Акций рискованнее, но могут дать большую доходность, банковский вклад надёжнее при той же доходности.

Единственным плюсом облигации будет вычет от ИИС-А (и он не добавляет +13% к погашению, не забываем математику), но есть ограничение в 400 000 год, для бОльшей суммы вклад опять же подходит лучше по соотношению «надёжность-срок-прибыль».

Стоит ли открывать в таком случае длинный банковский вклад и фиксировать доходность в нём или надо рассмотреть облигации под другим углом? Надеяться на то, что ДКП через год резко поменяется на фоне светлого будущего? Есть ли у кого успешный опыт, когда длинный банковский вклад стал хорошим конкурентом фондового рынка?

Жду ваших мыслей и светлых идей в комментариях для обсуждения.

Подписывайтесь на мой канал, если негатив и фейлы в инвестициях это про вас. У меня и своего хватает и чужой раскопаю.

теги блога Unfriendly_Fire

- Heroes of Might and Magic 3

- акции

- банки

- банковские вклады

- башнефть

- брокеры

- ВТБ

- деньги

- депозитарные расписки

- Джеймс Браун

- Дэвид Боуи

- заблокированные активы

- знаменитости

- ИИС

- инвест идеи

- инвестидеи

- инвестиции

- инвестиции в недвижимость

- инвестиционная идея

- Индекс Шаурмы

- инфляция в России

- Итоги месяца

- кино

- конвертация префов в обычку

- криптобиржа

- ЛДВ

- Личное мнение

- налоговый вычет иис

- начинающий инвестор

- начинающим

- нестандартный взгляд

- новичкам

- обзор

- Облигации

- обмен активов

- обмен заблокированными активами

- офз с индексируемым номиналом

- первые шаги новичка на рынке акций

- привелигерованные акции

- привилегированные акции

- приложения брокеров

- проверка идей

- РУСАЛ

- трейдеры

- трейдинг

- экономия

*Золотые облигации или замещённые.

В реальном мире возникает препятствие по реальной возможности реинвестирования. Текущая цена и купон должны условно давать 13+% для реинвестирования, причём максимально математически точно.

Поэтому, как я вижу, у облигации должна быть эффективная доходность выше 13+%, чтобы компенсировать невозможность «реинвестирования до копейки».

Вклад на 3 года, на самом деле — это очень негибкий инструмент. При досрочном изъятии вклада вы теряете все проценты. У меня есть пара вкладов, открытых под ставку 9,1% — если их закрыть, я потеряю больше, чем заработаю, переложив эти вклады под более высокий процент. Придётся ждать окончания их срока. А облигации с таким же фиксированным купоном на ужесточении ДКП я бы давно продала с небольшим убытком и переложилась бы во флоатеры, отбив убыток довольно быстро.

И облигации я покупаю на ИИС, купоны приходят туда же без удержания НДФЛ. С процентов по вкладам за прошлый год придётся заплатить налог уже в конце ноября, а с купонов за прошлый год — только при закрытии ИИС, что случится не раньше, чем через два года, а то и позже. За этот год и вовсе платить не придётся, так как я планирую трансформировать свой старый ИИС-1 в ИИС-3 с освобождением прибыли до 30 млн. руб. от налога.

В общем, для разных жизненных ситуаций, размера капитала, склонности к риску и так далее могут быть выгодны разные варианты вложений или их комбинация.

И зачем?

Куда лупить будем?

Вроде есть на 36 мес, правда, проценты так себе: www.vtb.ru/personal/vklady-i-scheta/vtb-vklad-r/

smart-lab.ru/blog/999638.php

Я предпочел в основном вклады (но до полугода) и немного облигаций на ИИС.

Из облигаций я предпочел ОФЗ-ПК и ОФЗ-ИН.

Про отличие «старых» и новых (с 2020 г) флоатеров ОФЗ Вы наверное знаете? Новые имеют очень низкую волатильность, их рыночная цена близка к 100% почти всегда.

Только нужно учесть что при выпуске этот флоатер чуть дешевле стоит (на 2-3 процента), и ближе к окончанию стремится к 100% рыночной цены. Но колебания ставки ЦБ почти не влияют на его цену. В этом его отличие от «старых» флоатеров с 2 купонами.

Про ОФЗ-ИН думаю, они там чуть ли не на 3% упали со времён моей покупки осенью.

Смущает, что их и так в моём портфеле процентов по 15 каждая.

Жаль, только что в части вкладов пример только один.