Блог им. DmitriyZholobenko

Годовая дивидендная доходность, доходность ценной бумаги и магия чисел

- 06 марта 2024, 11:10

- |

Многие натыкались на такие заголовки: «Моя дивидендная доходность в Сбербанке 50% годовых», «Моя доходность по Газпрому 500%», «Моя инвестиция в Лукойл окупилась в 10 раз» .

Инфляция + время дают магию чисел. Данной магией пользуются многие блоггеры, инфобизнесмены, брокерские фирмы, маркетологи и так далее. Если бы была дефляция, то вам презентовали числа по другой методике расчета.

В 1998 году 1 литр молока стоил 3,5 ₽, в 2021 году 50-60 ₽. Как видно из примера, инфляция + время дали нам рост стоимости в 14-17 раз. Можно сделать заголовок «За 24 года 1 литр молока вырос в цене в 17 раз », звучит с оттенком кликбейта, но отражает суть.

Данный заголовок несет негатив, показывая, как со временем обесцениваются деньги, с инвестициями же наоборот инфляция+ время несут позитивный заголовок «Мой капитал вырос в 17 раз». Прочитав информацию мы понимаем, что 3,5 ₽ инвестированные в 1998 году, превратились в 60₽ в 2021 году, но на них сможем купить литр молока, как и в 1998.

Доходность ценной бумаги и магия чисел

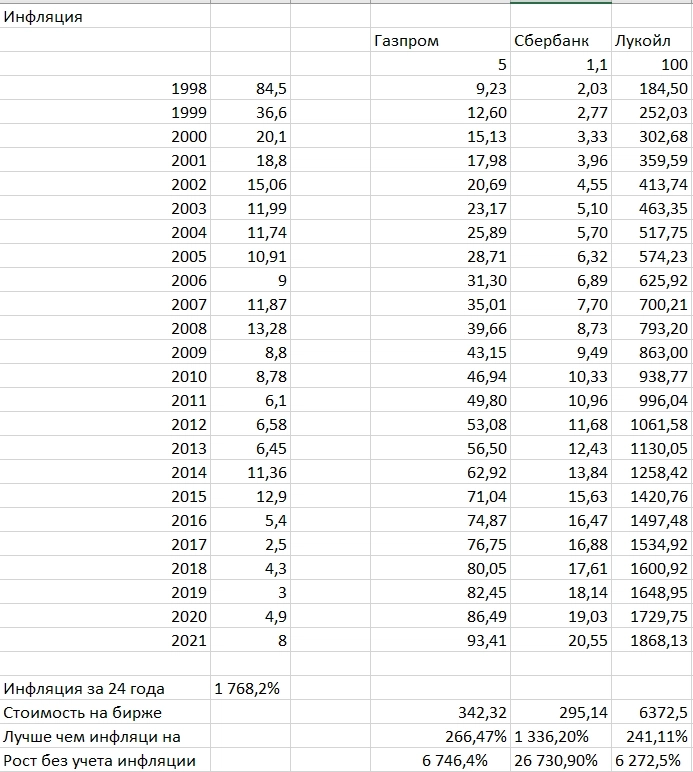

Решил посмотреть какая же доходность реальная доходность Сбербанка, Газпрома, Лукойла с января 1998 года по декабрь 2021.

Стоимость акции в январе 1998 года

- Лукойл — 100₽

- Газпром — 5₽

- Сбербанк — 1,1 ₽

Взял инфляцию начиная с 1998 года по 2021 год — 1768,2 %. 1 ₽ в начале 1998 года равен 18,68 ₽ по покупательной способности в конце 2021 года.

Если сравнивать стоимость литра молока в 1998 и 2021 году, инфляцию с 1998 по 2021 год, то значения примерно равны — 1600% против 1768,2%.

С учетом инфляции и без увеличения покупательной способности нашего капитала и полученных дивидендов, стоимость акций следующая:

- Лукойл — 1868,13 ₽

- Газпром — 93,41₽

- Сбербанк — 20,55₽

На конец декабря 2021 года стоимость следующая:

- Лукойл — 6372,5₽

- Газпром- 342,32₽,

- Сбербанк- 295,14₽

Как видно из расчетов, то стоимость данных бумаг обгоняет инфляцию за данный срок на :

- Лукойл — 241,11%

- Газпром — 266,47%

- Сбербанк — 1 336,20%

Если презентовать с магией чисел и не учитывать инфляцию и покупательную способность капитала, то можно озвучить следующие числа:

- Лукойл — 6 272,5%

- Газпром — 6 746,4%

- Сбербанк — 26 730,90%

Согласитесь заголовок «Моя доходность в акциях Сбербанка 26 830%» звучит интригующе? Но реальное увеличение покупательной способности акции Сбербанка 14 раз, Газпрома и Лукойла 3,4 -3,6 (без учета дивидендов).

Многие блоггеры ради привлекательных заголовков используют следующий метод: из стоимости покупки вычитают поступающие дивиденды, соответственно если акция была куплена за 100 ₽, дивиденды за все время 50 ₽, стоимость акции на данный момент 200 ₽, то презентуется доходность по ценной бумаге — 300-400% .

Мне интересно, а какой вид расчетов будет в том случае, если полученные дивиденды будут больше, чем стоимость покупки? Если акция была куплена за 100 ₽, дивиденды за все время — 110 ₽, стоимость акции на данный момент — 200 ₽, то какую доходность по ценной бумаге презентовать? Акции Лукойла стоили в 1998 году 100 ₽, дивиденды с 1998 по 2021 год были в десятки раз больше, чем стоимость закупки, то как будут считать?

Данная методика расчета доходности в ценной бумаге один большой кликбейт и чаще всего её презентуют блоггеры, которые не сталкивались с моментом, когда дивиденды полученные по бумаге намного больше, чем её стоимость.

Дивиденды и магия чисел

С дивидендами тоже используют магию чисел, чтобы заголовок был более привлекательный, но это опять же игра числами и она не отражает реальную покупательскую способность капитала.

Акция Газпрома в 1998 году стоила 5 ₽, дивиденды в 2021 году — 12,55 ₽, в 2022 прогнозируют 44,57 ₽. Сделаю небольшую работу за инфобизнесмена и придумаю ему заголовок «В следующем году моя дивидендная доходность в акциях Газпрома 791,4% годовых».

Звучит красиво и кликбейтно? Автора привлечь за кликбейт не получится, ведь его дивидендная доходность без учета инфляции и налогов будет действительно 791%. Но если мы в расчеты добавим инфляцию, покупательную способность и время, то доходность будет 47,71%. Разница в 16,58 раз. Со Сбербанком и Лукойлом ситуация будет аналогичной.

Чем дольше Вы будете держать акции, тем красивее будут ваши числа на счетах

В книгах о Уоррене Баффете и его стиле инвестирования тоже используют такую магию и рассказывают нам какие заоблачные дивиденды в % получает Уоррен Баффет относительно стоимости покупки и там тоже не учитывают инфляцию и покупательную способность денег.

Для инвестора важно, чтобы росла покупательская способность его капитала и через определенные промежутки времени на свой капитал он мог купить больше товаров и услуг. Большие числа не равны увеличению покупательной способности капитала.

Вы можете просмотреть мои другие труды на Дзен - dzen.ru/optimizerlife или в Телеграмме — t.me/optimizerlife

теги блога dmz91

- инфляция

- IMOEX

- Ozon

- Ozon банк

- VK

- Wildberries

- автоваз

- автоследование

- акции

- аэрофлот

- банки

- брокеры

- вклады

- ВТБ

- Газпром

- депозиты

- дивиденды

- ЕМС

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- Индекс Московской Биржи

- интерао

- инфляция в России

- итоги инвестирования

- квазиказначейские акции

- книги

- кофе

- Лукойл

- маркетплейс

- ММК

- Московская биржа

- налогообложение на рынке ценных бумаг

- НЛМК

- Новатэк

- Норникель

- ожидания

- озон

- оперативная память

- отказ от кофе

- полюс

- Портфель инвестора

- редомициляция

- результаты

- Русагро

- русал

- сбер

- сбербанк

- Северсталь

- сургут преф

- т-технологии

- Транснефть преф

- трейдинг

- фондовый рынок

- ФСК Россети

- фьючерс MIX

- шорт

- экономика России

- эксперимент

- Эн+ Груп

- Юнипро

- Яндекс

- Яндекс Маркет

В январе 2024 — 5600 руб. за грамм

Но беда в том, что все остальные варианты — еще хуже.

А даже 5%(в РФ даже побольше), да после инфли, да лет через 30....

Вполне отлично будет.