SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. rbesedovskiy

Ежедневный обзор по опционам на фьючерс РТС. (24.01.2013)

- 24 января 2013, 23:35

- |

Обзор сегодняшнего рынка

Интересный сегодня денёк, на текущий момент рисуется «черепаховый суп» на дневном графике, так что даже с моим «бычьим взглядом» на рынок можно подумать о шорте, если рынок закроется ниже 160 860. Так как пост по опционам, то просто немножко переведу дельту в отрицательную сторону по открытому стрэддлу.

Оборот по опционам на фьючерс РТС составил 7,2 млрд рублей в районе среднего значения.

Оборот по опционам на самые ликвидные акции составил 136 млн рублей, что значительно ниже среднего.

Ещё надо отметить крайне низкий открытый интерес, что тоже не внушает доверия к росту.

Тем не менее эшелоны, по прежнему, растут. Судя по всему вариант с падением фьючерса РТС при растущих эшелонах, который я до этого не рассматривал вполне может реализоваться.

Пут-колл ратио

Пут-колл ратио фьючерс РТС = 1,79 (пожалуй, максимум с начала января)

Пут-колл ратио Акции = 0,8 (Физики продолжают покупать коллы на фишки, что не сулит фишкам ничего хорошего).

Реальная торговля

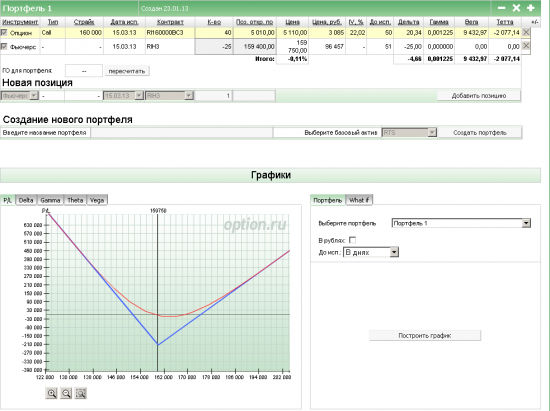

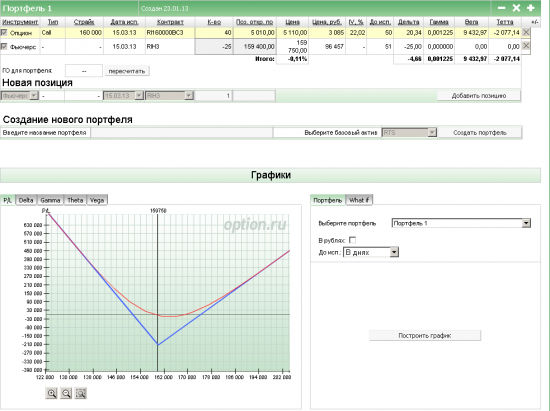

Текущая позиция

40 коллов март 160 000

-20 фьючерсов РТС

Если рынок закроется ниже 160 860, планирую увеличить короткую позицию по РТС до -25 фьючерсов, что слегка наклонит общую позицию до такого вида.

План по управлению позицией

Если завтра черепаховый суп реализуется и рынок пойдет вниз на растущем открытом интересе, то повременю с выравниванием дельты, если же интерес будет падать на падении, то на первой же растущей часовой свечке часть коротких фьючей буду закрывать.

Если же, всё-таки, будем расти и вырастем выше 162, то предположительно открою немного коротких февральских путов, опять же если рост будет на растущем ОИ.

Теоретический практикум

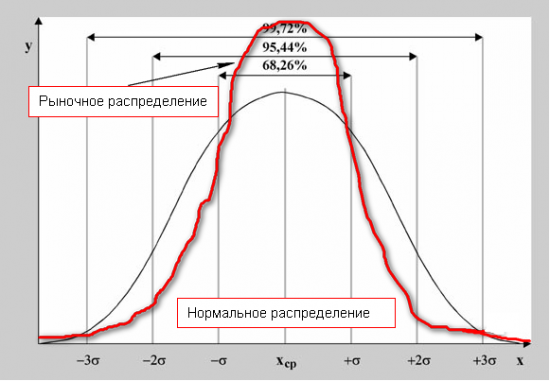

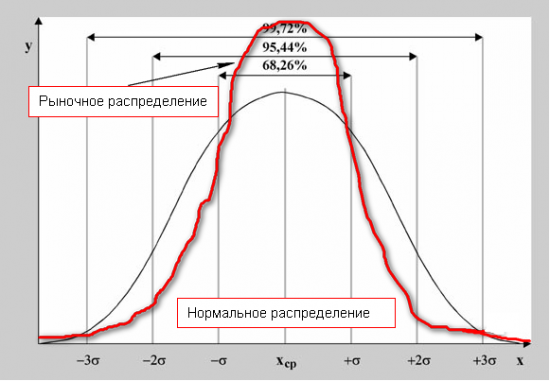

Рыночное распределение vs Нормальное распределение

Чтобы не вдаваться в сложные термины, попробую объяснить на простом примере, что такое рыночное распределение и нормальное распределение. В качестве примера возьмём распределение роста среди взрослых особей мужского пола в России. Средний рост составляет 1 м 75 см, допустим стандартное отклонение составляет 10 см.

Нормальное распределение

Если нормальное распределение имеет место, то можно предполагать следующее.

Что любой встреченный мужчина будет ростом от 1 м 65 см до 1м 85 см с вероятностью 68%. С вероятностью 95% любой встреченный мужчина будет ростом от 1 м 55 см до 1м 95 см. И с вероятностью 99,5% любой встреченный мужчина будет ростом от 1м 45 см до 2м 05 см. Соответственно, при нормальном распределении встретить мужчину ростом 3 м считается практически невозможным, также как мужчину ростом 40 или 50 см.

Рыночное распределение

Теперь допустим, что распределение роста было таким же, как распределение цен на рынке, как бы в этом случае всё выглядело. С вероятностью, к примеру, 80% любой встреченный мужчина был бы ростом от 1 м 65 см до 1 м 85 см. Дальше всё идёт примерно также, как и в случае с нормальным распределением. Самое интересное, что на крайних границах при рыночном распределении можно спокойно встретить 3х метрового человека и не одного, ещё чаще будут встречаться мужчины с ростом 40-50 см.

Наглядно на картинке это будет выглядеть примерно так. (Сразу извиняюсь за качество графика рыночного распределения, так как художник из меня не самый лучший)

Вывод

Какой практический вывод можно сделать из всего вышесказанного. На рынке нету середины. То есть либо рынок ходит так, что выносит всех по обеим сторонам, либо он не ходит вообще. Так как в основе Блэка-шоулза лежит нормальное распределение (на небольших отклонениях можно взять и его вместо логнормального погрешность небольшая), то выводы следующие- опционы около денег дороже, чем они должны стоить, так как вероятность стояния на месте выше, чем в теоретической модели, а опционы сильно вне денег дешевле, чем они должны стоить.

Соответственно, продавать надо то, что страшнее всего — стрэддлы, а покупать то, что кажется не случится никогда к примеру сейчас купить 135е путы.

Из собственного опыта я хорошо помню, как покупал по 100 пунктов путы август 2011 страйк 175 000, так как опыт был небольшой, то по 2 500 я их отдал, считая что это была суперсделка, после этого они выросли до 20 000. Это к вопросу стоит ли покупать лотерейные билеты. Я считаю, что стоит. Один месяц увеличивший вложения в 200 раз покроет 15(!!!) лет без «чёрных лебедей». В своём вебинаре Алексей Каленкович правильно сказал, что с лотерейными билетами очень сложно просчитывать риск. Естественно, что в них вкладывать более 2% от капитала смысла не имеет, так как можно просто не дождаться своего часа.Хотя, я ещё рассматривал вариант для людей имеющих стабильный доход с другого места работы. Можно просто 10% от зарплаты вкладывать в далёкие путы вне денег, как вариант.

В следующих обзорах будут разбираться различные опционные стратегии в связке с рыночными паттернами, при которых их лучше применять.

Интересный сегодня денёк, на текущий момент рисуется «черепаховый суп» на дневном графике, так что даже с моим «бычьим взглядом» на рынок можно подумать о шорте, если рынок закроется ниже 160 860. Так как пост по опционам, то просто немножко переведу дельту в отрицательную сторону по открытому стрэддлу.

Оборот по опционам на фьючерс РТС составил 7,2 млрд рублей в районе среднего значения.

Оборот по опционам на самые ликвидные акции составил 136 млн рублей, что значительно ниже среднего.

Ещё надо отметить крайне низкий открытый интерес, что тоже не внушает доверия к росту.

Тем не менее эшелоны, по прежнему, растут. Судя по всему вариант с падением фьючерса РТС при растущих эшелонах, который я до этого не рассматривал вполне может реализоваться.

Пут-колл ратио

Пут-колл ратио фьючерс РТС = 1,79 (пожалуй, максимум с начала января)

Пут-колл ратио Акции = 0,8 (Физики продолжают покупать коллы на фишки, что не сулит фишкам ничего хорошего).

Реальная торговля

Текущая позиция

40 коллов март 160 000

-20 фьючерсов РТС

Если рынок закроется ниже 160 860, планирую увеличить короткую позицию по РТС до -25 фьючерсов, что слегка наклонит общую позицию до такого вида.

План по управлению позицией

Если завтра черепаховый суп реализуется и рынок пойдет вниз на растущем открытом интересе, то повременю с выравниванием дельты, если же интерес будет падать на падении, то на первой же растущей часовой свечке часть коротких фьючей буду закрывать.

Если же, всё-таки, будем расти и вырастем выше 162, то предположительно открою немного коротких февральских путов, опять же если рост будет на растущем ОИ.

Теоретический практикум

Рыночное распределение vs Нормальное распределение

Чтобы не вдаваться в сложные термины, попробую объяснить на простом примере, что такое рыночное распределение и нормальное распределение. В качестве примера возьмём распределение роста среди взрослых особей мужского пола в России. Средний рост составляет 1 м 75 см, допустим стандартное отклонение составляет 10 см.

Нормальное распределение

Если нормальное распределение имеет место, то можно предполагать следующее.

Что любой встреченный мужчина будет ростом от 1 м 65 см до 1м 85 см с вероятностью 68%. С вероятностью 95% любой встреченный мужчина будет ростом от 1 м 55 см до 1м 95 см. И с вероятностью 99,5% любой встреченный мужчина будет ростом от 1м 45 см до 2м 05 см. Соответственно, при нормальном распределении встретить мужчину ростом 3 м считается практически невозможным, также как мужчину ростом 40 или 50 см.

Рыночное распределение

Теперь допустим, что распределение роста было таким же, как распределение цен на рынке, как бы в этом случае всё выглядело. С вероятностью, к примеру, 80% любой встреченный мужчина был бы ростом от 1 м 65 см до 1 м 85 см. Дальше всё идёт примерно также, как и в случае с нормальным распределением. Самое интересное, что на крайних границах при рыночном распределении можно спокойно встретить 3х метрового человека и не одного, ещё чаще будут встречаться мужчины с ростом 40-50 см.

Наглядно на картинке это будет выглядеть примерно так. (Сразу извиняюсь за качество графика рыночного распределения, так как художник из меня не самый лучший)

Вывод

Какой практический вывод можно сделать из всего вышесказанного. На рынке нету середины. То есть либо рынок ходит так, что выносит всех по обеим сторонам, либо он не ходит вообще. Так как в основе Блэка-шоулза лежит нормальное распределение (на небольших отклонениях можно взять и его вместо логнормального погрешность небольшая), то выводы следующие- опционы около денег дороже, чем они должны стоить, так как вероятность стояния на месте выше, чем в теоретической модели, а опционы сильно вне денег дешевле, чем они должны стоить.

Соответственно, продавать надо то, что страшнее всего — стрэддлы, а покупать то, что кажется не случится никогда к примеру сейчас купить 135е путы.

Из собственного опыта я хорошо помню, как покупал по 100 пунктов путы август 2011 страйк 175 000, так как опыт был небольшой, то по 2 500 я их отдал, считая что это была суперсделка, после этого они выросли до 20 000. Это к вопросу стоит ли покупать лотерейные билеты. Я считаю, что стоит. Один месяц увеличивший вложения в 200 раз покроет 15(!!!) лет без «чёрных лебедей». В своём вебинаре Алексей Каленкович правильно сказал, что с лотерейными билетами очень сложно просчитывать риск. Естественно, что в них вкладывать более 2% от капитала смысла не имеет, так как можно просто не дождаться своего часа.Хотя, я ещё рассматривал вариант для людей имеющих стабильный доход с другого места работы. Можно просто 10% от зарплаты вкладывать в далёкие путы вне денег, как вариант.

В следующих обзорах будут разбираться различные опционные стратегии в связке с рыночными паттернами, при которых их лучше применять.

71 |

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

теги блога Роман Беседовский

- bitcoin

- CME

- EURUSD

- Exante

- Forex

- google trends

- IV

- wealth lab

- wealth-lab

- азбука трейдера

- американский рынок

- анализ сделок

- бизнес

- брокер

- волатильность

- вопрос

- Вопрос ко всем

- встреча smart-lab

- грааль

- дисциплина

- долгосрочная идея

- доллар

- йога и трейдинг

- коррекция

- краткосрочная идея

- краткосрочно

- криптовалюта

- мое

- мысли в слух

- Мысли о рынке

- недвижимость

- нефть

- облигации

- обсуждение

- обучение

- обучение трейдингу

- опрос

- опционы

- отзыв

- открытый интерес

- преимущество на рынке

- прогнозирование

- прогнозы

- психология

- психология торговли

- психология трейдинга

- риск менеджмент

- рискменеджмент

- РТС

- саморазвитие

- синтетика

- теханализ

- технический анализ

- торговая система

- торговые системы

- торговый план

- точка входа

- трейдинг

- фьюч ртс

- фьючерс ртс

- фьючерс на индекс РТС

- фьючерс на РТС

- фьючерс РТС

- цели в трейдинге

--«продавать надо то, что страшнее всего — стрэддлы»

их, родимых)) тока я бы не сказал, что это страшнее всего… наоборот, комфортно весьма. на след недельке заделаю топик на продажу связок на экспу…

Это к вопросу стоит ли покупать лотерейные билеты. Я считаю, что стоит. Один месяц увеличивший вложения в 200 раз покроет 15(!!!) лет без «чёрных лебедей».

может иногда и стоит, вопрос конечно дискуссионный )

но я всё же пока придерживаюсь позиции типа или ты лотерею организуешь(ну хотя бы спонсируешь), либо в неё играешь )

совмещать как-бы тяжело…

по своей тактике на этот месяц — пока все ждут обвала(некоторые правда ждут взлёта в космос), я за 10 дней сформировал достаточно широкий короткий стренгл где-то на треть депо с рассчётной доходностью около 5 % на всё депо.

это если не будет резких движей — а если будут планирую от неких уровней резко запирамидиться фьючём, надо же пробовать что-то новое )

За обзор и рассказ про «колокола» Роману +++

не бросайте это дело, должен же кто-то сплачивать опционщиков!

Да, но ключевое слово здесь в «теоретической модели». Потому что в реальности далекие опционы торгуются дороже нежели по теории.