Блог им. stanislav_g_9yc

Перевод книги "Хакер фондового рынка". Как работают торговые системы?

- 04 февраля 2024, 08:39

- |

Ранее:

1. Предисловие.

2. Торговля деньгами.

3. Биржевая цена.

4. Золотоискатели и ломбарды.

5. Тики, бары, свечи.

Как работают торговые системы?

Кривая цен на рис. 1 на первый взгляд производит довольно хаотичное впечатление. С середины апреля до начала июня можно выделить область подъема — тренд. Если бы вы купили в начале роста и продали в конце, то получили бы хорошую прибыль. Но как узнать заранее, когда начинается и когда заканчивается тренд? Кривая, похоже, не помогает, потому что в пределах тренда, а также в других областях она показывает много нерегулярных колебаний. Очевидно, что помимо тренда он подвержен множеству различных влияний. Эти влияния исходят от рынка — совокупности всех покупателей и продавцов рассматриваемого актива. В случае с курсом EUR/USD это все банки, трейдеры и валютные дилеры, которые торгуют евро и долларами.

На эффективном рынке цены зависят только от реальных событий. В случае с акциями компаний это может быть публикация квартальных результатов или объявление нового вида продукции, в случае с иностранной валютой — например, изменение политики центрального банка или публикация экономических данных. На таком совершенном рынке существуют только фундаментальные трейдеры, которые обладают всей информацией, всегда принимают рациональные решения и действуют без промедления. Они реагируют не только на общественные события, но и на свои собственные потребности. Когда результаты компании хорошие, стоимость акции повышается, что отражается в скачке новой цены. Если трейдеру просто нужны наличные, он продает свои акции; если ему нужна иностранная валюта, например, для хеджирования экспортной сделки, он покупает валютную пару. Публичные события приводят к резким скачкам цен, частные — к меньшим неравномерным движениям цен, «шуму» на кривой цен. Поскольку ни частные, ни публичные события, имеющие отношение к цене, не могут быть предсказаны — по крайней мере, без инсайдерской информации — кривые цен на таком эффективном рынке напоминают случайные кривые без какой-либо информации для прогнозирования будущих цен.

К счастью для торговых систем, реальные рынки далеки от этого идеала. Иногда они более, иногда менее эффективны. Неэффективность рынка вызвана неполнотой информации — например, когда банкротство компании становится очевидным не сразу, а лишь постепенно. Они также вызваны нерациональной или предсказуемой торговлей, особенно когда трейдеры реагируют на саму цену, например, следуя за толпой. Неэффективность всегда сопровождается отклонением кривой цен от случайной кривой. Существует множество различных видов неэффективности, и все они отражаются на кривой цен. Неэффективность позволяет с определенной степенью точности предсказать ограниченную часть кривой цен — или другие свойства кривой, такие как тенденция возврата к среднему значению. Вопрос теперь, конечно, в том, как обнаружить такую неэффективность в кривых цен?

Посмотрите на следующие две кривые (рис. 4):

Рис. 4 Кривая цен и случайная кривая

Одна из двух кривых — это курс EUR/USD, то есть цена евро в долларах. Другая кривая — это совокупность бессмысленных случайных чисел, сгенерированных компьютером. Можете ли вы определить, какая кривая цен является реальной?[7] В ходе исследований даже опытные трейдеры и аналитики не смогли отличить реальные кривые цен от случайных чисел, не говоря уже об идентификации актива или прогнозировании дальнейшей ценовой тенденции. Тем не менее, сходство между этими двумя кривыми лишь поверхностное. Цены — это не случайные числа. Они не возникают случайным образом и обладают многими свойствами, которые не встречаются у случайных чисел.

Здесь на помощь приходит компьютер. В отличие от человека, компьютер без проблем отличит настоящую кривую от ложной на рис. 4. Для этого он может использовать множество методов. Например, простым является частотный анализ движения цен:

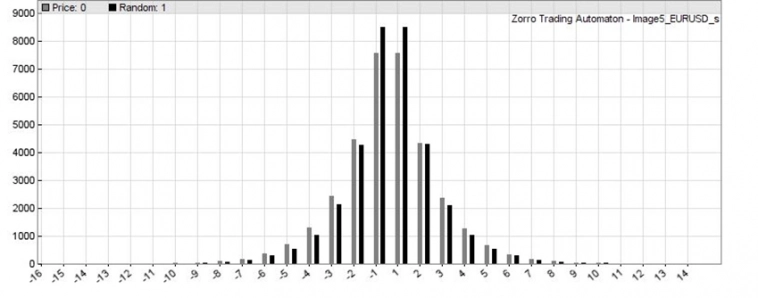

Рис. 5 EUR/USD, частота и продолжительность ценовых движений

На графике (рис. 5) высота столбиков соответствует частоте последовательностей столбиков с растущими или падающими ценами. Светлые полосы были рассчитаны по реальной кривой цен EUR/USD, темные — по случайной кривой. Цифры на оси x указывают продолжительность движения цен в барах, справа для растущих цен и слева для падающих цен. Бар над цифрой 3, например, показывает, как часто цена поднималась в течение трех баров подряд, или, другими словами, как часто на кривой встречается последовательность из трех белых свечей. Если бы цены вели себя как случайные числа, светлые полосы должны были бы быть той же длины, что и темные. Мы видим, что это не так: последовательности из 3, 4, 5 и более свечей одного цвета встречаются чаще на истинной кривой цены, чем на случайной кривой. Одиночные белые или черные свечи — цена растет в одном баре и падает в следующем или наоборот, представленные барами 1, — напротив, встречаются реже. Причина этого эффекта заключается в том, что цены имеют тенденцию сохранять свое направление в краткосрочной перспективе. Это называется «толстыми хвостами» распределения цен. Хвосты", то есть отростки слева и справа на диаграмме выше, у реальных цен несколько «толще», чем у случайных чисел. Этот эффект иногда более, иногда менее выражен для всех активов и для всех периодов баров, например, минут или дней вместо часов.

Можно подумать, что этот эффект можно легко перевести в денежную форму. Мы просто ждем, пока цена не поднимется на 2 бара. Затем мы покупаем. С вероятностью, которая несколько выше шанса — около 52%, в зависимости от кривой цены — цена продолжит расти в третьем баре, так что мы сможем затем продать с прибылью. Это уже путь к быстрым деньгам? К сожалению, нет — даже если пренебречь торговыми издержками. Потому что рынок всегда не дает торговле стать слишком легкой. Цены ведут себя таким образом, что для 48% сделок, которые мы потеряем таким образом, средний убыток немного превышает прибыль для оставшихся 52%. Таким образом, прибыль и убытки уравновешивают друг друга. Вы можете сами проверить это позже с помощью простого скрипта и различных активов. Кстати, именно по этой причине поставщики бинарных опционов, где вы ставите только на рост или падение цены, всегда предлагают значительно худшие коэффициенты ставок, чем 1:1.

Однако в кривых цен есть неэффективность, которую можно использовать в торговых системах. Один из них вы можете увидеть на следующей схеме (рис. 6):

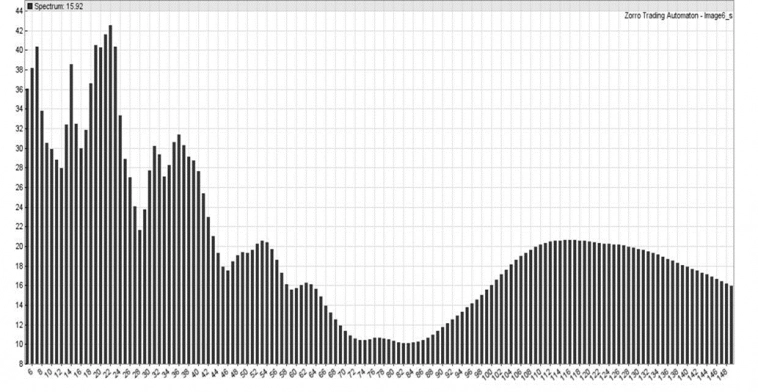

Рис. 6 S&P500, частотный спектр

Это спектральный анализ, примененный здесь к ценовой кривой S&P500 в январе 2013 года (S&P500 = фондовый индекс Standard & Poor, значение 500 наиболее важных акций США). Спектральный анализ выявляет регулярные циклы в кривых цен. Циклы часто возникают потому, что трейдеры закрывают прибыльные сделки через иной период времени, чем убыточные. Этот эффект может синхронизировать поведение большого количества трейдеров и таким образом наложить отпечаток колебаний на кривую цен. Другие циклы возникают просто из-за различного поведения рынка на ежедневной и еженедельной основе. Таким образом, на кривую цен часто накладывается смесь относительно резко выраженных циклов разной длины — типичная неэффективность, которая не встречается в случайных кривых. Эти циклы можно увидеть как «пики» в показанном спектре. По оси X откладывается продолжительность цикла в часах, по оси Y — амплитуда, т.е. сила колебаний. Самый сильный цикл составляет около 24 часов, что соответствует одному дню. Можно выделить и другие выраженные циклы продолжительностью 36, 54 и 64 часа. Справа мы видим широкий холм с пиком около 120 часов — это недельный цикл (1 неделя = 5 рабочих дней = 120 часов). Выходные не учитываются, потому что кривая цен не имеет баров.

Что может сделать торговая система с этой информацией? Следующий график (рис. 7) показывает другой взгляд на ситуацию. Мы видим ту же кривую цен S&P500, с которой был взят спектральный анализ, а в окне ниже — ее самый сильный цикл за 24 часа, отфильтрованный из кривой с помощью полосового фильтра:

Рис. 7 S&P500, кривая цен с 24-часовым циклом

Вы можете видеть, что этот цикл примерно повторяет колебания кривой цен. Иногда колебания цикла даже немного опережают ценовую кривую. Система может использовать эту кривую цикла для торговли: Покупайте в начале нисходящего колебания, продавайте в начале восходящего колебания. Хотя это была бы только примитивная система, она, как можно видеть, играя на сделках, сгенерированных таким образом на кривой выше, принесла бы прибыль в целом. Тот факт, что цена S&P500 в целом выросла в течение месяца, не имеет значения. То же самое будет происходить и с падающей ценой. В одной из следующих глав мы разработаем систему, торгующую с помощью такой отфильтрованной кривой цикла.

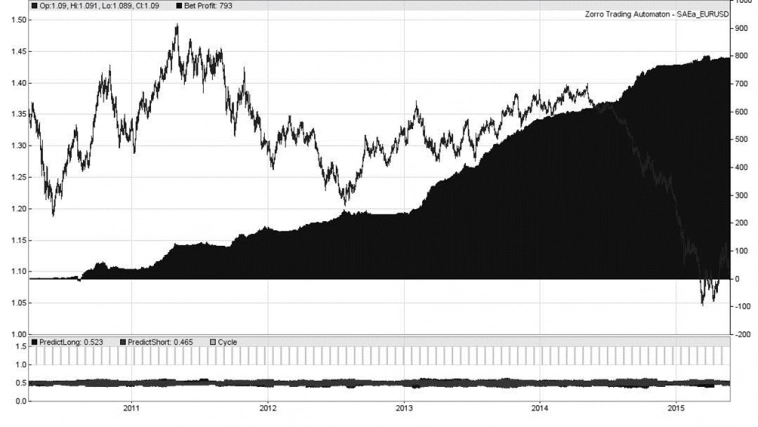

Часто на рынке складываются временные модели движения цен, которые могут быть использованы интеллектуальными алгоритмами для прогнозирования краткосрочных тенденций. Следующая кривая была сгенерирована нейронной сетью с алгоритмом «глубокого обучения» (рис. 8):

Рис. 8 — Нейронная сеть, кривая попадания

В нейронной сети данные проходят через несколько слоев, состоящих из «нервных клеток», которые связывают их между собой и в итоге извлекают из них прогнозируемые значения. Если смотреть со стороны, такая сеть представляет собой «черный ящик». Критерии, по которым он принимает свои решения, непрозрачны. Это происходит потому, что отдельные клетки сами себя подключают в процессе обучения, пытаясь минимизировать ошибки предсказания. Так они извлекают уроки из успеха или неудачи. Существуют определенные процедуры обучения, которые позволяют нейронным сетям распознавать закономерности даже в чрезвычайно «шумных» данных. В приведенной выше сети используется такой метод. Он изучает изменения цен за последние несколько часов и использует их для прогнозирования ценовой тенденции евро/доллара в течение следующих 60 минут. Черная кривая — это курс евро в долларах США, плоская кривая представляет собой сумму всех правильных прогнозов до этого момента минус все неправильные прогнозы. В среднем сеть оказывается верной в 56% всех случаев[8], т.е. она достигает значительно большего числа попаданий, чем 52% с простым 2-барным трендом, упомянутым выше. В ходе тестирования сеть переобучалась каждые 4 недели, так как ценовые модели недолговечны и частота попаданий начинает падать вскоре после обучения. Однако, как вы видите, такие прогностические закономерности продолжают развиваться в ценовых кривых, и мы можем воспользоваться ими. Эти закономерности не встречаются в случайных данных: В таком случае кривая попадания будет иметь произвольный ход без заметного увеличения.

Еще одну интересную неэффективность можно увидеть в следующих двух распределениях цен:

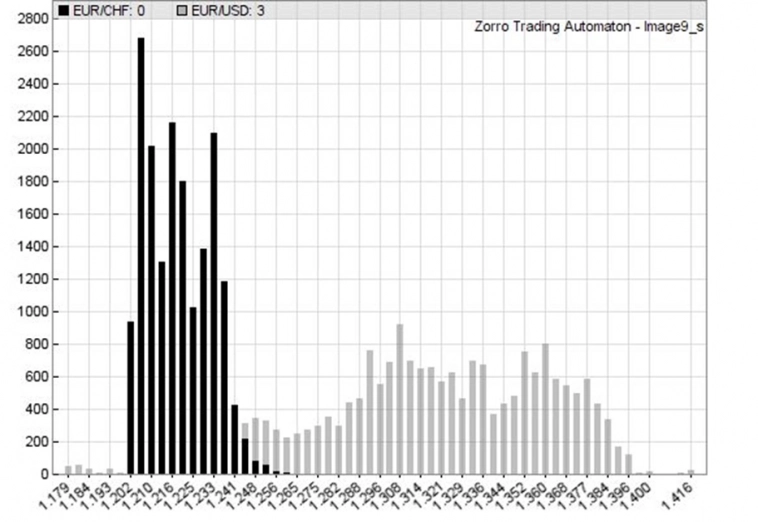

Рис. 9 — EUR/CHF и EUR/USD, частотное распределение цен

В гистограмме высота столбика соответствует частоте, с которой цена, указанная на горизонтальной оси, встречается на кривой цен. Темные столбики основаны на цене евро в швейцарских франках (EUR/CHF), светлые — на цене евро в долларах (EUR/USD). Распределение цен EUR/CHF довольно узкое с резкой границей слева. Напротив, ценовое распределение EUR/USD гораздо шире и имеет отростки с обеих сторон. Вот как обычно выглядит распределение цен. Сжатое распределение EUR/CHF, с другой стороны, является аномалией — а аномалии всегда указывают на неэффективность, которую можно использовать для получения прибыли в алгоритмической торговле. Это было вызвано ценовым ограничением, которое Швейцарский национальный банк ввел в отношении франка с сентября 2011 года по январь 2015 года. Целью было защитить швейцарскую туристическую и экспортную индустрию от завышенного курса франка. Ограничение не позволило евро опуститься ниже 1,20 франка и в то же время замедлило движение цен в противоположном направлении. Отсюда и узкое распределение. Эта неэффективность выглядит не очень увлекательно, но она может приносить прибыль, как на сборочном конвейере.

Конечно, это лишь несколько из множества способов, которыми ценовые кривые отклоняются от случайных кривых и служат отправными точками для торговых систем. Похоже, что взломать рынки очень просто. Но торговля — это в значительной степени игра вероятностей. Большинство неэффективностей дают системе лишь относительно небольшое преимущество, чуть более 50% увеличения шансов на победу, поэтому любая небольшая ошибка превращает выигрышную систему в проигрышную. Это связано с тем, что неэффективность, сулившая большие и определенные прибыли, четко отображалась бы на кривой цен и впоследствии была бы выявлена и использована все большим количеством участников рынка. Это, в свою очередь, повлияет на рынок и рано или поздно приведет к его исчезновению.

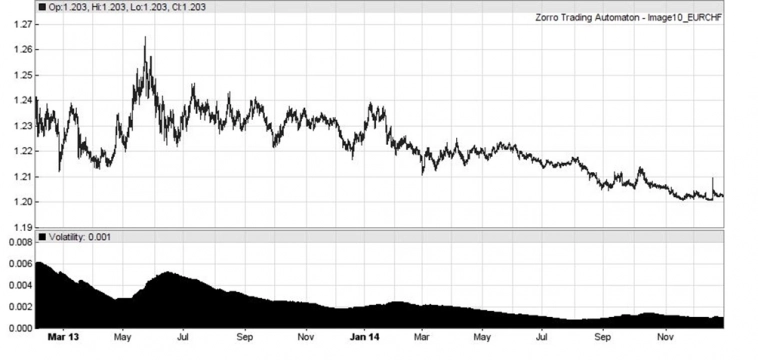

Вышеупомянутая неэффективность EUR/CHF соответствовала этим условиям. Она была хорошо видна и обещала прибыль при незначительном риске. Последствия можно хорошо проследить на следующем графике (рис. 10):

Рис. 10 — Эксплуатация EUR/CHF через торговые системы сетки

Выше находится кривая цены EUR/CHF, ниже — ее волатильность, т.е. средняя сила колебаний цены. Мы помним: у EUR/CHF была поразительная неэффективность, а именно узкое распределение цен, вызванное потолком цен Швейцарского национального банка. Сначала банда спекулянтов и хедж-фондов попыталась на этом заработать — но не с помощью алгоритмической торговли. В 2012 году они покупали швейцарские франки как сумасшедшие. Идея заключалась в том, чтобы поднять курс франка по отношению к евро до тех пор, пока потолок цен не рухнет. Это немедленно привело бы к дальнейшему росту курса франка и принесло бы солидную прибыль. Но все обернулось иначе. Швейцарский национальный банк использовал свои неисчерпаемые резервы и поддержал обменный курс EUR/CHF путем массовых продаж франков. В общей сложности за год она инвестировала в вспомогательные продажи сумму, эквивалентную 200 миллиардам долларов. Хедж-фонды не выдержали и ушли в конце 2012 года с поджатыми хвостами (и, надеюсь, болезненными потерями).

Теперь путь для алгоритмических торговых систем был свободен. Во время битвы за франк торговать EUR/CHF было невозможно, поскольку курс был практически неподвижен вблизи границы 1,20. В начале 2013 года первым хакерам пришла в голову идея использовать неэффективность рынка с помощью особой процедуры — «сеточного трейдера». Метод оказался станком для печатания денег. Благодаря ценовому лимиту, не было риска «бегства» цены — даже вверх, потому что Швейцарский национальный банк должен был снова продать валюту, накопленную в результате поддерживающих продаж, когда франк вырос. Таким образом, каждое движение цены вверх или вниз приносило прибыль практически без риска. Все больше и больше хакеров фондового рынка, а затем и инвестиционные банки и крупные торговые фирмы вступали в игру. В какой-то момент тысячи таких систем сидели на курсе EUR/CHF, как пиявки, и высасывали деньги. Результатом стала постоянно снижающаяся волатильность обменного курса. Это хорошо видно в нижнем окне рис. 7. Более низкая волатильность также означает более низкую прибыль, поэтому для получения той же прибыли необходимо инвестировать больше капитала. Два года спустя, зимой 2014 года, волатильность была близка к нулю. Больше нельзя было жить за счет EUR/CHF. Те, кто пытался, все же инвестировали огромные суммы капитала, чтобы получить прибыль от крошечных колебаний.

Теперь давайте посмотрим, что произошло дальше со швейцарским франком (рис. 11):

Рис. 11 Обвал EUR/CHF

После того как волатильность уже достигла дна, 15 января 2015 года был нанесен смертельный удар — внезапное снятие ценового барьера для франка. Курс EUR/CHF за считанные минуты упал с уровня 1,20 до уровня значительно ниже паритета. Поскольку к этому моменту многие трейдеры инвестировали в курс крупные суммы из-за минимального движения цены, крах ударил по ним еще сильнее. Некоторые брокеры также не смогли вовремя выбраться и были утянуты в пропасть вместе с ними.

Как мы видим, торговые системы имеют срок действия. Чем очевиднее неэффективность, чем проще ее эксплуатировать, чем выше и, казалось бы, без риска прибыль, тем быстрее заканчивается благословение. Срок службы такой специализированной системы зачастую составляет всего несколько лет. Поэтому при разработке торговых систем необходимо действовать не только правильно, но и быстро.

Продолжение следует...

- 04 февраля 2024, 11:59

- 04 февраля 2024, 21:12

теги блога Stanislav Gribanov

- algorithmic trading

- algotrading

- books

- exchange

- programming

- technical analysis

- trading

- торговые роботы

- трейдинг