Блог им. InvestFuture

Лучшие акции 2024: у кого самый высокий потенциал роста?

- 01 февраля 2024, 11:04

- |

С конца сентября индекс Мосбиржи находится в устойчивом боковике. В этой подборке попробуем прикинуть, кто, несмотря на тяжелую конъюнктуру, обладает на российском рынке хорошим потенциалом к апсайду в этом году и почему.

Важно: это не портфель и не готовая подборка. Скорее, попытки обдумать, у кого какие козыри.

Новички — лучшие кандидаты на апсайд

Софтлайн

Софтлайн — акция роста с очевидными сильными сторонами: относительно небольшим отношением чистого долга к EBITDA (менее ×2), высокими темпами роста, высокой активностью на M&A-рынке.

Последнее предполагает активный выпуск собственных IT-решений широкого спектра (из последнего — терминалы для платежей). Они дают больше маржинальности, чем внедрение сторонних, которым Софтлайн занимался в прошлые годы. Таким образом, потенциал роста бизнеса совмещен еще и с потенциалом прироста маржинальности. Хорошее комбо, особенно на рынке с дорогим, как сейчас, капиталом.

Планы на этот год выглядят впечатляюще: оборот — не менее ₽110 млрд (+29%), валовая прибыль — ₽30 млрд (нет прогноза на 2023 год), скорректированная EBITDA — не менее ₽6 млрд.

Из важных плюшек: одна из лучшим политик коммуникации с инвесторами на рынке и прозрачная дивполитика (не менее 25% чистой прибыли по МСФО).

Еще один плюс — программа мотивации, не подразумевающая проведения допэмисии (привет, Positive!), но допускающая байбэк.Долгосрочным бонусом идут планы по международной экспансии. Разделение компании на собственно российский Софтлайн и зарубежный Noventiq позволило сохранить наработанные десятилетиями бизнес-связи (в первую очередь, связи нынешнего Noventiq с Microsoft), но теперь на зарубежные рынки готова выходить другая компания с другой линейкой услуг.

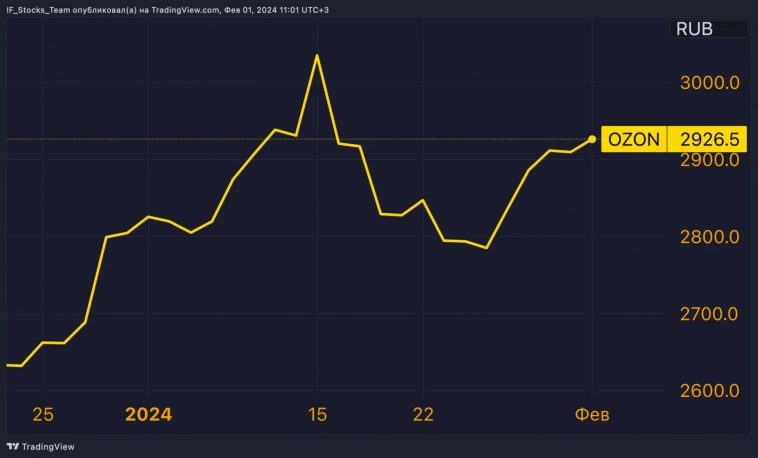

Ozon

Про цифры Ozon пишут на каждом шагу, особенно на VC, так что повторяться смысла особо нет. Ключевой аргумент в пользу этой бумаги в портфеле: Ozon мало того что растет — у него улучшается юнит-экономика.

Как и Софтлайн, Ozon сохраняет потенциал к экспорту своей модели, наращивает бизнес в ЕАЭС (Казахстан, Армения), активно работает с продавцами из Турции и КНР. Неочевидный бонус: Ozon — одна из немногих компаний, умудрившаяся отбить из-под санкций свой банк (Озон банк) и топ-менеджера (Александра Шульгина).

Минус: регулярные попытки государства отрегулировать отрасль. В прошлом году удалось отразить странную и невнятную попытку забрать 0,5% оборота всех онлайн-площадок с оборотом свыше ₽1 млрд у Почты России, в этом уже прозвучали претензии ФАС к «доминированию» на рынке маркетплейсов (который даже не определен законодательно) и предложения запрещать открывать новые ПВЗ, если доля маркетплейса превысила 25%.

Henderson

Рынок одежды очень высококонкурентный, фрагментированный и большой. Однако уход западных конкурентов освободил огромную нишу, в которой пока нет сильных игроков. У Henderson нет очевидного лидерства и рыночной власти в сегменте, однако даже с учетом его ниши ему еще расти и расти, и ни о какой рыночной власти и консолидации рынка речи не идет и близко.

Темпы роста компании впечатляют. Выручка в 2023 году выросла на 31% г/г до почти ₽11 млрд, динамика LFL — +26% г/г; валовая прибыль — +37%, (₽7,6 млрд), операционная прибыль – +54% (₽2,8 млрд).

Минус: рост Хендерсону обходится значительно дороже, чем, скажем, тому же IT. Запасы на fashion-рынке оборачиваются куда медленнее, чем, скажем, в продуктовом ритейле, а маркетинг дороже, чем в IT. Контраргумент: компания умудряется расти даже с дорогим оборотным капиталом и дорогим пополнением запасов. А при снижении ставки рост наверняка ускорится.

Максимально неочевидная инвестидея: Вуш

Рискованная инвестидея «на экспорт»: потенциал роста не исчерпан и в РФ, однако вряд ли сильный рост удастся поддерживать так уж долго. Зато компания, чей бизнес (и динамика акций) имеют ярко выраженную сезонность, выходит на рынки Латинской Америки. Тут тебе и рост, и преодоление сезонности. Если выгорит, это даст очень хороший апсайд.

Подписывайтесь, кстати, на мой телеграм - IF Stocks

Слоны — ветераны фондового рынка

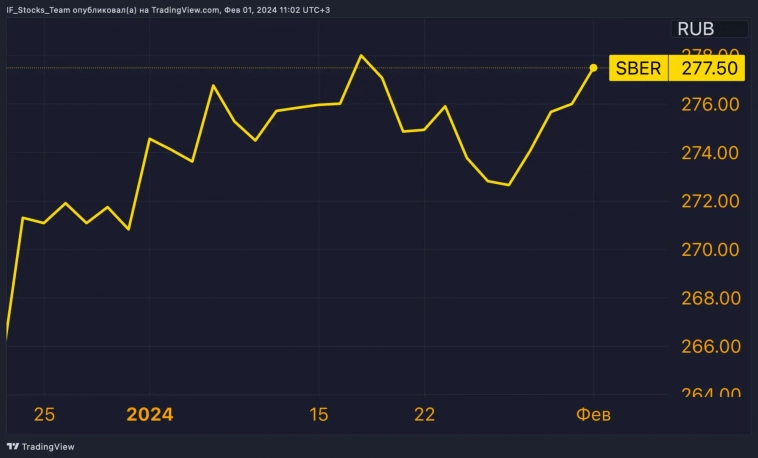

Сбер

Нет ничего скучнее, чем рекомендовать инвесторам к покупке Сбер и Лукойл — самые доходные и самые надежные дивидендные акции рынка на дистанции.

Но какие аргументы «за» Сбер существуют? Их три, и они чрезвычайно фундаментальны:

- Высокая рентабельность на капитал (22%) в прошлом году, стратегия, подразумевающая минимум три года сохранения такой рентабельности.

- Дивполитика, подразумевающая выплату минимум 50% прибыли по МСФО. К сожалению, после начала СВО дивполитика многих компаний стала очень ситуативной. Сбер, хоть и пропустил выплаты по итогам 2021 года, задает прозрачные критерии, а статус госкомпании в условиях повышенных аппетитов госбюджета не даст «переиграть» решение.

- Высокие CAPEX’ы по ИИ — более ₽450 млрд за три года, что повышает вероятности на возникновение новых точек роста. А там, чем черт и шутит, на переоценку мультипликатора Сбера как IT-компании.

АФК «Система»

Система собирается в 2024-2025 гг. выводить целую группу компаний на IPO, причем большинство из них действительно успешно развиваются: МТС-банк, Биннофарм, агрохолдинг «Степь» и другие. Поэтому «Система» — это отличный способ поучаствовать в IPO без IPO. Меньше рисков, и сбор сливок — чем плохо? А вот чем.

Минусы:

- Сегежа. Сегежа — хорошая компания, которой катастрофически не повезло попасть в геополитический переплет. Огромные долги и отсутствие новых точек роста делают Сегежу веригами на ногах Системы. Действительно, обслуживание долгов требует больше денег, чем компания зарабатывает маржи (₽4,2 млрд против ₽3,0 млрд в прошлом квартале). Общий объем долгов — больше ₽126 млрд по итогам трех кварталов, из них ₽88 млрд придется заплатить в 2025 году.Контраргумент: даже в этой ситуации «Система» не решается пустить компанию на дно, дает ей займы на погашение старых долгов и привлекает соинвесторов (Bonum Capital). Это, а также сильный менеджмент и административное влияние Системы, дает компании много шансов на выживание.

- Высокие долги всей группы. АФК и дочки должны более ₽300 млрд, и IPO во многом — попытка исправить общее положение за счет сильных дивизионов.

Контраргумент: IPO исторически повышает уровень корпоративного управления компаниями (и в России тоже), а финансовое оздоровление, отраженное в финотчетности, даст буст и “дочкам”, и “матери”.

IF Stocks – оперативная аналитика от команды InvestFuture

IF Bonds – крупнейший канал про облигации в РФ

теги блога InvestFuture

- FORTS

- Henderson

- Ozon

- Positive Technologies

- Whoosh

- X5 Retail Group

- акции

- Астра

- АФК Система

- Доллар Рубль

- замещающие облигации

- инвестиции

- инвестиционная идея

- инфляция в России

- кидок

- ЛСР

- лучшие акции

- Магнит

- Мечел

- МосБиржа

- Набиуллина

- Облигации

- ОВК

- Озон

- ОФЗ

- Полюс

- прогноз 2024

- самолет

- Сбер

- сбербанк

- Сегежа

- Сегежа групп

- Софтлайн

- срочный рынок

- Тинькофф

- топ

- фьючерс

- фьючерсные контракты

- ЦБ РФ

- что купить

- ЮГК