Блог им. Inv_b

Почему облигации дают такую низкую доходность?

- 30 января 2024, 12:21

- |

Последние повышения Ключевой ставки ЦБ в конце 23 года никак не отразились на доходности ОФЗ, но отразились на банковских вкладах. Сформировалась аномалия – доходность ОФЗ ниже Ключевой ставки.

На рынке присутствует большое количество крупных игроков, такие как Пенсионные фонды, ПИФы, и прочие «эффективные» управляющие, которые не могут сидеть в кэше. Их инвестиционные декларации не позволяют быть деньгах. Они постоянно должны что-то покупать. Поэтому цены и доходности облигаций для них не имеют большого значения в моменте. Плюс к этому происходят погашения и выплаты купонов по уже имеющимся бумагам в портфелях, деньги от которых надо парковать снова. Но покупать облигации с рынка сегодня не просто, ликвидности нет и приходится выгребать, что получится.

Минфин не торопится выходить с новыми выпусками, ему не выгодно дорого занимать и платить большие проценты. Это создаёт дефицит предложения. Нерезиденты в своё время могли приводить рынок в равновесие, но теперь их нет.

Большинству обычных инвесторов деньги тоже жгут карманы и усидеть в краткосрочной ликвидности они не могут. Каждое колебание RGBI заставляет инвесторов торопиться успеть урвать бумаги подлиннее, пока не подорожало.

Копораты не глупы и размещают флоутеры с привязкой к ключевой ставке. Несколько моих знакомых уже затарило 4х летний ГазпромКапитал и Россети с привязкой к КС. Но нужно понимать, что ставка может когда-то пойти на понижение. И какое место в очереди на продажу этих бумаг достанется инвесторам, когда все начнут перекладываться из плавающих купонов в фиксированные.

Набиуллина дала понять, что раньше середины 24го ждать оттепели не стоит 🥶. Инфляция по прежнему в фокусе. Плюс впереди ещё выборы, а значит раздача пособий незащищенным слоям населения, чтобы они дотянули до выборов. Любые дотационные вливания ликвидности в карманы населения инфляцию не замедлят.

❗️ В теории ставку принято повышать, чтобы охладить экономику, и перейти к снижению ставки. Но сам рынок этому сопротивляется, механизм не работает должным образом. Поэтому, длинные облигации по-прежнему не интересны. Они не прайсят реальные ставки.

теги блога слесарь

- денежная масса

- акции

- банки

- брокеры

- вклады

- денежно-кредитная политика

- депозиты

- доллар рубль

- инфляция в России

- ипотека

- ключевая ставка ЦБ РФ

- льготная ипотека

- М2

- налогообложение на рынке ценных бумаг

- недвижимость

- Облигации

- продуктовая инфляция

- Рубен Варданян

- санкции возможные последствия

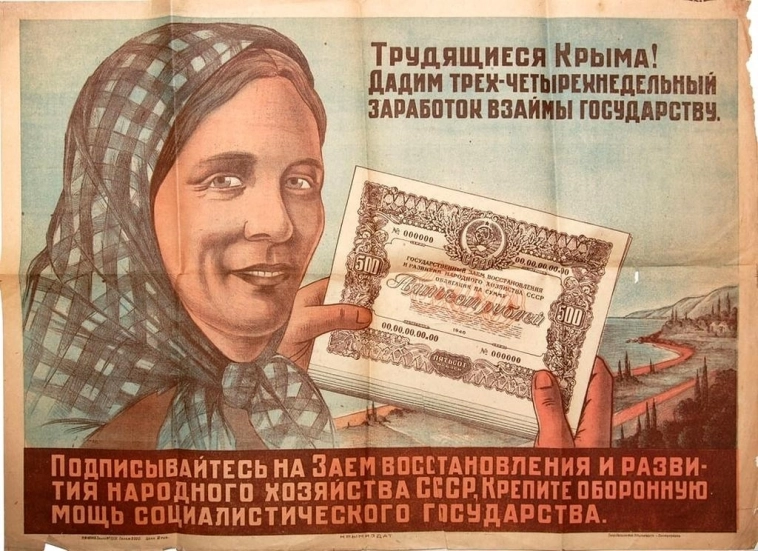

- СССР

- флоатеры

- форекс

- ЦБ РФ

- экономика России

И да, у меня сейчас 15% в кеше, который легко размещается овернайт… Купить нечего. Но и кеш руки не жжет

Ну вот рынок сейчас в глубоком раздумье — продолжать ли брать флоутеры или начинать брать длинный конец.

Я вижу продажи флоутеров. Но не вижу оферов на длинном конце. Так что рынок пока ставит на снижение ставки в этом году

Долгосрочные ставки отражают лишь ожидания банков размера ключевой ставки, а не инфляции.

Центробанк в свою очеред заинтересован в инфляционном таргетировании, поэтому ставка систематически ниже равновесной, чтобы кредиты были выгоднее чем депозиты.

Если у вас нет дешевого фондирования как у банков, не покупайте облигации.

Что такое вмененная инфляция представляете?

слушайте его, он шарит

Как я вижу — банки удерживают большой обьем ОФЗ который они скупали чтоб удержать от катастрофы рынок в феврале 22 года.

И сейчас нету спроса и предложения, поэтому удерживают цену, хотя ОФЗ длинные переоценены — тут согласен полностью.

Но рынок всё равно своё возьмет и проломит это удержание рано или поздно.