Блог им. EdanAltz

ФСК Россети — есть ли повод для покупки?

- 30 января 2024, 12:10

- |

В статье расскажем:

- О финансовых результатах компании за 1П2023.

- Почему были приостановлены дивидендные выплаты?

- Какая доходность у акций за последний год?

- Как оценена ФСК Россети по мультипликаторам?

- Есть ли плюсы?

- О каких минусах нужно знать?

- Какие перспективы?

ФСК Россети – одна из крупнейших электросетевых компаний в мире. Образовалась за счет слияния ФСК ЕЭС и Россетей. В составе холдинга 43 дочерних предприятия, 16 из них – распределительные организации, также в активах – доля Интер РАО (8.57%). По сетям Группы передается более 77% всей вырабатываемой в стране электроэнергии.

Отчетность компании

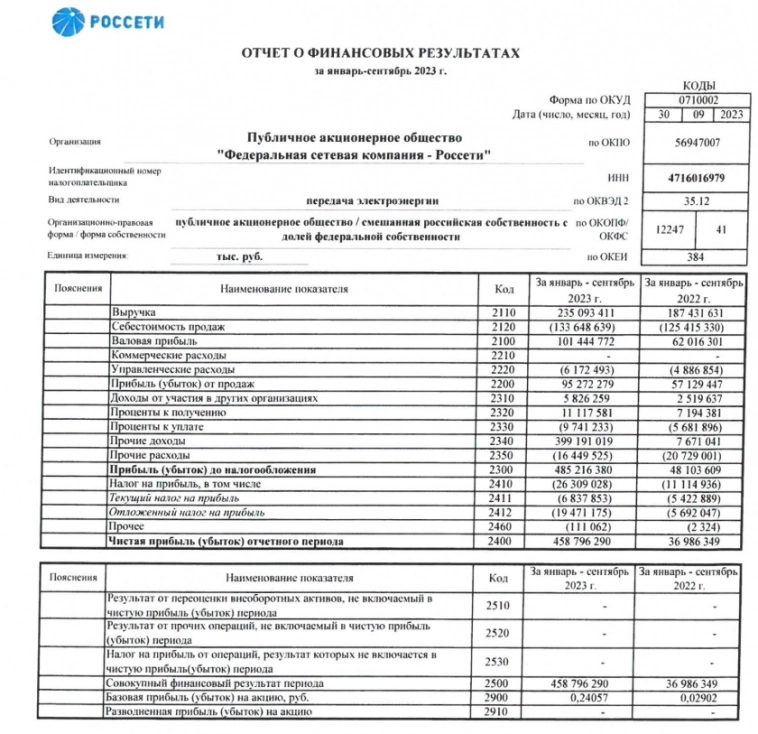

В ноябре 2023 была опубликована промежуточная бухгалтерская отчетность по РСБУ за 9 месяцев:

- Выручка: ₽235.1 млрд, +25%(г/г)

- Прибыль: ₽458.8 млрд, рост в 12.4х (г/г)

Гигантский рост прибыли связан с переоценкой финансовых вложений и носит неденежный характер (это не заработанные деньги). Реально прибыль увеличилась на 106%.

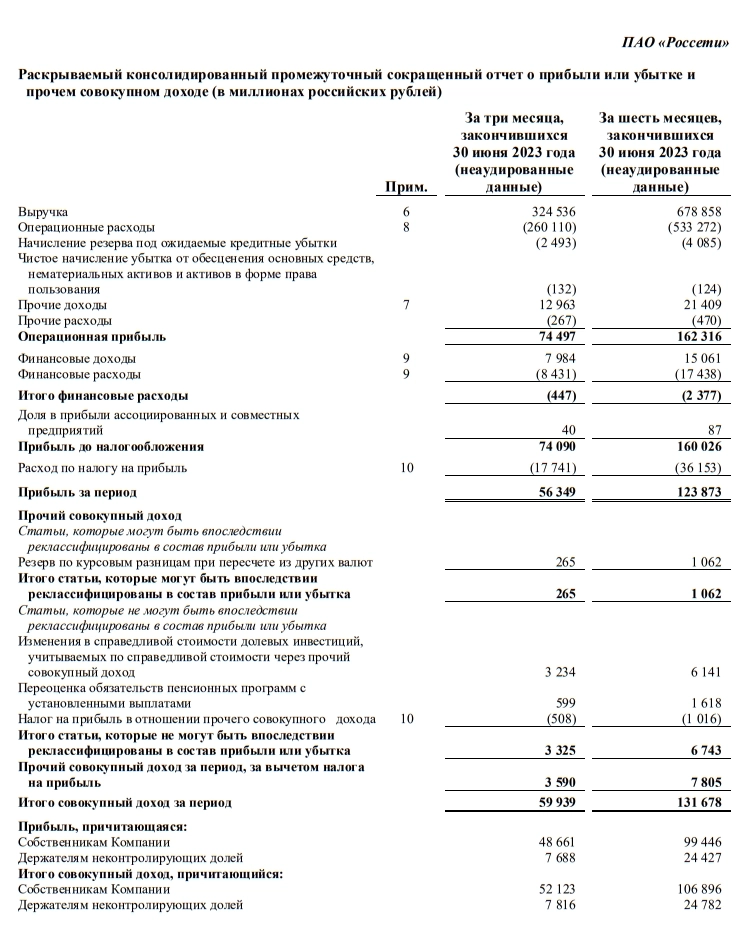

В конце декабря компания обновила данные за 1П2023 (в сравнении с итогами за 2022 год):

- Выручка: ₽678.8 млрд, +167.8%

- Чистая прибыль: ₽99.5 млрд, +83.6%

- EBITDA: ₽398.3 млрд, рост в 3х

- Рентабельность EBITDA: 58.7%

- Долг: ₽618.1 млрд, рост в 2х за полгода

Весомый вклад в консолидированную чистую прибыль и EBITDA холдинга внесли дочерние компании Московского, Ленинградского, Центрального и Приволжского округов.

Доходы Группы поддержали майское увеличение тарифов(+6.3%) на передачу электроэнергии, а также полученные штрафы, пени и неустойки (₽4.4 млрд).

Собственный капитал достиг ₽1.5 трлн, но и долг увеличился вдвое. Тем не менее отчет вышел неполный – компания не раскрыла сведения о расходах.

Дивиденды

По дивполитике предусмотрены выплаты в размере 50% от скорректированной чистой прибыли по РСБУ или МСФО. Последний раз компания делилась своей прибылью с акционерами в 2021 году. Затем выплаты были приостановлены, и не планируются до 2027 года из-за крупной инвестпрограммы.

Акции

С середины 2021 года котировки акций стали снижаться. Локальные минимумы были в сентябре 2022 года, когда бумага стоила ₽0.0841. За последний год доходность акций составила 42.52%, что гораздо ниже средней по сектору (+395.69%).

Мультипликаторы

Показатели в сравнении: компания/по сектору/по рынку

- P/E: 2.84 / -2.54 / 14.36

- P/S: 0.42 / 1.03 / 2.61

- EV/EBITDA: 0.72 / 4.77 / 5.45

По мультипликаторам компания глобально недооценена рынком.

Плюсы

1. ФСК Россети – компания с долей участия государства 75%. Основное направление работы – реализация инфраструктурных госпрограмм в регионах. Сейчас идет электрификация БАМа и Транссибирской магистрали. По окончании конфликта, очевидно, придется модернизировать новые территории. Субсидии государства однозначно будут (обанкротиться компании не дадут).

2. До конца этого года вложения в новые проекты и модернизацию сетей приблизятся к ₽1 трлн. Прошлым летом Путин поручил Правительству пересмотреть инвестпрограмму компании в части снижения финансирования и увеличения сроков некоторых проектов, а также предоставить Россетям гарантии государства для привлечения заемных средств.

3. Выручка энергетиков зависит от тарифов на энергоресурсы и энергопотребление, расценки будут индексироваться ежегодно. В прошлом году увеличение составило 6.3%. Также на рассмотрении в Правительстве находятся ряд регуляторных мер, которые могут поддержать доходы сетей. Например, было отменено льготное подключение новых абонентов.

4. ФСК Россети оценивается в несколько раз дешевле, чем совокупная стоимость ее дочек. Рыночная капитализация компании составляет примерно ₽287 млрд. По отчету за 1П2023, капитал собственников ~₽1.5 трлн. С фундаментальной точки зрения – апсайд около 5.2х.

Минусы

1. ФСК Россети тратят больше, чем зарабатывают, но реально оценить расходы сложно (компания эти сведения не раскрывает).

2. Модернизированные и введенные в эксплуатацию мощности увеличивают амортизацию, что негативно для прибыли.

3. Компания приостановила выплаты дивидендов (по поручению Президента).

4. В августе прошлого года ЦБ зарегистрировал допэмиссию на ₽240 млрд новых акций ФСК Россети, 11% капитала. Есть риск, что доля акционеров будет размыта.

5. В 2024 году процентные расходы, скорее всего, вырастут из-за высокой ставки ЦБ (у компании 90% облигаций с плавающим купоном).

Среднесрочный план

Да, сейчас мы видим восходящее движение, но, на мой взгляд, оно ограничено зоной 0,13654 т.е. цена может до неё дойти, развернуться и продолжить торговаться в диапазоне 0,11342 — 0,13654.

Для того, чтобы не морозить деньги в ожидании “когда же здесь начнётся движение”, стоит работать по паттерну, а именно: ждём проторговку под зоной 0,13654, затем импульсный пробой и на ретесте можно будет искать точку входа.

Следующими целями движения выступит зона 0,15 затем 0,17872.

Пока не увижу эту картину – в бумагу не полезу.

Резюме

Недооцененность ФСК Россети по мультипликаторам нивелируется масштабной инвестпрограммой, на финансирование которой нужны огромные средства. Высоковероятно, что задолженность компании будет расти, а проведение допэмиссий – размывать долю акционеров.

Отсутствие дивидендов, а также неполное раскрытие информации усиливают риски обесценивания вложений в акции электросетей (возможно, что котировки еще не один год будут в боковике). Кроме этого, госучастие, как правило, негативно влияет на эффективность управления бизнесом, но, с другой стороны, господдержка – это снижение рисков банкротства компании, а также субсидирование и льготы.

Тем не менее на данный момент рынок считает инвестиционный кейс Россетей непривлекательным. Возможно, на долгосрочном горизонте затраты окупятся и энергетики вернутся к выплатам дивидендов, тогда увидим рост котировок бумаг компании.

*не является ИИР

_______

🟢 Смотрите другие идеи по рынку в нашем telegram-канале

🔴 Мой метод торговли ТрейдКод4

👉 Если было полезно, поставьте, пожалуйста, лайк)

теги блога Эдан Альтц

- итоги недели

- Alibaba

- AMD

- AstraZeneca

- Charles Schwab

- Diasoft

- Henderson

- IMOEX

- IPO

- IPO 2024

- OZON

- Polymetal

- softline

- Threads

- Toyota

- Whoosh

- акрон

- акции

- Акции РФ

- акции США

- алроса

- астра

- афк система

- аэрофлот

- башнефть

- Белуга

- втб

- Газпром

- ГМК Норникель

- Группа Позитив

- двмп

- Делимобиль

- дивиденды

- Евротранс

- инвестиционная идея

- Индекс МБ

- иностранные акции

- Интер РАО

- интеррао

- иркут

- ЛСР

- лукойл

- м.видео

- Магнит

- Мечел

- мировая экономика

- ммк

- Московская Биржа

- мтс

- МТС банк

- нлмк

- Новатэк

- Новости

- новости акций

- новости сша

- ОАК

- обзор акций

- обзор компании

- обзор отчётности

- обзор рынка

- ОВК

- отчетность

- отчеты МСФО

- отчеты РСБУ

- Пик

- позитив

- полюс

- полюс золото

- прогноз по акциям

- Распадская

- роснефть

- русагро

- русал

- Русгидро

- русолово

- Русская аквакультура

- Русснефть

- рынок США

- самолет

- сбербанк

- Северсталь

- совкомбанк

- Совкомфлот

- СПБ биржа

- сургутнефтегаз

- США

- татнефть

- тгк-14

- технический анализ

- тмк

- торговые сигналы

- Транснефть

- трейдинг

- Фосагро

- ФСК Россети

- фьючерс mix

- Цели

- циан

- ЮГК Южуралзолото

- Яндекс

1. Чистые активы не 1,5 трл. а 1,755 трл.р

2. Инвестка не 1 трл. р, а 0,5 трл. в год.

И не на головную компанию, а на Группу, вместе с дочками. Примерно 50/50. т. е на саму фск приходится 50% от общей.

Долг надо брать так же не в общей массе по Группе, если при этом не брать в расчёт переоценку дочек. Или же учитывать переоценку при общем долге

Прибыль надо смотреть по МСФО, там будет более актуально. Но опять же по Группе.

Путтаницу вносят когда догл весят общий на головную компанию и инвестку, а прибыль корректирует на дочерние компании.

В реальности недооценка по балансу в 7 раз к рыночной стоимости.

А ниже номинала торгуются только убыточные АО и банкроты.