SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. knowhow007

Будущая "голубая фишка" сектора электроэнергетики... и на данный момент самая недооцененная.

- 07 января 2024, 23:02

- |

Рассматривал в выходные забытый многими сектор электроэнергетики.

Сравнивал компании.

Рыночные капитализации и их соотношение к балансовым показателям.

Если смотреть по рыночным ценам, самые крупные, то пятерка лидеров будет выглядеть так:

1. ИнтерРАО = 420 млрд.р

2. РусГидро = 320 млрд.р

3. Россети (ФСК) = 255 млрд.р

4. Россети Ленэнерго = 197 млрд.р

5. Россети Кубань = 137 млрд.р

============

что интересно в данной связке, последние две являются дочерними компаниями ФСК Россети и их общая рыночная стоимость составляет 335 млрд.р, при 255 млрд.р оценки материнской компании Россети.

В ФСК Россети входит 40 дочерних компаний, а так же на балансе 8,57% лидера нашего рейтинга ИРАО.

https://rosseti.ru/shareholders-and-investors/share-capital/stocks5/

Если посмотреть на общую капитализацию долей в дочерних компаниях ФСК Россети, а их 11 + ИРАО, то только она будет стоить в 2 раза выше капитализации всей ФСК Россети!… очень интересно.

Получается, что приобретая сейчас по рыночной цене акции ФСК Россети мы получаем доли в дочерних компаниях в 2 раза ниже их рыночной стоимости, а остальные доли в дочерних компаниях (включая Федеральные сети) даром.

============

А теперь переходим к балансовой стоимости нашей пятерки лидеров сектора.

будем исходить из последних отчетов… и что у нас получается?

1. Россети (ФСК) = 1755 млрд.р (х7 к рыночной стоимости!)

2. ИнтерРАО = 800 млрд.р

3. РусГидро = 650 млрд.р

4. Россети Ленэнерго = 180 млрд.р

5. Россети Кубань = 50 млрд.р

Как мы видим картина резко поменялась. По отчетности если сложить ИРАО и РусГидро, то их общая балансовая стоимость будет существенно меньше чем у одной ФСК Россети!… и даже если добавить в эту массу остальные 2 компании пятерки лидеров сектора, то балансовая стоимость Россетей будет немного выше...

А что с ценой?… а она сейчас за акцию 11,33к. смотрим номинальную стоимость ФСК Россети = 50к за акцию. что почти в 5 раз выше рыночной стоимости.

так низко в рынке не оценивается не одна компания.

https://smart-lab.ru/blog/966063.php

Наверно ФСК Россети банкрот? или близка к этому?… опять же нет!

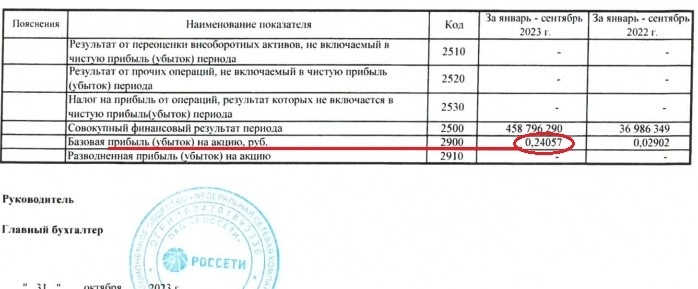

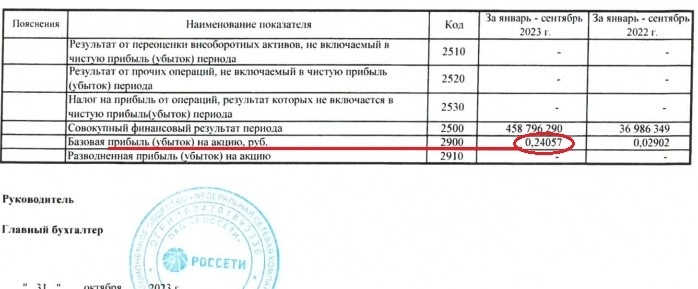

прибыль по РСБУ за 9м23г. составила 24к на акцию...

За 6месяцев 23г у ФСК Россети была прибыль 0,108р на акцию… даже интересно что будет в годовом отчете. мой прогноз что она будет чуть меньше чем за 9 месяцев. на уровне 20-22к. из-за переоценки акций дочерних компаний. Но даже учитывая ожидание небольшого снижения прибыли до 20к. на акцию за 2023 год, текущая рыночная цена в 2 раза меньше прибыли за 1 год работы = 11,33к. неадекватна.

Если сравнить рыночную капитализацию в 0,255трл.р и балансовую 1,755трл.р, то получаем недооценку в 7 раз. и заглядывая немного вперед можно сделать вывод, что догнать балансовую стоимость ФСК не смогут в перспективе 10-15 лет не ИРАО, не РусГидро. А соответственно это самая крупная фишка сектора по своим показателям, хотя рынок этого пока не отражает. Обороты торгов по Россетям сейчас смешные, в последний день торгов (в пятницу) оборот составил всего 140 млн.р ! что достаточно мало для такой крупной компании.

С Рождеством смартлабовцы! Далее делайте выводы на перспективу...

Удачных инвестиций...

Сравнивал компании.

Рыночные капитализации и их соотношение к балансовым показателям.

Если смотреть по рыночным ценам, самые крупные, то пятерка лидеров будет выглядеть так:

1. ИнтерРАО = 420 млрд.р

2. РусГидро = 320 млрд.р

3. Россети (ФСК) = 255 млрд.р

4. Россети Ленэнерго = 197 млрд.р

5. Россети Кубань = 137 млрд.р

============

что интересно в данной связке, последние две являются дочерними компаниями ФСК Россети и их общая рыночная стоимость составляет 335 млрд.р, при 255 млрд.р оценки материнской компании Россети.

В ФСК Россети входит 40 дочерних компаний, а так же на балансе 8,57% лидера нашего рейтинга ИРАО.

https://rosseti.ru/shareholders-and-investors/share-capital/stocks5/

Если посмотреть на общую капитализацию долей в дочерних компаниях ФСК Россети, а их 11 + ИРАО, то только она будет стоить в 2 раза выше капитализации всей ФСК Россети!… очень интересно.

Получается, что приобретая сейчас по рыночной цене акции ФСК Россети мы получаем доли в дочерних компаниях в 2 раза ниже их рыночной стоимости, а остальные доли в дочерних компаниях (включая Федеральные сети) даром.

============

А теперь переходим к балансовой стоимости нашей пятерки лидеров сектора.

будем исходить из последних отчетов… и что у нас получается?

1. Россети (ФСК) = 1755 млрд.р (х7 к рыночной стоимости!)

2. ИнтерРАО = 800 млрд.р

3. РусГидро = 650 млрд.р

4. Россети Ленэнерго = 180 млрд.р

5. Россети Кубань = 50 млрд.р

Как мы видим картина резко поменялась. По отчетности если сложить ИРАО и РусГидро, то их общая балансовая стоимость будет существенно меньше чем у одной ФСК Россети!… и даже если добавить в эту массу остальные 2 компании пятерки лидеров сектора, то балансовая стоимость Россетей будет немного выше...

А что с ценой?… а она сейчас за акцию 11,33к. смотрим номинальную стоимость ФСК Россети = 50к за акцию. что почти в 5 раз выше рыночной стоимости.

так низко в рынке не оценивается не одна компания.

https://smart-lab.ru/blog/966063.php

Наверно ФСК Россети банкрот? или близка к этому?… опять же нет!

прибыль по РСБУ за 9м23г. составила 24к на акцию...

За 6месяцев 23г у ФСК Россети была прибыль 0,108р на акцию… даже интересно что будет в годовом отчете. мой прогноз что она будет чуть меньше чем за 9 месяцев. на уровне 20-22к. из-за переоценки акций дочерних компаний. Но даже учитывая ожидание небольшого снижения прибыли до 20к. на акцию за 2023 год, текущая рыночная цена в 2 раза меньше прибыли за 1 год работы = 11,33к. неадекватна.

Если сравнить рыночную капитализацию в 0,255трл.р и балансовую 1,755трл.р, то получаем недооценку в 7 раз. и заглядывая немного вперед можно сделать вывод, что догнать балансовую стоимость ФСК не смогут в перспективе 10-15 лет не ИРАО, не РусГидро. А соответственно это самая крупная фишка сектора по своим показателям, хотя рынок этого пока не отражает. Обороты торгов по Россетям сейчас смешные, в последний день торгов (в пятницу) оборот составил всего 140 млн.р ! что достаточно мало для такой крупной компании.

С Рождеством смартлабовцы! Далее делайте выводы на перспективу...

Удачных инвестиций...

22.1К |

Читайте на SMART-LAB:

Tickmill подводит итоги рекордного 2025 года

Tickmill закрыл 2025 год как один из самых успешных в своей истории, достигнув рекордных показателей по торговой активности, росту...

17:37

Женский инвестпортфель. Как россиянки зарабатывают на фондовом рынке в 2026 году?

Главное: В 2025 году самыми успешными инвесторами на российском рынке стали женщины По сравнению с мужчинами женщины обычно более...

17:14

💼 Хэдхантер: дивиденды съедают проценты

Крупнейшая онлайн-платформа по поиску работы отчиталась по МСФО за 4 квартал и весь прошлый год Хэдхантер (HEAD) ➡️ Инфо и показатели...

14:37

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

05 марта 2026, 19:45

теги блога Ремора

- активы

- акции

- АО

- баланс

- банк

- банки

- Башнефть

- БКС

- ВТБ

- газ

- Газпром

- Газпромнефть

- Герман Греф

- госкомпании

- дивиденды

- доллар

- доход

- доходность

- Закон

- инвестиции

- Интер РАО

- ИнтерРАО

- ИРАО

- Капитал

- капитализация

- Китай

- ключевая ставка ЦБ РФ

- компания

- коронавирус

- криптовалюта

- кроновирус

- Ленэнерго

- Лукойл

- Магнит

- Мегафон

- Мечел

- Минфин

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- МОЭСК

- МРСК

- МРСК Волги

- МРСК Урала

- МРСК ЦП

- МРСК Юга

- МСФО

- МТС

- недооценка

- нефть

- НЛМК

- НМТП

- Новатэк

- номинал

- ОАК

- облигации

- ОГК

- отчет

- отчетность

- отчеты МСФО

- оценка

- прибыль

- прогноз по акциям

- Путин

- рейтинг

- Роснефть

- Россети

- Россети Ленэнерго

- Россети Юг

- Россия

- рост

- Ростелеком

- РСБУ

- рубль

- Руководство

- Русгидро

- рынок

- санкции

- Сбер

- Сбербанк

- Северсталь

- Совкомбанк

- стоимость

- Сургутнефтегаз

- США

- тариф

- тарифы

- Татнефть

- ТГК

- ТГК-1

- ТГК-2

- ТСО

- ФСК

- ФСК Россети

- фундаментальный анализ

- ЦБ

- ЦБ РФ

- цена

- электроэнергетика

«При этом на 2024 год финплан дает более скромную сумму — 104,38 млрд руб. прибыли. Как пояснили в компании, «показатель 2024 года не содержит результатов переоценки вложений в акции дочерних обществ“

Соответственно, для форвардного p/e можно использовать 104,38 ярда, тогда 255/104=2,5 что тоже интересно, но не столь фейерично.

в ТСН реально котировки разогнали существенно выше балансовых оценок.

но в рынке по большей части спекуляции происходят из-за того что многие торгующие не имеют знаний в области бухучета, но зато хорошо видят график указывающий на рост или падение стоимости.

за счет этого те, кто читают отчетность и анализируют ее могут приобрести хороший актив дешево или продать перекупленный.

Такие расхождения по балансу (реальной стоимости) в будущем все равно отразятся в цене акций.

Для долгосрочников такая покупка равнозначна, приобретению нового Мерседеса по цене подержанной Лады Гранды...

но поставка авто будет позже, не завтра...

Пользователь разрешил комментарии только друзьям.